2017 年,在持续化解表内合规产能基础上,表外非法地条钢产能得到清理,行业供需向 好,竞争秩序优化,钢企盈利持续改善。同时,上市公司开始收购母公司或控股股东持 有的钢铁资产,钢铁资产证券化趋势加强。

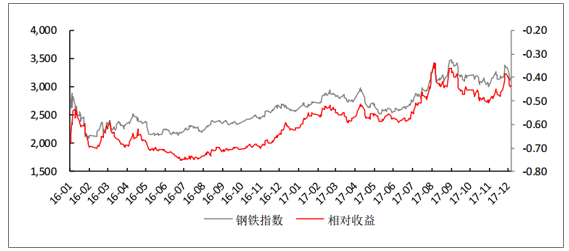

截止 2017 年 12 月中旬,钢铁板块在 2017 年有两波较大的行情,其中第二波(2017 年 6 月 1 日-2017 年 9 月 1 日)持续时间达 3 个月、涨幅达 33.73%,以经济预期改善、盈 利改善为主要逻辑。2017 年 11 月 27 日,上交所宣布调整上证 50 指数成份股,宝钢股 份等进入上证 50。

2016 年 1 月至 2017 年 12 月钢铁指数走势及相对收益

数据来源:公开资料整理

相关报告:智研咨询发布的《2017-2022年中国钢铁市场运行态势及投资战略研究报告》

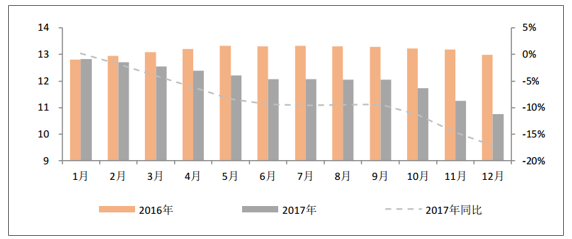

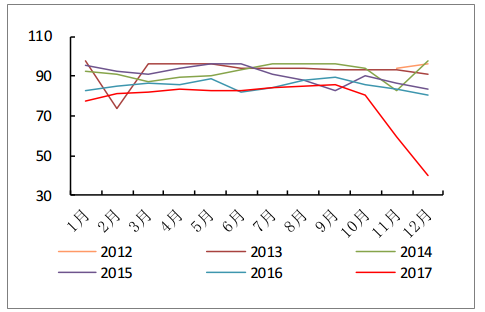

2017 年供给侧改革继续深化,集中表现在:一是地条钢产能去化 1.4 亿吨,二是突出环 保要求,2017-2018 年采暖季实行限产。考虑产能压减、高炉及电弧炉复产及采暖季限 产,测算得 2017 年全年有效在产产能为 12.06 亿吨,较 2016 年下降 1.11 亿吨;同期海 外产能新增 378 万吨,则全球产能合计下降 1.08 亿吨。

2016-2017 年有效粗钢产能分月数据

数据来源:公开资料整理

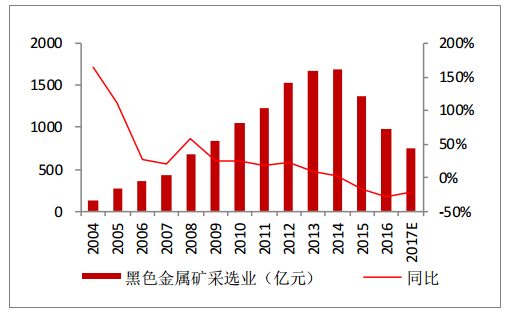

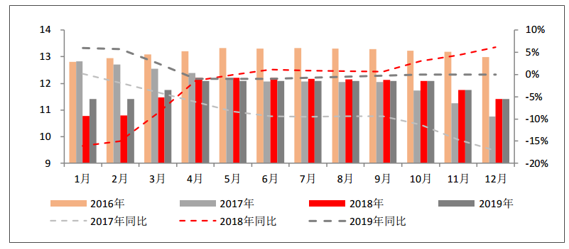

黑色金属矿采选业固定资产投资

数据来源:公开资料整理

黑色金属冶炼及压延工业固定资产投资

数据来源:公开资料整理

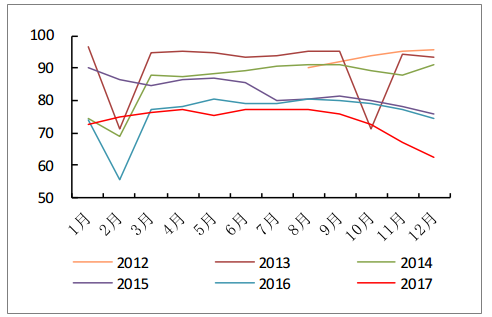

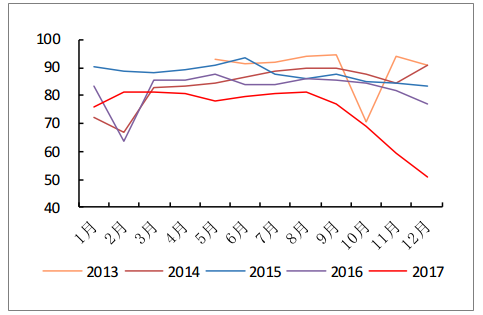

2017 年 10 月,部分地区(如邯郸)陆续进入限产,全国、河北及唐山高炉开工率开始 下行,10 月初全国、河北高炉开工率分别为 73.48%、70.79%,分别较前一周下降 1.66、4.45 个百分点。11 月 15 日,采暖季限产全面展开,11 月 17 日全国、河北、唐山高炉 开工率分别为 63.12%、52.70%、43.29%,分别较前一周下降 7.05、13.97、25.00 个百 分点,限产执行效果较好。

全国高炉开工率

数据来源:公开资料整理

河北高炉开工率

数据来源:公开资料整理

唐山高炉开工率

数据来源:公开资料整理

唐山产能利用率

数据来源:公开资料整理

从全球产能 20 亿吨的基数上看,2018 年产能边际变化不大。 需求端,从总量角度看持平乃至有增量:海外经济复苏,美国或在 2018 年 1 月公布基建 计划,加上中国于 2018 年将取消钢材等产品的出口退税,出口需求或增长强劲;国内地 产、制造业、机械将有力支撑用钢需求。

全球粗钢产能

数据来源:公开资料整理

2017-2018 年的采暖季高炉限产,将导致 2018 年前 3 月粗钢产量减产 3000 万吨。2017 年 12 月 8 日召开的中央政治局会议提及“污染防治要使主要污染物排放总量继续明显减 少,生态环境质量总体改善”,我们判断 2018 年-2019 年采暖季限产仍有可能执行限产, 由于年初 2+26 等城市限产 50%已使得总污染物下降及空气质量好转,加上钢厂陆续进 行环保改造,我们认为 2018-2019 年采暖季 2+26 城市高炉或执行限产 30%。

2016-2019 年在产粗钢产能测算

数据来源:公开资料整理

2017-2018 年,海外新增产能 1100 万吨。台塑越南河静钢厂一 1 号高炉 2017 年 5 月 29 日点火试车,2 号高炉已完工也将投产,1、2 号高炉产能均为 355 万吨,该钢厂规划产 能规模为 2250 万吨。2017 年 6 月,印度 ANGUL 钢厂首座高炉点火,铁水年产能为 400 万吨。

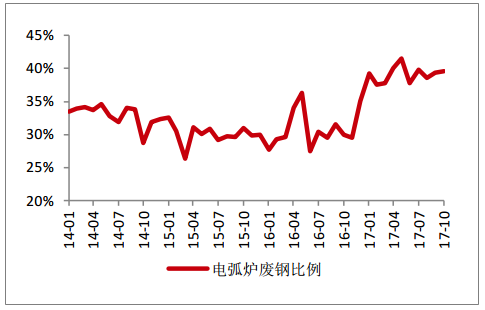

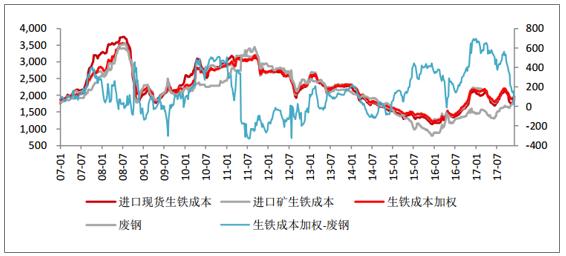

钢企利润飙升情况下,钢厂努力扩产,主要途径报复产电弧炉、高炉及扩大废钢比。截止 2017 年 10 月,转炉废钢比达到 11.5%,同比增加 4.82 个百分点。2017 年 11 月,粗钢/生铁比例达到 1.2,意味着每吨钢中,16.7%以上的铁元素是由废钢供给。 特别是采暖季高炉限产后,提高转炉废钢比成为增产有效途径。

2006-2017 年粗钢/生铁比

数据来源:公开资料整理

长流程炼钢-转炉废钢比例

数据来源:公开资料整理

短流程炼钢-电弧炉废钢比例

数据来源:公开资料整理

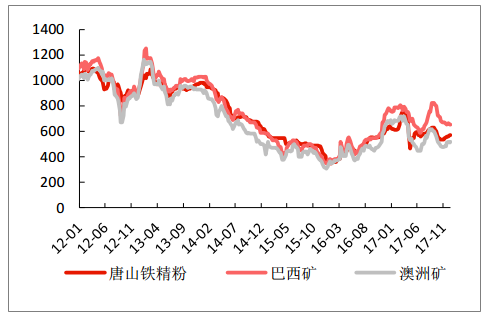

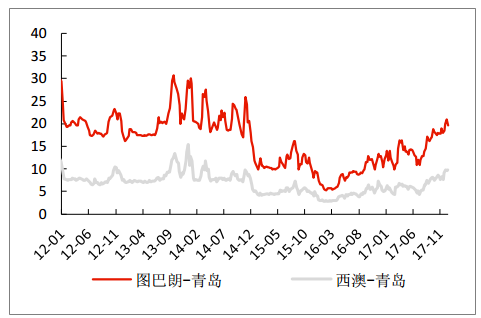

2018 年铁矿石增量 4200 万吨。2017 年预计全球新增铁矿石产 量 9800 万吨,基本为高品矿。2018 年,矿山产能释放接近尾声,预计全球新增铁石量 在 4200 万吨左右,淡水河谷的 S11D 将贡献 5000-5500 万吨高品位矿石。 2017 年全年看,澳洲 61.5%PB 粉、巴西 65%卡粉平均离岸价分别为 66、75 美元/吨, 分别较 2016 年增长 20%、29%;受汇率及运费影响,澳洲 61.5%PB 粉、巴西 65%卡粉 2017 年平均到岸价较 2016 年增长 23%、37%。

国产矿、进口矿价格

数据来源:公开资料整理

海运费

数据来源:公开资料整理

铁元素来源扩大,废钢、铁矿需求价格弹性扩张。随着废钢产业链逐渐完善,2018 年废 钢比在 2017 年底基础上可继续扩大,即使 2018 年钢厂保持行业 2017 年年底水平,全 年废钢比也将有较大提升。 从 2017 年钢厂对废钢使用情况看,增产同时亦做到降低成本,2017 年底,生铁成本和 废钢价格实现收敛。废钢、高品铁矿石供应增加,加上二者可相互替代,钢铁行业对废 钢、铁矿石需求价格弹性扩大、议价能力扩大,钢铁行业可以通过压低原材料价格获得 更大利润空间。

生铁成本与废钢差价

数据来源:公开资料整理

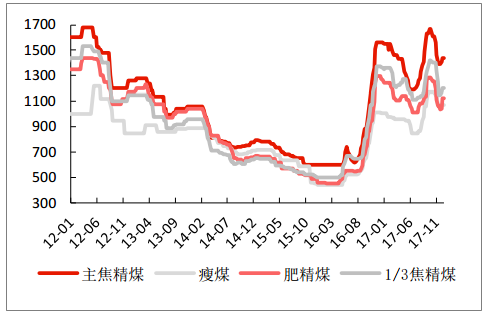

受生铁产量增长影响,2017 年焦炭供应趋紧。2017 年 4 月,发改委解除 276 个工作日 制度、恢复 330 个工作日制度,2017 年前 11 月原煤产量 31.74 亿吨,同比增加 3.70%, 2017 年前 11 月焦炭产量 4.1 亿吨,同比下降 2.7%。 由于上半年地条钢产能去化,钢铁产量从表外转向表内,转炉、电弧炉粗钢产量增加, 消耗生铁增加。2017 年前 11 月生铁产量 6.56 亿吨,同比增加 2.3%,对应焦炭需求增 加 2.3%,即 644 万吨。2017 年前 11 月,在焦煤-焦炭-钢铁环节中,焦炭产能收缩较多, 表现相对强势、利润恢复较多。

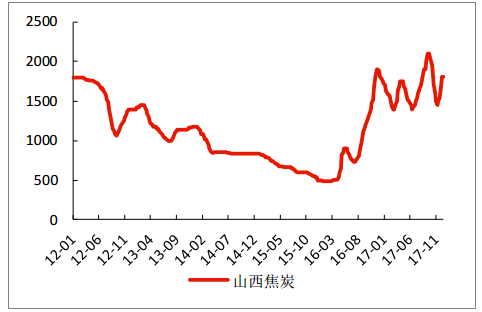

焦煤价格

数据来源:公开资料整理

山西焦炭价格

数据来源:公开资料整理

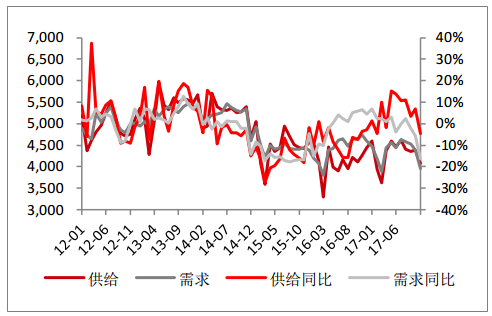

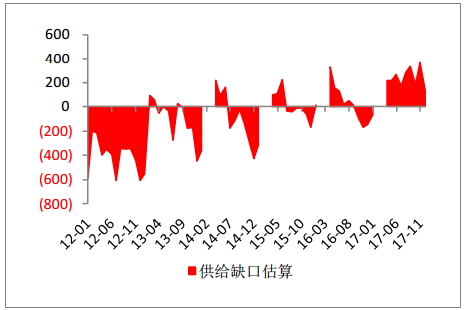

焦煤供需及供需同比

数据来源:公开资料整理

测算焦煤供给缺口

数据来源:公开资料整理

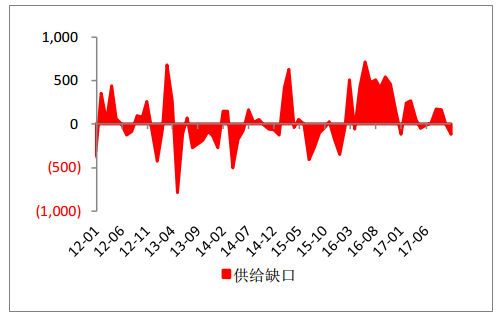

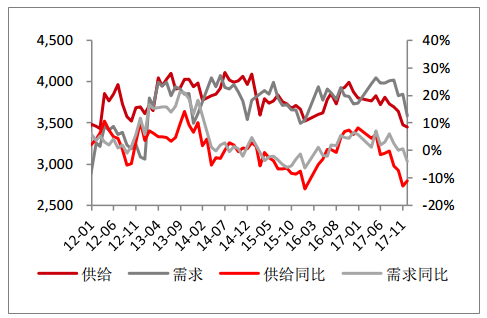

焦炭供需及供需同比

数据来源:公开资料整理

测算焦炭供给缺口

数据来源:公开资料整理

采暖季,2+26 等城市焦化实施限产,要求将出焦时间从 24 小时延长至 36 小时及以上。 若严格执行上述限产,则焦炭供给下降 2000 万吨以上,同期高炉也限产,对焦炭需求下 降更多,短期看焦炭供给短缺有改善。

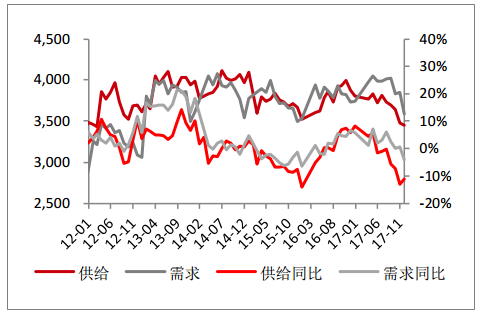

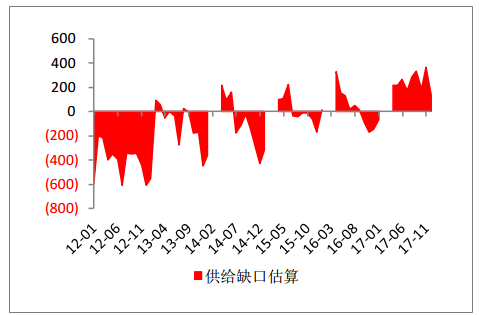

焦炭供需及供需同比

数据来源:公开资料整理

测算焦炭供给缺口

数据来源:公开资料整理

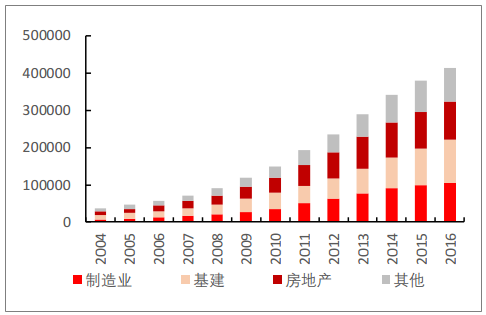

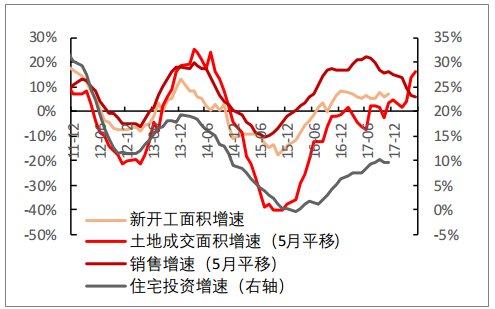

房地产、基建及制造业仍然是拉动建筑用钢的三大助力。2016 年,制造业、基建及房地 产在建安工程固定资产投资中占比分别为 25%、28%、25%。从历年数据也可以看出, 制造业建安工程与制造业相关程度较高。

固定资产投资建安工程构成

数据来源:公开资料整理

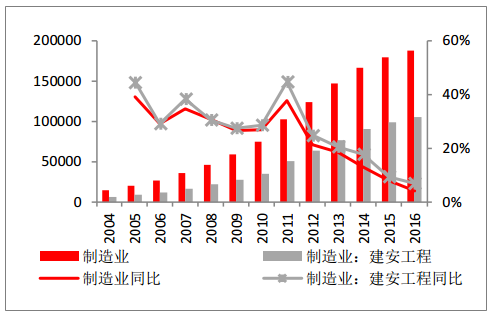

制造业及制造业建安工程投资

数据来源:公开资料整理

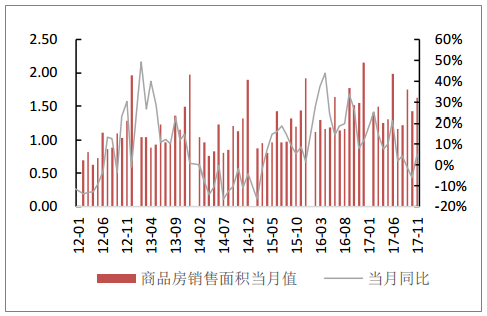

商品房销售面积及同比

数据来源:公开资料整理

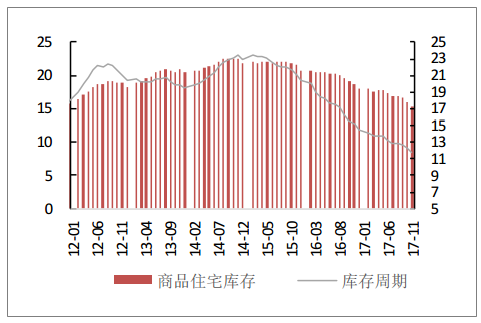

商品房库存及库存周期

数据来源:公开资料整理

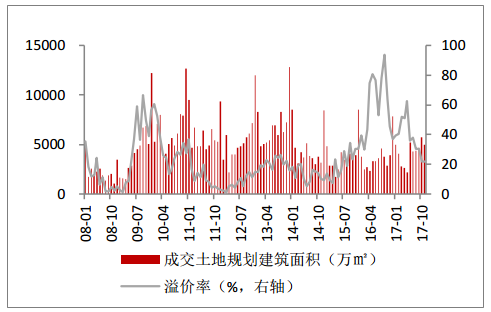

全国住宅土地成交面积及溢价率

数据来源:公开资料整理

住宅用地成交面积及新开工面积同比

数据来源:公开资料整理

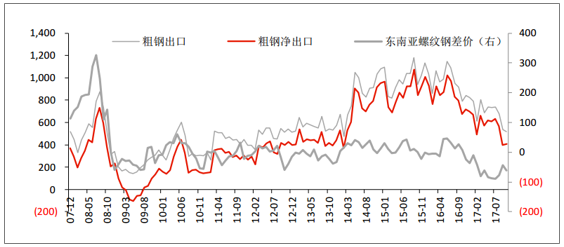

2016 年,全年粗钢出口 1.15 亿吨,同比下降 3%;2017 年前 10 月,粗钢出口 6844.6 万吨,同比下降 31%。国内外钢材价格缩小乃至倒挂,国内钢企、钢贸商组织出口意愿 下降。

粗钢净出口及东南亚螺纹钢差价

数据来源:公开资料整理

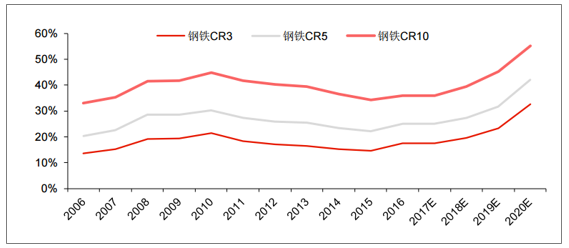

2016 年 9 月,国务院发布了主要针对钢 铁行业兼并重组的 46 号文件《关于推进钢铁产业兼并重组处置僵尸企业的指导意见》, 46 号文件是钢铁行业去产能、结构优化调整的顶层设计方案。该方案设定的总目标是, 到 2025 年,中国钢铁产业 60%-70%的产量将集中在 10 家左右的大集团内,其中包括 8000 万吨级的钢铁集团 3 -4 家、4000 万吨级的钢铁集团 6 -8 家和一些专业化的钢铁集 团,例如无缝钢管、不锈钢等专业化钢铁集团。

钢铁行业集中率

数据来源:公开资料整理

智研咨询 - 精品报告

智研咨询 - 精品报告

2026-2032年中国钢铁行业市场运行格局及发展策略分析报告

《2026-2032年中国钢铁行业市场运行格局及发展策略分析报告》共十九章,包含中国钢材产业上市公司数据分析,中国钢铁行业竞争环境分析,2026-2032年中国钢材投资及发展前景展望等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询