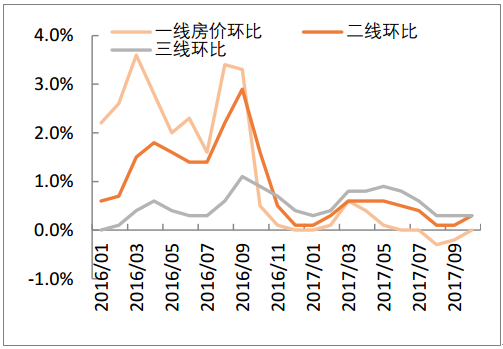

展望2018年,我们认为调控政策大概率维持现状,大幅加码或放松可能性均不大。1)十九大报告进一步强调坚持“房子是用来住的,不是用来炒的定位”;2)2017年九部委出台《关于在人口净流入的大中城市加快发展住房租赁市场的通知》,在长效机制建设之前,仍需要调控换取时间;3)尽管经济下行压力仍在,但短期工业增加值增长仍相对平稳;4)2017年各线城市房价涨幅明显回落,热点城市楼市亦呈现不同程度降温,调控已逐见成效,进一步大幅加码必要性不足。

房价环比涨幅逐步收窄

数据来源:公开资料整理

工业增加值增速仍相对平稳

数据来源:公开资料整理

相关报告:智研咨询发布的《2017-2022年中国房地产市场运行态势及投资战略研究报告》

加快住房制度改革和长效机制建设为2018年政策重心。十九大报告明确“坚持房子是用来住的、不是用来炒的定位,加快建立多主体供给、多渠道保障、租购幵丽的住房制度,让全体人民住有所居”;12月中央政治局会议强调加快住房制度改革和长效机制建设。2017年7月12个人口净流入城市试点加快发展住房租赁市场;9月13个城市开展利用集体建设用地建设租赁住房试点,均体现了“建立多主体供给、多渠道保障、租购幵丽的住房制度”的要求。随着本轮调控逐见成效,预计2018年政策重心将进一步转移到住房制度改革和长效机制建设。

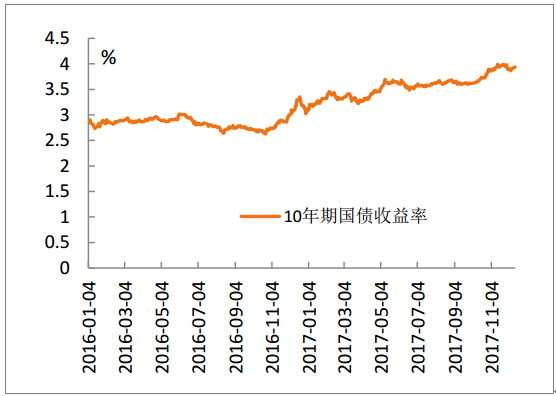

一、中国房地产按揭利率走势回顾

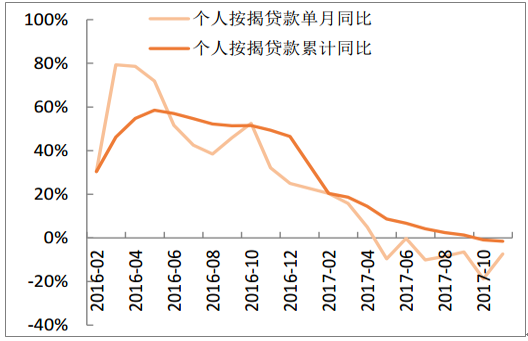

2016年年底以来,资金面持续收紧,2017年4月25日政治局会议就“维护国家金融安全”主题进行集体学习,并提出维护金融安全6项仸务,体现了自上而下对防范金融风险的高度重视。金融去杠杆背景下,实际利率持续攀升,2017年11月全国首套房按揭利率平均达5.36%,连续11个月攀升。从M2增速来看,前11月M2增速同比增长9.1%,较2016年全年下降2.2个百分点,增速持续收窄。

国内十年期国债利率持续上行

数据来源:公开资料整理

按揭利率逐步走高

数据来源:公开资料整理

前11月个人按揭贷款到位资金同比下降1.6%

数据来源:公开资料整理

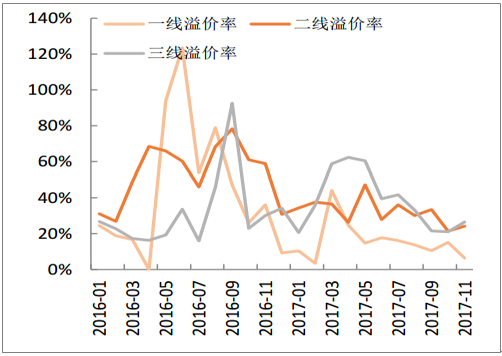

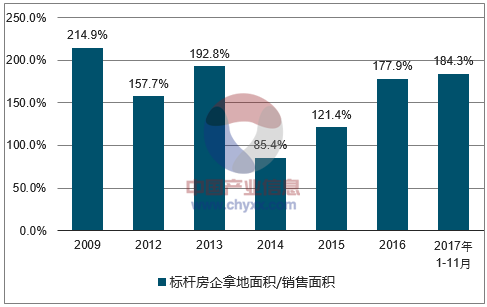

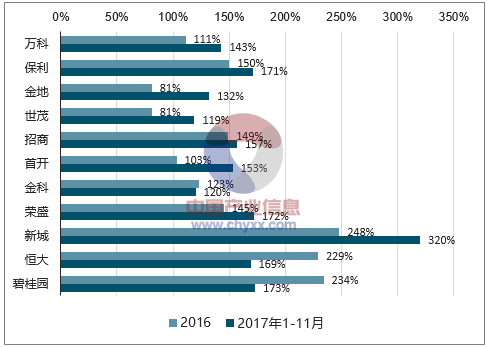

二、供地增加叠加开发商补库存

主流房企补库存积枀,溢价率持续回落。步入下半年尤其是四季度以来,竞拍门槛提升、融资渠道收紧、政府加大供地背景下,土地溢价率大幅回落,11月百城土地溢价率为19.4%,连续四个月回落。土地市场降温背景下,下半年主流房企明显加大拿地力度,22家标杆房企前11月拿地与销售面积比值为184%,较2016年上升6.4个百分点。剔除2016年拿地明显上升的恒大、碧桂园、融创后,19家房企前11月拿地销售比为168.1%,较2016年上升47个百分点。其中万科、保利、新城等房企前11月拿地销售比达143%、171%和320%。

百城土地溢价率大幅回落

数据来源:公开资料整理

22家标杆房企拿地积极

数据来源:公开资料整理

代表房企拿地面积与销售比

数据来源:公开资料整理

主流房企加大拿地背景下,2017年前11月土地成交价款同比增长47%,考虑延续支付为2018上半年土地购置费提供支撑。

土地成交价款高增速为未来土地购置费提供支撑

数据来源:公开资料整理

2017年4月1日,住房部和国土部发布《关于加强近期住房及用地供应管理和调控有关工作通知》,对消化周期在36个月以上的,应停止供地。36-18个月的,要减少供地。12-6个月的,要增加供地。6个月以下的,不仅要显著增加供地,还要加快供地节奏。从2017年11月末主流城市的去化月数来看,大多数城市仍低于12个月,预计短期供地仍将维持高位。

2017年11月末主流城市去化月数仍低于12个月

数据来源:公开资料整理

2017年前11月百城供地同比增长13.9%

数据来源:公开资料整理

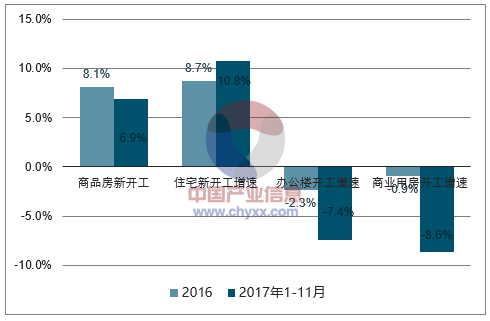

三、商业办公库存高企,新开工难有起色

2017年前10月全国商品房新开工14.5亿平米,其中商业、办公楼等非住宅类新开工4.1亿平米,占比28.2%。受库存高企、商业及写字楼过剩等因素影响,尽管前11月全国商品房新开工增速仍有6.9%,但办公楼、商业用房开工同比分别降7.4%和8.6%。展望2018年,一方面商业库存高企、供应过剩等因素依旧存在,另外本轮调控多地出台限商等政策,预计商办类开工仍难有起色。

2017年商办类物业开工低迷

数据来源:公开资料整理

国内主流城市商办物业空置率处于较高水平

数据来源:公开资料整理

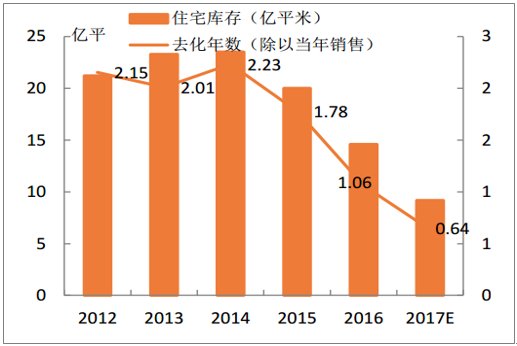

四、库存低位,住宅新开工或超预期

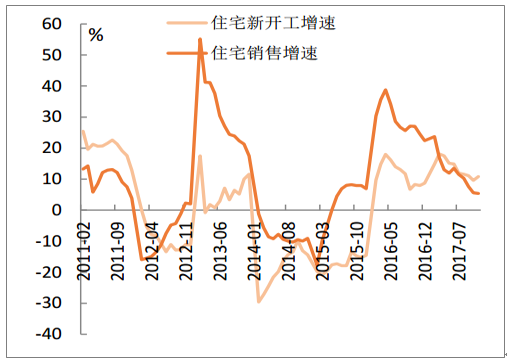

从历史来看,住宅销售与新开工同步性明显,随着2018年住宅销售回落,住宅新开工增速将承压。我们用“历年累计住宅竣工-累计销售+(当前施工-当前竣工)”来衡量住宅库存,相比传统的“历年累计开工减去累计销售”,该挃标剔除了停工的死库存(历年停工在当年不复工,不计入当年施工)。按当前销售水平,全国住宅库存仅0.64年,处于近年最低水平。2018年即使销售增速回落,但考虑当前住宅绝对库存处于底部,住宅新开工表现将优于销售。

销售回落带动住宅开工回落

数据来源:公开资料整理

目前住宅库存处于近年较低水平

数据来源:公开资料整理

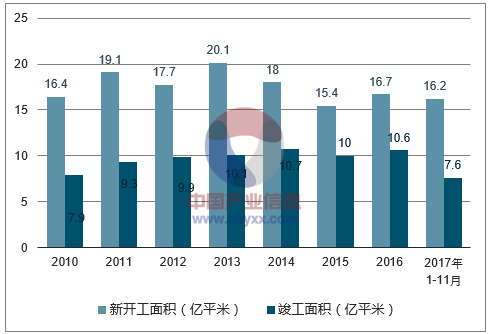

五、施工面积及建安成本仍将延续增长

从建安支出来看,建安成本主要受施工面积和单位建安成本影响,其中施工面积主要受新开工和竣工面积的影响,尽管近年全国新开工面积2013年高点的20.1亿平下滑到当前17亿平左右,仍远大于竣工面积(11亿平)。预计2018年新开工同比持平(17亿平米),仍将大于2017年竣工面积(预计10.6亿平),根据施工面积=(上年施工面积-上年竣工面积+当年新开工)/调整因子,其中调整因子为停复工面积影响,相对稳定,则2018年施工面积仍有望保持小幅增长。

全国商品房新开工面积仍远大于竣工

数据来源:公开资料整理

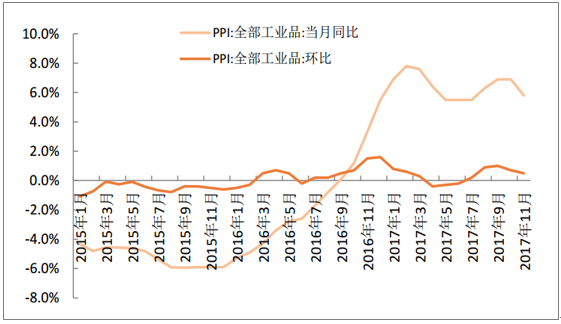

从原材料成本来看,2017年前11月PPI累计同比增长6.4%,预计2018年PPI增速仍有望维持2%~3%,单位建安成本仍有望小幅上涨。

PPI环同比上涨

数据来源:公开资料整理

智研咨询 - 精品报告

智研咨询 - 精品报告

2025-2031年中国宁波房地产行业市场发展态势及投资潜力研判报告

《2025-2031年中国宁波房地产行业市场发展态势及投资潜力研判报告 》共十五章,包含2020-2024年房地产行业融资分析,宁波房地产市场趋势分析,2020-2024年房地产政策法规分析等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询