一、上半场:渠道渗透驱动成长

1)线上渠道:渠道渗透拉动相关领域第一轮高成长,但用户红利渐减退

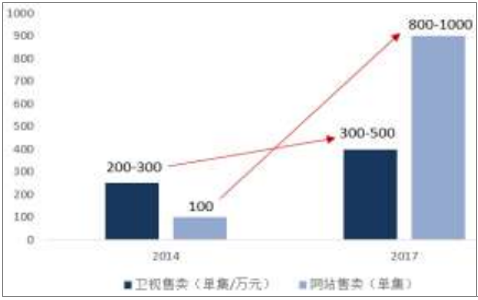

互联网渠道向文娱平台用户渗透过程中,电视剧、游戏等领域经历了第一轮次的高成长。 如互联网视频渠道对传统电视渠道替代过程中,电视剧网络单季版权价格由不及卫视版权价格 权价格由不及卫视版权价格50%,到突破卫视价格3倍。

视频行业市场规模变化

数据来源:公开资料整理

相关报告:智研咨询发布的《2018-2024年中国互联网市场专项调研及全景评估报告》

2014VS2017年头部剧网络版权价格飙升(万元)

数据来源:公开资料整理

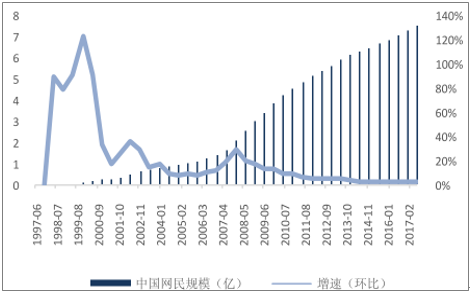

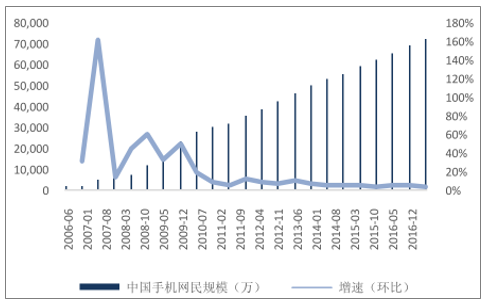

2017年 6月数据显示,中国网民规模及手机网民规模环比增速达到新低,分别仅为 3%和 4%,用户渗透红利渐消;同时移动网民用户占比已达到 96.3%(2017.6),手机网民渗透率已经很高,可转化空间已见顶。

中国网民规模及环比增速

数据来源:公开资料整理

中国手机网民规模及环比增速

数据来源:公开资料整理

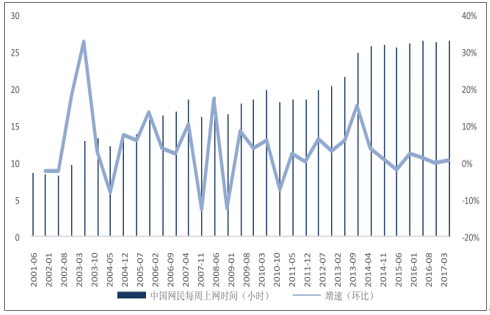

中国网民每周上网时长及环比增速

数据来源:公开资料整理

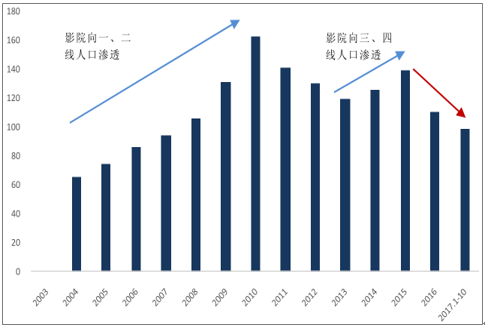

2)线下渠道:单银幕产出开始下降,渠道供给释放观影人口红利告一段落

我国电影市场在 2003-2010 年间及 2013-15 年间经历了两轮景气周期,这两轮景气周期主要是渠道(影院、银幕)供给增加释放观影人口红利,期间单银幕票房产出不断上升。2016 年以来,渠道供给释放的观影人口红利释放充分,银幕数高增长难以成为票房上扬主要驱动力,单银幕票房产出出现下降。

我国电影市场单银幕票房产出变化(元)

数据来源:公开资料整理

二、下半场:内容占领制高点

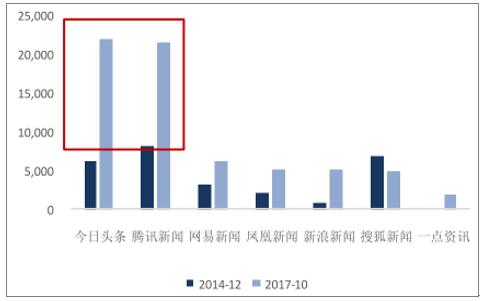

1)渠道寡头割据,内容成为存量用户竞争关键

互联网/移动互联网经历了多年发展,马太效应凸显,各领域寡头初现:BAT占领了各领域互联网渠道的制高点,少数渠道独角兽如今日头条、掌阅科技凭借细分领域先发优势、精耕细作,与 BAT形成寡头割据格局。

2014VS2017主要视频平台APP月活

数据来源:公开资料整理

2014VS2017主要资讯平台APP月活

数据来源:公开资料整理

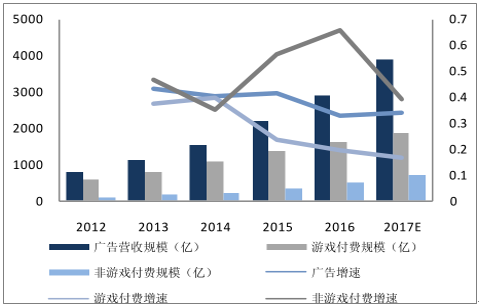

2)用户变现尚处于初级阶段,付费趋势下优质内容价值天花板打开

存量用户变现尚处于初级阶段。对比 2016 年中美媒体行业变现水平,除游戏变现水平差距较小外,在线视频、音乐等领域单位用户变化水平相差仍在4倍以上。2016年,中国居民消费支出中,娱乐类支出占比仅 3%,相比于美国9%,韩国8%,中国台湾10%,日本 9%仍然存在较大差距,说明虽然中国用户人数多,但是消费变现尚未到达发达水平。

2016年中美媒体行业变现水平对比(广告+付费)

数据来源:公开资料整理

付费模式崛起,内容是付费意愿产生的核心驱动。近年来,伴随政府加大对盗版的打击力度,80-90 后等主流消费群体对优质内容付费意识提升,2016 年中国内容付费用户规模为 0.98 亿人,同比增长 93.8%;文化传媒产品商业模式由“B 端广告收入”向“C端付费收入”升级:广告收入虽然仍是第一收入来源,但增速趋于下降;非游戏内容付费收入快速增长,截至2016年,非游戏内容付费收入规模达到515亿,同比增长 66%。

互联网企业广告营收规模与用户付费规模及增速

数据来源:公开资料整理

2015-2018内容付费用户规模及增长率

数据来源:公开资料整理

C端付费模式下,优质内容与普通内容价值分化加剧,优质内容天花板打开、 端付费模式下,优质内容与普通内容价值分化加剧,优质内容天花板打开、结构化受益。一方面,互联网时代口碑传播成本很低,优质内容与用户间的信息不对称消除;另一方面,C端付费相较 B端广告收入,优质内容能够获得更高的价值,天花板打开。

文章转载、引用说明:

智研咨询推崇信息资源共享,欢迎各大媒体和行研机构转载引用。但请遵守如下规则:

1.可全文转载,但不得恶意镜像。转载需注明来源(智研咨询)。

2.转载文章内容时不得进行删减或修改。图表和数据可以引用,但不能去除水印和数据来源。

如有违反以上规则,我们将保留追究法律责任的权力。

版权提示:

智研咨询倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。

![2024年中国户用光伏行业现状及未来趋势分析:利好政策效应稳步释放,户用光伏并网容量持续增加[图]](http://img.chyxx.com/images/2022/0330/d1363a7ee3953fc25ed09e0b79158acce9dc7c22.png?x-oss-process=style/w320)

![2023年中国网络直播行业全景速览:用户体验持续优化,特色直播不断涌现[图]](http://img.chyxx.com/images/2022/0330/6b296592ed87ae76d174b4fbc262ff18a3c189b8.png?x-oss-process=style/w320)

![2024年中国风电制氢行业发展现状:行业技术不断提高,风电制氢有望实现大规模应用 [图]](http://img.chyxx.com/images/2022/0408/55d853aceb464ffcf6fad7c27bbd7795797b1b5a.png?x-oss-process=style/w320)

![2023年中国汽车冷冲压模具行业全景简析:新车型研发、上市加速,推动行业高速发展[图]](http://img.chyxx.com/images/2022/0330/ff5315f651f3e124d0f5a156ac51655e46e5433f.png?x-oss-process=style/w320)

![2024年中国钙钛矿电池行业发展现状分析:光伏企业加快布局钙钛矿,钙钛矿电池产业前景广阔[图]](http://img.chyxx.com/images/2022/0408/1ba88a0bac4b4a65439b806124f6fc0f4ab03cad.png?x-oss-process=style/w320)