中国能源结构以煤炭为主,2012 年煤炭提供了 69%的一次能源和 79%的电量供应,煤炭为主的非清洁能源的大量使用造成了许多突出的环境问题,严重影响了我国居民的身心健康。我国政府已经意识到这个问题的严重性,并采取了积极的应对措施,2013 年 1 月份开始确定了控制能源消费总量的目标,9 月份又发布《大气污染防治行动计划》,进一步从调整能源结构的角度对我国能源消费做出规定,至今,我国政府每年都会出台许多与清洁能源替代相关的政策法规,并做出了详细的发展规划。随着经济发展进入“新常态”,能源需求压力舒缓,为能源替代提供了良好的窗口期,再者我国经济社会的快速发展,到 2016 年人均可支配收入已达 2.38 万元,具备全面推行的经济基础。天然气作为重要的一次能源,具有清洁、高效、廉价等诸多优点,是我国实现清洁能源替代战略的重要抓手,我们认为在政府相关政策的大力支持,天然气行业已进入快速发展期。

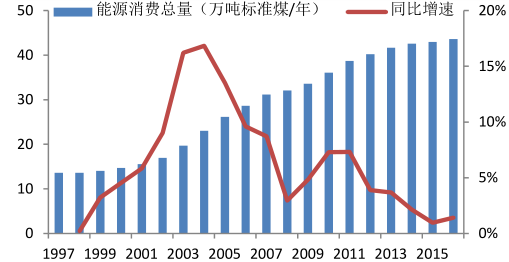

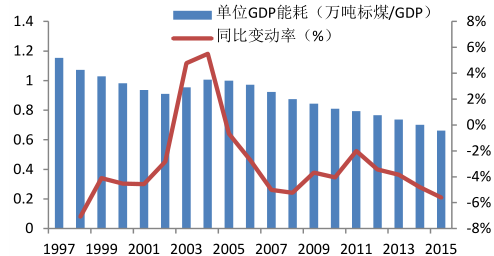

目前我国结束了自 2012 年开始结束了近20年 10%高速增长,进入经济新常态, “十三五”时期预计我国GDP年均增速在 6.5%以上,增速明显放缓。同时,国际环境整体向好,能源供给也相对充足。我国单位 GDP 能耗也在不断降低,近 20 年由 1.15 吨标准煤/万元持续降低至 0.662 吨标准煤/万元,今后伴随着生产效率的不断提高和经济结构不断优化,单位能耗仍会保持持续下降态势。据 BP2017 预测,到 2030 年我国能源需求增长会降低至年均 1.9%,不到过去二十年增速(6.3%)的三分之一。我们认为,较低的能源需求增长可以比较从容的选择清洁能源来满足需求,因此能源需求的减缓为我国推行能源革命提供了重要的战略窗口期。

1997~2017年我国能源消费总量及同比增速

数据来源:公开资料整理

相关报告:智研咨询发布的《2017-2023年中国环保产业行业调研及市场前景预测报告》

1997~2017 年我国单位GDP 能耗变动一览

数据来源:公开资料整理

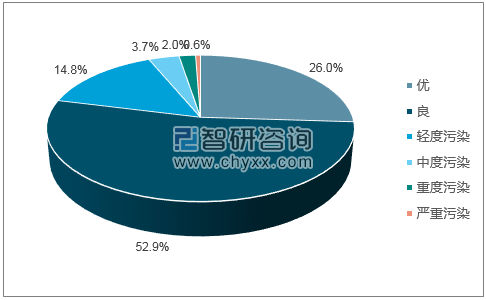

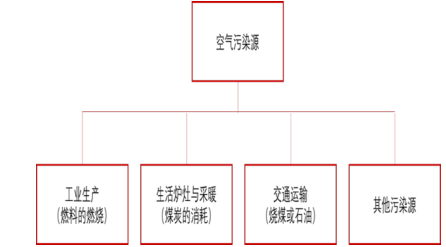

目前,我国城市空气环境污染已进入新型复合大气污染阶段,雾霾等污染问题日益突出,近年来取暖季频现“爆表”现象,尤其是京津冀等地的雾霾现象更为严重,全国大气污染治理正面临严峻挑战。据有关机构研究得出结论,煤炭燃烧排放的大气污染物是雾霾的最大根源。从行业来看,煤电、钢铁和水泥生产是首要的“污染”行业,此外居民的散煤使用、和小蒸吨规模的燃煤锅炉因为无配套末端治理设施,其单位排放量是电厂的 10 倍以上,也是雾霾成因的重要因素。因此,削减燃煤消耗量是治理雾霾的最重要手段。而天然气作为一种清洁、高效、廉价且能与生物质联动的优质能源,是替代煤炭的重要能源之一。我国拟在 2020 年将能源消耗总量控制在48 亿吨标准煤,其中煤炭消耗占比一次能源下降到 57.3%,天然气占比将提高到 10%。2015 年我国向联合国提交应对气候变化承诺,到 2030 年达到碳排放峰值。在雾霾、碳排放等生态环保需求的倒逼下,以天然气等非化石类清洁能源替代煤炭开始加速推进,我们认为这将为我国可持续发展提供长久的政策红利。

2016 年全国 338各城市环境空气质量

数据来源:公开资料、智研咨询整理

空气中主要污染物来源简示

数据来源:公开资料整理

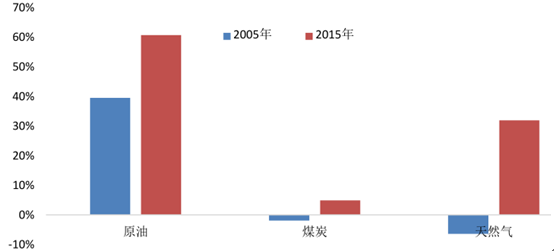

能源对外依存度是衡量一个国家和地区能源供应安全的重要指标。目前,我国综合能源对外依存度从 2005年到 2015 年由 6.0%上升到了 16.3%,且自 2012 年起,就始终维持在 15%以上的水平。其中原油的依存度最为严重,从 2005 年的 39.5%上升到了 2015 年的 60.69%,其主要是因为我国经济发展过程中原油一直是主要能源消耗,消费量大幅提升。而且随着社会经济的发展,我国能源需求总量还将进一步上升,如不能及时对能源结构做出调整,能源对外依存度还将继续上升,基本立足国内的能源战略将无法实现。此外,我国能源进口途径脆弱导致能源安全问题,为了降低对马六甲海峡的依赖,以防国际行为导致进口中断,通过调整能源结构来提高国家能源供给安全是必由之路。因此,我国规划未来十年将大力发展天然气勘探开发,实现储运接收设施公平接入,加快价格改革,降低利用成本,进而进一步扩大我国天然气在能源消费中占比,加强能源供应多元化发展,解决能源安全问题。

我国主要能源对外依存度

数据来源:公开资料整理

美国在 20 世纪初煤炭消费量占一次能源比例高达 80%,1943 年洛杉矶光化学烟雾事件后陆续发布《清洁空气》《清洁电力计划》等法案,着力推进天然气替代煤炭行动实施,随着近年来“页岩气革命”的进一步加速,到 2015 年天然气占美国一次能源消费比例已提高至 20%,煤炭则降低至 16%。在天然气消费结构中,城市燃气(民用和商业)发展平稳,发电用气增长较快,这也与我国目前天然气发展调整方向相吻合。

随着我国雾霾现象频发,越来越受到广泛关注,我国也开启了天然气等清洁能源替代煤炭的行动,大力推行“煤改气”和冬季清洁取暖,十三五期间拟改造 18.9 万蒸吨工业燃煤锅炉,在京津冀及周边等地设立禁煤区,重点突破“2+26”个通道城市的大气治理问题,等等一系列政策法规的实施,均可在发达国家清洁能源替代历程中寻找到类似痕迹。我们认为发达国家的成功经验具有重要借鉴意义,是我国推行清洁能源替代的最佳蓝本。

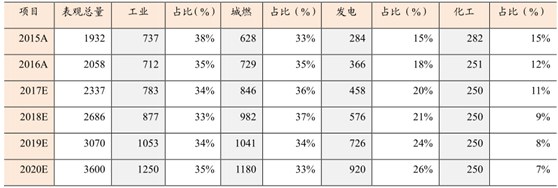

随着我国对天然气利用的加速推进,天然气下游需求也在充足的气源保障、合理的价格成本、良好的环境效益等诸多利好催化下迅速放量。 本章主要从消费结构变迁、各省消费规划角度论证我国如何在2020年实现表观消费量3600亿 m 3 ,占比 10%一次能源消费量的宏伟目标,并辅以天然气替代煤炭和电力方面的经济性对比分析,论证气改政策在需求端的可行性。

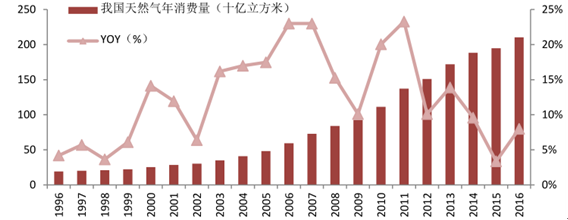

近 近 20 年 来 我国天然气 消费 增长迅速。1996 年至 2016 年,我国天然气表观消费从 199.04 亿立方米增至 2058 亿立方米(不含向港澳供气),年复合增速为 12.39%,是中国一次能源消费年均增速的 3 倍,天然气在一次能源消费结构中的比例也增长至 6.2%,人均气量达到约 150 立方米。“十二五”期间,我国天然气消费延续增长态势,2014~2015年增速放缓,究其原因:一是全球尚未走出金融危机的深度影响,我国经济也步入“新常态”,经济增速放缓带动能源整体消费增速放缓;二是受低油价、低煤价等替代效应冲击,导致我国天然气消费增速在 2015 年一度跌至 10 年来最低点,仅同比增长 5.7%。2016 年作为“十三五”开局之年,随着国家宏观经济稳定向好、天然气终端价格逐步降低和国家相关政策(如环保)的大力推动,天然气表观消费明显回转,同比增速 6.6%。2017 年上半年达到 1146 亿立方米,同比大增至 15.2%,消费回暖势头强劲。

1996 年至 2016年我国天然气消费情况

数据来源:公开资料整理

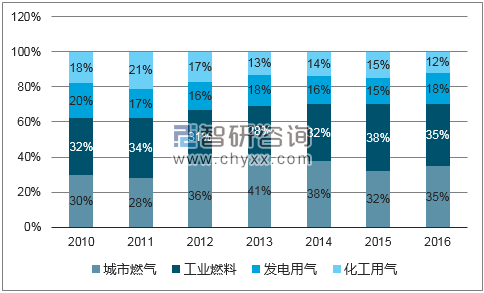

随着产业结构不断调整,人民生活质量不断提高,我国天然气消费结构不断优化。按用气部门分类,我国天然气消费可以分为城市燃气、工业燃料、发电用气以及化工用气四大类。据我们统计,近 7 年来城市燃气消费占比增长,工业燃料和发电用气占比基本稳定呈现窄幅震荡态势,化工用气占比逐渐减少。2016年城镇燃气、工业燃料、发电用气和化工用气量从高到底分别为 729、712、366 和 251 亿立方米,分别占比 35%、35%、18 和 12%,城镇燃气受清洁能源替代和消费升级等因素推动从 2010 年 30%增长到 2016 年 35%,增长最多。

2010 年至2016年我国燃气消费结构情况一览表

数据来源:公开资料、智研咨询整理

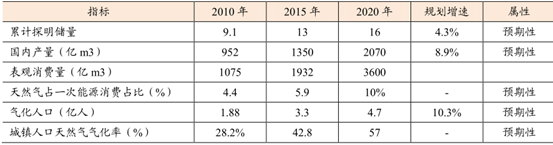

根据相关政府部门规划,我国拟将天然气消费量占一次能源总消费量的比例由 2015 年 5.9%提升至 2020 年的 10%和 2030 年的 15%。根据《能源发展战略行动计划(2014-2020 年)》和《能源生产和消费革命战略(2016~2030)》显示,到 2020 年和 2030 年一次能源消费总量控制在48 亿和 60 亿吨标准煤左右,据此测算到 2020 年和 2030 年我国天然气消费量将最高分别达到 3600 和 6750 亿立方米以上,“十三五”期间天然气消费复合增长率可达 13.27%,这将对我国燃气相关产业将带来显著拉动效应。

城镇、工业和发电用气提升是到 2020 年实现 10% 用气目标的主要途径。我们认为,主要手段是提高用气规模和优化用气结构,具体来讲,借助“煤改气”和“冬季清洁取暖”等相关清洁能源替代政策加快发展城镇燃气和加快推进工业燃料领域天然气置换,加速发展天然气发电,适度发展化工用气将是达到“十三五”天然气发展 10%目标的主要方式,相关论证如下:

城镇燃气到 (不含交通)将增加到 720 亿 亿 m 3 / 年,占比 20% ,居民和采暖用气是增量主体。1 )居民用气达到330 亿 亿 m 3 / 年。我国在 2015 年城镇人口气化率约为 43%,居民用气在 207 亿 m 3 /年左右。随着“新型城镇化”的推进,预计到 2020 年城镇化率稳步提高至 60%,气化率提高到 57%,则天然气气化人口将达到 4.7 亿,用气量增加到约 330 亿 m 3 /年;2 ) 公福商业用气达到 170 亿 亿 m 3 / 年。目前,国公福商业用气大致相当于居民用气的 48%,约为 99 亿立方米,据中石油规划总院孙慧等预测,2020 年将提高到 50%左右,即用气量增加至 170 亿 m 3 /年左右。3 )约 采暖用气达到约 220 亿 亿 m 3 / 年。2015 年我国采暖用气约 115 亿 m 3 ,占采暖燃料的比例约为 8.2%,采暖面积约 10 亿平方米,主要集中在北京、天津、河北、甘肃等北方省份。随着禁煤区范围不断扩大,“2+26”雾霾通道城市《大气污染防治行动计划》的不断实施,采暖面积增加至约 20 亿平方米,预计到 2020 年采暖用气将增加到约 220 亿 m 3 /年。上述三项合计约为 720 亿 m 3 /年,占天然气消费总量20%,居民用气和采暖用气是增量主体。

工业燃料用气 量 将 达到 1250 亿 亿 m 3 / 年 , 占比 35%, , “煤改气”等清洁能源替代政策是主要推手。2015 年,我国工业燃料天然气消费量 738 亿 m 3 /年,主要用于建材、机电、轻纺、冶金、石化等行业,占比仅为 10%,远低于欧美日等发达国家 40%~50%水平。工业领域能能源结构调整势在必行,“煤改气”是切实有效的措施之一,未来将在两大方向发展:1)钢铁、冶金、建材、石化等耗能行业的燃料结构优化;2)城市中工业锅炉、窑炉改气需求的提高。“十三五”规划纲要明确表示五年内替代燃煤锅炉 18.9 万蒸吨,新增用气 450 亿立方米,此外据石油规划院预测,“油改气”可新增天然气消费约 60 亿 m 3 /年,合计新增 510 亿 m 3 /年,因此消费总量可达 1250 亿 m 3 /年,天然气占工业燃料能源消费量比例提高到 15%,占天然气消费总量的比例约为35%。

发电领域增 加至 920 亿 亿 m 3 /年,占比 26%是能源利用结构优化重点,也是实现天然气消费目标的关键。2015年天然气发电量 6637 万千瓦,用量 284 亿 m 3 /年,占全社会发电量的 3%,装机容量占总装机的 4.4%,远低于美俄日的 35%、40%和 60%比例,是导致我国天然气消费总量占比偏低的主要原因。未来发展方向主要包括三个方面:1)天然气调峰站,提升能源融合水平;2)天然气热电联产,提升环境质量;3)天然气分布式能源,提升能源效率与品质。我们认为,江苏省将成为发电用气领域的领头羊,新增预计可达 110 万千瓦以上,除此以河北为代表的京津冀及周边将是增长主力,新增约 500 万千瓦以上。根据《电力发展“十三五”规划》和《天然气发展“十三五规划”》,“十三五”期间气电新增投产 5000 万千瓦,到 2020 年达到 1.1 亿千瓦以上,占总装机 5%。若 2020 年燃气机组平均年利用时间达到 4000 小时(2015 年发电设备平均利用时间),以 4.8kWh/立方米计算,用气规模可达 920 亿 m 3 /年,在天然气消费总量比例提高至 26%,基本达到英国水平。

交通领域实现消费量 460 亿 亿 m 3 / 年 ,占比 13% ,节能减排和应对气候变化是主要推动因素。目前我国汽车用气为主,船舶用气极少,2015 年我国天然气汽车保有量约为 500 万辆(LNG 约 20 万辆),用气量约 195 亿m 3 /年(约 4 万 m 3 /辆*年)。未来发展主要包含三个方面:1)LNG 载货汽车,只要汽油价比在 70%左右,LNG汽车就有极大发展空间;2)城市公共交通行业“油改气”,受续航和购车成本等因素影响,出租车、城际客车领域天然气优势明显,比重将持续增加;3)水运行业“油改气”,我国 LNG 动力船舶处于初级阶段,预计未来在内核、港口区域发展为主。根据《中国天然气发展报告 2016》测算,到 2020 年要实现气化车辆 1000万辆,LNG 动力船舶 6 万艘测算,天然气消费量分别约为 410 和 50 亿立方米,合计约 460 亿立方米,约占天然气消费总量的 13%。

至化工用气预计降至 250 亿 m 3 / 年比 ,占比7% ,化肥、甲醇用气下降,制氢上升。化肥、甲醇和制氢是化工用气主要方向,受天然气价格调整影响,预计天然气用气总规模将降至 250 亿 m 3 /年,在总消费量占比由 14.6%降至 7%左右,其中化肥、甲醇持续下降至 190 亿 m 3 /年,制氢增加至 60 亿 m 3 /年,据最新数据,2016 年我国化工用气已降至 251 亿 m 3 /年,我们认为未来难有反弹。

综上,据我们预测,工业、城镇(含交通)、发电、化工用气量将在 2020 年分别达到 1250、1180、920、250亿立方米,合计为 3600 亿 m 3 /年(与规划测算数据吻合),较2015 年分别增长 69.61%、87.90%、223.94%和-11.35%。消费结构方面分别占比约 34.7%、32.8%、25.6%和 6.9%,较 2015 年分别变动-3.5%、0.03%、10.9%和-7.7%。可见,发电用气占比提升较大,化工用气降低比例较多,工业用气占比略有下降,城燃用气比例基本稳定。

2015~2020 年天然气消费结构变化历史情况及预测(单位:亿立方米)

数据来源:公开资料整理

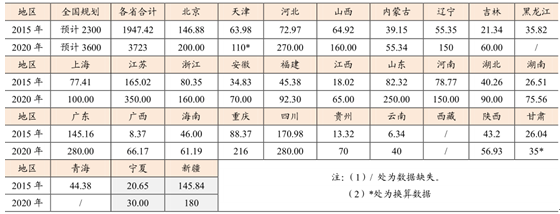

据我们统计,目前共有 29 个省自治区、直辖市(不包含港澳台和新疆建设兵团)出台了天然气发展规划,合计拟到 2020 年实现天然气消费总量达 3723 亿 m 3 (上期规划到 2015 年合计为 1947.42 亿 m 3 ,国家顶层规划为 2300 亿 m 3 ),从这个角度来看,我们认为到 2020 年有望实现全国整体消费 3600亿 m 3 目标。

全国各省、自治区、直辖市 2015年和2020年天然气规划消费一览表

数据来源:公开资料整理

在已有数据中,2020 年规划天然气消费量前 5 名分别是江苏(350 m 3 )、四川(280 m 3 )、广东(280 m 3 )、河北(270 m 3 )和山东(250 m 3 )。较 2015 年增速最大前五名分别为广西(690.56%)、云南(530.91%)、贵州(425.53%)、河北(270.02%)、江西(260.71%)。 若剔除消费总量未超过 150 亿 亿 m 3 的省份,那么增速前五名的分别是河北(270.02%,270 亿 m 3 )、山东(203.69%,250 亿 m 3 )、山西(146.46%,160 亿 m 3 )、重庆(144.43%,216m 3 )和江苏(112.10%,350 亿 m 3 )。可见,从消费规模和增幅情况来看,到“十三五”区间京津冀及周边、长三角和云贵部分地区将成为增长速度最快的区域,我们认为主营业务覆盖范围在上述增幅明显区域的城燃公司将具有很大的发展潜力。

2020年天然气规划消费量较 2015年规划消费量增速气泡图

数据来源:公开资料整理

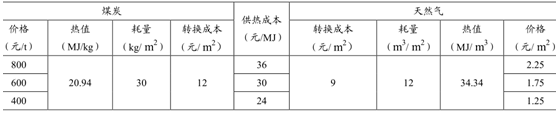

天然气替代煤炭使用主要从环保因素考虑,在经济性方面,按照产生相同热量所投入的两种不同类型能源成本来看,煤炭价格相对天然气都有一定优势,按照现在“气代煤”重点区域河北省为例,当地天然气平均价格 2.25 元/m 3 ,对应的煤炭价格约为 800 元/t 时天然才有优势。鉴于此政府在“气代煤”大部分区域提供了运营期约 1 元/m 3 的补贴(上限 1200 m 3 /年,连续补三年),居民使用成本相当于 1.25 元/ m 3 ,对应煤价 400 元/t,补贴后天然气开始具有经济优势。

我们认为政府通过“禁煤区”等限制煤炭运输和购买的渠道划建能够有效控制煤炭供应,导致居民用煤价格上涨,再加之对居民运营期的补贴,能够在经济性方面减弱煤炭对天然气的比较优势。

天然气替代煤炭居民价格承受能力测算表

数据来源:公开资料整理

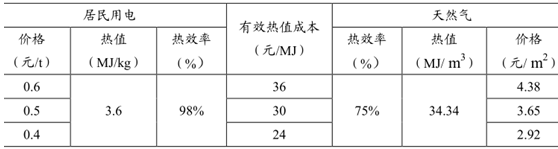

优势明显。相对于低碳的天然气能源来讲,电力可属于无碳的终极清洁能源形态。当天然气价格与电价相比缺乏竞争力时,居民会转向使用电气设备,如燃气热水器改为电热水器,但现在电力替代天然气尚不具备可比经济性。根据有关资料,两者热效率分别为 75%和 98%,按照有效热值成本相等原则测算,现行居民生活用电价格 0.40~0.60 元/kWh 时,天然气替代电价格承受能力为 2.92~4.38 元/ m 3 。

天然气替代煤炭居民价格承受能力测算表

数据来源:公开资料整理

天然气在民用端替代煤炭、电力这些能源时,从经济行角度看来是具有一定经济性,尤其是在目前“煤改气”覆盖区域大部分地方政府都给予了一定的运营期气价补贴情况下,天然气成为性价比最高的生活能源,因此大气推行气改政策,居民端是乐于接受的。

天然气供给从渠道主要分为国产气和进口气两部分。目前,我国已经形成常规、非常规多元供气局面和“西气东输、川气东送、海气登陆、就近供应”的供应格局。我国从 2007 年开始天然气出现缺口,为 12.4 亿 m 3 ,之后缺口逐年快速增长,2015 年,进口气为 614 亿 m 3 (国产气为 1350 亿 m 3 ),占比达 31.26%。预计到 2020 年国产气比例将降低至 57.5%,对外依存度逐渐提高至于 42.5%。

2010至 2020年年天然气发展主要供需指标

数据来源:公开资料整理

截至 2015 年底,我国 1)常规天然气地质资源量 90 万亿 m 3 ,可采资源量 50 万亿 m 3 ,累计探明地质储量 13.01 万亿 m 3 ,剩余可采储量 5.2 亿 m 3 ; 2)埋深 4500 米以浅页岩气地质资源量 122 万亿 m 3 ,可采资源量 22 万亿 m 3 ,具有现实可开发价值的有利区域可采资源量 5.5 万亿 m 3 ,累计探明地质储量 5441 亿 m 3 ,剩余可采储量 1302 亿 m 3 。3)全国埋深 2000 米以浅煤层气地质资源量 30 万亿 m 3 ,可采资源量 12.5亿 m 3 ,具有现实可开发价值的有利区可采资源量 4 万亿 m 3 ,累计探明地质储量 6293 亿 m 3 ,剩余可采储量 3063 亿m 3 。

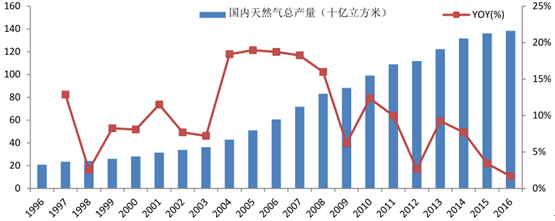

国内常规天然气产量由 1996 年的 210 亿 m 3 增至 2015年的 1380 亿 m 3 ,年复合增长率约为 10%,增长较快。“十二五”以来天然产量增长放缓,GAGR 回落至 6.55%,2016年同比仅增长 1.68%,是 20 年以来最低增速,其原因主要是进口气挤压导致。从供给结构上来看,以 2015 年数据为例,常规天然气产量 1350 亿 m 3 ,煤层气地面抽采量 44 亿 m 3 ,页岩气产量约 46 亿 m 3 ,三者合计 1440 亿 m 3 (不含煤制气),自给率为 74.53%。

近20年来我国天然气产量及增长情况

数据来源:公开资料整理

根据相关部门规划,到2020 年,天然气产量合计 2070 亿 m 3 (不含煤制气),自给率将达 62.5%,其中,常规天然气、页岩气和煤层气(地面抽采)产量分别达 1670(陆上 1570、海上 100 亿 m 3 )、300 和 100 亿 m 3 。以 2015 年数据为基准 GAGR 分别为 4.35%、45.50%和 17.84%,页岩气和煤层气进入高速发展期,2016 年页岩气开采大幅增长 72%,达到 79 亿 m 3 ,煤层气地面抽采量 45 亿 m 3 ,同比略有增长。川渝、鄂尔多斯、塔里木和海域四大气区产量综合为 1115.9 亿立方米,占全国总产量的 83.2%。“十三五”期间,常规天然气将以四川盆地、鄂尔多斯盆地、塔里木盆地和南海为重点;页岩气方面重点提高四川长宁—威远、重庆涪陵、云南昭通、陕西延安等国家级示范区储量和产量规模,同时争取在湘鄂、云贵和苏皖等地区实现突破;煤层气方面以沁水盆地、鄂尔多斯盆地东缘为重点勘探开采区域。

截至 2014 年底,世界常规天然气可采资源量为559.5 万亿 m 3 ,非常规天然气可采资源量为 543.5 万亿 m 3 ,累计产量分别为 103.5 和 5.9 万亿 m 3 ,按照目前年产量 3.6万亿 m 3 测算,世界天然气资源可供开采 200 年以上。天然气产量从 2005 年的 2.8 万亿 m 3 增长至 2015 年的 3.6 万亿m 3 ,GAGR 为 1.70%。产量居前五的国家分别是美国(7673 亿 m 3 )、俄罗斯(5733 亿 m 3 )、伊朗(1925 亿 m 3 )、卡塔尔(1814 亿 m 3 )和加拿大(1635 亿 m 3 )。《BP 世界能源展望 2017》认为未来 20 年世界经济增长将近一倍,能源强度(单位 GDP 能耗)降低,能源总需求预计增加约 30%,年均增速 1.3%,其中天然气预计年增 1.6%,中国将是最大的能源增长市场,但因中国经济再平衡和对能效提高的重视,末期可能会被印度超越。

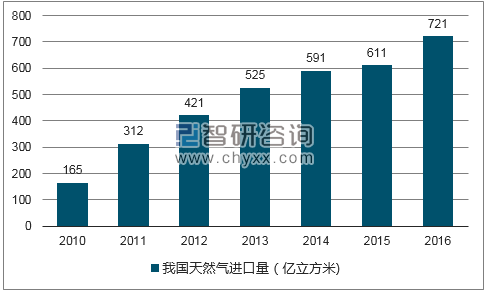

随着中俄东线天然气项目(东北通道,最大 380 亿 m 3 /年)最终落实,我国基本形成中亚天然气管道(西北通道,四线合计 850 亿 m 3 /年)、中缅油气管道(西南通道,120 亿 m 3 /年)和海上通道四大通道天然气进口布局。天然气进口量从 2010 年 165 亿 m 3 增长至 2016年 721 亿 m 3 ,涨幅约 3.4 倍,整体趋势先降后升,从 2010 年的同比增速 117%逐年降低至 2015 年历史低点 3%,2016年开始有所回暖至 17.43%,我们认为主要是因为进入 2016 年受天然气价格降低、“煤改气”等清洁能源替代用气增加拉动需求提升,天然气缺口重新提高所致。随着相关政策的大力推行,我们认为“十三五”期间进口气量会呈现较高增长态势,到 2020 年整体进口气量有望达到 1563 亿 m 3 ,其中包括管道天然气 863 亿 m 3 和液化天然气(LNG)700亿立方米,对外依存度达到 43.42%,GAGR 达 21.34%。进口仍以中石油、中石化和中海油为主导,2016 年合计 706亿立方米,占全国进口气量的 97.9%。

2010年至 2016年我国天然气进口量及增长情况

数据来源:公开资料、智研咨询整理

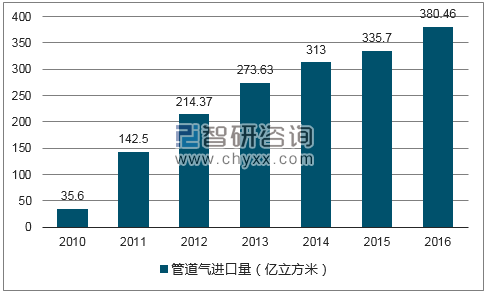

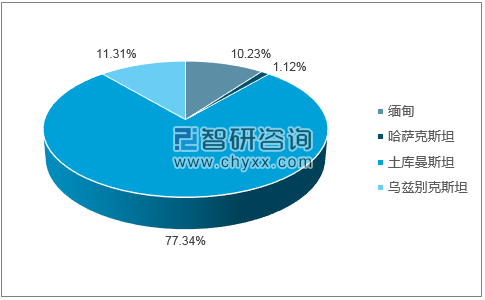

我国进口管道气始于 2009 年 12 月中亚天然气管道 A 线与西气东输二线西段工程的正式投产,随着天然气长输管道等基础设施的逐步投运,管道气进口量增长迅速,2010~2016年之间从 35.60 增长到 383 亿 m 3 ,涨幅约 11 倍,从 2013 年开始管道气进口量开始超过液化天然气进口量。从 2012年开始同比增速成倍降低,2016 年开始有所反转,同比增长 7.6%。从来源结构方面来看,2016 年主要进口国为土库曼斯坦(77%)、乌兹别克斯坦(11%)、缅甸(10.23%)和哈萨克斯坦(1.12%),中亚进口气占据了我国进口管道气的大半壁江山。我们认为随着西气东输三线在 2016 年底全线贯通(附件泉州段主线竣工通气)、以及中俄东线 2018年投产,到 2020 年有望达到 863 亿 m 3 进口量,“十三五”期 GAGR达到 22.72%(上期为 20.61%),仍以中亚气为主。

2010年至 2016年我国天然气管道气进口量及增长情况

数据来源:公开资料、智研咨询整理

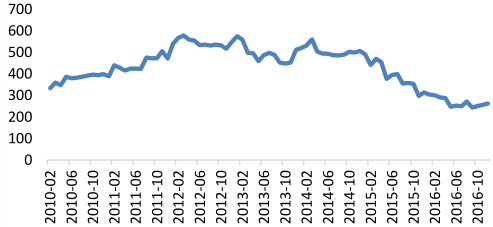

近几年管道天然气进口价格先升后降,在 2012~2014 年期间达到高峰,2014 年以来价格降低是因为美国页岩气革命有了实质效果且国际原油价格等替代能源价格走低导致国际天然气价格持续回落,基本稳定于 200~400 美元/吨,并逐月下降。2017 年上半年进口管道气价格一直保持在 270 美元/吨左右,未来进口天然气的使用率可能会随气价的降低和稳定而进一步提升。土库曼斯坦对我国管道天然气的进口情况影响比重较大,2016年进口数量占到了 77.34%,其他三个进口国较少,乌兹别克斯坦为 11.31%,缅甸 10.23%,哈萨克斯坦仅有 1.12%。未来“十三五”时期我们认为管道天然气进口格局会变化不大,价格也在地位徘徊,仍以中亚气为主。

2010 年以来进口管道天然气平均价格走势图(美元/) 吨)

数据来源:公开资料整理

2016年进口气量占比情况

数据来源:公开资料、智研咨询整理

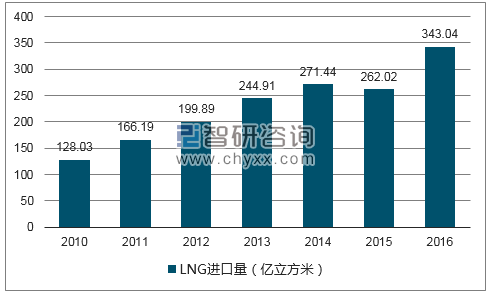

我国 LNG 进口量从 2010 年 128.03 亿 m 3 增长至 2016年 343.04 亿 m 3 ,整体趋势也是先降后升,2015 年甚至出现了-3%的负增长,2016 年又重拾高增长,广东、福建和上海为进口量前三大地区。我们认为“十三五”期间也会因政策持续推进和 LNG 等相关配套设施的逐步建设完善延续“十二五”时期的高增长态势,有望在 2020 年达到 700 亿 m 3 ,GAGR 为 15.33%(上期为 15.40%)。

2010年至 2016年我国 LNG进口量及增长情况

数据来源:公开资料、智研咨询整理

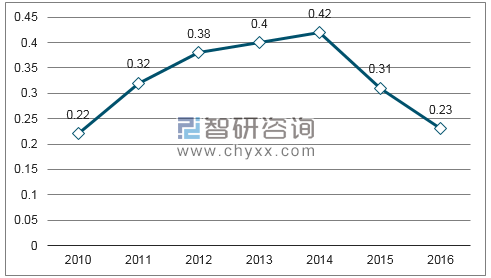

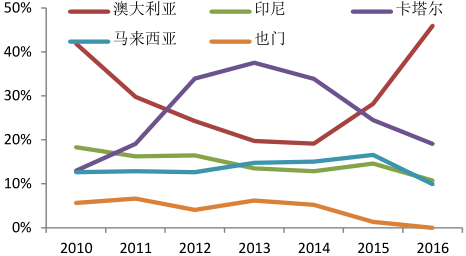

我们以 1 吨 LNG 气化后体积为 1470 m 3 为基础进行统计分析,2010 年以来 LNG 价格走势呈现先升后降现象,整体在 0.22~0.42 美元/ m 3 之间徘徊,自 2014 年由高点开始持续回落,2016 年降低至 0.23 美元/ m 3 水平与 2010 年价格十分接近。影响我国进口 LNG 价格因素除了宏观经济因素外,还有合同类型,我国进口 LNG 以长贸合同为主,以 2016 年为例,长贸合同与现货进口比例在 95:5。高比例长贸合同使得我国进口 LNG 价格较国际天然气市场价格有一定滞后性。气源结构方面,近几年来除印尼和马来西亚较为稳定外,澳大利亚、卡塔尔和也门进口占比变动较大。以 2016 年为例,上述五国进口 LNG 数量占总进口数量的 85.66%,澳大利亚、卡塔尔、印尼、马来西亚和也门分别占比 46%、11%、19%、10%和 0%。我们认为“十三五”期间,国际天然气市场因美国页岩气产量激增而供应充足,预计 LNG 价格将持续处于低位运行。

2010 年以来进口 LNG 平均价格走势图(单价:美元/立方米)

数据来源:公开资料、智研咨询整理

2010年以来 LNG 主要进口国家占比情况一览

数据来源:公开资料整理

液化石油气(LPG)也是城市燃气运营公司主要经营产品之一,成分主要有丙烷、丁烷、正丁烯、异丁烯等,来源主要有石油炼制、天然气和油田气回收、蒸汽裂解制乙烯/丙烯、甲醇制烯烃等,国内主要来源于炼油,从国外进口的基本都是天然气和油气田回收。我国主要生产厂家为中石油、中石化、中海油以及一些地方炼油企业,与原油产量保持一致,进口主要来自中东和亚太地区,按进口量排序分别是卡塔尔、伊朗、阿联酋、科威特、沙特和澳大利亚,成分主要是丙烷和丁烷。我国 LPG 主要用于民用和商业用燃料、石化燃料、工业燃料和车用燃料等方面,其中民用和商用领域逐渐萎缩。

2012 年至 2016 年我国 LPG 表观消费量从 2468 万吨逐渐增长到 4984 万吨(GAGR 为 19.21%),国内产量从 2262万吨增长到 3504 万吨(GAGR 为 11.55%),进口量从 333 万吨增长至 1613 万(GAGR 为 48.4%),增长迅速。2017年上半年我国 LPG 表观消费量、产量、进口数量分别为 2696、1839、915 万吨,同比分别增加 12.66%、9.81%、16.37%,增速放缓,但增速仍可观。

城市液化石油气供气量随着天然气的迅速发展在逐渐退出大中型城市的主城区,在广大城市边缘、乡镇及农村来讲,液化石油气仍然为主,我国未来在相当长时期内仍将是一个以农村人口为主的国家,因此液化石油气将于天然气长期并存。从供给量方面来看,LPG 全国供气量从 2011 年 1165.83 吨降低 2015 年 1039.22 吨,降幅较小,年均递减 2.92%。我们预计到 2020 年液化石油气供气总量延续递减态势至 890 亿吨(折合等热值天然气 115 亿 m 3 )

2011 年至 2015 年,我国城市人工煤气消费量呈现逐年递减态势,从 2011 年 84.73 亿 m 3 降低至 47.14 亿 m 3 ,年均递减 10%,主要用于居民和工商业范畴。据中国燃气行业年鉴 2015 预测,预计到 2020 年会延续递减态势至 35 亿 m 3 (折合等热值天然气 13 亿 m 3 )。

人工煤气大致可分为干馏煤气、气化煤气和油制气。目前,干馏煤气是城镇燃气的重要气源之一,主要成分是甲烷、氢气、一氧化碳等,热值为 17.6 千焦/标准 m 3 (4200 千卡/标准 m 3 )。人工煤气制备和使用过程中污染较大,同时以煤为主的能源结构与产业结构调整不相适应,因此今后在城市燃气中的地位将逐步下降,逐步被其他清洁能源替代(因为是副产品,供应量不会大幅减少,因此主要去向可能转为工业应用方面)。

智研咨询 - 精品报告

智研咨询 - 精品报告

2024-2030年中国能源领域信息化与IT应用行业市场全景调查及投资策略研究报告

《2024-2030年中国能源领域信息化与IT应用行业市场全景调查及投资策略研究报告》共九章,包含2024-2030年中国能源行业IT投资趋势,2024-2030年能源行业重点IT系统建设趋势,对IT供应商的建议等内容。

文章转载、引用说明:

智研咨询推崇信息资源共享,欢迎各大媒体和行研机构转载引用。但请遵守如下规则:

1.可全文转载,但不得恶意镜像。转载需注明来源(智研咨询)。

2.转载文章内容时不得进行删减或修改。图表和数据可以引用,但不能去除水印和数据来源。

如有违反以上规则,我们将保留追究法律责任的权力。

版权提示:

智研咨询倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。

![2024年中国能源供需现状及消费结构分析:能源供应能力稳步提高,能源结构不断优化[图]](http://img.chyxx.com/images/2022/0330/4279f04d08c7260a105d321a303d34a91af3a3d5.png?x-oss-process=style/w320)