一、市场状况及发展前景

在平板显示产业链中,显示材料行业发展概况用于生产显示面板,并最终应用于电视、电脑显示器、手提电脑和手机等终端电子消费品。

①、平板显示产业链终端消费电子市场的发展趋势

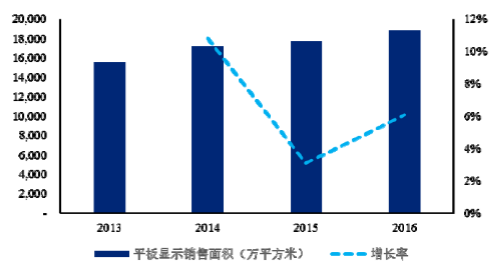

平板显示面板的销售面积平稳增长,年增长率在3%~11%之间。2016年,平板显示面板的销售面积达到1.88亿平方米。平板显示面板销售面积增长的主要原因是:1)新型电视对更大尺寸显示面板的需求,2)手机、平板等电子消费品对高清显示面板的需求。

平板显示销售面积

资料来源:公开资料整理

相关报告:智研咨询发布的《2017-2023年中国显示材料行业市场现状分析及投资前景预测报告》

平板显示(FPD)中,液晶显示面板主要使用的是TFT-LCD技术,OLED面板主要使用的是AMOLED技术。TFT-LCD和AMOLED面板的市场销售情况影响到整个FPD产业链的发展。

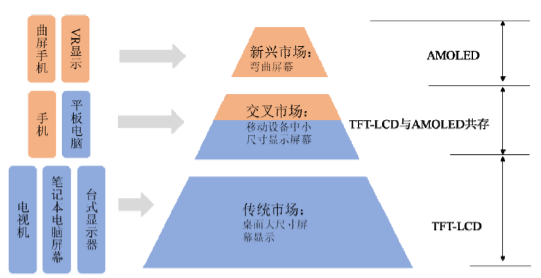

随着技术的进步和新应用领域的出现,平板显示市场稳步增长,逐步划分为三块细分市场:(1)由液晶技术主导的传统市场,由于TFT-LCD面板的成熟性及逐步改良的成本优势,大屏幕显示市场仍由液晶主导,该市场仍是目前平板显示最大的市场;(2)液晶与OLED技术交叉存在的市场,该市场主要由手机及平板电脑的中小尺寸显示屏幕构成,由于液晶技术与OLED技术各有千秋,两种显示面板共同瓜分了这块市场;(3)新兴市场,该市场是随着消费电子的发展而衍生的一块市场。近年来随着技术的发展及用户需求的提升,一些新的电子消费品因为AMOLED技术的特性得以实现商业化,如可穿戴设备、曲屏手机、VR设备等,这部分市场完全由AMOLED面板主导,是平板显示新增的一块市场。

平板显示的市场划分情况如下图所示:

资料来源:公开资料整理

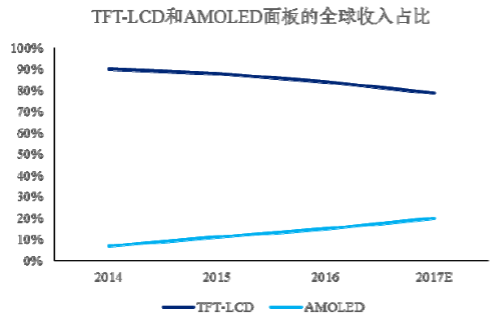

2016年TFT-LCD和AMOLED面板的全球市场收入占比分别为84%和15%。2015年AMOLED面板的市场容量超过了120亿美元,从2014年在整个平板显示市场中收入占比不到7%到2016年的15%,市场份额逐步增加。AMOLED市场渗透率翻倍主要得益于智能手机推广使用AMOLED屏幕及AMOLED电视的商业化加速。TFT-LCD和AMOLED面板的市场份额情况如下:

资料来源:公开资料整理

②、LCD面板和材料的市场供求分析

目前,TFT-LCD面板经过多年的发展,已经成为市场主流。液晶面板的大尺寸应用主要集中在液晶电视、液晶显示器和移动电脑上,小尺寸应用则主要集中在手机、平板等方面。

液晶电视是液晶面板的第一大应用领域,在整个液晶面板的市场中占据超过60%的面板需求,液晶电视的出货量决定了液晶面板的需求走势。从2009年到2016年,液晶电视的显示屏平均尺寸几乎每年增长约1英寸。

预计2016年电视机的出货平均尺寸将达到40.9英寸。上述显示屏尺寸的增长不仅源自于显示材料技术的不断革新,也有平板液晶显示生产效率的不断提高带来的成本降低。下图为电视机平均尺寸的增长情况:

电视机平均尺寸(寸)

资料来源:公开资料整理

电视机屏幕的尺寸变大,伴随的是对液晶电视屏需求的增长。2014年电视机装机面积就突破了1亿平方米,2016年电视机装机面积达到1.3亿平方米,2012年至今全球每年大约增加1,000万平方米的液晶电视屏幕需求,直接带动了液晶显示材料市场的发展。

液晶电视装机面积(百万平方米)

资料来源:公开资料整理

笔记本电脑屏幕、电脑显示器对液晶的需求基本保持稳定,主要原因在于全球电脑出货量趋于稳定,所需要的液晶屏幕面积未有明显增长。而得益于移动信息技术的发展,手机显示屏的尺寸和手机出货量在不断攀升,带动了小尺寸液晶显示屏消费量的增长。

液晶材料属于液晶面板最为核心的上游材料之一。从面板的结构来讲,液晶面板的使用面积与液晶材料的需求量存在固定的比例关系:每平方米的液晶显示面板需要4.5g混合液晶材料的用量,液晶面板的有效显示面积大致为80%。保守预计2016年混合液晶的市场需求将增长至约600吨,每年混合液晶的需求量平均增长率在4%以上。全球混合液晶需求量如下所示:

全球混合液晶需求量

资料来源:公开资料整理

液晶单体处于混合液晶的上游,液晶单体是混合液晶的原料,数种液晶单体通过物理混配过程后产出混合液晶。因为TFT液晶单体在配制TFT混合液晶的过程中会有一定的损耗,所以TFT液晶单体的市场需求量将略大于TFT混合液晶的市场需求量。但总体来说液晶单体的市场规模同混合液晶的市场规模基本一致,2016年全球将达到600吨左右的市场需求。

③、OLED面板和材料市场供求分析

2009年至2010年间,三星通过将AMOLED显示屏幕搭载在三星旗舰手机上,依靠面板整机一体化的产业链优势,打开了AMOLED显示屏幕在手机终端应用的市场。之后三星更是通过Galaxyedge系列手机将AMOLED的可弯曲性技术优势发挥到极致,获得了市场的认可,巩固了AMOLED屏幕在手机市场的地位。

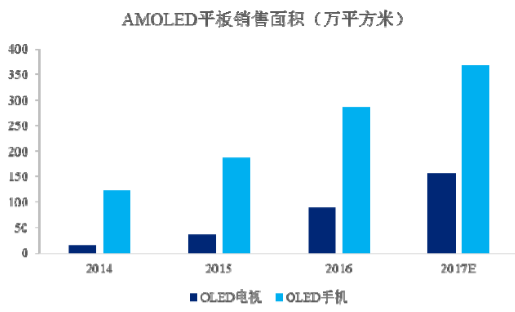

资料来源:公开资料整理

2014年、2015年AMOLED面板销售面积分别为155万平方米和246万平方米,同比增长58.71%。其中,AMOLED面板的市场需求主要仍集中在手机和电视端,2016年手机和电视屏幕对AMOLED面板的需求分别达到88.28万平方米和157.61万平方米。随着AMOLED屏幕生产工艺的改进、苹果等多家终端电子消费品厂商对AMOLED屏幕使用力度的加大,预计2017年全球电视和手机厂商对OLED屏幕的需求将会超过500万平方米,OLED面板的销售面积将呈现两位数以上的增长。

与液晶显示组件的结构不同,OLED使用有机材料的比例大大增加,由于终端材料层替代了液晶面板中的滤光片、偏光片、背光和液晶,OLED中有机材料的物料成本占比相比LCD中的液晶物料成本占比有了明显的提高,使得OLED终端材料在整个OLED屏幕中占据了举足轻重的地位。

OLED前端材料处于终端材料的上游,前端材料通过后续的化学和物理过程生产成为终端材料,存在一定损耗。所以前端材料的市场需求量将大于终端材料的市场需求量。

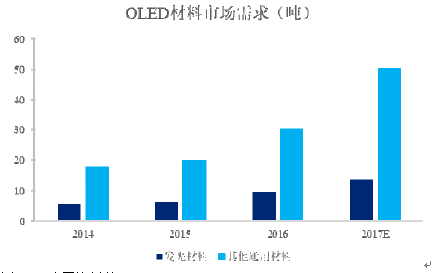

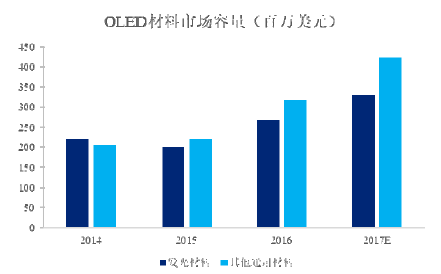

2015年全球OLED市场对显示材料的需求为26.07吨,2016年的需求为39.65吨,同比增长超过50%。2016年OLED材料市场中发光材料和通用材料(包括HTL、ETL等其他层)占比分别为24%和76%。

由于目前下游OLED面板生产几乎完全被三星和LG垄断,这两家公司拥有行业定价权和对上游材料厂商较高的控制力,因此上游的OLED前端材料企业未形成规模效应,行业集中度过低,还处于洗牌阶段,OLED前端材料的价格一直在下降。但在手机制造商纷纷转向AMOLED屏幕的浪潮下,价跌量升,OLED材料市场规模还一直在增长。2015年OLED终端材料的市场份额约为4.18亿美元,2016年超过5.83亿美元,增长率近40%。OLED材料市场需求及市场容量如下:

资料来源:公开资料整理

资料来源:公开资料整理

二、行业竞争格局及主要企业的情况

1、行业竞争格局

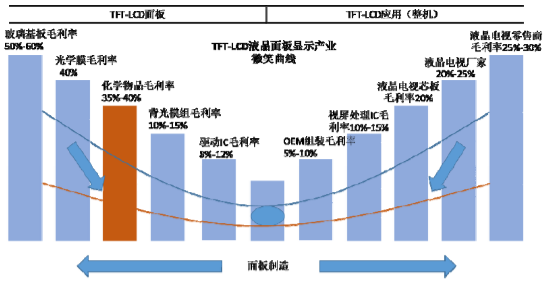

LCD产业链上、中、下游行业的毛利润率水平呈“微笑曲线”形态分布,曲线左边是上游的玻璃基板、光学膜、化学品和背光源等相关供应商,曲线中间是中游的组装厂商,曲线右边是下游整机品牌商和渠道经销商,具体如下图所示:

资料来源:公开资料整理

显示材料行业因进入壁垒和附加值较高的特性,其行业利润水平在LCD产业链中处于较高的位置,约为35-40%。从目前市场整体变动趋势看,由于下游面板大厂京东方、华星光电、中电熊猫为代表的本土企业陆续建设了8.5代液晶面板线,使得大尺寸的电视面板供应有了一定的保障,拉动了液晶材料的需求和价格,未来液晶材料的行业利润仍将维持在一个均衡状态。

下游的混合液晶生产企业集中度高,市场主要由日本JNC、德国Merck和日本DIC占据。上述三家公司与一批固定的液晶单体供应商合作,维持了良好的合作关系,造成了液晶单体生产行业的高集中度。

OLED行业下游面板制造被三星和LG垄断,且三星旗下公司SDI也为重要的OLED终端材料生产商之一。所以三星作为OLED行业的先行者,对行业上下游的控制力较强。加之OLED材料生产商数量众多,因此相比液晶市场,OLED前端材料市场竞争激烈,行业聚集度较低。

2、液晶材料行业主要企业

混合液晶材料生产企业的上游为液晶前端材料,包括液晶中间体和液晶单体。目前,国内外混合液晶材料生产企业所用的液晶前端材料主要来自于外购,液晶前端材料领域的公司主要包括:万润股份、永太科技、上海康鹏等。

烟台万润精细化工股份有限公司(A股股票代码002643)主要从事信息材料产业、环保材料产业和大健康产业三个领域产品的研发、生产和销售。万润股份生产的显示材料主要包括高端TFT液晶单体材料、中间体材料和OLED材料。浙江永太科技股份有限公司(A股股票代码002326)是苯系列氟精细化学品的生产商之一,主要经营医药、农药、电子化学品及新能源锂电材料业务。其中电子化学品产品主要有含氟液晶中间体、液晶单体及平板显示彩色滤光膜材料(CF光刻胶)等;新能源锂电材料主要有六氟磷酸锂、双氟磺酰亚胺锂。上海康鹏科技有限公司成立于1996年,是中国主要的含氟专用化学品制造商之一,其生产的产品应用于电子、医药及其他高性能材料领域。

3、OLED材料行业主要企业

OLED终端材料的上游为OLED前端材料,包括中间体和升华前材料,瑞联新材为该领域内最具代表的生产企业之一。

文章转载、引用说明:

智研咨询推崇信息资源共享,欢迎各大媒体和行研机构转载引用。但请遵守如下规则:

1.可全文转载,但不得恶意镜像。转载需注明来源(智研咨询)。

2.转载文章内容时不得进行删减或修改。图表和数据可以引用,但不能去除水印和数据来源。

如有违反以上规则,我们将保留追究法律责任的权力。

版权提示:

智研咨询倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。

![2024年中国饮水机行业全景简析:茶吧机迅速替代桶装机市场[图]](http://img.chyxx.com/images/2022/0330/ff5315f651f3e124d0f5a156ac51655e46e5433f.png?x-oss-process=style/w320)

![2024年中国储氢行业现状及发展趋势分析:技术创新驱动发展,产业链协同助力储氢产业崛起[图]](http://img.chyxx.com/images/2022/0408/55d853aceb464ffcf6fad7c27bbd7795797b1b5a.png?x-oss-process=style/w320)

![2024年中国电液伺服阀行业全景洞察:电液伺服阀市场需求将不断增长,行业具有良好发展前景[图]](http://img.chyxx.com/images/2022/0330/920e1a3ff3bb6b7f469fbaa1e9ad45bc470a7578.png?x-oss-process=style/w320)

![2024年中国户用光伏行业现状及未来趋势分析:利好政策效应稳步释放,户用光伏并网容量持续增加[图]](http://img.chyxx.com/images/2022/0330/d1363a7ee3953fc25ed09e0b79158acce9dc7c22.png?x-oss-process=style/w320)

![2023年中国网络直播行业全景速览:用户体验持续优化,特色直播不断涌现[图]](http://img.chyxx.com/images/2022/0330/6b296592ed87ae76d174b4fbc262ff18a3c189b8.png?x-oss-process=style/w320)