白羽鸡起源于印度,19 世纪传到英国,经过 100 多年的选育,形成目前的几大种鸡品种。20 世纪 40 年代,欧美出现了大量规模化肉鸡育种和生产企业,主要利用标准品种生产专门化品系,并进行杂交配套生产商品代;与此同时,孵化技术、光照和人工授精等技术研究和应用很大程度上推动了肉鸡遗传育种的发展,并使得白羽肉鸡成为肉鸡中极具竞争力的品种。

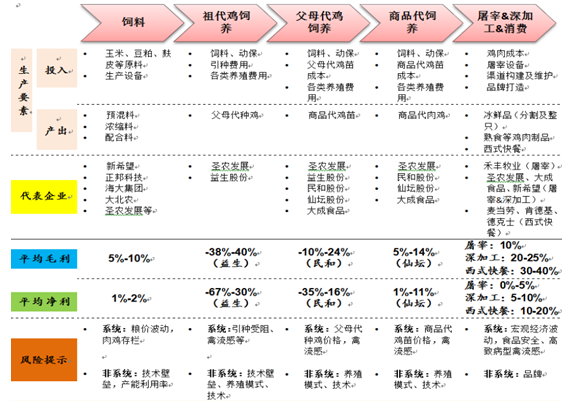

白羽肉鸡产业链

数据来源:公开资料整理

相关报告:智研咨询发布的《2017-2022年中国肉鸡行业深度调研及投资战略研究报告》

1、育种领域经济效应最强

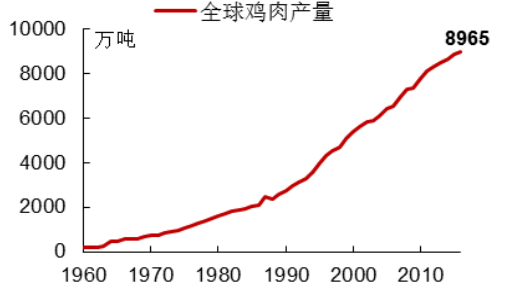

育种的经济效益最为明显。根据美国农业部对美国畜禽牧业生产中各项因素所起作用的精确计算,品种改良以 36%的影响占比居于首位。据统计,2016 年全球鸡肉产量为 8965 万吨,以 1.5:1 的饲料转化率计算,转化率每提高 1%,可以节约 134 万吨饲料。每生产 1 只(2.3 公斤)白羽商品肉鸡,比生产同等重量的猪肉节约粮食 2.73 公斤;比同等重量的黄羽肉鸡节约粮食 1.95 公斤。

遗传育种对畜牧业经济效益的影响最大

数据来源:公开资料、智研咨询整理

全球鸡肉产量持续增长

数据来源:公开资料整理

2、育种缺失,依赖进口

(1)海外优势显著,集中度不断提高

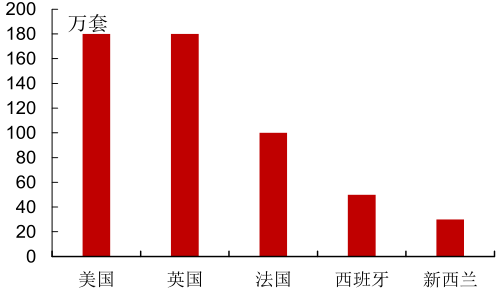

全球白羽祖代鸡产能约 700 万套,主要祖代鸡生产国美国、英国、法国、西班牙、新西兰的产能分别为 180、180、100、50、30 万套,美英法三国共提供了全球 65%左右的祖代鸡产能。全球前几大家禽育种企业分布在德国、美国、荷兰、法国、英国等国,促进了祖代鸡产能向发达国家集中。以120-140 元/套计算,全球祖代鸡市场空间约为 8.4-9.8 亿元人民币。

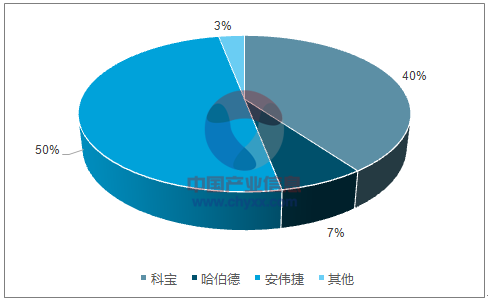

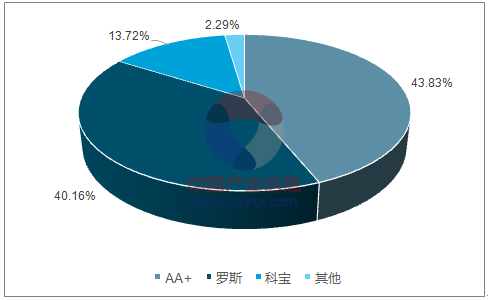

全球有三大白羽曾祖代种鸡繁育企业,美国安伟捷公司(母公司为德国EW 集团)、美国科宝育种公司(母公司为泰森食品 TSN.N)和法国哈伯德伊莎公司,其产能分别达 350 万套、280 万套和 50 万套,三者合计占全球市场份额高达 97%。其主要品种包括罗斯、爱拔益加、科宝和哈伯德,四者合计占全部白羽肉种鸡市场份额高达 92%。

世界前三名白羽祖代鸡繁育企业市场份额占比

数据来源:公开资料、智研咨询整理

世界四大白羽肉鸡品种市场份额占比

数据来源:公开资料、智研咨询整理

白羽祖代鸡生产国家分布

数据来源:公开资料整理

我国白羽肉鸡主要品种市场份额占比

数据来源:公开资料、智研咨询整理

(2) 我国育种曾经短暂的“春天”

20 世纪 80 年代中期,由中美泰三国合资成立北京家禽育种公司,从美国引进艾维茵纯系,开始了国内的白羽鸡育种之路。到 2000 年左右,我国自主生产的艾维茵肉鸡占到国内市场的 50%以上。但受“非典”、品种疾病净化等问题影响,2004 年以后形势急转而下,本土育种跌入低谷乃至基本消失,我国白羽肉鸡完全退出了上游领地,引种彻底依靠进口。国内白羽祖代鸡引种量由 2004 年的 48 万套上升至 2013 年的 154 万套。以年引种 80 万套左右及每套 120 元的价格来计算,国内祖代种鸡的市场空间在0.96 亿元左右。育种投入大、耗时长、经济效益并不明显,企业动力不足,阻碍着我国白羽鸡育种事业的前进。

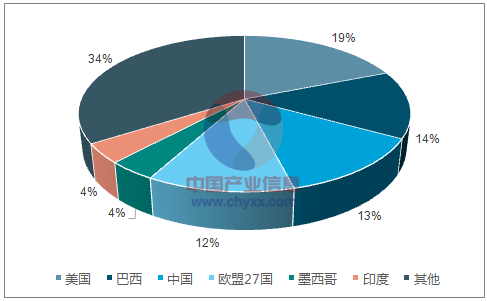

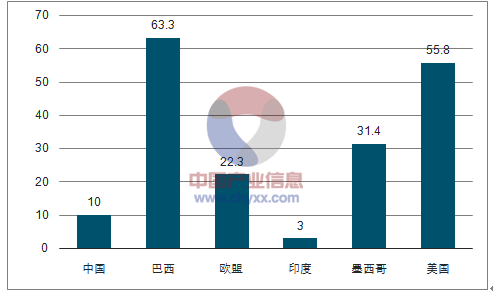

我国白羽肉鸡产业起步于上世纪 80 年代,通过引进国外优良品种,经过30 多年的发展,我国已成为全球三大白羽肉鸡生产国之一。与每年消费白羽肉鸡多达 45 亿羽以及鸡肉消费占全球的 13%形成严重反差的是,国内白羽祖代鸡的育种数量几乎为零,育种处于空白状态。

中国鸡肉消费全球占比第三

数据来源:公开资料、智研咨询整理

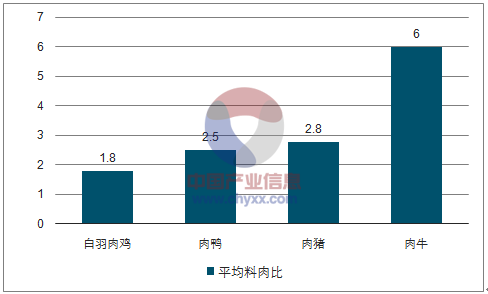

3 、白羽肉鸡适宜规模化养殖

与其它动物相比,白羽肉鸡是少有的适宜大群饲养的现代动物。白羽肉鸡属于快大型肉鸡,其生长速度快、产肉量多,适合工业化生产,是肉鸡屠宰加工企业的主要原料。白羽肉鸡料肉比 1.6-2.0,远低于其他品种,例如肉鸭 2.2-2.8、肉猪 2.5-3、肉牛 5-7;由于单位占地小、生产周期短、资金需求低、环境污染小,鸡肉更适用于集团化、产业化生产。

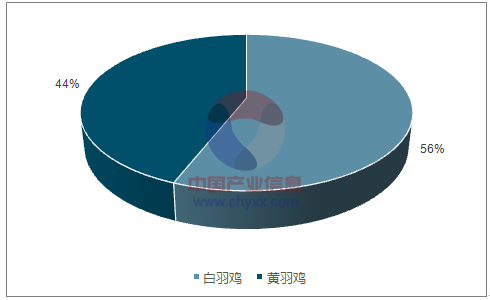

我国城乡居民的肉鸡消费主要为白羽肉鸡和黄羽鸡两种,2014 年全国白羽肉鸡出栏量约 45 亿羽,黄羽鸡 35 亿羽,白羽肉鸡占比 56%。

畜禽料肉比对比

数据来源:公开资料、智研咨询整理

白羽肉鸡与黄羽鸡市场占比

数据来源:公开资料、智研咨询整理

祖代种鸡和父母代种鸡在 30 周龄时进入产蛋高峰期,并持续 5 周;父母代种鸡的孵化高峰期为祖代引种后第 33-38 周,第 72-82 周则迎来商品代的出栏高峰期。

祖代和父母代种鸡的生长曲线及产蛋高峰

数据来源:公开资料整理

我国白羽肉鸡的规模化和现代化程度较高,规模化养殖比例(年出栏大于5 万羽)约为 53.5%,高于生猪(年出栏大于 500 头)的 45%,所以肉鸡价格的波动幅度相对生猪而言较小。

目前我国畜牧业整体规模化率为 39.6%,十三五期间的目标为 50%。近年来,年出栏 5 万羽以下的肉鸡养殖户不断减少,5 万羽以上的规模化养殖户逐渐增多,行业集中度不断提高。虽然我国 2015 年的鸡肉产量仅占肉类总产量的 15.54%,但肉鸡产业的集团化、产业化程度高,一批国家乃至世界级的龙头企业正在快速崛起。白羽肉鸡是中国农牧业中集团化、产业化程度最高的子行业之一,是我国现代化农业的典范。

不同规模肉鸡养殖户的数量变化

数据来源:公开资料整理

4、鸡肉消费极具潜力

我国居民的人均鸡肉消费量已由 1990 年的 2.2 kg 快速增长至 2015 年的10kg,年平均增长率达 10.6%;但与美国等发达国家相比,仍存在较大差距,未来提升空间巨大。以人年均食用 5.6kg 白羽鸡肉和 8 元/kg 的均价计算,白羽肉鸡的理论市场空间在 600 亿以上。

中国人均鸡肉消费增长情况

数据来源:公开资料整理

2015 年世界各国人均鸡肉消费对比

数据来源:公开资料、智研咨询整理

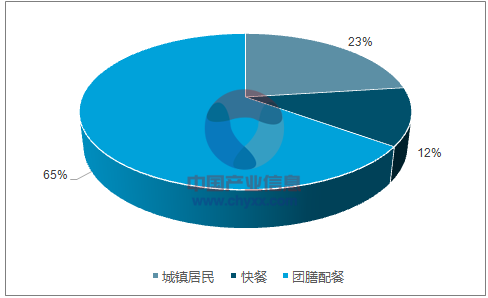

白羽肉鸡的消费渠道与猪肉有着较大不同,根据我们的测算,2016 年团膳配餐、城镇居民消费、快餐消费分别占 65%、23%、12%。团膳配餐的工业属性较强,与经济周期相关性高;快餐消费需求增长稳定,占比继续扩大;城镇居民消费占比相对猪肉而言较低,未来仍有提升空间。

鸡肉肉质鲜嫩,便于加工,一直是快餐业首选的主要原料。近年来我国快餐行业发展迅速,以肯德基、麦当劳为代表的洋快餐推动了鸡肉消费快速增长。国内一体化养殖龙头圣农发展作为肯德基、麦当劳的重要供应商,2015 年其前五大客户销售额 31 亿元,占比高达 44.74%,近三年复合增长率为 21.2%。

鸡肉消费渠道

数据来源:公开资料、智研咨询整理

5 、行业景气度回暖,企业盈利望改善

(1)价格回暖

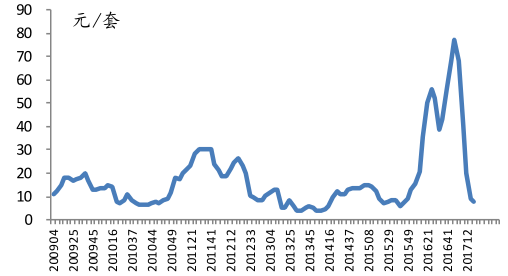

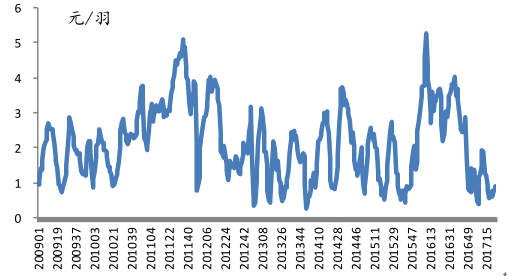

进入 2016 年以来,在祖代鸡引种量急剧下降及猪肉价格上涨的双重作用下,父母代种鸡和商品代鸡苗单价一度超过 60 元/套和 6 元/羽,养殖利润突破 44 元/套和 5 元/羽大关,行业迎来暴利时代。受到禽流感等负面消息的影响,鸡肉价格和鸡苗价格均出现了大幅的下滑,随着禽流感等影响的减弱,需求层面的回暖,由祖代鸡引种量大幅下滑导致的供给不足将得到体现,有望助推价格回升。

父母代种鸡价格 (元 / 套)

数据来源:公开资料整理

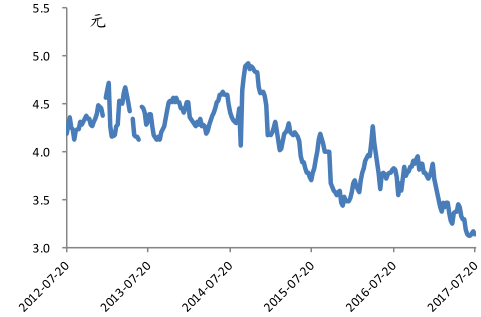

商品代鸡苗价格 (元 / 羽)

数据来源:公开资料整理

(2)成本下降

受益于年初的玉米价格下跌,饲料成本下降明显。预计年底新粮上市后,玉米价格仍有下跌的空间;同时,行业产能去化逐步向下游传导,养殖盈利有望持续刷新历史记录,相关企业的业绩将迎来爆发式增长。

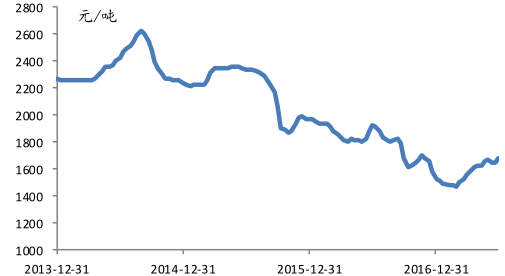

玉米价格

数据来源:公开资料整理

肉鸡配合饲料价格

数据来源:公开资料整理

肉鸡养殖出栏成本价

数据来源:公开资料整理

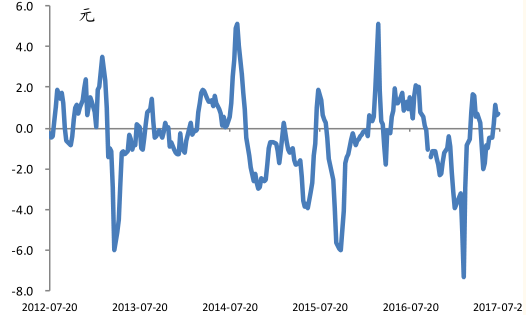

毛鸡养殖利润

数据来源:公开资料整理

智研咨询 - 精品报告

智研咨询 - 精品报告

2024-2030年中国小型白羽肉鸡行业市场行情监测及前景战略研判报告

《2024-2030年中国小型白羽肉鸡行业市场行情监测及前景战略研判报告》共八章,包含中国小型白羽肉鸡产业链全景梳理及布局状况分析,中国小型白羽肉鸡行业重点企业布局案例研究,中国小型白羽肉鸡行业市场及战略布局策略建议等内容。

文章转载、引用说明:

智研咨询推崇信息资源共享,欢迎各大媒体和行研机构转载引用。但请遵守如下规则:

1.可全文转载,但不得恶意镜像。转载需注明来源(智研咨询)。

2.转载文章内容时不得进行删减或修改。图表和数据可以引用,但不能去除水印和数据来源。

如有违反以上规则,我们将保留追究法律责任的权力。

版权提示:

智研咨询倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。

![2020年中国白羽肉鸡养殖规模、存栏量及出栏量分析[图]](http://img.chyxx.com/2021/10/A871946IU8_m.png?x-oss-process=style/w320)