(一)全球医药行业发展概况

近年来,全球医药市场规模保持平稳增长,特别是在新兴市场呈现出较快的增长势头。从 2012 年到 2014 年,由于大量专利到期以及成本控制战略的实施导致行业增速有所放缓。从 2014 年开始,医药市场呈现出逐步回暖的势头。根据市场研究公司 IMS Health 的预测,从 2012 年到 2017 年,全球医药市场将以5.3%的年均复合增长率持续扩张, 并将在 2017 年达到 1.24 万亿美元的市场规模。 其中,东南亚和东亚、拉丁美洲、非洲、南亚等新兴市场年均复合增长率预计将超过 10%,东南亚和东亚增速最快,为 14.2%。预计上述区域将成为全球医药行业未来发展的主要驱动力量。

此外,根据 IMS Health《2017 年全球药品使用展望》的统计数据, 2014 年全球药品年消费支出将首次突破 1 万亿美元大关。预计在 2017 年达到 1.2 万亿美元。从地区来看,高收入国家和中低收入国家的人均药品消费支出增速呈现出不同的变化趋势。在高收入国家中,随着大量专利到期以及仿制药的广泛运用,药品消费支出(特别是在慢性病治疗领域)的增速显著下降。而在人均国民收入低于 2.5 万美元的国家中,不断增长的诊疗率以及疾病负担从急性病逐步转为慢性病的特征将进一步驱动药品消费的快速增长。在这些国家中,政府不断扩大医疗服务在全社会的覆盖范围,推动药品消费支出的进一步增长。

(二)我国医药行业发展概况

1、我国医药行业整体发展情况

2001 年以来,我国医药工业总产值保持高速增长,中国已经成为全球最大的新兴医药市场。中国七大类医药工业总产值在“十一五”期间复合增长率达到 23.32%。进入“十二五”以来,医药工业总产值仍然保持较快增长趋势,但受到经济结构转型等多重因素的共同影响,增速有所放缓。中商产业研究院发布的《2016-2020 年中国医药行业投资战略研究咨询报告》显示, 2013 年到 2015 年医药工业总产值分别实现同比增长 18.79%、 15.70%和 12.56%。预计 2016 年我国医药工业总产值将达到 32,395 亿元,同比增长 11.56%。

2006-2015 年我国医药工业总产值走势图

数据来源:公开资料、智研咨询整理

尽管近两年医药工业总产值的增速有所放缓,但随着医疗体制改革的持续推进,社会保障体系和医疗卫生体系框架建设基本完成, 政府投资建设重点从大中型医院向社区医院、乡村医院转变,国家对卫生支出的比重继续攀升,改革红利为医药市场提供了新的增长空间。同时,考虑到我国经济的持续增长和人均收入水平的提高、人口老龄化的加快、城镇化水平的提高、疾病图谱变化、行业创新能力的提高以及医保体系的健全等因素的驱动,预计未来我国医药产业仍将保持快速增长。

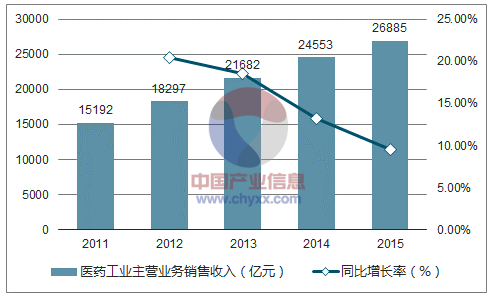

“十二五”以来,由于经济发展和医疗体制改革促使需求不断释放,我国医药工业规模以上企业主营业务收入逐年增长,较“十一五”末增长了一倍多。 2013 年医药工业规模以上企业主营业务收入迈上 2 万亿大关,但近年来增速有所放缓。 2015 年全国医药工业规模以上企业实现主营业务收入 26,885 亿元,同比增长 9.50%,高于全国工业增速 8.2 个百分点。

2011-2015 年我国医药工业规模以上企业主营业务收入走势图

数据来源:公开资料、智研咨询整理

相关报告:智研咨询发布的《2017-2022年中国医药市场深度分析及投资策略研究报告 》

2、我国化学原料药行业发展概况

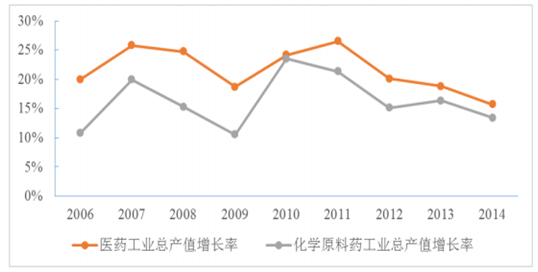

化学原料药行业是医药制造业的重要组成部分,在医药制造产业链中处于上游位置。我国化学原料药行业的发展与内需容量及外贸出口、行业政策密切相关。 2006 年到 2014 年,我国化学原料药工业总产值呈现平稳递增态势,从 2006 年的 1,289 亿元增长到 2014 年的 4,484 亿元,年均复合增长率为 16.86%。2010 年以来,由于原料药的外贸出口整体滑坡,大宗原料药价格下降,抗菌药物分级使用、环保压力的增加等多重因素的共同影响,国内原料药的需求面临着一定的下行压力,产能过剩的问题凸显,工业总产值的增幅开始逐步放缓, 2014 年我国化学原料药工业总产值同比增长 13.40%。

2006-2014 年我国化学原料药工业总产值走势图

数据来源:公开资料、智研咨询整理

2006 年以来,化学原料药工业总产值增速低于医药工业总产值的增速,化学原料药工业总产值占医药工业总产值的比重从 2006 年的 24.14%下降到 2014 年的 17.38%,整体而言,我国化学原料药行业短期内面临着一定的产能压力,同质化竞争较为激烈。但长期来看,化学原料药行业的转型升级将有利于改善部分产品的供需关系,促进行业健康平稳增长。

2006-2014 年我国化学原料药行业与医药工业总产值对比走势图

数据来源:公开资料整理

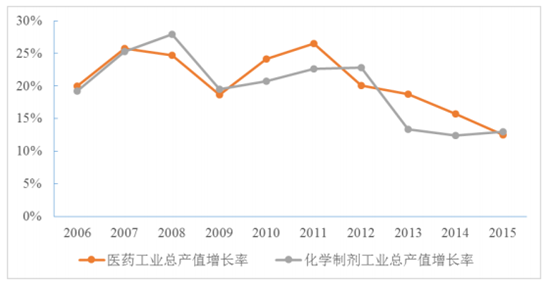

3、我国化学药制剂行业发展概况

近年来,我国化学药制剂工业总产值呈现平稳增长趋势,从 2006 年的 1,501 亿元增长到 2015 年的 7,529 亿元,年均复合增长率为 19.62%。 2013 到 2015 年同比增幅分别为 13.35%、 12.39%和 12.95%,增速在小幅放缓之后呈现出企稳回升的态势。

2006-2015 年我国化学药制剂工业总产值走势图

数据来源:公开资料、智研咨询整理

2006 年以来,我国化学药制剂行业工业总产值占医药工业总产值比例始终稳定在25%-30%之间,增速接近整个医药制造行业的增长率,这主要得益于医药行业需求的稳定增长和企业自主创新能力的提升。

2006-2015 年我国化学药制剂与医药工业总产值对比走势图

数据来源:公开资料整理

尽管近年来化学药制剂行业的增速小幅放缓, 但随着我国医药工业总产值的稳步增长,未来有研发实力、品种等优势的制剂生产企业,将通过自主研发、创新仿制等战略转型在竞争中保持领先。

4、行业利润水平变动及发展趋势

近年来,由于人口的自然增长、 GDP 水平的不断提高、人们自我保健意识的增强以及临床治疗水平快速发展,我国医药工业整体的发展环境较好,保持了稳健的发展态势。 2007-2013 年间,医保拉动快速增长,医药制造业主营业务收入增速保持在 15%以上。 2014 年以来,医药制造业增长速度有所放缓。 工信部消费品司的统计数据显示,2015 年我国医药工业规模以上企业实现主营业务收入 26,885 亿元,同比增长 9.02%,高于全国工业增速 8.22 个百分点;实现利润总额 2,768 亿元,同比增长 12.22%,高于全国工业增速 14.52 个百分点。全年利润增速高于主营业务收入增速,显示医药工业盈利水平有所提升。

未来我国人口数量的增长、老龄化进程的加快、医保体系不断健全等有利于行业发展的积极因素依然持续;药品审评审批制度将实施改革,产品注册获批的效率有望进一步提升;健康服务业快速发展,互联网和医药产品、医疗服务紧密结合,精准医疗等新型产品和医学技术发展迅速,将为医药市场增添新的活力。因此,我国医药行业的利润水平在有利的发展环境下有望保持稳定增长。

(三)主要产品所处细分行业发展概况

1、抗感染类药物的市场概况

(1)抗感染药物行业基本情况

感染类疾病是指细菌、病毒、真菌、寄生虫等病原体侵入人体所引起的局部组织或全身性炎症反应,可能发生于人体呼吸系统、消化系统、泌尿系统、生殖系统、皮肤等各个系统、器官和组织。近年来,随着病原微生物种类多样化、细菌耐药日益严重化、国内人口老龄化,同时由于免疫损害宿主增加、合并其他疾病比率增加等因素,各感染类疾病的治疗难度进一步增加,抗感染药物的研究已成为药学领域研究的重点课题之一。

抗感染药物是指具有杀菌和抑菌活性的药物,通过口服、肌肉注射、静脉注射等方式全身应用,可以治疗由细菌、真菌等所致的感染性疾病。抗感染药物品种丰富,种类众多,临床常用抗感染药物包括喹诺酮类、头孢菌素类、碳青霉烯类、糖肽类、青霉素类、氨基糖苷类、大环内脂类等。头孢菌素类和喹诺酮类药物具有抗菌谱广、疗效可靠、毒性低及不良反应少等优点,近年来在抗感染药中的占比一直较高。

(2)我国抗感染药物市场容量分析

根据《2016 年度中国医药市场发展蓝皮书》统计, 2015 年全身用抗感染药物在城市公立医院化学药大类市场份额为 18.02%,排名第一。

2015 年我国城市公立医院化学药用药市场各大类市场份额

数据来源:公开资料、智研咨询整理

根据南方所的统计, 2013 年我国抗感染药市场总容量为 1,413.12 亿元, 2015 年上升至 1,737.47 亿元,年均复合增长率为 10.88%。 2015 年我国重点城市公立医院6的全身抗感染药物销售额为 197.51 亿元,同比增长 5.37%;其中全身用抗细菌药的销售额为148.24 亿元,同比增长 3.96%。随着我国人口老龄化的加剧,抗菌药物市场容量有望进一步扩大。

(3)常用抗菌药物分类与份额

临床常用抗菌药物有头孢菌素类、喹诺酮类、碳青霉烯类、糖肽类、青霉素类、氨基糖苷类、大环内脂类等等。公司主要产品盐酸莫西沙星注射液属于喹诺酮类,注射用头孢曲松钠他唑巴坦钠(1.0g)和注射用头孢哌酮钠他唑巴坦钠(2.25g)均属于头孢菌素类。根据米内网统计, 2015 年上述两类抗菌药物在重点城市公立医院的销售额总和占到全身用抗细菌药物销售额的 58.78%,具有良好的市场前景。

2015 年我国重点城市公立医院抗菌药物种类分布

数据来源:公开资料、智研咨询整理

2、头孢类抗菌药物市场规模及发展前景

头孢类抗菌药物的作用机制是抑制细菌细胞壁合成,具有抗菌谱广、抗菌活性强、不良反应少等优点。 β-内酰胺酶抑制剂与头孢菌素的复方制剂有效解决了单方由于临床长期使用对耐药菌敏感性下降的问题, 多年来头孢类抗菌药物的市场容量一直在抗感染药物领域排名第一。根据米内网统计, 2015 年我国重点城市公立医院头孢菌素的销售额为 73.59 亿元,同比增长 2.69%,预计未来仍将持续增长。

3、喹诺酮类抗菌药物市场规模及发展前景

喹诺酮类抗生素是一种人工合成的抗菌药物,通过妨碍细菌 DNA 回旋酶造成细菌DNA 的不可逆损害,对细菌的选择性较高,对人的安全性较强。喹诺酮类药物具有良好的药物动力学特性,有口服给药生物利用度较高、半衰期较长、血药浓度较高、组织分布较广等优点,临床适应症较广。喹诺酮类药物分为四代,目前临床应用较多的为第三代,常用药物有诺氟沙星、氧氟沙星、环丙沙星、氟罗沙星等。 7此类药物对多种革兰阴性菌有杀菌作用,广泛用于泌尿生殖系统疾病、胃肠疾病,以及呼吸道、皮肤组织的革兰氏阴性菌感染的治疗。

第四代喹诺酮为氟喹诺酮药物, 已上市的有莫西沙星、 托氟沙星、 司帕沙星等品种。它们除了保持第三代喹诺酮抗菌谱广、抗菌活性强、组织渗透性好等优点外,抗菌谱进一步扩大到衣原体、支原体等病原体,且对革兰氏阳性菌和厌氧菌的活性显著强于第三代的诺氟沙星和环丙沙星等,其中莫西沙星对常见的呼吸道病菌,如肺炎链球菌、嗜血流感杆菌、卡他莫拉汉菌以及部分金黄色葡萄球菌都具有很强的抗菌活性,特别是对肺炎链球菌,抗菌作用强大。

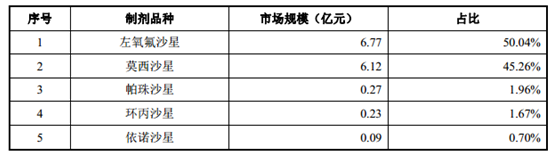

近年来喹诺酮类药品的市场规模增长迅速,已成为抗感染药物的重要组成部分。2014 年,喹诺酮类药的全球销售额接近百亿美元大关。我国在氟喹诺酮类药物生产方面已积累了丰富的经验。医药经济报数据显示, 2014 年我国出口沙星类原料药总产量已突破 5,000 吨,未来仍将有较为广阔的增长前景。根据米内网数据统计, 2013-2015年我国重点城市喹诺酮类抗菌药物销售金额从 11.57 亿元上升至 13.53 亿元,年均复合增长率为 8.15%。2015 年我国重点城市喹诺酮类药物用药金额前五大品种分别为左氧氟沙星制剂、莫西沙星制剂、帕珠沙星制剂、环丙沙星制剂和依诺沙星制剂,五大品种累计销售额为 13.48 亿元,其中左氧氟沙星占比为 50.04%,莫西沙星占比为 45.26%。

2015 年我国重点城市公立医院主要喹诺酮类药物市场规模

数据来源:公开资料整理

智研咨询 - 精品报告

智研咨询 - 精品报告

2024-2030年中国辅酶Q10行业投资机会分析及市场前景趋势报告

《2024-2030年中国辅酶Q10行业投资机会分析及市场前景趋势报告》共十二章,包含辅酶Q10投资建议,中国辅酶Q10未来发展预测及投资前景分析,中国辅酶Q10投资建议及观点等内容。

文章转载、引用说明:

智研咨询推崇信息资源共享,欢迎各大媒体和行研机构转载引用。但请遵守如下规则:

1.可全文转载,但不得恶意镜像。转载需注明来源(智研咨询)。

2.转载文章内容时不得进行删减或修改。图表和数据可以引用,但不能去除水印和数据来源。

如有违反以上规则,我们将保留追究法律责任的权力。

版权提示:

智研咨询倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。