一、双摄趋势下 CIS 芯片涨价态势强

1、双摄像头趋势确立,CIS 芯片需求激增

双摄像头方案逐步成为智能手机拍照功能优化的重点发展方向。随着智能手机的普及,以及小视频、直播等拍照分享应用掀起热潮,智能手机拍照功能优化成为各大厂商战略重心,摄像头在智能机硬件创新升级道路上扮演愈加重要的角色,传统的单摄像头路线依靠像素升级、增加透镜个数的方案逐渐陷入瓶颈,透镜个数的增加将使智能手机变厚,无法同时实现提升拍照画质与移动设备轻薄化。双摄像头方案在不增加手机厚度的情况下,通过两个摄像头配合,辅以相关算法可以实现光学变焦、景深控制等效果,逐步成为智能手机拍照功能优化的重点发展方向。

经过几年发展,双摄像头技术迎来实质性升级,大规模应用趋势确立。早在 2011 年,LG、HTC便分别推出过双摄像头机型 LG Optimus 3D 与 HTC EVO 3D,这些机型当时的出发点并非提升拍照体验,而是更加倾向于视觉上的“裸眼 3D”效果和娱乐性,更多的依赖于与屏幕的结合使用;2014 年,HTC 推出新款双摄机型 HTC One M8,双摄像头主要实现 “先拍照后对焦”的类光场相机效果,通过软件将两个摄像头拍摄的样张进行融合从而提高画质,到这一阶段为止,双摄像头应用对于画质提升效果仍较为有限,实际体验不够出彩;2016 年,双摄像头技术迎来实质性的升级,华为和苹果先后在旗舰机型华为 P9 和 iPhone 7 Plus 中搭载双摄像头,华为 P9 利用“分解”摄像头的方式提升智能手机拍照画质,采用彩色+黑白两枚摄像头结合成像后合成最终样张,实现更好的最终画质表现;iPhone 7 Plus 的双摄像头包括一个 28mm 广角与一个 56mm 标准定焦,通过搭载不同焦段的镜头而带来了类似光学变焦的效果,另外可以将 28mm 的视角与 56mm 的景深进行后期合成,使得广角端的虚化效果更加明显。在此之后,Oppo/Vivo,联想、小米等厂商也纷纷发布搭载了双摄像头的旗舰机型,双摄像头已成为高端机型的标准配置,在 Vivo X9 Plus 机型中,采用了前置双摄像头设计方案,未来前置双摄像头也有望成为趋势,为摄像头产业链带来更大增长空间。

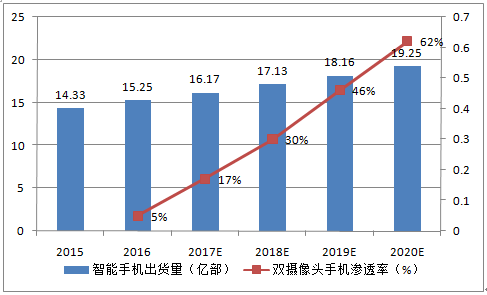

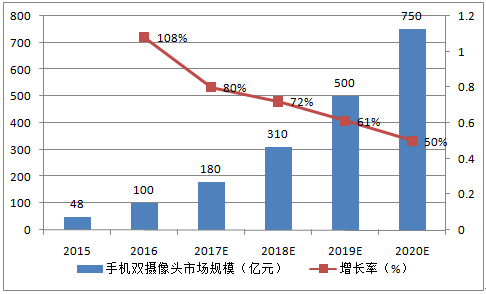

数据显示,2015 年全球智能手机出货量达到 14.33 亿部,预计到 2020 年全球智能手机出货量接近 20 亿部,双摄像头手机渗透率将超过 60%,手机双摄像头市场规模将达到 750亿元。

2015-2020年全球智能手机出货量及双摄像头渗透率

数据来源:公开资料整理

2015-2020年全球手机双摄像头市场规模

数据来源:公开资料整理

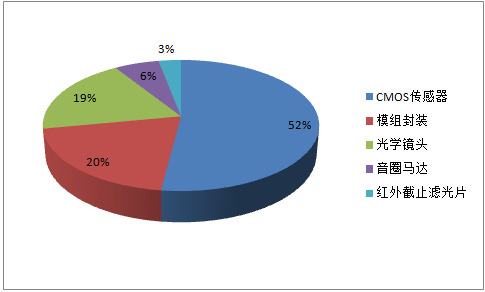

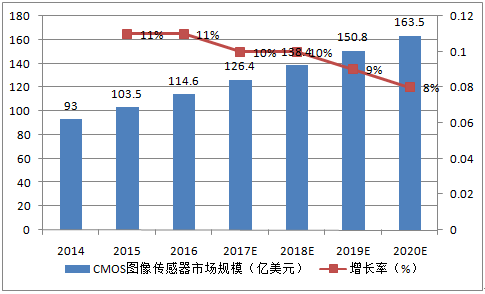

从手机摄像头产业链市场份额来看,占比最高的元器件为 CMOS 图像传感器芯片。随着 CMOS图像传感器技术的进步,包括背照式和堆栈式技术兴起,以及双摄像头设计陆续出现并成为智能手机的新卖点。再加上汽车行业、无人机产品、VR 以及 AR 技术等新兴市场的推动,CMOS 图像传感器正迎来新一轮的产业成长高峰。根据统计数据,CMOS 传感器 2015 年的市场规模为 103 亿美元,2015 年至 2020 年的复合年增长率预计将达到 10%,届时整个市场价值有望达到 163.5 亿美元。

手机摄像头的产业链市场份额

数据来源:公开资料整理

2012-2020年全球 CMOS 图像传感器市场规模趋势图

数据来源:公开资料整理

随着国内外智能手机厂商相继推出搭载了双摄像头的智能手机产品,促使整个 CIS 芯片市场需求爆发,SONY 等 CIS 芯片主流厂商产品均呈现供不应求的状态。从供给角度上看,一方面硅片生产周期较长,即便 CIS 芯片厂商销量激增,也无法通过向晶圆代工厂追加订单立刻获得供给匹配;另一方面,CIS 芯片采用的是通用半导体工艺,与指纹识别芯片共用类似的 8 寸晶圆制程产线,由于 CIS 芯片的晶圆利润低于指纹识别芯片等产品,在晶圆产能吃紧和指纹识别芯片需求激增的情况下,晶圆代工厂倾向于优先供货给指纹识别芯片等产品,从而造成 CIS 芯片晶圆供给进一步受到挤压,加剧供需矛盾。

CIS 芯片在 2017 年将大概率呈现涨价态势。在供需失衡的情况下,CIS 芯片价格有望在 2017 年持续走强,而晶圆厂的产能及设备扩产通常需要较长的时间,短期之内晶圆供给短缺的情况无法好转,CIS 芯片在 2017 年将大概率呈现涨价态势。

二、存储产业呈现供需新格局,三类产品齐涨价

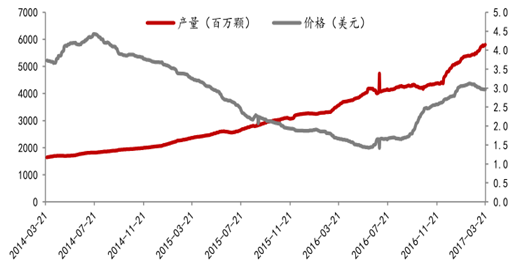

1、DRAM:Mobile DRAM 需求旺盛,产能供给吃紧

DRAM 价格止跌反弹。过去 PC 市场是 DRAM 的主要应用领域,从 2014 年下半年开始,由于 PC市场不景气导致 DRAM 价格一路下挫,随着 2016 年下半年 PC 市场回暖以及智能手机和服务器市场对 DRAM 用量的提升,掀起一波涨价浪潮,2016 年第四季度,全球 DDR3 4Gb DRAM 的现货平均价格较上季度同比增长 69%。

DRAM 全球产能与价格走势

数据来源:公开资料整理

从需求角度来看,DRAM 主要的应用市场为智能手机、服务器和 PC 等领域。在智能手机市场,智能手机出货量增速迅猛,与此同时,智能手机存储升级推动 Mobile DRAM 需求旺盛,受高数据处理能力等需求驱动,新机搭载 DRAM 容量普遍提升至 3-4GB 水平;在服务器市场,大数据时代数据中心建设需求持续增长,服务器 DRAM 需求旺盛;在 PC 领域,随着 PC 厂商在产品形态和技术方面不断创新,整体 PC 产业从 2016 年中开始呈现逐步回暖态势。受下游应用市场拉动,DRAM 产品需求旺盛。

从供给角度来看,自 2014 年下半年开始,DRAM 价格一路下滑,各大 DRAM 生产商均保持谨慎,没有大规模扩产动作,另一方面,2016 年以来,各大品牌智能手机提升产品存储容量,旗舰机型最大存储容量普遍升至 256G,更有向 512G 发展的趋势,DRAM 市场主要制造商三星、SK 海力士、美光等看好 NAND 的发展前景与高利润,将原有 DRAM 产能大量转移,供货吃紧的形势在2017 年仍将维持。

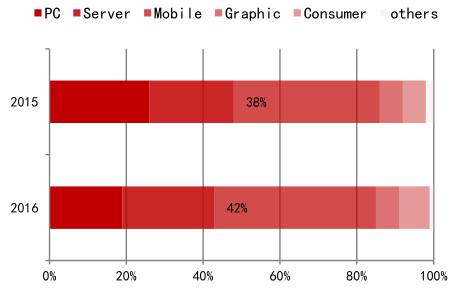

全球 DRAM 市场各产品份额占比

数据来源:公开资料整理

2016 年智能手机出货量(单位:百万台)

数据来源:公开资料整理

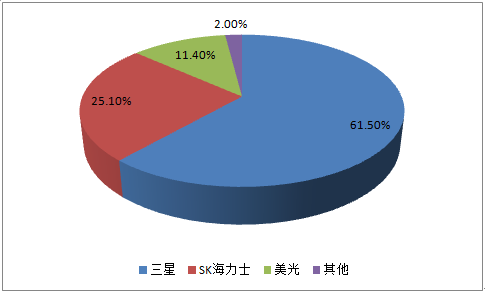

三星垄断市场,上调 DRAM 价格,加剧供需紧张。DRAM 是高度垄断的市场,前三大厂商三星 、SK海力士、美光占据 98%的市场份额,三星作为行业龙头更是垄断了 50%以上的销售额,在 DRAM市场上具有绝对定价话语权。2016 年三星 Note7 召回事件给公司账面上带来约 50 亿美元损失,集团营运压力大,决定拉升 DRAM 和 NAND 售价,希望借此抵销庞大规模手机回收造成获利下滑的压力。三星于 2016 年第 3 季度提升合约价 15%,第 4 季继续调涨 10%,彻底扭转 DRAM 价格长期低位态势。今年 3 月初,三星 18 纳米制程生产的 8Gb DRAM 模组出现问题决定回收,召回数量规模达 10 万以上,使得 PC DRAM缺货更为严重,预计 2017 年第二季度 DRAM将再掀涨势。

2016 年第二季度 Mobile DRAM 厂商销售份额占比

数据来源:公开资料整理

2 、NAND Flash:3D NAND布局加码,固态硬盘成长爆发

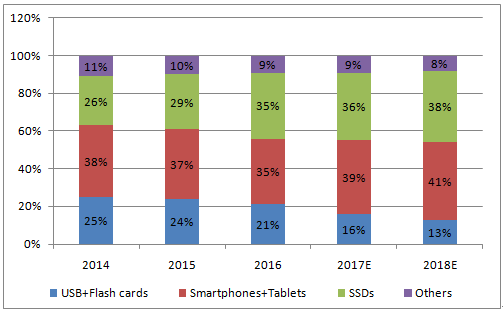

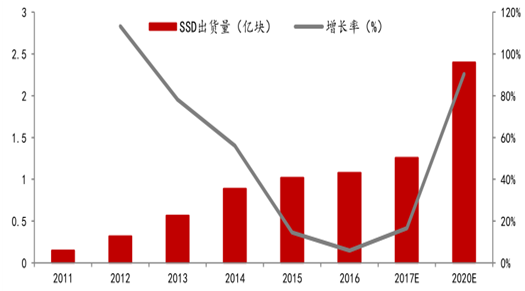

从需求角度来看:智能手机存储升级,固态硬盘成长爆发,拉动 NAND 需求扩大。目前,智能手机与固态硬盘已经成为 NAND Flash 最主要的需求来源。在智能手机领域,2016 年以来,各大品牌智能手机提升产品存储容量,旗舰机型最大存储容量普遍升至 256G,更有向 512G发展的趋势;在固态硬盘领域,固态硬盘正在逐步取代传统硬盘,需求表现尤为强劲,对 NAND Flash 产能消耗占比从 2014 年的 27%上升到 2016 年的 40%。2016 年全球固态硬盘出货量达 1.08 亿块,同比增加 17.1%,首次突破 1 亿块大关。预计 2017 年全球固态硬盘出货量将达到1.26 亿块,到 2020 年有望达到 2.4 亿块,将成为 NAND Flash 产能消耗最大的产品,固态硬盘将成为未来几年 NAND Flash 市场规模增长的主要驱动力。

NAND下游应用分布

数据来源:公开资料整理

SSD全球出货量及增长预测

数据来源:公开资料整理

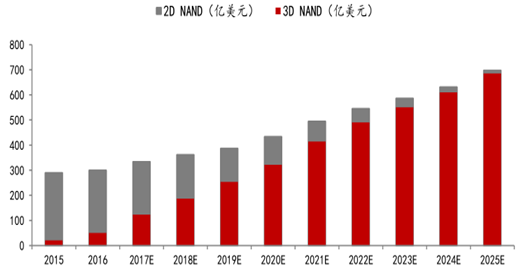

从供给角度来看:3D NAND 产能释放有待时日,加剧供给紧张。3D NAND 闪存是一种新兴的闪存类型,其把内存颗粒堆叠在一起,支持在更小的空间内容纳更高存储容量,进而带来很大的成本节约、能耗降低,以及大幅的性能提升,未来将满足智能手机和 SSD 对更大容量的需求。各大存储厂商纷纷扩大 3D NAND 的投产计划,但以目前原厂 3D NAND 投产进程而言,当前主流厂商3D NAND 生产良率尚不及预期,预计 3D NAND 到 2017 年下半年产能才能大规模释放,2D NAND供给量又因产能挤压缩小,致使 NAND Flash 市场出现货源不足问题,2017 年上半年 NAND Flash价格将大概率持续上涨。

全球 NAND Flash 市场 3D NAND 占比预测

数据来源:公开资料整理

3、NOR Flash:龙头厂商相继退出,产能挤压加剧供需失衡

NOR Flash 价格飞涨。根据数据统计,2016 年第四季度起 NOR Flash 供给吃紧,市场处于缺货态势,进而引发价格上扬,预计 2017 年上半年 Nor Flash 价格涨幅将超过 30%。这一波涨价潮主要是由于主流厂商 NOR Flash 产能退出或被挤压,而下游 AMOLED 智能手机及物联网应用市场需求进一步扩张导致供给吃紧所致,加之近期全球晶圆供应吃紧,使得原本生产 NORFlash 的厂商,大多转移产能到需求快速成长、利润更高的手机、电源管理及其他应用逻辑芯片等产品上,进一步挤压了 NOR Flash 产能。

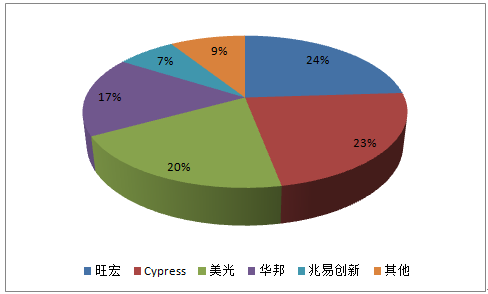

美光等主流厂商逐步淡出,市场产能不断萎缩。全球 NOR Flash 厂商主要有美光科技、飞索半导体、旺宏、华邦、兆易创新等。近年来,随着 NOR Flash 市场规模的萎缩,主流厂商逐步退出。2010 年,当时 Nor Flash 市场占有率达到 10%的三星电子退出 NOR Flash 市场;2016 年 Cypress关掉明尼苏达的 NOR Flash 晶圆厂;市占率达 20%的美光科技近期宣布将会退出 NOR Flash 市场。主流厂商的大规模退出,将会导致市场产能不断萎缩。

2016 年全球 NOR Flash 厂商产能占比分布

数据来源:公开资料整理

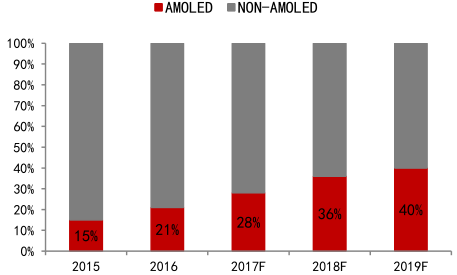

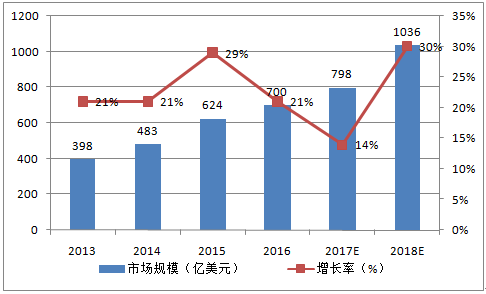

AMOLED 和物联网等领域拉动 NOR Flash 需求旺盛。AMOLED 面板在手机市场的渗透率逐渐增加,Nor Flash 作为维持 AMOLED 色彩的配套元器件,需求量也大为提升。市场调查机构 Witsview表示,2017 年 AMOLED 面板在智能手机市场占有率将达到 28%,对 NOR Flash 的需求会更加迫切。此外,尽管 NOR Flash 的传统市场正在逐渐萎缩,但物联网、工控应用等新兴领域为 NOR Flash带来了新的增长点,预计2018年全球物联网市场规模可突破千亿美元大关,在物联网应用场景中,NOR Flash 作为驱动程序编码储存与微控制器的搭配使用,将扮演重要的角色,未来 Nor Flash市场需求量也有望大幅增加。

AMOLED 占智能手机应用比例及预测

数据来源:公开资料整理

全球物联网市场规模及增速预测

数据来源:公开资料整理

三、硅片需求爆发,价格有望持续上扬

1、硅片价格企稳回升

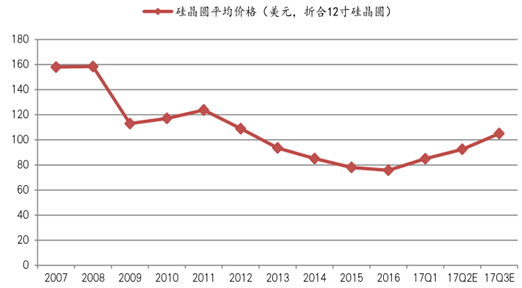

硅片涨价趋势已经确立。自 2011 年因苹果智能手机崛起使得硅片价格迎来一波小幅上涨周期后,硅片价格持续低迷。然而自 2016 年下半年起,全球半导体硅片出现供不应求的局面,前几大硅片供应商产能利用率皆吃紧,甚至有部分供应商开始调用紧急库存。日本信越、Sumco和德国Siltronic等三大硅片厂商宣布 2017 年第一季度将上调 12 寸硅片价格约 10%-20%,产业链普遍预期二季度涨势加速,涨幅可能达到 20%,台湾环球晶圆也表示,去年底市况回暖以来,一季度成功调涨,但涨幅有限,二季度需求明显增加,涨幅也将更加明显。一些没有提前和供应厂商签订长期合约的中小型厂商或新客户,极有可能加价也难以抢到货源。

硅片价格趋势

数据来源:公开资料整理

2、供需缺口扩大,12 寸硅片价格有望持续上扬

存储市场显著拉动 12 寸硅片需求。DRAM、NAND Flash 等存储芯片均采用 12 寸晶圆为主,下游存储芯片需求飙升将直接刺激 12 寸硅片的需求,以 NAND Flash 为例,根据研究机构对三星、海力士、东芝、美光等四大 NAND Flash 厂商生产数据的统计预测,2016 年底四大 NAND Flash 厂商对 12 寸硅片的月需求总和约为 144 万片,而到 2017 年底,四大 NAND Flash 厂对 12 寸硅片的月需求量将大幅攀升至 168 万片,四大 NAND Flash 厂垄断全球大部分 NAND 市场份额,据此预计 NAND Flash 市场对 12 寸硅片的需求增速近 17%。

相关报告:智研咨询发布的《2017-2023年中国半导体行业市场监测分析与发展趋势预测报告》

智研咨询 - 精品报告

智研咨询 - 精品报告

2026-2032年中国半导体先进封装行业市场全景评估及投资前景研判报告

《2026-2032年中国半导体先进封装行业市场全景评估及投资前景研判报告》共九章,包含全球及中国半导体先进封装企业案例解析,中国半导体先进封装行业政策环境及发展潜力,中国半导体先进封装行业投资策略及规划建议等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询