一、氨纶行业基本情况介绍

氨纶是聚氨基甲酸酯纤维的简称,其分子结构为一个像链状的、柔软及可伸长性的聚氨基甲酸酯,通过与硬链段连接在一起,因此氨纶具有高度弹性,可拉长 6~7 倍,张力消失后又能迅速恢复到初始状态。氨纶可用于一切需要良好弹性恢复率的织物,但由于弹性太大,不能单独做成纺织品,而是与其他纤维混纺供织造使用,一般使用含量为 5-25%,因此氨纶也被称为“味精型”纤维。

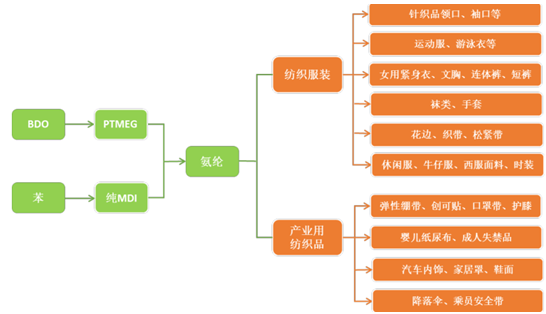

氨纶行业产业链

数据来源:公开资料整理

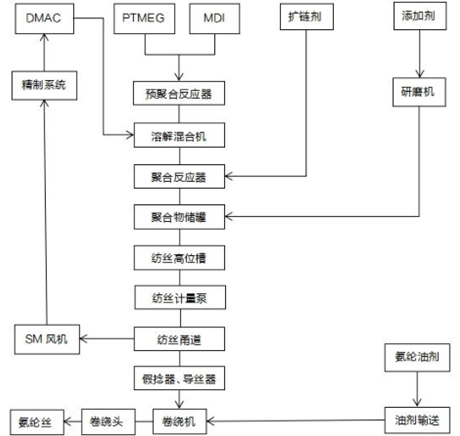

目前氨纶的生产工艺有溶液干法、溶液湿法、反应纺、熔融纺四种。其中干法纺丝是目前世界上应用最广泛的氨纶纺丝工艺,干法纺丝产量约为世界氨纶总产量 80%。干法连续聚合生产工艺主要分为三个工序:聚合工序、纺织工序、精制工序。

氨纶干法纺丝工艺流程图

数据来源:公开资料整理

二、供需改善,原料看涨,低库存加高开工,氨纶行业景气反转

1、需求:消费升级,纺织业复苏,氨纶17 年需求乐观

预计17 年氨纶需求增速7% ,全年需求 56 万吨。氨纶主要应用于纺织服装,受益于纺织业发展和消费升级,氨纶消费量自2010年25 万吨增长至 2016 年的 52.3 万吨,复合增长率 13.1%。16 年底至今,纺织业微弱复苏,库存同比处于历史低位,补库存有望推动氨纶需求。随着氨纶价格中枢的不断下移,氨纶在纺织品中的添加比例有望进一步提高。氨纶下游需求主要是纺织服装类,其中圆机和经编主要用于针织内衣、袜子、运动服、泳衣等,包纱主要用于休闲服、牛仔裤等,花边主要用于装饰花边、松紧带等。

氨纶下游织造需求占比

数据来源:公开资料整理

受益于纺织业发展和消费升级,氨纶10-16 年表观消费量复合增长率 13.1% 。我国氨纶表观消费量从2010 年的25万吨,增长至 2016 年的 52.3 万吨,年复合增长率为 13.1%。氨纶的需求增长动力主要来自于两个方面:一是我国纺织工业的发展,过去几年我国纺织品出口快速增长是推动氨纶需求快速增长的主要力量。二是随着消费需求升级,高档面料需求不断增长;氨纶需求与居民用于衣着服装的消费水平密切相关。随着氨纶产量的增加、价格的下降,使“贵族纤维”氨纶开始平民化,为氨纶的普及创造了条件。

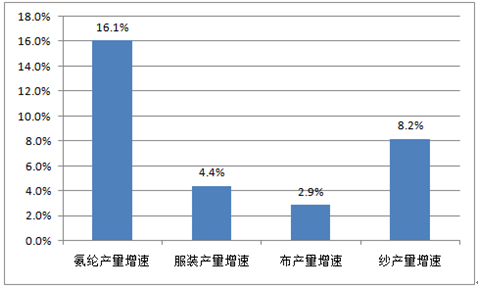

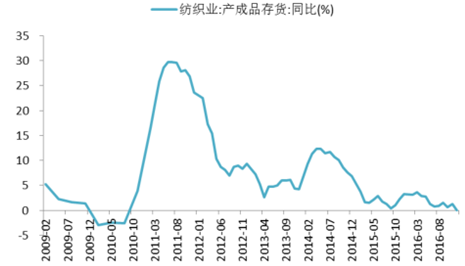

下游纺织服装微弱复苏,有助氨纶需求回升。比较近年氨纶和服装产量的增长率,两者的具有明显的正相关性,并且氨纶产量增速又显著高于服装。根据数据,16 年底纺织业产成品存货同比处于历史低点。认为下游服装行业处在微弱复苏中,补库存将会进一步带动氨纶需求向好。

价格处在历史低位,有助氨纶进一步推广。氨纶平民化的过程得益于行业扩张,价格重心不断下行。10 年和 14 年氨纶的年均价格处在阶段高点,之后一年氨纶产量负增长。与涤纶、棉花等大宗纺织原料相比,氨纶属于添加剂型的小品种产品,其价格弹性更大。16年氨纶价格维持在 30000 元/吨长达半年之久,并且首次跌至 29000 元/吨。认为氨纶价格 17 年虽有反弹,仍处于低位,有助于氨纶应用的进一步推广。

基于以上判断,倾向于认为氨纶价格处于周期底部,在服装面料的渗透率有望进一步提高;服装行业微弱复苏,有助氨纶需求增长。乐观估计,17 年需求有望维持7%增速,达到56万吨。

10-16年表观消费量 CAGR13.1%

数据来源:公开资料整理

氨纶、服装、纱、布的产量CAGR 对比(2010-2016)

数据来源:公开资料整理

氨纶产量增速与服装产量增速正相关

数据来源:公开资料整理

纺织品存货同比接近历史低点

数据来源:公开资料整理

氨纶价格 10年及 14年处于阶段高点(华峰氨纶,元/ 吨)

数据来源:公开资料整理

2、供给:17 年有效新增产能仅 2万吨,开工率持续提升

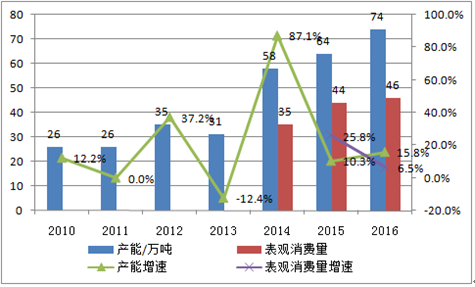

产能增速放缓,17 年有效新增产能仅2 万吨,行业开工率有望维持高位。经历过 14 年的快速扩张之后,氨纶近几年产能扩张较为有序,产能利用率 16 年达到 79.0%。展望 17 年,市场普遍认为氨纶行业 17 年新增产能超 10 万吨,占比 10-20%,新增产能的快速投放会阻碍企业盈利复苏。根据草根调研,17 年年化有效新增产能仅 2 万吨,全年产能增速仅为 2.9%。

根据统计,世界氨纶产能前三的国家分别为中国(65%)、韩国(15%)和美国(12%)。近十年来伴随着氨纶需求的不断扩大,我国氨纶产能也保持高速增长。2014 年国内产能增长了 17.6%达到 61.4 万吨,本轮产能扩张,导致氨纶行业景气度低迷,价格持续下行。经过两年消化,行业开工率目前保持在 82%以上,处于历史高位。

16 年产能利用率提升

数据来源:公开资料整理

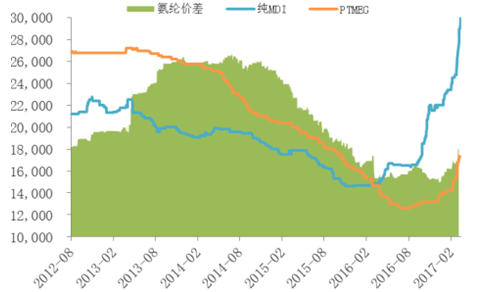

3、原料:PTMEG 和纯 MDI看涨,氨纶价差走出谷底

一季度氨纶价差明显改善,原料看涨,认为氨纶涨价周期刚启动。测算氨纶成本中,PTMEG 占比最高为 63%,其次是纯 MDI11%。17 年 PTMEG 价格从 15350 元/吨上涨至至 15750 元/吨,涨幅为2.6%;受原料价格上涨推动,PTMEG 价格有望持续上行。纯 MDI 价格从 16 年初的 15000 元/吨上涨至目前 30000 元/吨,涨幅近 100%;供给不足,纯 MDI 价格继续看涨。认为原料价格持续上涨,氨纶价格将继续上行。价差方面 17年一季度氨纶价差为 16600 元/吨,环比增长 8.0%,同比增长 1.8%,价差已经走出谷底。

PTMEG 和纯MDI 合计占氨纶成本 74%

数据来源:公开资料整理

氨纶价差一季度触底反弹

数据来源:公开资料整理

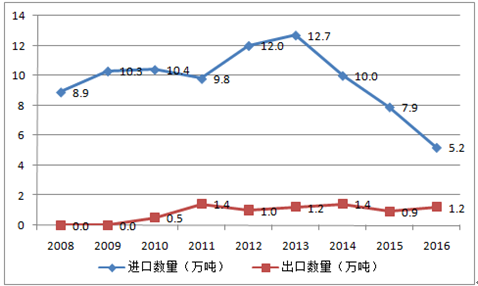

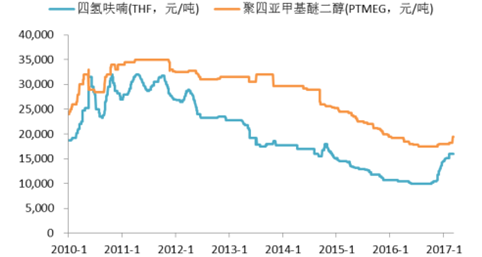

原料推动PTMEG 涨价。国内 PTMEG消费领域主要集中在氨纶纤维,占比 88.3%。近年来随着氨纶行业的快速发展,使得 PTMEG 需求量急剧增加,行业迅速扩张。PTMEG 产能从 2010 年的 26 万吨增长至 2016 年的 74 万吨,进口逐年降低。然而行业出现了明显的供过于求的局面,PTMEG 价格不断下行。17 年初的价格反弹更多是受原料 BDO 涨价推动,认为近期 PTMEG 价格仍将继续上行。

PTMEG 产能快速扩张

数据来源:公开资料整理

我国PTMEG 进口逐年下降

数据来源:公开资料整理

PTMEG 价格 1 季度受原料涨价影响上涨

数据来源:公开资料整理

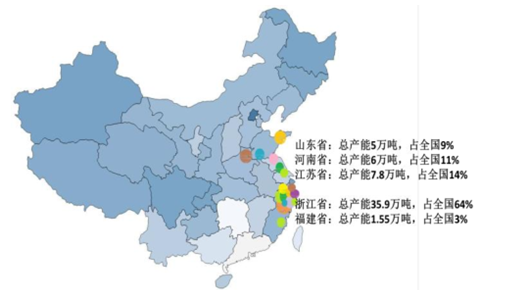

4、库存:行业处于低库存、高开工率局面

我国氨纶的产能主要集中在浙江地区,产能占比 64%。受 G20 峰会影响,部分氨纶企业停产或限产。该地区库存在 16 年三季度迅速从 60 天回落到 30 天以内。此外,氨纶行业的开工率近期一直维持在 80%以上。 行业目前处在一个低库存、高开工率的有利环境中。

氨纶库存16年下半年快速回落

数据来源:公开资料整理

浙江地区氨纶产能占比 64%

数据来源:公开资料整理

相关报告:智研咨询发布的《2017-2022年中国氨纶市场供需预测及发展趋势研究报告》

智研咨询 - 精品报告

智研咨询 - 精品报告

2024-2030年中国氨纶行业竞争现状及未来发展潜力报告

《2024-2030年中国氨纶行业竞争现状及未来发展潜力报告》共十四章,包含2024-2030年氨纶行业投资前景预测,氨纶企业投资战略与客户策略分析,中国氨纶产业研究总结等内容。

文章转载、引用说明:

智研咨询推崇信息资源共享,欢迎各大媒体和行研机构转载引用。但请遵守如下规则:

1.可全文转载,但不得恶意镜像。转载需注明来源(智研咨询)。

2.转载文章内容时不得进行删减或修改。图表和数据可以引用,但不能去除水印和数据来源。

如有违反以上规则,我们将保留追究法律责任的权力。

版权提示:

智研咨询倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。