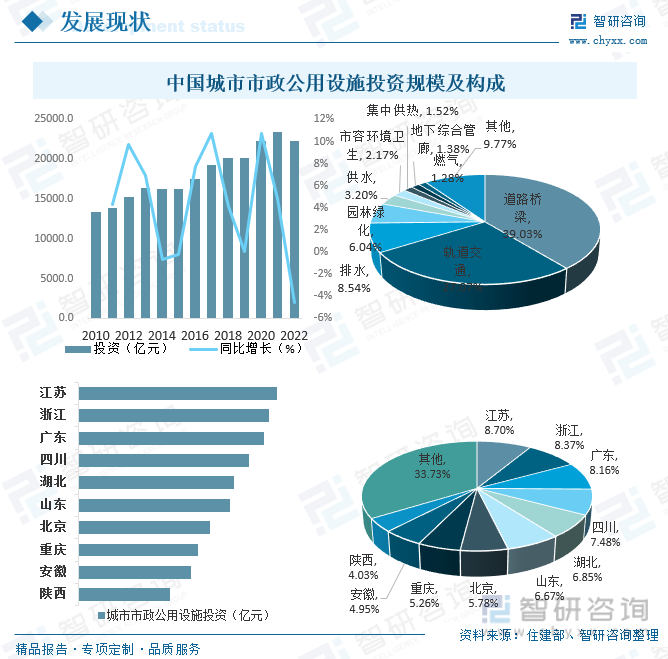

内容概况:2022年中国城市市政公用设施投资规模降至22309.9亿元,其中,道路桥梁占39.03%,轨道交通占27.07%,排水占8.54%,园林绿化占6.04%,其余领域占比均不足5%。分省市来看,2022年江苏省城市市政公用设施投资额完成1941.5亿元,占全国城市市政公用设施投资总额的8.70%,全国排名第一,其次为浙江省和广东省,占比分别为8.37%和8.16%。

关键词:基础设施建设行业发展历程、基础设施建设产业链、基础设施建设市场规模、基础设施建设未来发展趋势

一、概述

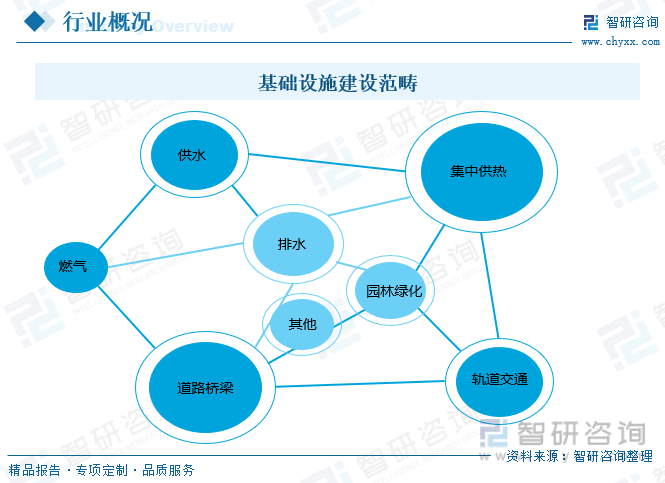

基础设施建设是指在一个地区或国家范围内为支持经济、社会和环境可持续发展而进行的各种基本设施的规划、设计、建造、维护和更新的过程。这些基础设施项目通常是长期投资,对促进经济增长、提高生活质量和社会福祉具有重要作用。基础设施建设涵盖了多个领域,如供水、燃气、集中供热、轨道交通、道路桥梁、地下综合管廊、排水、园林绿化、市容环境卫生等等。

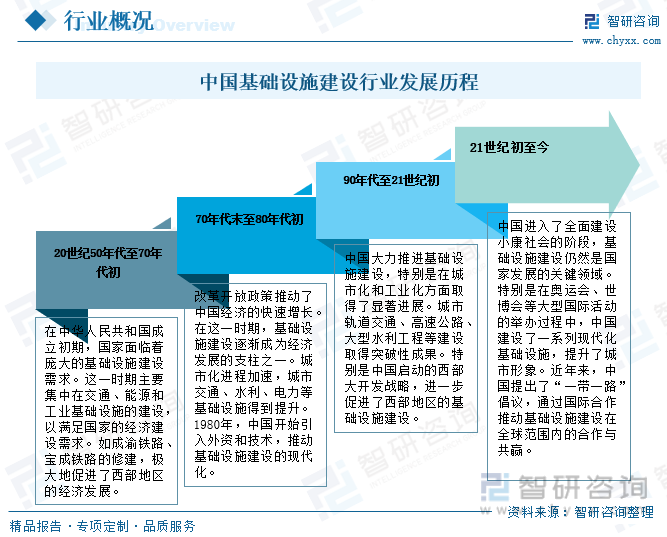

中国基础设施建设行业在过去几十年取得了显著的进展,为国家的经济增长、社会进步和人民生活水平的提高发挥了重要作用,近年来,中国提出了“一带一路”倡议,通过国际合作推动基础设施建设在全球范围内的合作与共赢。同时,新基建概念逐渐兴起,强调数字化、智能化、绿色、可持续的基础设施建设。

二、产业链

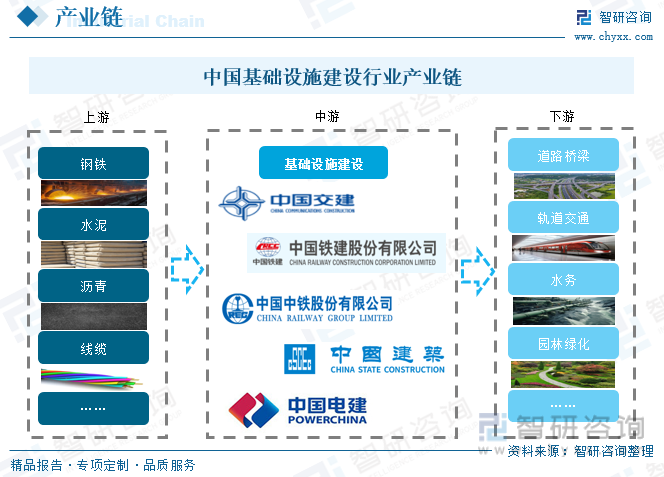

基础设施建设行业产业链上游主要包括钢铁、水泥、沥青、线缆等下游主要为政府单位,包括道路桥梁、轨道交通、水务、园林绿化等领域的运营主体,根据国家相关产业政策,政府鼓励交通、市政等基础设施行业的稳定发展,增加交通、市政基础设施工程服务的需求量,将推动行业可持续发展。

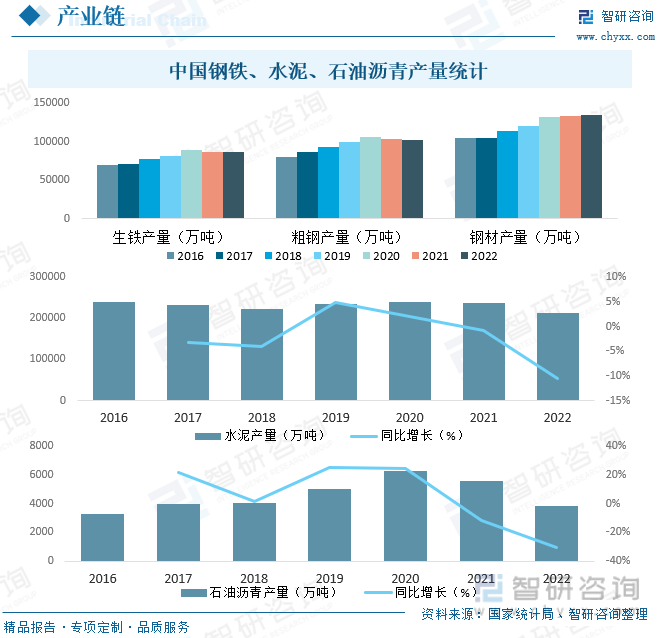

基础设施建设行业的主要原材料为钢铁、水泥、沥青等,2022年中国生铁、粗钢、钢材、水泥、石油沥青产量分别完成86382.78万吨、101795.9万吨、134033.48万吨、212927.16万吨和3849.4万吨,中国基础设施建设行业上游发展较为成熟,可以确保基础设施建设行业发展所需原材料的稳定,此外,上游行业优质产品的大力发展,生产工艺的进步,有利于基础设施建设质量的提高。

三、市场政策

中国政府高度重视基础设施建设工作,近年来发布一系列政策支持、鼓励和规范基础设施建设行业的发展,2021年3月,交通运输部发布《农村公路中长期发展纲要》,指出:到2035年,形成“规模结构合理、设施品质优良、治理规范有效、运输服务优质”的农村公路交通运输体系,“四好农村路”高质量发展格局基本形成。农村公路网络化水平显著提高,总里程稳定在500万公里左右,基本实现乡镇通三级路、建制村通等级路、较大人口规模自然村(组)通硬化路。2022年11月1日 ,展改革委、住房城乡建设部、生态环境部财政部、人民银行发布关于加强县级地区生活垃圾焚烧处理设施建设的指导意见,指出:各地方人民政府要抓紧梳理本地区生活垃圾处理设施建设相关专项规划,结合县级地区生活垃圾焚烧处理设施建设需求,及时开展规划编制或修订工作。健全规划动态调整机制,切实做好各类规划衔接工作,确保规划可实施、能落地。

相关报告:智研咨询发布的《中国基础设施建设行业供需态势分析及投资机会分析报告》

四、发展现状

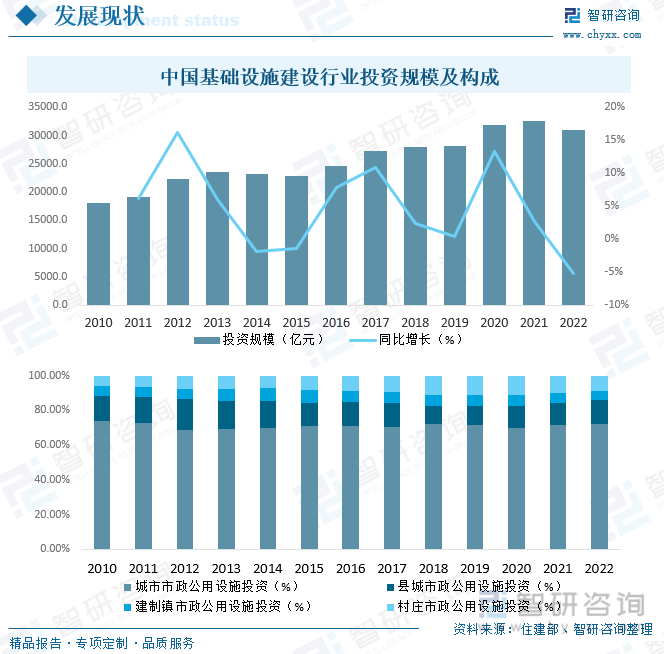

随着中国经济的不断发展,与其密不可分的交通、市政基础设施建设领域以及乡村、城镇基础设施建设领域迎来发展良机,近年来中国基础设施建设行业投资规模持续扩大,2021年中国基础设施建设行业投资规模达32664.9亿元,同比增长2.7%,2022年有所下滑,这也是近五年来中国基础设施建设投资规模首次下滑,2022年中国基础设施建设行业投资规模降至30940.6亿元,其中,城市市政公用设施投资占比高达72.11%,县城市政公用设施投资占13.87%,建制镇市政公用设施投资占5.43%,村庄市政公用设施投资占8.60%。

随着中国城镇化进程不断推进,近年来中国城市市政公用设施投资规模不断增长,2021年中国城市市政公用设施投资规模达23371.7亿元,同比增长4.9%,2022年有所下滑,降至22309.9亿元,其中,道路桥梁占39.03%,轨道交通占27.07%,排水占8.54%,园林绿化占6.04%,其余领域占比均不足5%。分省市来看,2022年江苏省城市市政公用设施投资额完成1941.5亿元,占全国城市市政公用设施投资总额的8.70%,全国排名第一,其次为浙江省和广东省,占比分别为8.37%和8.16%。

五、竞争格局

1、整体格局

基础设施建设分为传统基建和新基建。传统基建,通常指铁路、公路、桥梁、机场、港口、水利工程等大建筑。传统基建投资,过去一直是拉动国内GDP增长的主要方式,主要驱动力是加大旧基建的建设,从而形成对整体经济的拉动。与传统基建相对,新基建涵盖了5G基站建设、新能源汽车充电桩、大数据中心、人工智能、工业互联网,特高压,城际以及城轨交通,涉及了七大领域和相关产业链,被誉为中国版的“信息高速公路”。随着路修得差不多,高铁里程也成了全球第一,拉动经济的效应边际递减,传统基建投资乏力,新基建正成为政策发力重点。目前,中国基础设施建设参与企业数量众多,包括中国建筑、中国铁建、中国中铁、中国中车、中国交建等多家企业,各企业在各自擅长的领域发光发热。

2、代表企业对比分析——中国交建VS中国中铁VS中国铁建VS中国建筑

中国交通建设股份有限公司是全球领先的特大型基础设施综合服务商,主要从事交通基础设施的投资建设运营、装备制造、城市综合开发等,为客户提供投资融资、咨询规划、设计建造、管理运营一揽子解决方案和综合一体化服务。中国中铁股份有限公司是集勘察设计、施工安装、工业制造、房地产开发、资源利用、金融投资和其他新兴业务于一体的特大型企业集团。中国铁建是全球最具实力、规模的特大型综合建设集团之一,公司业务涵盖工程承包、规划设计咨询、投资运营、房地产开发、工业制造、物资物流、绿色环保、产业金融及其他新兴产业,经营范围遍及全国32个省、自治区、直辖市以及全球130多个国家和地区。中国建筑的经营业绩遍布国内及海外一百多个国家和地区,业务布局涵盖投资开发(地产开发、建造融资、持有运营)、工程建设(房屋建筑、基础设施建设)、勘察设计、新业务(绿色建造、节能环保、电子商务)等板块。

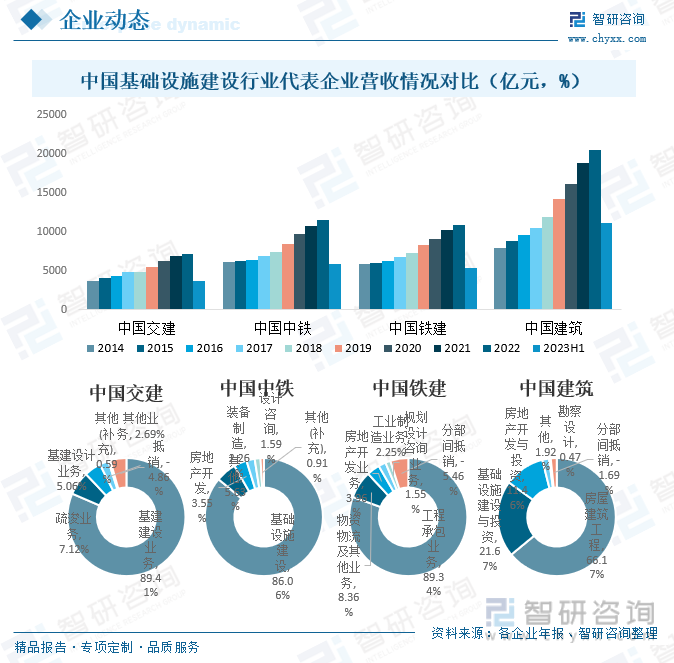

从营收情况来看,中国建筑营业总收入明显高于中国交建、中国中铁和中国铁建,且逐年保持增长趋势,2022年中国建筑营业总收入达20550亿元,同比增长8.6%,2023年上半年中国建筑营业总收入已完成11130亿元。从营收结构来看,2023年上半年中国交建和中国中铁营业收入主要来源于基建建设业务,占比分别为89.41%和86.06%;中国铁建营业收入主要来源于工程承包业务,占比高达89.34%;中国建筑营业收入主要来源于房屋建筑工程和基础设施建设与投资,占比分别为66.17%和21.67%。

六、发展趋势

近年来,中国在新基建战略中,强调数字化、智能化,未来基础设施将更加注重信息技术的应用,5G网络、人工智能、大数据、云计算等技术将在交通、能源、通信等领域得到广泛应用,提升基础设施的智能化水平。此外,随着社会对环保和可持续发展的关注不断增加,未来基础设施建设将更加注重绿色和环保要求,包括清洁能源、节能减排等方面的投资。

以上数据及信息可参考智研咨询(www.chyxx.com)发布的《中国基础设施建设行业供需态势分析及投资机会分析报告》。智研咨询是中国领先产业咨询机构,提供深度产业研究报告、商业计划书、可行性研究报告及定制服务等一站式产业咨询服务。您可以关注【智研咨询】公众号,每天及时掌握更多行业动态。

智研咨询 - 精品报告

智研咨询 - 精品报告

2024-2030年中国基础设施建设行业供需态势分析及投资机会分析报告

《2024-2030年中国基础设施建设行业供需态势分析及投资机会分析报告》共十二章,包含2024-2030年基础设施建设行业投资机会与风险,基础设施建设行业投资战略研究,研究结论及投资建议等内容。

文章转载、引用说明:

智研咨询推崇信息资源共享,欢迎各大媒体和行研机构转载引用。但请遵守如下规则:

1.可全文转载,但不得恶意镜像。转载需注明来源(智研咨询)。

2.转载文章内容时不得进行删减或修改。图表和数据可以引用,但不能去除水印和数据来源。

如有违反以上规则,我们将保留追究法律责任的权力。

版权提示:

智研咨询倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。

![2024年中国航空光电吊舱行业发展前景速览:军事、警用和民用领域的应用广泛,行业将保持稳定的增长态势[图]](http://img.chyxx.com/images/2022/0330/920e1a3ff3bb6b7f469fbaa1e9ad45bc470a7578.png?x-oss-process=style/w320)

![2023年中国高端物业管理行业全景速览:高净值人群增加为行业带来更多的发展机遇[图]](http://img.chyxx.com/images/2022/0330/6b296592ed87ae76d174b4fbc262ff18a3c189b8.png?x-oss-process=style/w320)

![2023年中国电容器行业现状分析:市场规模稳步扩张,需求推动行业多样化发展[图]](http://img.chyxx.com/images/2022/0408/55d853aceb464ffcf6fad7c27bbd7795797b1b5a.png?x-oss-process=style/w320)