内容概述:年来我国色纺纱市场规模整体增长,截至2022年市场规模约为555.26亿元,中高端纺织品市场份额的逐步扩大及下游客户消费潜力的不断挖掘使色纺纱市场渗透率有望持续上升。

关键词:色纺纱产业链、色纺纱产量、色纺纱需求量、色纺纱市场规模、色纺纱前景展望

一、色纺纱行业概述

色纺纱是先将纤维染色,然后将两种或两种以上不同颜色的纤维经过充分混合后,制成具有独特混色效果的纱线。按照纺成色纺纱的纤维不同,色纺纱可以分为纯棉色纺纱、混纺色纺纱、纯化纤色纺纱、再生化纤色纺纱以及混合三种以上不同原料纤维的色纺纱等;按照成品颜色的不同,色纺纱又可分为彩色色纺纱和麻灰色纺纱等。色纺纱先对部分纤维进行染色后,再与原色纤维进行混纺而成的先染后纺的纱线,在节能、减排、环保方面具有明显优势。色纺纱染色工艺独特,在纤维染色、配色及多纤维混纺方面具有较高的科技含量,具有一定的技术壁垒。

二、中国色纺纱行业相关政策

近年来,国家及相关部门出台了一系列支持纺织行业发展的政策法规。各项产业政策的实施为行业发展奠定了良好的政策环境,从产业的发展目标,增长速度,行业规范、重点发展方向及技术手段和下游重点应用领域等方面作出明确的指导,有利于促进整体行业健康快速发展。2022年中国棉纺织行业协会发布《棉纺织行业“十四五”发展指导意见》,意见提出在现有研究基础上,继续优化系统算法,提高测色、配色的准确率,以适应色纺和色织的要求,并在行业中扩大应用范围,该测色配色技术主要在色纺纱和色织布企业实现应用。

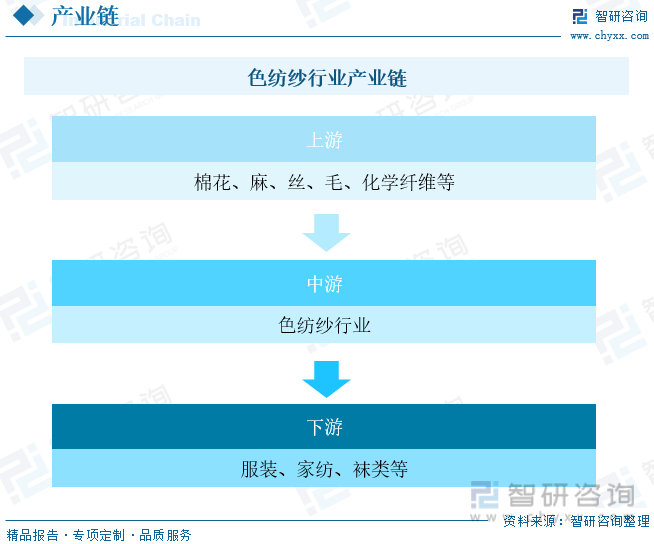

三、色纺纱行业产业链

色纺纱行业的上游行业主要是棉花和化学纤维制造业,上游产品以棉花为主,少量化学纤维为辅;色纺纱行业的下游主要是服装行业,其下游终端需求受人们生活水平的提高、消费习惯的改变和可支配收入的影响。

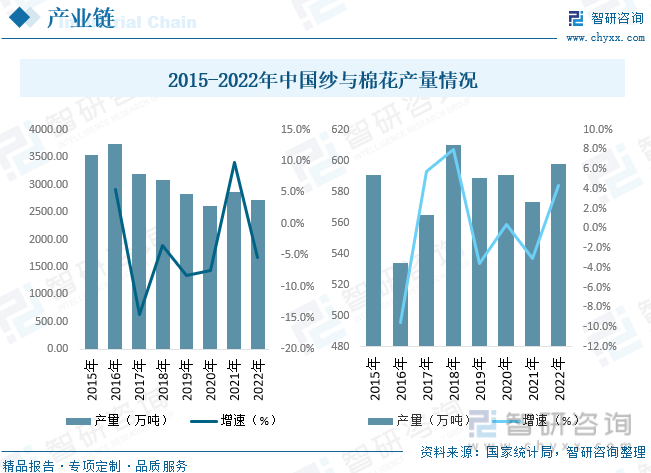

色纺纱产业链以色纺纱的加工生产为核心链节,向上延伸至原棉种植、化纤合成等原料供应产业,向下拓展至终端产品代工及消费产业。色纺纱原料中80%为棉花,其余为其他天然纤维和化学纤维。我国是全球第二大棉花生产国,新疆是我国最大的棉花生产地,据统计,截至2022年我国棉花产量为598.02万吨,同比增长4.35%。从我国纱产量来看,2022年我国纱产量为2719.1万吨,同比下降5.38%。

相关报告:智研咨询发布的《中国色纺纱行业市场行情动态及发展趋向分析报告》

四、中国色纺纱行业发展现状分析

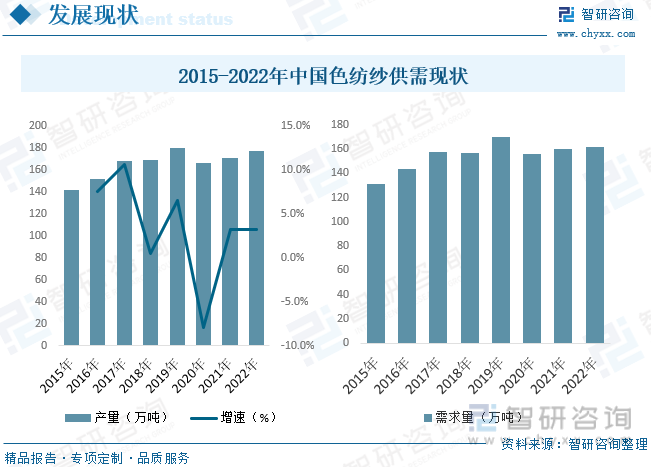

我国色纺纱生产区域遍布全国。目前色纺纱产能前三大省为江苏、浙江、山东,据统计,截至2022年我国色纺纱产量约为177.1万吨;色纺纱是纤维染色后混合其他有色纤维纺制而成的具有混色效果的纱线。自20世纪90年代初进入我国市场以来,色纺纱因高附加值的利润优势和持续增加的下游需求得以快速发展。近年来我国纱线产量随纺织产业转移而逐渐下降,但色纺纱整体需求量基于终端需求的旺盛增长而持续上升,据统计,截至2022年我国色纺纱需求量约为161.9万吨。

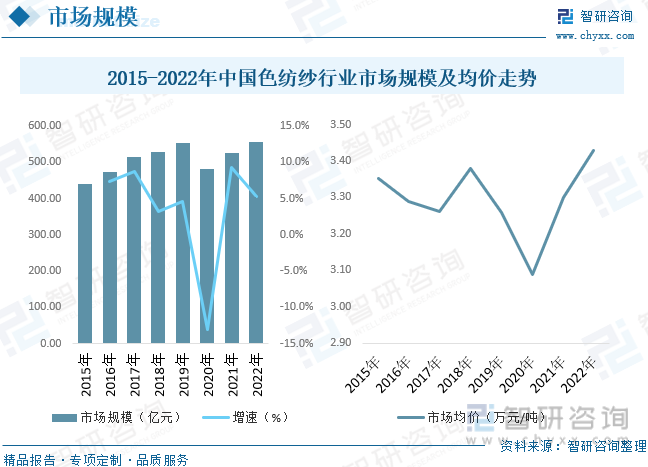

目前色纺纱针织物已被国外消费者认可,且国内消费群体不断壮大,因此针棉织业对色纺纱需求逐渐增长,同时色纺纱企业扩大生产规模、提高生产效率,色纺纱品种逐渐增多、质量显著提升,发展前景向好,近年来我国色纺纱市场规模整体增长,截至2022年市场规模约为555.26亿元,中高端纺织品市场份额的逐步扩大及下游客户消费潜力的不断挖掘使色纺纱市场渗透率有望持续上升。

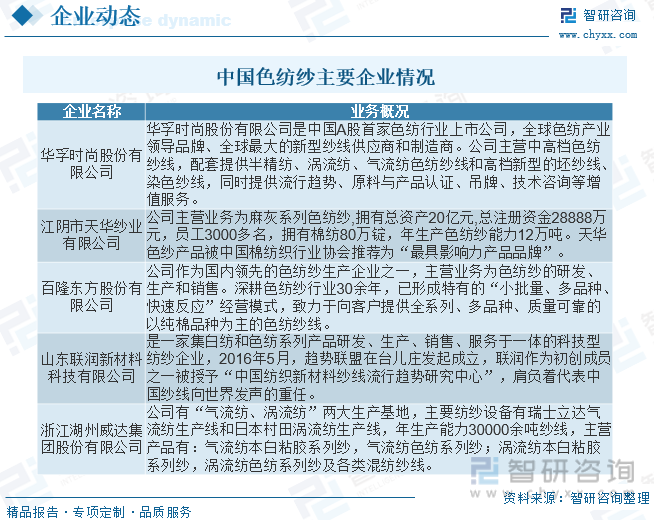

五、中国色纺纱行业重点企业

从产能和区域分布来看,我国色纺纱生产区域遍布全国。目前浙江、江苏和山东是色纺纱产能及企业数量分布前三大省。一是由于浙江、江苏和山东集中了我国80%以上的色纺纱企业,色纺纱产能需求大。其中江苏省色纺纱企业的数量优势源于具备响水县产业集群。浙江、江苏、山东汇聚了华孚时尚、百隆东方、天华纱业、如意科技等四家我国色纺纱主要生产企业和近70家高新技术和科技型企业,拥有国内最先进的色纺纱技术。其中浙江省作为我国色纺纱技术主导省份,技术型企业覆盖率高达37%。因此在众多重点企业的引领下,色纺纱技术能不断优化与创新,催生色纺纱产能进一步增长。

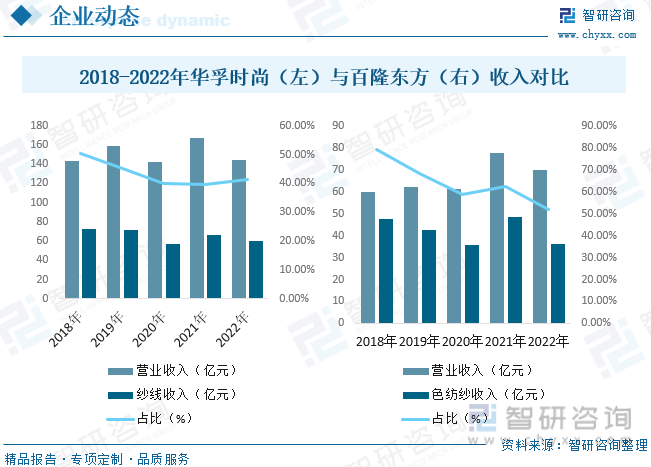

虽然我国进入色纺纱行业较晚,但经过多年的发展,国内企业凭借产品的优势已经在逐步主导全球市场,据统计,我国色纺纱已经占据全球市场的近90%。目前,我国的色纺纱行业呈现双寡头局面,两大企业分别是百隆东方和华孚时尚。2022年国内外发展形势错综复杂、制造业景气波动收缩、居民消费信心和市场预期下行等风险因素冲击,纺织行业经济运行持续承压,产销增速略有放缓,盈利水平同比有所下降。据统计,2022年华孚时尚营业收入为144.6亿元,同比下降13.46%,其中纱线业务收入为59.77亿元,同比下降9.85%;2022年百隆东方营业收入为69.89亿元,同比下降10.1%,其中色纺纱业务收入为36.31亿元,同比下降24.9%。

六、中国色纺纱行业前景展望

我国色纺纱发展30多年来,由于纺纱技术的快速发展,智能化、连续化、高效化等纺纱工艺装备被广泛推广应用,但色纺纱企业目前应用上述先进装备滞后,与本色纱差距进一步拉大,其生产品种与应用范围已远远落后于本色纱,生产的纱线特数高、应用范围较狭窄(针织纱),受工艺技术装备上配台多、原材料与能源消耗也比本色纱多,同时因纺纱工艺装备比本色纱生产滞后,故用工也较多。为了使色纺纱生产能跟上纺纱工艺装备发展步伐,必须要对色纺纱生产进行技术创新与产品创新。在技术创新方面要积极采用先进的纺纱技术装备,改变目前采用的轻定量、慢车速、多工序的传统纺纱工艺技术;在产品创新方面要进一步增加多种纤维原料的使用比例,充分发挥各种纤维的优良特性,改变用单一原料性能上的缺陷,并融合花式纱的生产技术,嫁接半精纺工艺,使色纺纱的品质与档次进一步提升,产品应用领域进一步拓展,走上持续发展之路。

以上数据及信息可参考智研咨询(www.chyxx.com)发布的《中国色纺纱行业市场行情动态及发展趋向分析报告》。智研咨询是中国领先产业咨询机构,提供深度产业研究报告、商业计划书、可行性研究报告及定制服务等一站式产业咨询服务。您可以关注【智研咨询】公众号,每天及时掌握更多行业动态。

智研咨询 - 精品报告

智研咨询 - 精品报告

2024-2030年中国色纺纱行业市场行情动态及发展趋向分析报告

《2024-2030年中国色纺纱行业市场行情动态及发展趋向分析报告》共十二章,包含2019-2023年中国棉、化纤纺织及印染精加工行业主要数据监测分析,色纺纱国内重点生产厂家分析,2024-2030年色纺纱行业发展趋势及投资风险分析等内容。

文章转载、引用说明:

智研咨询推崇信息资源共享,欢迎各大媒体和行研机构转载引用。但请遵守如下规则:

1.可全文转载,但不得恶意镜像。转载需注明来源(智研咨询)。

2.转载文章内容时不得进行删减或修改。图表和数据可以引用,但不能去除水印和数据来源。

如有违反以上规则,我们将保留追究法律责任的权力。

版权提示:

智研咨询倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。

![2022年中国色纺纱行业全景速览:企业营收增长,产业绿色智能化升级发展[图]](http://img.chyxx.com/images/2022/0330/6b296592ed87ae76d174b4fbc262ff18a3c189b8.png?x-oss-process=style/w320)