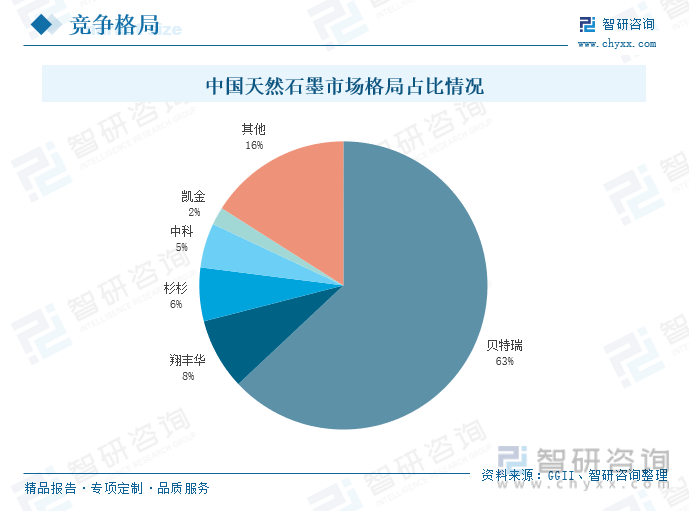

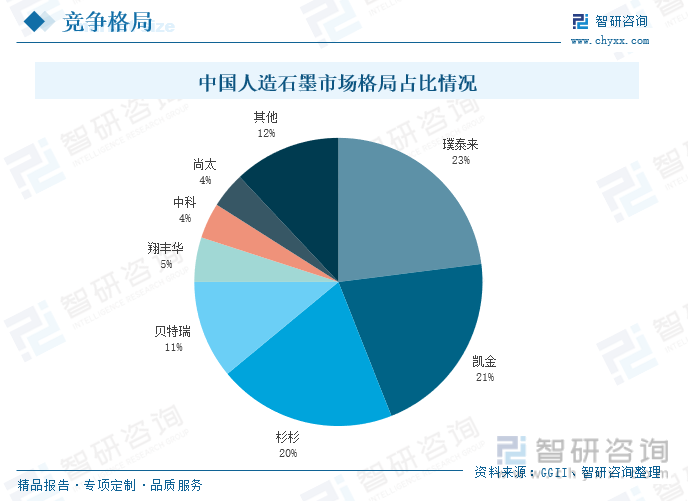

内容概要:从天然石墨市场竞争格局来看,贝特瑞的市场占比约为63%,占据我国天然市场份额绝大部分,位居行业首位,呈现出“一家独大”的市场格局;从人造石墨市场竞争格局来看,璞泰来、凯金能源以及杉杉股份分别以23%、21%、20%的市场占比位列前三,人造石墨市场高度集中。

关键词:石墨、贝特瑞、方大碳素

一、竞争格局:天然石墨“一家独大”,人造石墨市场集中度较高

石墨是碳的一种,可以分为天然石墨和人造石墨。天然石墨来自石墨矿藏,天然石墨可分成鳞片石墨、土状石墨及块状石墨。天然开采得到的石墨含杂质较多,因而需要降低其杂质含量后才能使用,其主要用途是生产耐火材料、电刷、柔性石墨制品、润滑剂、锂离子电池负极材料等。人造石墨的种类也很多,如单晶石墨、多晶石墨、热解石墨、高定向热解石墨、聚酰亚胺合成的石墨、石墨纤维等,多数人造石墨制品属于多晶石墨一类。人造石墨中的主要产品是电弧炼钢炉和矿热电炉使用的石墨电极,其主要用途是精密铸造模具、电火花加工的模具、锂离子电池负极材料、核工业反应堆结构材料和导弹火箭的部件等。

从天然石墨市场竞争格局来看,贝特瑞的市场占比约为63%,占据我国天然市场份额绝大部分,位居行业首位;翔丰华的市场占比8%左右,杉杉股份的市场占比约6%,分别处于第二、三名;中科电气以及凯金能源的市场占比分别为5%、2%、其他市场占比合计16%,我国天然石墨市场占比高度集中,呈现出“一家独大”的市场格局。

从人造石墨市场竞争格局来看,璞泰来、凯金能源以及杉杉股份分别以23%、21%、20%的市场占比位居第一、二、三名,三家企业合计市场占比64%左右;此外,翔丰华的市场占比约5%、中科电气的市场占比约4%、尚太科技的市场占比约4%,其他市场占比合计12%左右,国内人造石墨市场集中度较高,CR3为64%,CR5为73%。

重点企业:头部企业持续加大研发投入,加速推进石墨产业项目建设

1.贝特瑞:企业不断加大研发费用投入,积极布局石墨全产业链

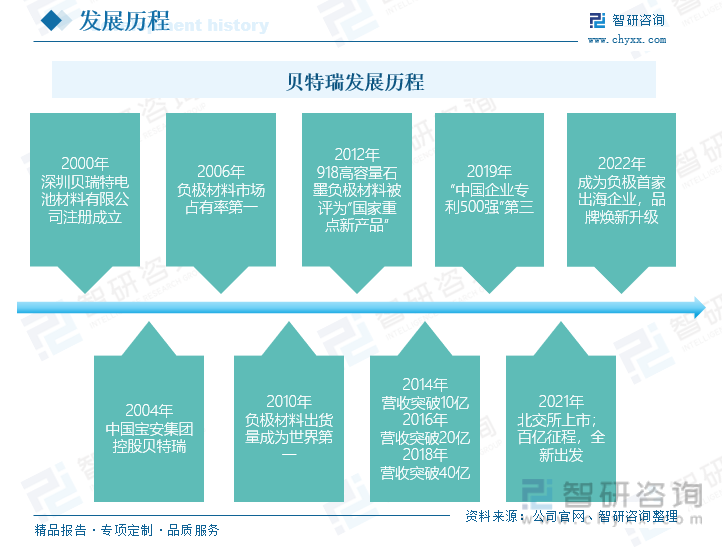

贝特瑞新材料集团股份有限公司成立于2000年,2004年,被中国宝安集团股份有限公司控股,2015年贝特瑞在新三板挂牌交易,2021年11月于北交所上市。公司成立至今已有23年,已经形成了以锂离子电池负极材料、正极材料及石墨烯材料为主的三大业务板块,是集基础研究、产品开发、生产销售于一体的国家级高新技术企业。经过长足的发展,公司拥有优秀且稳定的经营管理与核心技术团队、健全的管理体系、领先的研发实力与创新能力、完善的产品和业务体系、优质的供应链资源等。2022年,贝特瑞成为负极材料首家出海企业,品牌形象焕新升级,营业收入突破256亿元,研发团队达800人,累计获得472项专利授权。

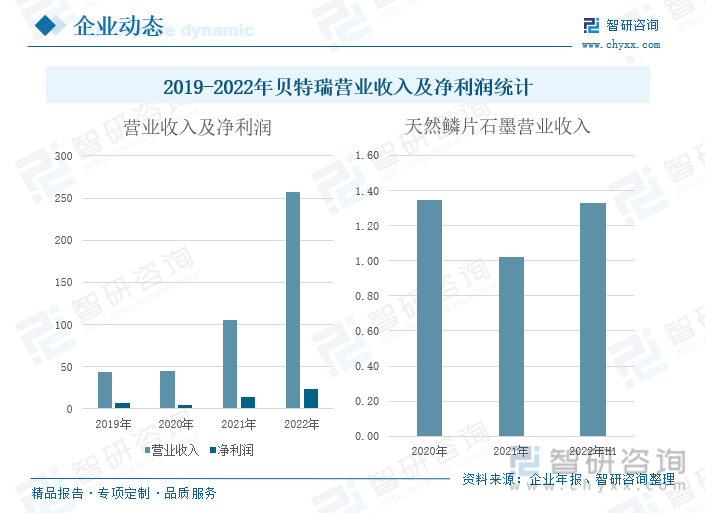

据企业年报,2019-2022年,公司的营业收入连年增长,净利润呈先下降后上升的趋势,2020年,公司的净利润下降主要系新冠疫情暴发,全国实行疫情封控管控政策,产业链供应链受阻,货运物流费用上升,企业的经营成本上涨等。2022年,公司的营业收入为256.78亿元,同比增长144.76%;净利润为23.18亿元,同比增长60.86%。2022年,,受益于新能源汽车及锂离子电池市场的强劲增长,公司的锂电池材料业务需求旺盛,产品产销两旺,实现了营业收入和净利润同比增长。

2020-2022年上半年,公司的天然鳞片石墨产品营业收入呈现先下降后上升的趋势,2021年,公司天然鳞片石墨产品营业收入为1.02亿元,同比下降24.07%,主要是由于新能源汽车产销量大增,公司自身电极产品对于天然鳞片石墨的需求大增,减少了对外销售数量所致。2022年上半年,公司天然鳞片石墨营业收入为1.33亿元,同比增长71.62%,主要系锂电池行业发展十分迅速,市场对于天然鳞片石墨原料的需求不断上升。

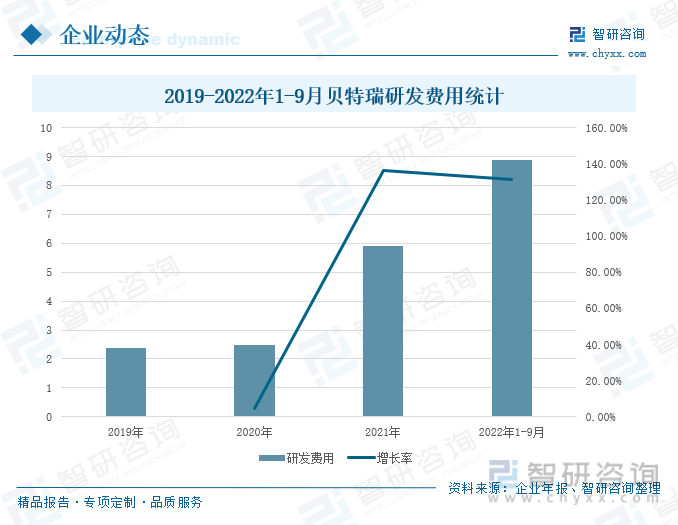

企业年报显示,2019-2022年1-9月,公司的研发费用逐年增长,且2021-2022年1-9月研发费用呈倍数增长,2022年1-9月,公司的研发费用为8.88亿元,同比增长131.31%。2022年,公司持续加大研发费用投入,组建了一直优秀的研发队伍,形成了相对成熟的研发体系与研发机制,技术研发水平位居行业前列,并且始终坚持创新引领,积极推进新产品研发,优化生产工艺,加快对新产品及新客户的导入,积极布局前沿技术,包括钠离子电池材料、全固态电解质、锂金属负极、燃料电池材料、石墨烯高导热材料及电池材料回收技术等,寻求在产品及技术开发上的不断突破。

2022年,面对新能源行业的高速发展趋势,为保持在材料领域的技术持续领先优势,公司一方面对现有产品不断升级迭代,如天然石墨、人造石墨、高镍三元材料等;另一方面也在积极布局前沿技术,包括全固态电解质、燃料电池材料、石墨烯高导热材料及电池材料回收技术等。当前,公司石墨相关在研项目包括新型天然石墨负极材料开发和石墨烯高导热材料开发,项目达成后可增强公司天然石墨竞争力,并进一步完善产品品类,布局石墨烯领域,扩大公司业务范围,实现公司利润新的爆发点。

截至2022年上半年,贝特瑞石墨相关在建工程项目共计四个,分别为站前石墨矿勘探工程、山东瑞阳年产4万吨人造石墨负极一体化产线(一期)、山西瑞君年产7万吨人造石墨负极材料一体化生产线项目、鸡西矿产郎家沟石墨矿露天矿采场治理和基建工程,将进一步完善公司在石墨产业链的布局。

2.方大炭素:发挥企业的核心竞争优势,加速石墨产品产能项目建设

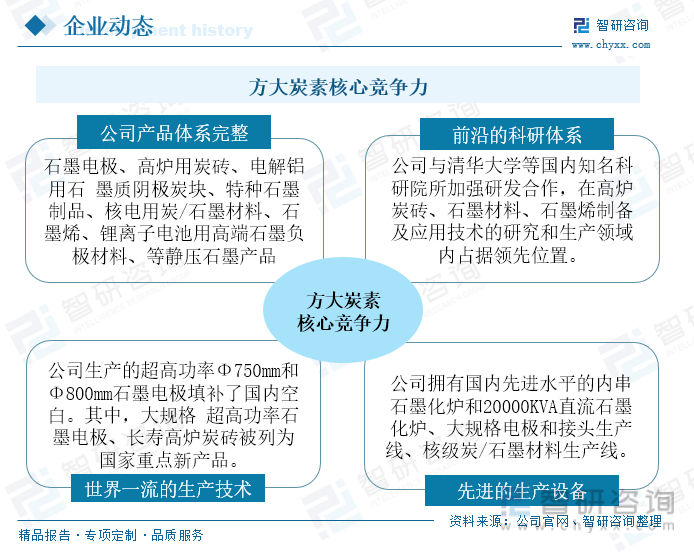

方大炭素成立于1999年,2002年8月在上交所挂牌上市,2023年3月在瑞士证券交易所上市,成为我国西部地区首家A+G上市公司。发展至今,公司已经拥有较为完整的产品体系、世界一流的生产技术水平、先进的生产设备和前沿的科研体系,在石墨行业市场具有明显的竞争优势。多年来,公司通过收购整合的方式战略布局上游原材料,实现产业一体化布局,产品成本优势突出,产品体系完整,并且拥有超高功率石墨电极、炭砖、特种石墨等制造专有核心技术,并引入先进生产设备,生产的超高功率石墨电极产品已进入世界一流水平行列,其生产的Φ750mm和Φ800mm超高功率石墨电极产品填补了国内空白。同时,公司建立了前沿的科研体系,与国内知名高校及科研院所进行合作,在高炉炭砖、石墨材料等领域的生产和研发占据领先位置。

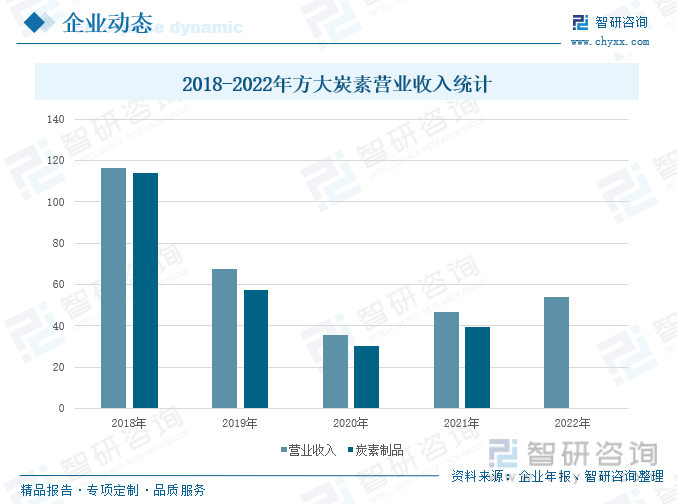

据企业年报,2018-2022年,公司的营业收入及炭素制品营业收入呈先下降后上升的发展态势。2022年,公司的营业收入为54.04亿元,同比增长16.18%,主要系国家供给侧结构性改革政策指引下,钢铁工业转型升级、低碳绿色发展成为必然趋势,电炉短流程炼钢成为钢铁行业重点转型方向之一,电炉炼钢占比将呈增长趋势,带动石墨电极的需求释放。

2021年,公司的炭素制品营业收入为39.47亿元,同比增长31.05%,占营业收入85%左右。随着国内疫情防控常态化,国民经济开始复苏,叠加新能源发电以及新能源汽车行业市场热度高涨,公司的炭素制品产销量大幅上升,炭素制品营收同步增长。

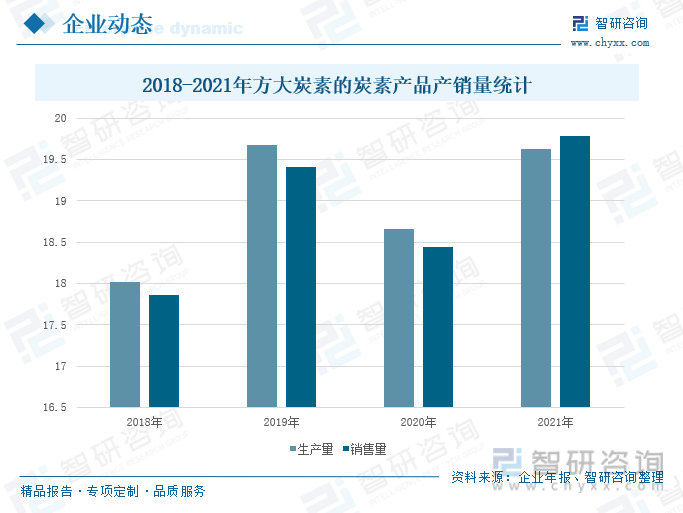

财报显示,2018-2021年,公司的炭素产品产销量呈先上升后下降再上升的发展态势,2021年,公司炭素产品的生产量为19.63万吨,同比增长5.25%;销售量为19.79万吨,同比增长7.35%,其中,石墨电极16.93万吨,炭砖1.93万吨。2022年,受原料价格持续上涨、电炉钢开工率不足等因素的影响,公司的经营受到一定的冲击,但公司通过稳价促量、降本增效等措施,使公司的生产经营工作保持稳定。

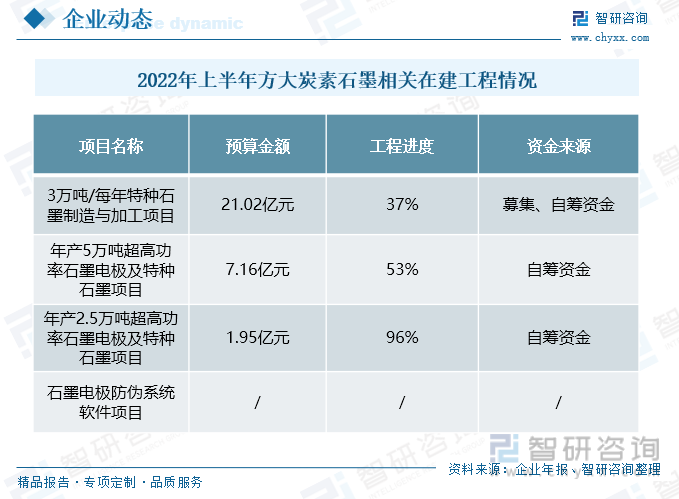

公司目前已形成以前沿新材料产品研发为主、传统产品升级换代为辅、原材料研发为补充和支撑的研发体系及多元化产业体系,是中国唯一具有生产民用核级炭素制品资质的企业。截至2022年上半年,公司石墨行业相关在建工程有3万吨/每年特种石墨制造与加工项目、年产5万吨超高功率石墨电极及特种石墨项目以及年产2.5万吨超高功率石墨电极及特种石墨项目等,若该批项目落地投产,将进一步拓宽公司石墨产品的产能,提高市场企业的市场竞争力。

以上数据及信息可参考智研咨询(www.chyxx.com)发布的《中国石墨行业市场深度分析及投资前景展望报告》。智研咨询是中国领先产业咨询机构,提供深度产业研究报告、商业计划书、可行性研究报告及定制服务等一站式产业咨询服务。您可以关注【智研咨询】公众号,每天及时掌握更多行业动态。

智研咨询 - 精品报告

智研咨询 - 精品报告

2024-2030年中国石墨行业市场深度分析及投资前景展望报告

《2024-2030年中国石墨行业市场深度分析及投资前景展望报告》共十章,包含2019-2023年中国石墨行业上下游主要行业发展现状分析,2024-2030年中国石墨行业发展预测分析,石墨行业投资前景研究及销售战略分析等内容。

文章转载、引用说明:

智研咨询推崇信息资源共享,欢迎各大媒体和行研机构转载引用。但请遵守如下规则:

1.可全文转载,但不得恶意镜像。转载需注明来源(智研咨询)。

2.转载文章内容时不得进行删减或修改。图表和数据可以引用,但不能去除水印和数据来源。

如有违反以上规则,我们将保留追究法律责任的权力。

版权提示:

智研咨询倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。

![2023年中国石墨行业全景速览:新兴科技的快速发展,带动行业需求急速增长 [图]](http://img.chyxx.com/images/2022/0330/6b296592ed87ae76d174b4fbc262ff18a3c189b8.png?x-oss-process=style/w320)

![热点聚焦∣2023年中国石墨产业发展现状:我国天然石墨产量世界第一,下游行业高度景气拉动石墨市场需求高增[图]](http://img.chyxx.com/images/2022/0408/1ba88a0bac4b4a65439b806124f6fc0f4ab03cad.png?x-oss-process=style/w320)