摘要:

一、发展环境:国家出台相关政策,推动草甘膦行业快速发展

草甘膦,化学名称为N-(磷酸甲基)甘氨酸,化学式为C3H8NO5P,是一种非选择性、无残留灭生性除草剂,对多年生根杂草非常有效,广泛用于橡胶、桑、茶、果园及甘蔗地,是全球生产量和销量最大的农药品种。国内主要采用的是甘氨酸法。据统计,2022年,国内甘氨酸法的产能占比为68%,IDA法生产草甘膦的产能占比为32%。2022年5月农业村农部出台《关于加强农药监督检查的通知》,提出要加大对农药生产、经营、使用、登记试验等主体的日常监督检查和指导力度,确保农药风险防范责任落到实处,为农药行业安全生产营造良好环境。

二、发展现状: 农药行业处于景气周期,带动草甘膦景气上行

全球粮食供给体系不稳定,导致各国愈发重视粮食自给。我国也持续强调粮食安全,2022年前三季度,粮食价格逐渐上涨,农品种植意愿将有望加强,农产品种种面积有所回升,进而带动化肥、农药等农化产品的需求增加,化肥、农药等农资产品的行业景气度不断提升。国家统计局数据显示,2022年中国化学农药原药的产量达到249.7万吨。2021年中国草甘膦的产能为71.3万吨,较上年增长6.42%,产能较2009年的103万吨相比下降了31.7万吨,但2022年草甘膦产能利用率达到83.03%,行业发展趋势向好,预计2022年草甘膦产能将达到83万吨;2021年中国草甘膦的产量为59.2万吨,较上年增长7.25%,预计2022年草甘膦产量将达到66.3万吨。

三、企业格局:部分落后产能退出,行业集中度提升

截止到2022年11月25日,2022年中国成立的草甘膦行业企业数量为1家。从2012年到2022年的数据来看,2018年中国新成立的草甘膦企业数量最多,达到54家。随着草甘膦行业监管趋严,落后产能淘汰叠加新增产能受限,近年来我国草甘膦行业竞争格局逐步改善。兴发集团占据我国草甘膦市场份额最多,达到28.4%,其次是乐山福华,占据18.5%的市场份额。行业供给格局稳定,龙头企业地位进一步稳固,并能够充分享受规模及成本优势,有望充分受益于行业发展。

四、发展趋势:草甘膦需求持续向好,产品向复配混合转变

由于全球极端气候的持续加剧以及新冠病毒的爆发,使得全球食品供应系统的不确定性和不稳定性,世界各国越来越重视保障粮食自给。在此情况下,世界各国愈发重视保障粮食自给,也愈发着力于提升对粮食安全的保障能力。在粮食安全备受重视以及因全球粮食供应收缩所导致的粮价上涨的背景下,农品种植意愿将有望加强,农产品种植面积将会有所回升,对于化肥、农药等农化产品的需求也将同步增长,进而带动草甘膦的需求增加。将草甘膦和二甲四氯、二四滴酸、氯氟吡氧乙酸异辛酯等激素类除草剂混合使用,不仅能加快阔叶杂草的生长速度,而且还能提高草甘膦的性价比。

关键词:发展环境、发展现状、企业格局、发展趋势

一、发展环境:国家出台相关政策,推动草甘膦行业快速发展

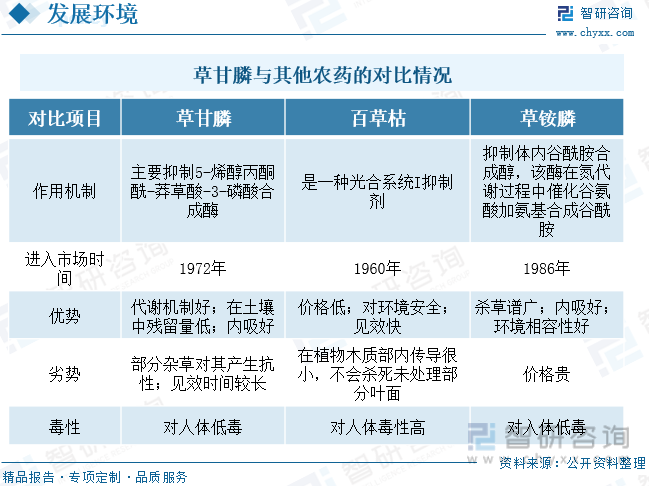

草甘膦,化学名称为N-(磷酸甲基)甘氨酸,化学式为C3H8NO5P,是一种非选择性、无残留灭生性除草剂,对多年生根杂草非常有效,广泛用于橡胶、桑、茶、果园及甘蔗地,是全球生产量和销量最大的农药品种。工作原理是一支植物氮代谢酶的活性,从而让植物死亡。草甘膦相比于百草枯和草铵膦农药来说,具有见效时间较长和内吸好的优点,对人体毒性较小,百草枯对人体毒性高,而草铵膦价格较贵,因此农户更偏向于选择草甘膦作为除草剂。

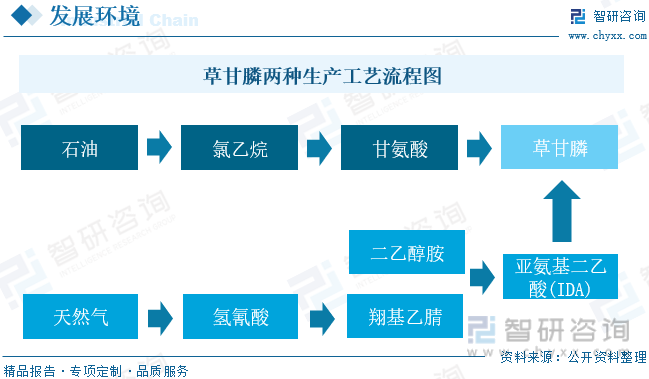

现阶段,草甘膦主要有两种生产工艺,分别为甘氨酸法和IDA法。目前最为流行的草甘膦生产工艺为甘氨酸法,主要原因是生产过程较为简单,原料来源广,具有成本优势。国内主要采用的是甘氨酸法。据统计,2022年,国内甘氨酸法的产能占比为68%,IDA法生产草甘膦的产能占比为32%。

草甘膦产业链上游为生产草甘膦的原材料,包括甘氨酸、黄磷、甲醇、多聚甲醛等,中游通过草甘膦原药和其他成分生产成草甘膦制剂,下游主要应用于农业除草剂。

近年来,国家陆续出台了多项政策,鼓励草甘膦等化肥农药的发展,2018年4月生态环境部出台《关于加强固定污染源氮磷污染防治的通知》,提出第一点要推进草甘膦生产企业磷污染防治,其次是作为重点行业的涉磷农药企业,要求总磷纳入排污许可证总量管控指标。2021年3月农业农村部出台关于印发《农业面源污染治理与监督指导实施方案(试行)》的通知,提出要利用实地调研、台账抽查、智能终端采集等方式,对化肥农药投入、畜禽和水产养殖等污染物排放情况进行抽查核实。2022年5月农业村农部出台《关于加强农药监督检查的通知》,提出要加大对农药生产、经营、使用、登记试验等主体的日常监督检查和指导力度,确保农药风险防范责任落到实处,为农药行业安全生产营造良好环境。具体政策如下:

二、发展现状:农药行业处于景气周期,带动草甘膦景气上行

全球粮食供给体系不稳定,导致各国愈发重视粮食自给。我国也持续强调粮食安全,2022年10月16日,二十大报告再度强调:“确保粮食、能源资源、重要产业链供应链安全”。2022年前三季度,粮食价格逐渐上涨,农品种植意愿将有望加强,农产品种种面积有所回升,进而带动化肥、农药等农化产品的需求增加,化肥、农药等农资产品的行业景气度不断提升。农药是确保农业稳产、丰收、保证粮食供应必不可少的重要生产资料,通过化学反应制成的化学农药,是农药工业的主体。而草甘膦属于化学类农药,从化学药原药产量来看,2016年中国化学农药原药产量为377.8万吨,此后随着行业的管制和环保意识的提高,部分经营不善的企业纷纷停业整改,行业落后产能得以淘汰,使得农药行业得到了健康的发展。国家统计局数据显示,2022年中国化学农药原药的产量达到249.7万吨。

草甘膦是全球最大的除草剂品种,随着上世纪90年代开始转基因抗草甘膦作物(大豆、棉花、油菜、玉米)的发展,草甘膦的用量逐年增加,在供给端,经过过去几年的供给侧改革,部门经营不善的企业纷纷关停,草甘膦行业集中度大幅提高,新增产能有限。2021年中国草甘膦的产能为71.3万吨,较上年增长6.42%,产能较2009年的103万吨相比下降了31.7万吨,但2022年草甘膦产能利用率达到83.03%,行业发展趋势向好,预计2022年草甘膦产能将达到83万吨;2021年中国草甘膦的产量为59.2万吨,较上年增长7.25%,预计2022年草甘膦产量将达到66.3万吨。

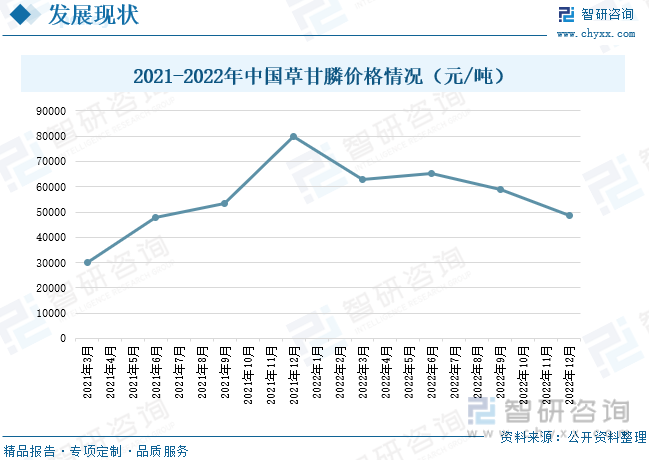

从2021-2022年价格走势来看,2021年对食品安全的忧虑推动了对世界范围内的农产品需求的强劲需求,导致草甘膦需求的快速增加,加上在库存低位运行的背景下,草甘膦产能得到控制,从而使得草甘膦的价格大幅上涨。但2022年以来,草甘膦的价格持续走低,从2022年初79000元/吨一路跌至年底的47000元/吨。上半年,草甘膦价格回落的速度很快,但四季度以来,草甘膦国内需求弱,主要是因为下游制剂厂家因为原药价格高,并没有跟以往一样抢占金九银十的传统旺季,而是按照下游订单刚需采购,所以拿货量受到限制,加之四季度以来,草甘膦出口持续下降,因此草甘膦价格持续压低。

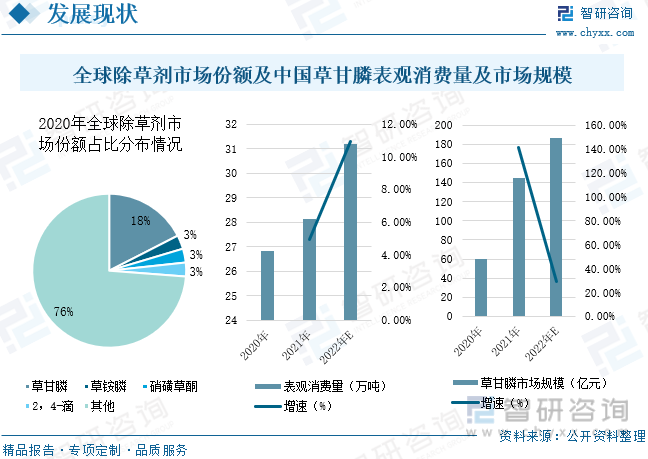

由于草甘膦等农药主要是用作转基因作物,草甘膦除草新能优异,持效期较长,因此草甘膦是全球最大的除草剂品种。2020年草甘膦占全球除草剂市场份额的18%,2020年以来,全球农产品价格不断走高,下游农户种植积极性提高,带动了农产品价格的上涨,对于除草剂的需求也大幅度增加,据统计,2021年中国除草剂表观消费量达到28.13万吨,较上年增长4.96%,农产品价格的提高使得农户加大对于草甘膦的需求,草甘膦成为中国乃至世界主要的除草剂之一,预计2022年中国草甘膦的表观消费量将达到31.2万吨。随着草甘膦需求不断上涨,2021年我国草甘膦市场规模进一步增长至144.68,较上年增长141%,未来,随着草甘膦价格下降并趋于稳定,2022年中国草甘膦市场规模将达到186.58亿元。

相关报告:智研咨询发布的《中国草甘膦行业市场竞争策略及未来发展潜力报告》

三、企业格局:部分落后产能退出,行业集中度提升

截止到2022年11月25日,2022年中国成立的草甘膦行业企业数量为1家。从2012年到2022年的数据来看,2018年中国新成立的草甘膦企业数量最多,达到54家。随着草甘膦行业监管趋严,落后产能淘汰叠加新增产能受限,近年来我国草甘膦行业竞争格局逐步改善。兴发集团占据我国草甘膦市场份额最多,达到28.4%,其次是乐山福华,占据18.5%的市场份额。行业供给格局稳定,龙头企业地位进一步稳固,并能够充分享受规模及成本优势,有望充分受益于行业发展。

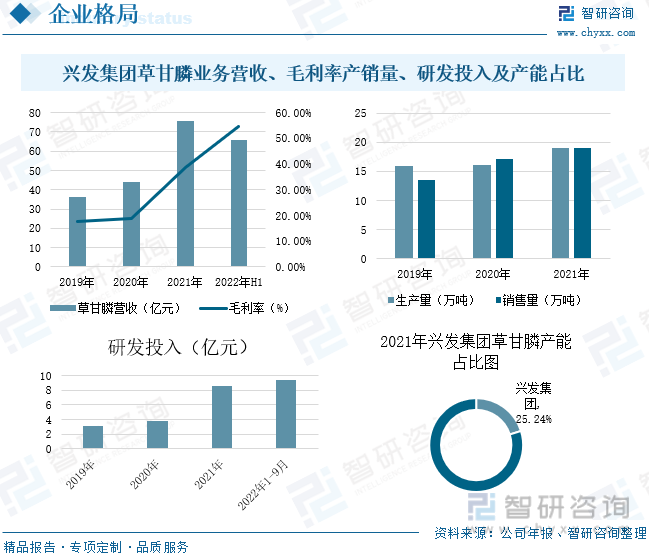

兴发集团主营产品包括磷矿石、黄磷及精细磷酸盐、磷肥、草甘膦、有机硅及电子化学品等,产品广泛应用于农业、建筑业、食品产业、汽车产业、化学工业、电子产业等。2021年公司草甘膦营业收入为75.48亿元,较上年增长72.05%,毛利率为38.83%,2022年上半年公司草甘膦营业收入为66.75亿元,毛利率为54.59%;2021年公司草甘膦产销量分别为9.08万吨和19.06万吨,较上年分别增长18.51%和11.2%;2022年前三季度公司研发投入金额为9.47亿元;2021年公司草甘膦产能为23万吨,约占全国草甘膦产能的25.24%。

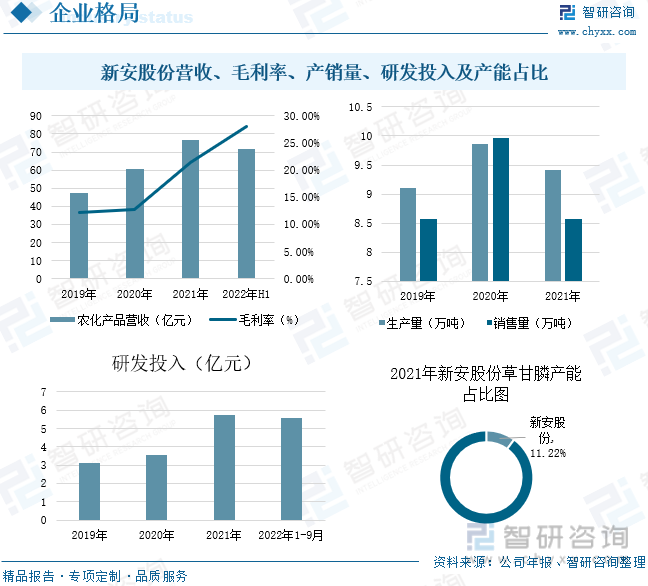

“硅+草甘膦”双轮驱动,价格上涨助力业绩大幅增长。新安股份集硅基新材料和作物保护为一体,成立于1965年,前身为建德化工厂,于2001年9月6日在上海证券交易所挂牌上市。公司主要经营农化产品和硅产品,公司农化产品包括草甘膦等农药除草剂。2021年公司农化产品营业收入为76.4亿元,较上年增长25.64%,毛利率为21.37%,2022年上半年公司农化产品营业收入为71.51亿元,毛利率为28.07%;2021年公司草甘膦产销量分别为9.42万吨和8.57万吨,较上年分别下降4.46%和13.96%;2022年前三季度公司研发投入金额为5.56亿元;2021年公司草甘膦产能为8万吨,约占全国草甘膦产能的11.22%。

四、发展趋势:草甘膦需求持续向好,产品向复配混合转变

1、需求持续向好

由于全球极端气候的持续加剧以及新冠病毒的爆发,使得全球食品供应系统的不确定性和不稳定性,世界各国越来越重视保障粮食自给。俄罗斯和乌克兰是全球小麦、玉米等农产品贸易大国,但近期两国地缘政治冲突不断,直接导致了两国粮食种植、生产、出口的限制,粮食生产出现明显的不确定性,而我国大豆、玉米等粮食供给大量依赖进口。在此情况下,世界各国愈发重视保障粮食自给,也愈发着力于提升对粮食安全的保障能力。在粮食安全备受重视以及因全球粮食供应收缩所导致的粮价上涨的背景下,农品种植意愿将有望加强,农产品种植面积将会有所回升,对于化肥、农药等农化产品的需求也将同步增长,进而带动草甘膦的需求增加。

2、产业整合持续推进,迈向寡头格局

由于农业执法机构已经明令禁止草甘膦含量在30%以下的产品的销售,同时,由于环境保护要求和差异化的追求,草甘膦产品向高含量、粉剂或颗粒剂转变。由于环保制约,草甘膦产业的新增产能受到限制,进入了存量博弈阶段。从长期来看,在产业成熟,产品迭代升级,品牌稳定等因素的作用下,进入寡头市场已成为未来草甘膦产业发展的必然趋势。今后,我国草甘膦市场将出现龙头企业之间的激烈竞争,而中小型企业难以进入的局面。

3、草甘膦产品向复配混合转变

由于草甘膦优异的杀草活性、广泛的杀草谱、较低的土壤残留、较长的控草时间,加上抗除草剂转基因作物的广泛种植,使其成为全球销量第一的除草剂品种。然而由于长时间大量单一连续使用草甘膦,杂草的抗性问题已经非常突出。目前世界上公认的草甘膦抗性杂草有长芒苋、具瘤苋、芒稷、两耳草、牛筋草等,对这些杂草的防除都是亟待解决的问题。而复配混合可以增加产品的效果,加快药效。将草甘膦和二甲四氯、二四滴酸、氯氟吡氧乙酸异辛酯等激素类除草剂混合使用,不仅能加快阔叶杂草的生长速度,而且还能提高草甘膦的性价比。

以上数据及信息可参考智研咨询(www.chyxx.com)发布的《中国草甘膦行业市场竞争策略及未来发展潜力报告》。智研咨询是中国领先产业咨询机构,提供深度产业研究报告、商业计划书、可行性研究报告及定制服务等一站式产业咨询服务。您可以关注【智研咨询】公众号,每天及时掌握更多行业动态。

智研咨询 - 精品报告

智研咨询 - 精品报告

2024-2030年中国草甘膦行业市场竞争策略及未来发展潜力报告

《2024-2030年中国草甘膦行业市场竞争策略及未来发展潜力报告》共十三章,包含2019-2023年中国除草剂行业运行态势剖析,2024-2030年中国草甘膦产业发展趋势预测分析,2024-2030年中国草甘膦产业投资机会与风险分析等内容。

文章转载、引用说明:

智研咨询推崇信息资源共享,欢迎各大媒体和行研机构转载引用。但请遵守如下规则:

1.可全文转载,但不得恶意镜像。转载需注明来源(智研咨询)。

2.转载文章内容时不得进行删减或修改。图表和数据可以引用,但不能去除水印和数据来源。

如有违反以上规则,我们将保留追究法律责任的权力。

版权提示:

智研咨询倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。

![2022年中国草甘膦行业重点企业对比分析:兴发集团VS新安股份[图]](http://img.chyxx.com/images/2022/0330/99d4e8a78387e45474dcca8da0b56041c69dec09.png?x-oss-process=style/w320)

![2022年中国草甘膦行业产业政策、生产工艺、市场供需、竞争格局及发展趋势分析[图]](http://img.chyxx.com/images/2022/0330/b388a599ab8b82a70e79838a8b0d600efa11727f.png?x-oss-process=style/w320)