内容概要:清洁能源市场发展主要受到资源禀赋、技术条件以及装机成本等多重因素影响,如国内风能资源集中分布在被称为“绿色长城”的东北、华北北部、西北地区以及东南沿海地区,黑龙江、吉林、北京、天津、山西、内蒙古、甘肃省、新疆等“三北”地区及浙江、福建等沿海省份风电装机总量大等。为应对能源紧缺现状,保障市场能源供应,在国家发展清洁能源系列政策推动下,我国能源消费清洁低碳转型步伐不断迈进,不断吸引新的企业资本进入市场,国内能源企业加速布局清洁能源市场,不断推动我国清洁能源产业市场发展的同时,行业市场竞争持续加剧。

关键词:企业竞争格局、装机容量地区分布格局、企业清洁能源市场布局、清洁能源市场重点企业分析

一、产业竞争格局分析:企业加速布局清洁能源项目,行业市场竞争激烈

清洁能源,即绿色能源,是指不排放污染物,对环境友好且能够直接用于生产生活的能源,包括有核能、海洋能、太阳能、生物能、地热能、水能、风能等。为应对能源紧缺现状,保障市场能源供应,凭借我国“三北”地区和东南沿海地区风能资源丰富、全国太阳能年辐射总量大、海域广阔等地理条件及资源条件优势,叠加国家发展清洁能源系列政策推动,国内能源消费清洁低碳转型步伐不断迈进,全国能源结构加速优化。

清洁能源市场发展主要受到资源禀赋、技术条件以及装机成本等多重因素影响,如国内风能资源集中分布在被称为“绿色长城”的东北、华北北部、西北地区以及东南沿海地区,黑龙江、吉林、北京、天津、山西、内蒙古、甘肃省、新疆等“三北”地区及浙江、福建等沿海省份风电装机总量大;太阳能辐射呈现“高原大于平原、西部干燥区大于东部湿润区”的特点,国内西北、华北及华南地区太阳能资源丰富,青海、新疆、西藏等内陆省份大力发展陆上光伏发电市场,山东、福建、广西、海南等沿海省份大力发展海上风电项目;山东、广东、浙江、江苏和安徽等地生物质能研究起步较早、技术人才积累基础更为深厚,全国生物质能发电累计装机容量集中分布于华东及华南区域。

据统计数据显示,我国煤炭消费比重从2014年的65.8%下降到2021年的56%,年均下降1.4个百分点,是历史上下降速度最快的时期,全国清洁能源消费比重同期从16.9%上升到25.5%,占能源消费增量的60%以上,国内国能源结构优化发展效果显著;2022年,据初步测算,全国非化石能源消费占能源消费总量比重较上年提高0.8个百分点。国内清洁能源市场的发展不断吸引新的企业资本进入市场,传统能源企业加速布局清洁能源市场,如国内无烟煤龙头企业华阳股份先后布局光伏、飞轮储能、钠电池三大产业,建投能源通过参股建昊公司加速进入光伏发电领域并全资设立冀能新能源公司推进内蒙古自治区清洁能源项目开发,京能电力宣布投资建设“岱海150万千瓦基地项目”等,不断推动我国清洁能源产业市场发展的同时,行业市场竞争持续加剧。

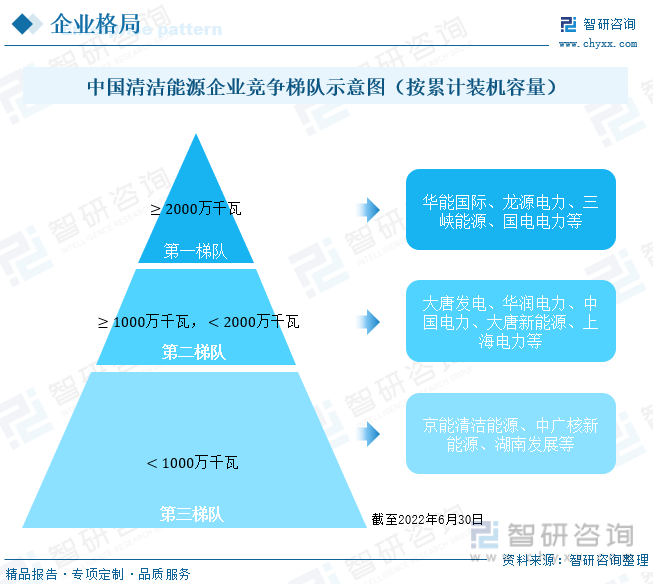

按企业清洁能源累计装机总量情况,我国清洁能源市场企业竞争可大致分为三个梯队,第一梯队包括华能国际、龙源电力、三峡能源、国电电力等清洁能源累计装机总量达2000万千瓦以上的企业,第二梯队包括大唐发电、华润电力、中国电力、大唐新能源、上海电力等清洁能源累计装机总量在1000万千瓦到2000万千瓦的企业,第三梯队包括京能清洁能源、中广核新能源、湖南发展等清洁能源累计装机总量小于1000万千瓦的企业。各能源企业加速布局清洁能源项目、拓展清洁能源业务板块,截至2022年6月30日,华能国际、龙源电力、三峡能源、国电电力、大唐发电、华润电力、中国电力、大唐新能源、上海电力、京能清洁能源、中广核新能源、湖南发展的清洁能源发电累计装机容量分别为2973.2万千瓦、2882.8万千瓦、2510.09万千瓦、2392.64万千瓦、1641.78万千瓦、1630.2万千瓦、1630万千瓦、1317.7万千瓦、1060.25万千瓦、869.8万千瓦、695.58万千瓦、23万千瓦。

二、重点企业分析:业务营收向好,不断增加清洁能源装机项目投入

(一)三峡能源:业务营收大幅增长,加速打造清洁能源产业园

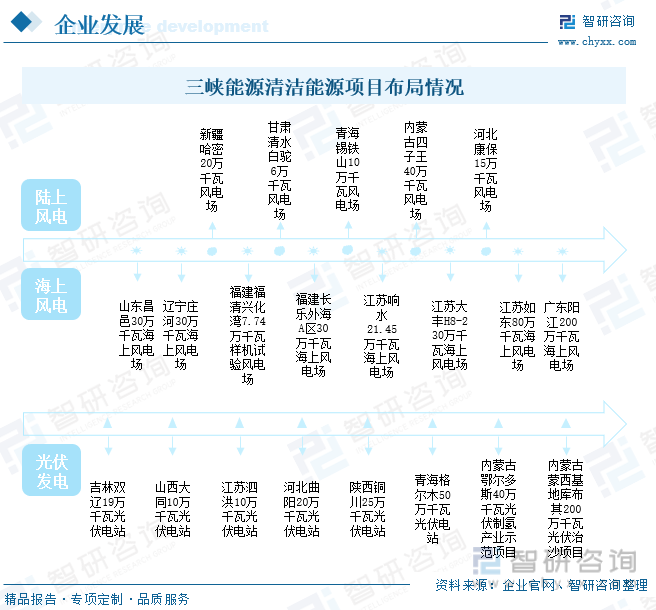

三峡能源成立于1985年9月5日,于2019年6月完成股份制改造,变更为中国三峡新能源(集团)股份有限公司,2021年6日在泸市主板正式上市。长期以来,三峡能源持续关注风能、水能等清洁能源领域市场业务开发及投资,从最初的内蒙化德风电场一期、吉林白城风电场二期、河北尚义风电场一期等陆上风能发电投建项目工程,企业加速布局全国各地区的太阳能发电、海上风能发电、中小水能发电站等业务,如广东阳江200万千瓦海上风电场、江苏如东80万千瓦海上风电场、安徽阜阳南部120万千瓦风光电项目、云南腊寨水电站、福建宁德大港水电站等。

截至2022年6月底,三峡能源已投产海上风电项目遍及广东、江苏、福建、辽宁等沿海省份,累计装机规模达457万千瓦;陆上风电已投产项目遍及内蒙古、新疆、甘肃等25个省份,累计装机规模超1000万千瓦;光伏发电已投产项目遍及青海、山西、新疆等22个省份,累计装机规模超970万千瓦;此外,企业主要集中分布在云南、福建等省份的中小水电站累计装机规模也已超22万千瓦。三峡能源已基本形成了风电、太阳能、战略投资等相互支撑、协同发展的业务格局,其清洁能源发电业务范围覆盖全国30个省、自治区和直辖市,且已形成集中连片规模化开发格局。

2022年1-6月,三峡能源清洁能源业务营业收入及归属于上市公司股东的净利润分别为121.29亿元、50.37亿元,同比增长率分别为45.34%、36.62%;企业风能、太阳能及水能发电项目总量分别为173.4亿千瓦时、67.86亿千瓦时、3.47亿千瓦时,同比变化率分别为46.75%、45.65%、59.91%;风能、太阳能及水能发电业务收入分别为79.34亿元、31.79亿元、0.81亿元,同比增长率分别为49.76%、28.15%、84.57%。受益于企业陆上风电新增并网80.06万千瓦、光伏新增并网130.4万千瓦,且期间企业水能发电站来水量明显增加,2022年上半年,三峡能源业务发电总量同比增长46.71%,达244.88亿千瓦时;上网电量达238.38亿千瓦时,同比增长46.54%。三峡能源企业清洁能源业务规模不断扩张,企业经营情况向好。

未来三峡能源将围绕产业链上下游,重点布局具有核心技术和科技创新能力的项目,特别是大容量风机研发制造、新型海上风电基础形式、高效太阳能发电技术、储能、氢能等领域,如首艘海上风电安装平台“三峡能源 001”项目、首艘30米级CAT-SWATH高速风电运维船项目、全球首台抗台风型漂浮式海上风电机组“三峡引领号”项目等,充分发挥产业链协同效应,推动自身技术进步,促进我国海上风电、光伏发电等领域高端装备制造升级,推动国内深远海风能资源及太阳能资源利用率。同时,三峡能源将加速推动三峡阳江青洲五100万千瓦海上风电项目、蒙西基地库布其200万千瓦光伏治沙项目等项目建设,打造福建三峡海上风电产业园和内蒙古乌兰察布产业园,发挥资源和产业园联动作用,通过引进、消化、吸收、再创新,实现全产业链聚集,进一步巩固企业清洁能源领域地位。

相关报告:智研咨询发布的《中国清洁能源发电行业市场全景调查及投资前景评估报告》

(二)华润电力:全面布局可再生能源项目,推动企业发电能源结构优化

华润电力控股有限公司是华润集团旗下香港上市公司,简称“华润电力”,成立于2001年8月,于2003年11月在香港联合交易所主板上市。华润电力主要在我国经济较高气度进行投资、开发、运营和管理风电厂、光伏电厂、水电站及其他清洁及可再生能源项目和燃煤发电厂,业务涉及风电、光伏发电、火电、水电、分布式能源、售电、综合能源服务、煤炭等领域,是中国效率最高、效益最好的综合能源公司之一。截至2022年6月30日,华润电力旗下运营有39座燃煤发电厂、156座风电场、35座光伏电站、2座水电站和4座燃气发电站。

经过长时间发展,华润电力能源业务范围覆盖我国31个省、自治区、直辖市和特别行政区,其中,企业在黑龙江、广东、广西、山东、安徽等风力资源丰富的内陆及沿海省份地区广泛布局风能、光伏等清洁能源发电项目,如黑龙江的富锦风电项目、佳木斯风电项目、安达光伏项目,山东的德州风电项目、东营风电项目、费县风电项目、海阳风电项目,广东的渗群雷州风电项目、连州风电二期项目、龙门风电项目、清远佛冈风电项目,安徽的蒙城风电项目、明光风电—期项目、淮北光伏项目、霍山光伏项目等。

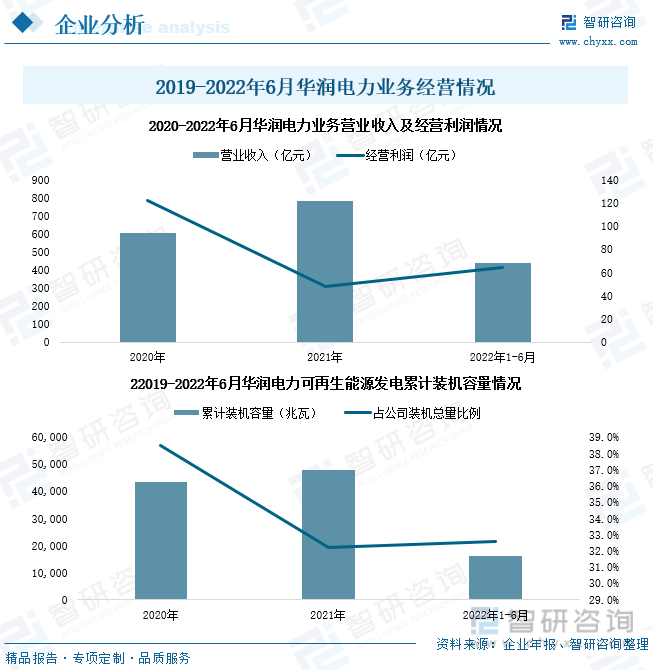

2022年1-6月,华润电力业务经营收入达437.7亿元,同比增长17.78%;经营利润为64.35亿元,同比下降7.13%;企业总资产达2828.69亿港元,累计运营装机容量达64610兆瓦,发电运营权益装机容量达50018兆瓦,其中,风能、水能及太阳能等可再生能源发电运营权益装机容量达16302兆瓦,企业可再生能源权益装机占比达32.6%。据数据显示,目前,华润电力27.7%的能源发电装机容量位于华东地区、27.1%位于华中地区、15.8%位于华南地区、15.4%位于华北地区、5.3%位于东部地区、5.3%位于西北地区、3.4%位于西南地区。

华润电力2022年全年新增风电和光伏项目并网目标容量为6300兆瓦,且大部分清洁能源发电项目将于2022年下半年实现并网。2021-2021年间,华润电力将持续加速国内地区风电、光伏发电等清洁能源发电项目发展、建设,到2025年底,企业预计完成可再生能源新增装机目标容量为4000万千瓦,企业累计可再生能源装机容量占比超过50%,进一步完成企业发电能源结构优化。同时,华润电力将加大与科研院校的合作力度,持续增加企业产品技术工艺研发和试点投入,积极探索能源新科技,尝试及加大对碳捕集、应用与封存技术的研发,加速拓展屋顶光伏建设,并尝试与合作方共建低碳、零碳项目,持续助力国家提升清洁能源利用率,实现社会降低碳排放。

以上数据及信息可参考智研咨询(www.chyxx.com)发布的《中国清洁能源行业市场分析预测及发展战略研究报告》。智研咨询是中国领先产业咨询机构,提供深度产业研究报告、商业计划书、可行性研究报告及定制服务等一站式产业咨询服务。您可以关注【智研咨询】公众号,每天及时掌握更多行业动态。

智研咨询 - 精品报告

智研咨询 - 精品报告

2024-2030年中国清洁能源行业市场分析预测及发展战略研究报告

《2024-2030年中国清洁能源行业市场分析预测及发展战略研究报告》共十一章,包含2023年清洁能源行业风险分析,2023年清洁能源行业投资策略,全球及中国清洁能源行业发展趋势等内容。

文章转载、引用说明:

智研咨询推崇信息资源共享,欢迎各大媒体和行研机构转载引用。但请遵守如下规则:

1.可全文转载,但不得恶意镜像。转载需注明来源(智研咨询)。

2.转载文章内容时不得进行删减或修改。图表和数据可以引用,但不能去除水印和数据来源。

如有违反以上规则,我们将保留追究法律责任的权力。

版权提示:

智研咨询倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。