一、概述

电动摩托车是的一种,用电瓶来驱动行驶。电力驱动及控制系统由驱动电动机、和的调速控制装置等组成。电动摩托车的其它装置基本与的相同。

电动摩托车的组成包括:电力驱动及控制系统、驱动力传动等、完成既定任务的工作装置等。电力驱动及控制系统是电动车的核心,也是区别于用内燃机驱动车最大不同点。

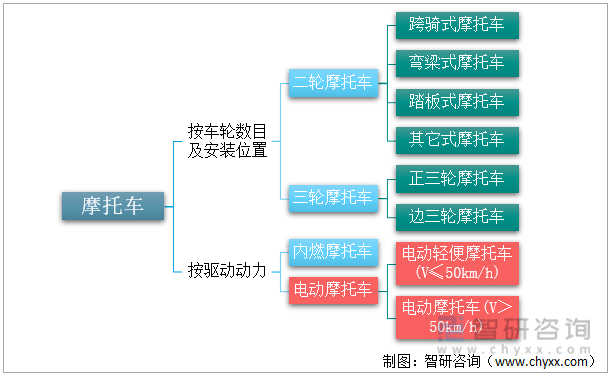

摩托车分类

资料来源:智研咨询整理

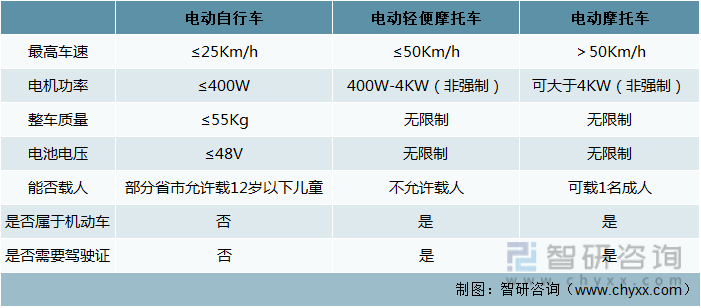

随着GB17761-2018《电动自行车安全技术规范》新国标的颁布和落地,对两轮车监管的逐步规范,禁限摩政策总体也渐趋宽松,使得摩托车消费环境改善。其次,新国标的颁布使得部分超标的两轮车归到了摩托车的分类,这促使许多电动自行车生产企业加速转型进入到电动摩托车领域,推动行业发展。

新国标电动车分类

资料来源:智研咨询整理

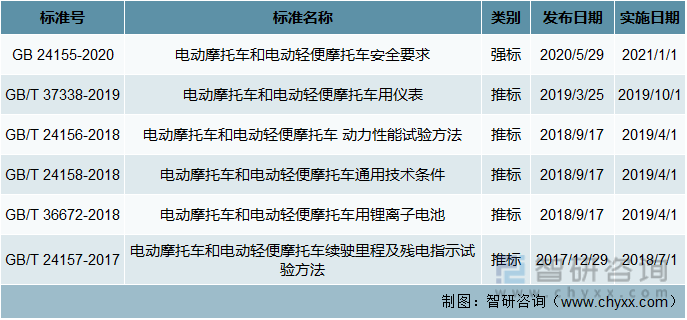

电动摩托车相关国家标准

资料来源:国家标准委、智研咨询整理

相关报告:智研咨询发布的《2022-2028年中国电动摩托车行业市场行情动态及发展趋向分析报告》

二、市场供需情况

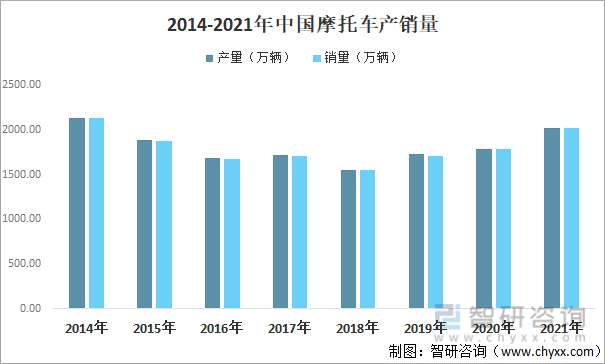

中国摩托车历经多年发展,已成为产业链齐全,市场化程度最高的产业之一。近年来,随着中国交通结构的转变,摩托车在交通系统中的有益补充作用逐渐得到政府部门和社会各界的认可,以摩托车作为城市出行代步的人群在逐渐扩大。2021年中国摩托车产销量达到2015年以来最高值,产销量分别为2019.52万辆和2019.48万辆。

2014-2021年中国摩托车产销量

资料来源:中国汽车工业协会、智研咨询整理

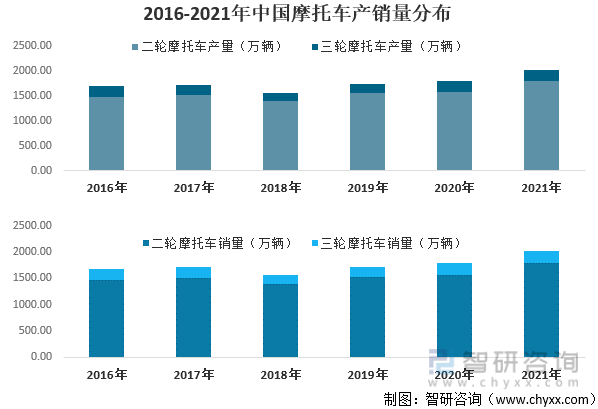

两轮摩托车是摩托车的“主流”产品,2016-2021年期间,两轮摩托车产销量占摩托车总产销量的比重维持在87%-90%之间。2021年两轮摩托车产量为1784.75万辆,销量为1785.47万辆,占比均为88.4%。

2016-2021年中国摩托车产销量分布

资料来源:中国汽车工业协会、智研咨询整理

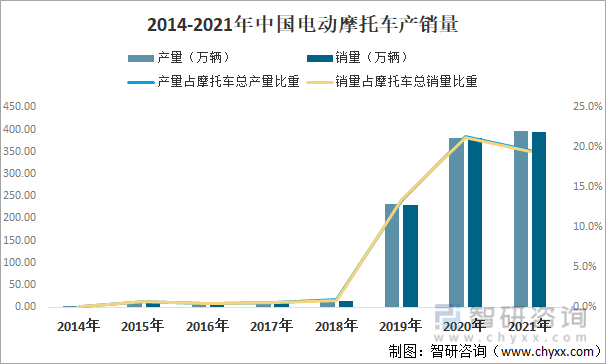

随着国家对环保的重视及双碳目标的提出,电动摩托车成为我国摩托车产业发展新的增长点。目前,中国摩托车企业积极布局新能源“蓝海”,摩托车电动化已成新趋势,我国电动摩托车行业也逐渐步入正轨。2019-2020年,由于城市通勤代步需求的增长,以及快递外卖行业的迅速发展,同时2019年落地的新国标带来的强制换车潮,也促使我国电动摩托车行业需求向好,产销量均实现大幅增长,2021年增速有所放缓。

2014-2021年中国电动摩托车产销量

资料来源:中国汽车工业协会、智研咨询整理

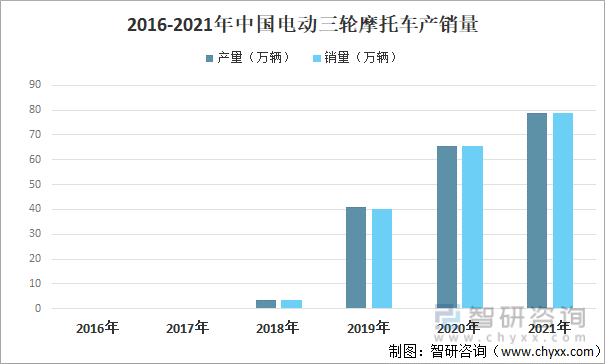

三轮摩托车是农村地区较好的代步和生产消费工具。2016年前,中国电动三轮摩托车产销量均为0,2016年才逐渐发展起来,2019年前,产销量低于5万辆;2019年产销量快速扩张后一直保持高增速增长,2021年产销量分别同比增长20.1%、20.6%至78.75万辆、78.88万辆。

2014-2021年中国电动三轮摩托车产销量

资料来源:中国汽车工业协会、智研咨询整理

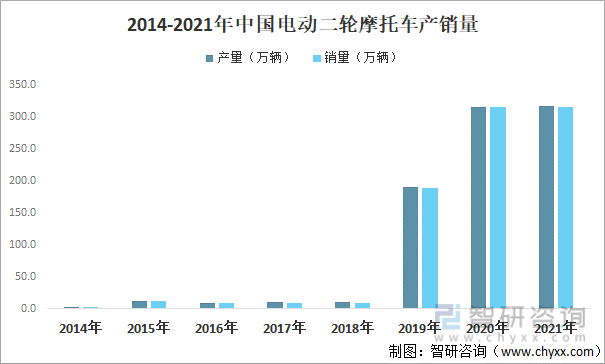

相较于电动三轮摩托车,电动二轮摩托车发展较早,在快递、外卖等行业快速发展下,电动二轮摩托车产销量在2019年达191.0万辆、189.8万辆;2021年进入缓冲期,产量为317.1万辆,同比增长0.2%,销量为315.4万辆,同比下降0.1%,主要由于前两年高增速增长,市场饱和度增幅较大,需要一定时间消化,叠加疫情影响。

2014-2021年中国电动二轮摩托车产销量

资料来源:中国汽车工业协会、智研咨询整理

细分产品电动摩托车(V>50km/h)产销量占比较大,2021年,在电动二轮摩托车中,电动二轮摩托车(V>50km/h)产量占比79.7%,销量占比79.6%;在电动三轮摩托车中,电动三轮摩托车(V>50km/h)产量占比93.6%,销量占比93.8%。

2021年电动摩托车细分产品产销量分布

资料来源:中国汽车工业协会、智研咨询整理

三、企业格局

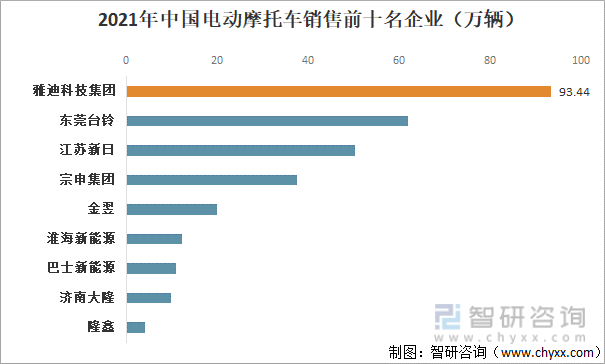

新国标实施后,许多电动自行车企业通过工信部目录准入,进入电动摩托车领域,工信部准入摩托车生产企业已增加到400多家,企业竞争加剧。2021年中国电动摩托车销售前三名企业为雅迪科技集团、东莞台铃、江苏新日,雅迪科技集团以93.44万辆排名第一。

2021年中国电动摩托车销售前十名企业(万辆)

资料来源:中国摩托车商会、智研咨询整理

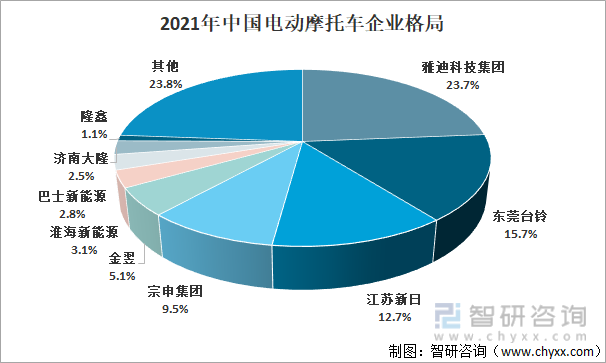

目前,中国电动摩托车企业格局较为集中,2021年前三企业合计占比52.1%,其中雅迪科技集团占比 23.7%,东莞台铃占比15.7%,江苏新日占比12.7%,其次市场份额超5%的企业有宗申集团、金翌。

2021年中国电动摩托车企业格局

资料来源:中国摩托车商会、智研咨询整理

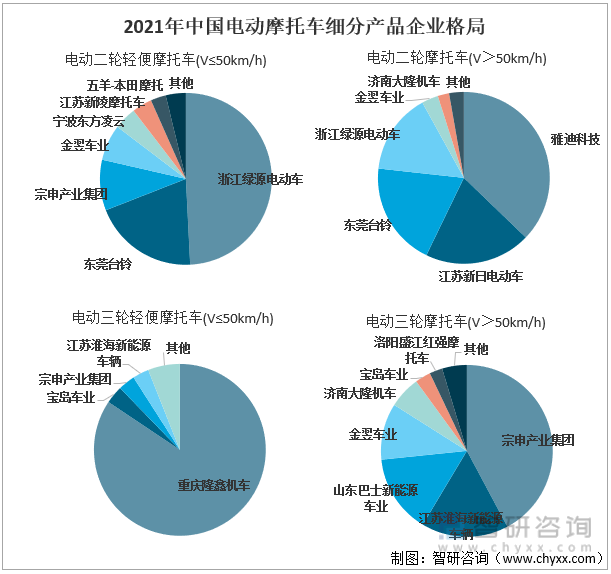

各企业对电动摩托车销售产品各有侧重,整体市场份额排名第一的雅迪科技主要聚焦在电动摩托车(V>50km/h);而在电动二轮摩托车(V>50km/h)领域,浙江绿源电动车有限公司以市场份额49.2%排名第一;在电动三轮轻便摩托车(V≤50km/h)领域,重庆隆鑫机车有限公司占比达84.4%;在电动三轮摩托车(V>50km/h),宗申产业集团有限公司以市场份额42.2%居全国榜首。

2021年中国电动摩托车细分产品企业格局

资料来源:中国汽车工业协会、智研咨询整理

四、进出口贸易

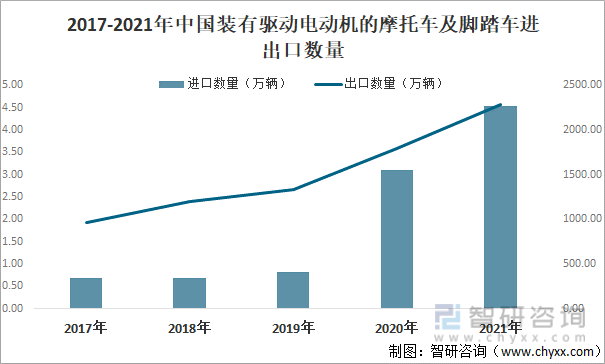

随着中国在电动摩托车行业的快速发展及技术的进步,中国电动摩托车出口数量逐年增加;根据中国海关数据:中国装有驱动电动机的摩托车及脚踏车出口数量远大于进口数量,2021年出口数量达2288.96万辆,进口数量仅为4.55万辆。

2017-2021年中国装有驱动电动机的摩托车及脚踏车进出口数量

资料来源:中国海关、智研咨询整理

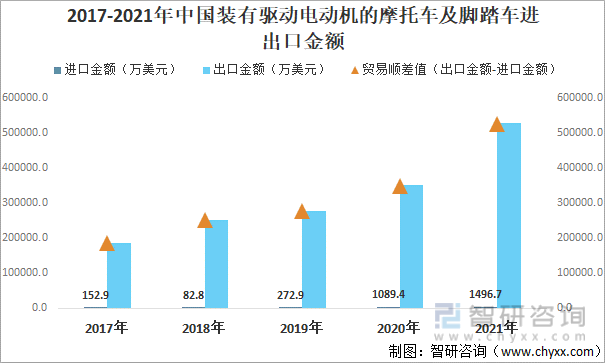

中国在装有驱动电动机的摩托车及脚踏车领域多年来处于贸易顺差状态,且贸易顺差值逐年扩大,2021年进口金额为1496.7万美元,出口金额为528439.7万美元,贸易顺差值由2017年的186135.1万美元扩大至526943.0万美元。

2017-2021年中国装有驱动电动机的摩托车及脚踏车进出口金额

资料来源:中国海关、智研咨询整理

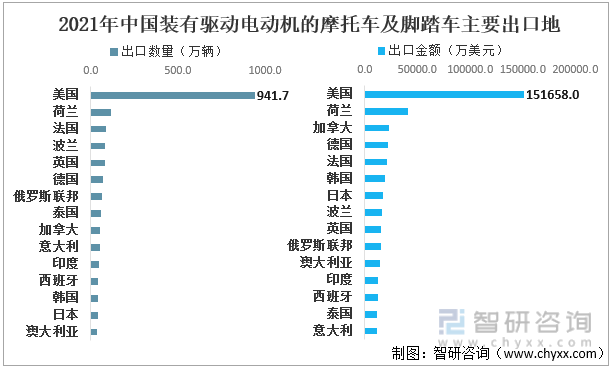

2021年中国装有驱动电动机的摩托车及脚踏车出口目的地共有194个地区,主要集中在美国、荷兰、加拿大等经济发达体,无论从数量还是金额来看,美国都为我国最大的出口国,出口数量占比41.1%;出口金额占比28.7%。

2021年中国装有驱动电动机的摩托车及脚踏车主要出口地

资料来源:中国海关、智研咨询整理

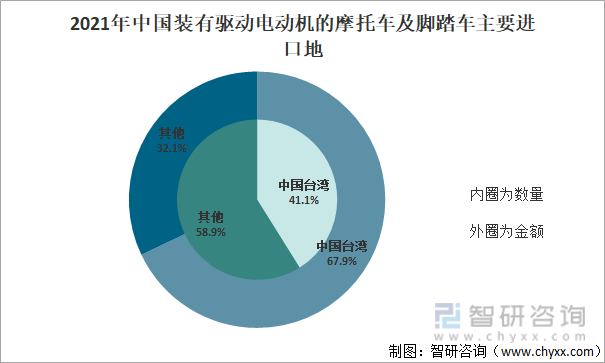

2021年中国共从22个地区进口装有驱动电动机的摩托车及脚踏车,其中中国台湾是最大的进口来源地,数量占比41.1%,金额占比达67.9%,主要由于进口均价较高,为544.0美元/辆,超出整体进口均价214.8美元/辆。

2021年中国装有驱动电动机的摩托车及脚踏车主要进口地

资料来源:中国海关、智研咨询整理

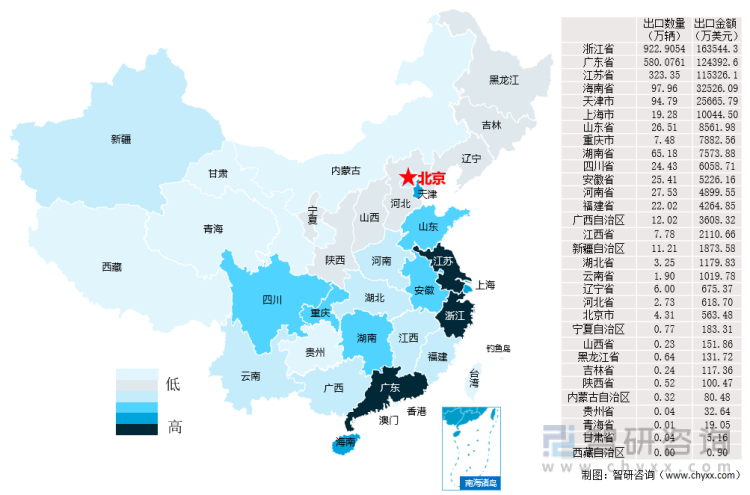

2021年装有驱动电动机的摩托车及脚踏车出口主要集中在浙江省、广东省、江苏省,与生产企业分布基本一致,三省出口数量占比合计达79.8%,出口金额占比合计为76.5%。

2021年中国装有驱动电动机的摩托车及脚踏车出口省市分布

资料来源:中国海关、智研咨询整理

五、发展趋势

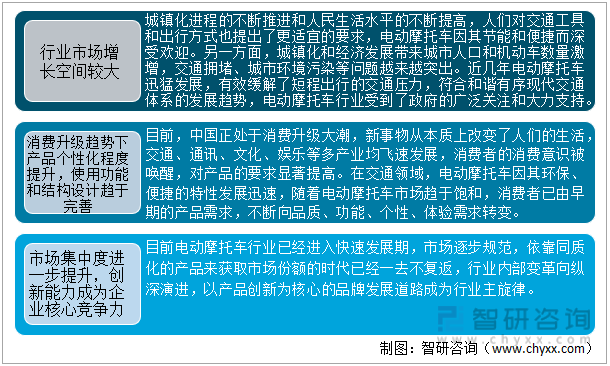

中国电动摩托车行业仍处于快速发展阶段,市场发展空间较大。其次,市场逐步规范,分化加速,使得行业呈现强者愈强,弱者愈弱的“马太效应”,随着一部分不合规的企业淘汰出局和新技术的采用,产业集中度将进一步提升,产品价值也会随之提高。

电动摩托车行业发展趋势

资料来源:公开资料整理

以上数据及信息可参考智研咨询(www.chyxx.com)发布的《2022-2028年中国电动摩托车行业市场运营格局及前景战略分析报告》。智研咨询是中国领先产业咨询机构,提供深度产业研究报告、商业计划书、可行性研究报告及定制服务等一站式产业咨询服务。您可以关注【智研咨询】公众号,每天及时掌握更多行业动态。

智研咨询 - 精品报告

智研咨询 - 精品报告

2024-2030年中国电动摩托车行业市场运营格局及前景战略分析报告

《2024-2030年中国电动摩托车行业市场运营格局及前景战略分析报告》共十四章,包含2024-2030年电动摩托车行业投资机会与风险,电动摩托车行业投资战略研究,研究结论及投资建议等内容。

文章转载、引用说明:

智研咨询推崇信息资源共享,欢迎各大媒体和行研机构转载引用。但请遵守如下规则:

1.可全文转载,但不得恶意镜像。转载需注明来源(智研咨询)。

2.转载文章内容时不得进行删减或修改。图表和数据可以引用,但不能去除水印和数据来源。

如有违反以上规则,我们将保留追究法律责任的权力。

版权提示:

智研咨询倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。

![2023年中国电动摩托车行业全景速览:新能源的快速发展为行业的发展保驾护航[图]](http://img.chyxx.com/images/2022/0330/6b296592ed87ae76d174b4fbc262ff18a3c189b8.png?x-oss-process=style/w320)