我公司拥有所有研究报告产品的唯一著作权,当您购买报告或咨询业务时,请认准“智研钧略”商标,及唯一官方网站智研咨询网(www.chyxx.com)。若要进行引用、刊发,需要获得智研咨询的正式授权。

- 报告目录

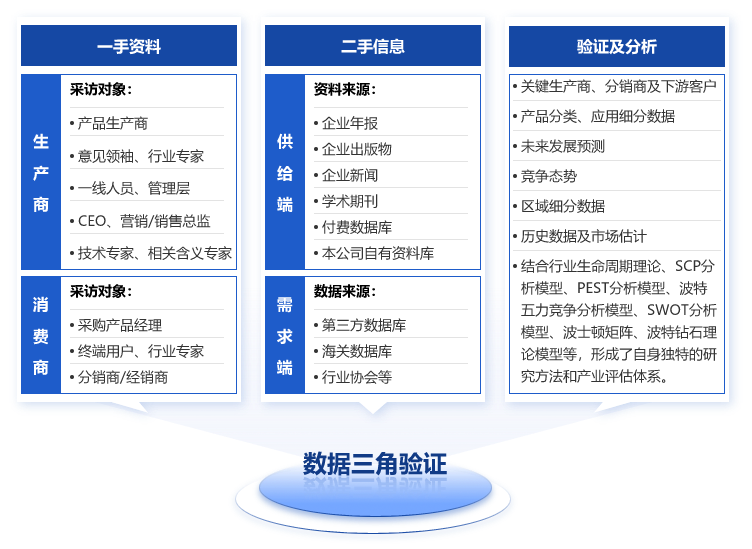

- 研究方法

2015年年末小额贷款、融资租赁、融资性担保、商业保理的融资余额分别为0.94 万亿、4.44万亿、2.34 万亿、0.05 万亿。其中,商业保理的融资余额最小,主要原因是我国超过3万亿的保理市场基本被银行垄断,商业保理直到2012 年后才开始发展。

2015 年末小额贷款、融资租赁、融资性担保、商业保理机构数量及融资余额

| 类型 | 小额贷款 | 融资租赁 | 融资性担保 | 商业保理 |

| 机构数量(家) | 8910 | 4508 | 7989 | 2346 |

| 融资余额(亿) | 9412 | 44400 | 23400 | 500 |

智研咨询发布的《2017-2022年中国投资金融行业深度调研及投资战略研究报告》共六章。首先介绍了投资金融产业相关概念及发展环境,接着分析了中国投资金融行业规模及消费需求,然后对中国投资金融行业市场运行态势进行了重点分析,最后分析了中国投资金融行业面临的机遇及发展前景。您若想对中国投资金融行业有个系统的了解或者想投资该行业,本报告将是您不可或缺的重要工具。

本研究报告数据主要采用国家统计数据,海关总署,问卷调查数据,商务部采集数据等数据库。其中宏观经济数据主要来自国家统计局,部分行业统计数据主要来自国家统计局及市场调研数据,企业数据主要来自于国统计局规模企业统计数据库及证券交易所等,价格数据主要来自于各类市场监测数据库。

第1章中国产业金融服务发展综述13

1.1 产业金融的相关概述13

1.1.1 产业金融服务的定义13

1.1.2 产业金融服务的分类13

1.1.3 产业金融服务的实现形式13

(1)资源的资本化14

(2)资产的资本化14

(3)知识产权的资本化14

(4)未来价值的资本化14

1.2 产业金融服务的商业模式15

1.2.1 资金融通阶段15

(1)政府投融资模式16

(2)市场投融资模式17

(3)PPP投融资模式17

1.2.2 资源整合阶段18

(1)客户资源整合18

(2)能力资源整合19

(3)信息资源整合19

1.2.3 价值增值阶段19

(1)产业资本运营20

(2)金融资本运营20

(3)产权资本运营20

第2章中国产业金融服务行业影响环境分析21

2.1 产业金融服务行业政策环境分析21

2.1.1 2014-2016年央行货币政策21

(1)2011-2016年央行货币政策解读21

(2)对金融机构相关业务的影响分析23

(3)央行货币政策预测26

2.1.2 2014-2016年金融机构贷款投向分析26

(1)近年产业投向政策解读28

1)重大基础设施类政策解读28

2)政府主导投资类政策解读29

3)民生及消费类政策解读29

4)新兴工业及其他行业政策解读32

2.2 产业金融服务行业经济环境分析33

2.2.1 国内GDP增长分析33

2.2.2 工业经济增长分析34

2.2.3 农业经济增长分析34

2.2.4 固定资产投资情况35

2.2.5 社会消费品零售总额36

2.2.6 进出口总额及其增长36

2.2.7 货币供应量及其贷款37

2.2.8 制造业采购经理指数38

2.2.9 非制造业商务活动指数38

2.2.10 行业经济对产业金融服务业影响分析39

2.3 产业投融资市场环境分析40

2.3.1 金融市场运行情况分析40

(1)股票市场运行分析40

(2)债券市场运行分析43

(3)保险市场发展分析45

(4)基金市场发展分析46

(5)信托市场发展分析48

2.3.2 产业融资市场需求分析49

第3章中国产业金融服务行业细分行业分析51

3.1 互联网金融服务业分析51

3.1.1 网络产业发展状况及相关政策51

3.1.2 网络金融服务的商业模式54

3.1.3 网络产业融资需求分析54

3.1.4 网络产业金融化空间分析55

3.1.5 网络金融服务产品分析55

(1)担保服务产品分析56

(2)融资租赁服务产品57

(3)供应链金融服务产品59

(4)贸易融资服务产品60

(5)网络保险代理服务产品62

3.1.6 网络金融服务收入来源分析63

(1)金融机构利率分成64

(2)传媒企业广告收入64

(3)互联网企业专项收费64

3.1.7 网络金融服务风险控制64

3.2 新能源金融服务业分析65

3.2.1 新能源产业发展状况及相关政策65

3.2.2 新能源金融服务的商业模式68

3.2.3 新能源产业融资需求分析69

3.2.4 新能源产业金融化空间分析 70

(1)风电产业价值链分析 70

(2)太阳能光伏产业价值链分析 71

(3)生物质能发电价值链分析 71

(4)价值链上的金融服务空间 72

3.2.5 新能源金融整体解决方案 72

(1)清洁发展机制(CDM) 72

(2)合同能源管理(EMC) 74

(3)太阳能屋顶租赁 75

(4)项目整体交易 77

3.2.6 新能源金融服务风险控制 79

3.3 航运金融服务业分析 83

3.3.1 航运产业发展状况及相关政策 83

3.3.2 航运产业融资渠道分析 85

(1)船舶金融服务 85

(2)港口物流金融服务 88

3.3.3 航运金融服务的商业模式 92

3.3.4 航运产业融资需求分析 92

3.3.5 航运产业金融化空间分析 93

(1)航运产业价值链分析 93

(2)价值链上的金融服务空间 93

3.3.6 航运金融整体解决方案 93

(1)船舶金融整体解决方案 93

(2)港口金融整体解决方案 97

3.3.7 航运金融服务风险管理 98

3.4 环境金融服务业分析 99

3.4.1 环境产业发展状况及相关政策 99

3.4.2 环境产业融资渠道分析100

3.4.3 环境金融服务的商业模式101

3.4.4 环境产业融资需求分析103

3.4.5 环境产业金融化空间分析105

3.4.6 环境金融整体解决方案105

3.4.7 环境金融服务风险管理108

3.5 房地产金融服务业分析109

3.5.1 房地产行业发展状况及相关政策109

3.5.2 房地产融资渠道分析115

3.5.3 房地产金融服务的商业模式121

3.5.4 房地产行业融资需求分析121

3.5.5 房地产市场融资成本分析122

3.5.6 房地产金融化空间分析122

3.5.7 房地产金融整体解决方案123

3.5.8 房地产金融服务收入来源分析126

3.5.9 房地产金融服务风险管理126

3.6 物流金融服务业分析127

3.6.1 物流行业发展状况及相关政策127

3.6.2 物流产业融资渠道分析131

3.6.3 物流金融服务的商业模式136

3.6.4 物流产业融资需求分析139

3.6.5 物流产业金融化空间分析139

(1)物流产业价值链分析139

(2)价值链上的金融服务空间139

3.6.6 物流金融服务整体解决方案141

(1)物流企业主导的物流金融运作141

(2)金融机构主导143

(3)物流与金融横向一体化144

3.6.7 物流金融服务风险管理145

3.7 交通金融服务业分析146

3.7.1 交通行业发展状况及相关政策146

3.7.2 交通产业融资渠道分析147

3.7.3 交通金融服务的商业模式154

3.7.4 交通行业融资需求分析154

3.7.5 交通产业金融化空间分析155

(1)交通产业价值链分析155

(2)价值链上的金融服务空间155

3.7.6 交通金融整体解决方案155

(1)交通金融整体解决方案155

(2)地铁金融整体解决方案157

(3)航空金融整体解决方案161

3.7.7 交通金融服务风险管理164

3.8 汽车金融服务业分析165

3.8.1 汽车行业发展状况及相关政策165

3.8.2 汽车产业融资渠道分析169

3.8.3 汽车金融服务的商业模式173

3.8.4 汽车行业融资需求分析174

3.8.5 汽车产业金融化空间分析174

(1)汽车产业价值链分析174

(2)价值链上的金融服务空间176

3.8.6 汽车金融整体解决方案178

(1)汽车制造商整体解决方案179

(2)汽车经销商整体解决方案181

(3)汽车保险公司整体解决方案183

(4)汽车金融机构整体解决方案185

3.8.7 汽车金融服务行业SWOT分析188

3.8.8 汽车金融服务风险管理189

3.9 钢铁金融服务业分析192

3.9.1 钢铁行业发展状况及相关政策192

3.9.2 钢铁产业融资渠道分析193

3.9.3 钢铁金融服务的商业模式199

3.9.4 钢铁行业融资需求分析199

3.9.5 钢铁产业金融化空间分析200

(1)钢铁产业价值链分析200

(2)价值链上的金融服务空间201

3.9.6 钢铁金融整体解决方案201

(1)基于供应链的钢铁金融服务202

(2)钢铁金融产融一体化203

3.9.7 钢铁金融服务风险管理205

3.10 科技金融服务业分析206

3.10.1 科技产业发展状况及相关政策206

3.10.2 科技产业融资渠道分析208

3.10.3 科技金融服务的商业模式215

3.10.4 科技产业融资需求分析217

3.10.5 科技产业金融化空间分析217

3.10.6 科技金融整体解决方案218

(1)全生命周期的科技金融解决方案218

(2)中关村科技企业投融资体系220

3.10.7 科技金融服务风险管理221

第4章中国产业金融服务主体发展分析223

4.1 银行业相关业务发展分析223

4.1.1 商业银行业发展分析223

4.1.2 银行业贷款业务分析227

4.1.3 银行业贷款投向分析228

4.1.4 传统银企融资模式分析229

(1)保持距离型融资229

(2)关系型融资230

4.1.5 银行供应链金融业务分析231

4.1.6 相关产业金融服务案例分析234

4.2 保险业相关业务发展分析236

4.2.1 保险业发展概况236

4.2.2 保险行业资金运作分析237

4.2.3 产业保险服务发展现状237

4.2.4 相关产业金融服务案例分析240

4.3 金融租赁公司相关业务发展分析240

4.3.1 金融租赁公司发展分析240

4.3.2 在产业金融服务中的相关业务241

4.3.3 融资租赁服务发展现状241

4.3.4 相关产业金融服务案例分析243

4.4 小额贷款公司相关业务分析244

4.4.1 小额贷款公司的发展规模244

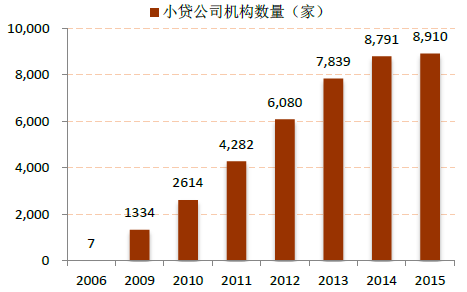

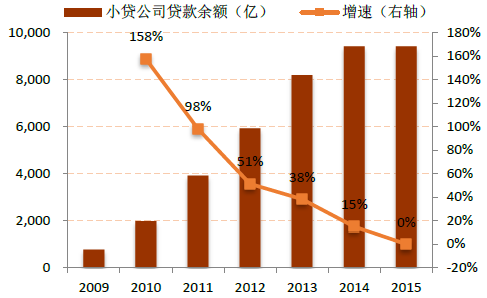

小额贷款公司规模呈现出爆发式增长。2008 年年底小额贷款公司数量不足500 家,2009 年突破1000 家,2012 年年底则突破6000 家。2013 年以来在中央政府大力推行政府减少行政审批权的大背景下,各省市对小额贷款公司审批权开始逐渐下放,审批流程趋于简化,新批准设立的小额贷款公司数量进一步增长。截至到2015 年末,全国小额贷款公司数量已经增至8910 家,行业的贷款余额达到9412 亿。

2006-2015年中国小额贷款公司机构数量

2009-2015年小额贷款公司贷款余额及增速

4.4.2 小额贷款公司的地区分布246

4.4.3 小额贷款公司的业务分析248

(1)小额贷款公司的业务情况248

(2)小额贷款公司的贷款规模248

4.4.4 小额贷款公司盈利能力分析248

(1)小额贷款公司的费用情况249

(2)小额贷款公司的盈利情况249

4.4.5 相关产业金融服务案例分析249

4.5 财务公司相关业务发展分析250

4.5.1 财务公司发展现状分析250

4.5.2 财务公司主要业务分析252

4.5.3 财务公司的功能定位253

4.5.4 财务公司经营情况分析255

4.5.5 财务公司与商业银行对比分析257

4.5.6 相关产业金融服务案例分析258

第5章中国产业金融服务行业领先企业分析259

5.1 主要商业银行经营情况分析259

5.1.1 中国工商银行经营情况分析259

(1)企业发展简况分析259

(2)企业贷款业务分析261

(3)企业风险管理分析262

(4)企业贷款产品更新动向265

(5)企业经营优劣势分析265

(6)企业最新产业金融业务动向265

5.1.2 中国建设银行经营情况分析266

(1)企业发展简况分析266

(2)企业贷款业务分析267

(3)企业风险管理分析267

(4)企业贷款产品更新动向269

(5)企业经营优劣势分析269

(6)企业最新产业金融业务动向269

5.1.3 中国农业银行经营情况分析270

(1)企业发展简况分析270

(2)企业贷款业务分析271

(3)企业风险管理分析272

(4)企业贷款产品更新动向274

(5)企业经营优劣势分析274

(6)企业最新产业金融业务动向274

5.1.4 中国银行经营情况分析275

(1)企业发展简况分析275

(2)企业贷款业务分析276

(3)企业风险管理分析276

(4)企业贷款产品更新动向278

(5)企业经营优劣势分析278

(6)企业最新产业金融业务动向279

5.1.5 交通银行经营情况分析279

(1)企业发展简况分析279

(2)企业贷款业务分析280

(3)企业风险管理分析281

(4)企业贷款产品更新动向282

(5)企业经营优劣势分析282

(6)企业最新产业金融业务动向283

5.2 主要财产保险公司经营情况分析310

5.2.1 中国人民财产保险股份有限公司经营情况分析310

(1)企业发展简况分析310

(2)企业经营情况分析311

1)主要财务指标分析311

2)企业偿债能力分析312

3)企业盈利能力分析312

4)企业发展能力分析312

(3)企业相关业务分析313

(4)企业组织架构分析313

(5)企业经营优劣势分析314

(6)企业最新发展动向分析315

5.2.2 中国平安财产保险股份有限公司经营情况分析316

(1)企业发展简况分析316

(2)企业经营情况分析317

(3)企业相关业务分析318

(4)企业组织架构分析318

(5)企业经营优劣势分析320

(6)企业最新发展动向分析321

5.2.3 中国太平洋财产保险股份有限公司经营情况分析321

(1)企业发展简况分析321

(2)企业经营情况分析322

(3)企业相关业务分析323

(4)企业组织架构分析323

(5)企业经营优劣势分析323

(6)企业最新发展动向分析324

5.2.4 中华联合财产保险股份有限公司经营情况分析324

(1)企业发展简况分析324

(2)企业经营情况分析325

(3)企业相关业务分析326

(4)企业组织架构分析326

(5)企业经营优劣势分析327

(6)企业最新发展动向分析327

5.2.5 中国大地财产保险股份有限公司经营情况分析328

(1)企业发展简况分析328

(2)企业经营情况分析329

(3)企业相关业务分析329

(4)企业组织架构分析330

(5)企业经营优劣势分析330

(6)企业最新发展动向分析331

5.3 主要财务公司经营情况分析352

5.3.1 中国重汽财务有限公司经营情况分析352

(1)企业发展简况分析353

(2)企业经营情况分析353

(3)企业相关业务分析354

(4)企业产业背景分析354

(5)企业经营优劣势分析354

(6)企业最新发展动向分析354

5.3.2 中国华能财务有限责任公司经营情况分析355

(1)企业发展简况分析355

(2)企业经营情况分析356

(3)企业相关业务分析357

(4)企业产业背景分析357

(5)企业经营优劣势分析358

(6)企业最新发展动向分析358

5.3.3 锦江国际集团财务有限责任公司经营情况分析358

(1)企业发展简况分析358

(2)企业经营情况分析359

(3)企业相关业务分析359

(4)企业产业背景分析359

(5)企业经营优劣势分析360

5.3.4 汽财务有限公司经营情况分析360

(1)企业发展简况分析360

(2)企业经营情况分析361

(3)企业相关业务分析362

(4)企业组织架构分析363

(5)企业产业背景分析363

(6)企业经营优劣势分析363

5.3.5 西电集团财务有限责任公司经营情况分析364

(1)企业发展简况分析364

(2)企业经营情况分析365

(3)企业组织结构分析365

(4)企业产业背景分析365

(5)企业经营优劣势分析366

(6)企业最新发展动向分析366

第6章中国产业投资金融发展趋势与建议382(ZY CW)

6.1 产融一体化运作模式分析382

6.1.1 “产业+商业银行”模式382

6.1.2 “产业+保险公司”模式382

6.1.3 “产业+财务公司”模式383

6.2 我国产业投资金融发展特点分析384

6.2.1 国内产业投资金融的现状384

6.2.2 国内产业投资金融的特点386

6.2.3 国内产业金融发展的动因386

(1)满足集团产业的金融服务需要386

(2)资金外部循环内部化387

(3)确立价值管理模式387

(4)提高资本盈利水平387

(5)创造协同价值387

6.3 国内产业投资金融存在的风险388

6.3.1 产业投资金融的主要风险形式388

6.3.2 产业投资金融风险的基本形式389

6.4 国外产业投资金融的比较分析390

6.4.1 产业投资金融的主要模式390

(1)英美模式分析390

(2)日德模式分析391

6.4.2 两种模式在经济发展中的作用392

(1)英美模式在经济发展中的作用392

(2)日德模式在经济发展中的作用393

6.4.3 对我国产业投资金融的经验借鉴393

6.5 国内产业投资金融发展趋势与建议394

6.5.1 国内产业投资金融发展趋势394

6.5.2 国内产业投资金融发展建议395

部分图表目录:

图表1:产业金融的实现方式 13

图表2:产业金融服务的运行架构 15

图表3:投融资模式分析 16

图表4:政府投融资模式分析 16

图表5:政府投融资模式分析 17

图表6:资源整合模式分析 18

图表7:实现资本增值的模式分析 19

图表8:2011-2016年存款准备金率调整(单位:%) 21

图表9:2011-2016年金融机构人民币存款基准利率调整(单位:百分点) 22

图表10:2011-2016年金融机构人民币贷款基准年利率(单位:%) 23

图表11:2011-2016年存款准备金率调整对银行信贷规模的影响(单位:亿元,百分点) 23

图表12:加息对银行存款成本的影响分析 25

图表13:2011-2016年金融机构贷款投向分析 27

图表14:2009-2016年银行业金融机构个人创业贷款余额(单位:万亿) 31

图表15:2009-2016年银行业金融机构个人创业贷款受助人数(单位:万人) 31

图表16:2009-2016年银行业金融机构节能环保贷款项目占比情况(单位:%) 32

图表17:2009-2016年银行业金融机构产能过剩行业贷款统计(单位:亿元,%) 32

图表18:2006-2016年中国国内生产总值及其增长速度(单位:亿元,%) 33

图表19:2009-2016年工业增加值月度同比增长速度趋势图(单位:%) 34

图表20:2006-2016年中国粮食产量(单位:万吨) 35

图表21:2009-2016年全国固定资产月度投资额及增速趋势图(单位:亿元,%) 35

图表22:2009-2016年中国社会消费品零售总额月度变化趋势图(单位:亿元) 36

图表23:2009-2016年我国进出口总值情况(单位:亿美元) 37

图表24:2009-2016年中国货币供应量月度变化趋势图(单位:亿元) 37

图表25:2009-2016年中国新增信贷月度变化趋势图(单位:亿元) 38

图表26:2009-2016年中国制造业采购经理指数变化情况 38

图表27:2009-2016年中国非制造业商务活动指数变化情况 39

图表28:行业经济对产业金融服务业影响分析 39

图表29:2010-2016年我国证券交易所指数(单位:点,倍) 40

图表30:2010-2016年我国股票市场规模(单位:家,亿元,亿股) 42

图表31:银行间债券市场主要债券品种发行量变化情况(单位:亿元) 44

图表32:2016年主要债券发行情况(单位:亿元) 44

图表33:2016年末主要保险资金运用余额及占比情况情况(单位:亿元) 45

图表34:2002-2016年中国保费收入增长情况(单位:亿元,%) 45

图表35:2009-2016年中国基金规模(单位:万亿份) 46

图表36:2016年我国前十大基金(单位:亿元,%) 47

图表37:2007-2016年信托公司管理的信托财产规模(单位:万亿份) 48

图表38:2005-2016年中国网民规模和互联网普及率(单位:万人,%) 51

图表39:2005-2016年中国手机网民规模及其占网民比率(单位:万人,%) 51

图表40:《中国互联网络信息中心域名注册实施细则》修订分析 52

图表41:《下一代互联网“十三五”发展建设的意见》分析 53

图表42:网络金融服务的商业模式分析 54

图表43:网络金融整体解决方案架构 55

图表44:贸易融资模式操作流程 60

图表45:担保项目的主要风险分析 64

图表46:《下一代互联网“十三五”发展建设的意见》分析 67

图表47:新能源金融服务的商业模式分析 68

图表48:2005-2020年新能源行业融资需求预测(单位:亿千瓦,万千瓦,万户,亿元) 70

图表49:风电产业价值链构成 71

图表50:太阳能光伏产业价值链构成 71

图表51:生物质能发电价值链构成 71

图表52:清洁发展机制(CDM)流程图 73

图表53:EMC在太阳能建筑项目中的实施流程 75

图表54:太阳能屋顶租赁关系图 76

图表55:建设出售模式关系图 77

图表56:部分股权出售模式关系图 78

图表57:项目IPO模式关系图 79

图表58:2016年世界三大造船指标比较 83

图表59:船舶信托贷款流程 86

图表60:地主港运营程序 89

图表61:港口资产证券化操作流程 91

图表62:航运金融服务的商业模式分析 92

图表63:船舶金融整体解决方案 94

图表64:造船厂船舶金融整体解决方案 95

图表65:船东船舶金融整体解决方案 95

图表66:航运企业船舶金融整体解决方案 96

图表67:航运物流保理业务流程 97

图表68:港口金融框架 97

图表69:港口金融整体解决方案 98

图表70:《“十三五”节能环保产业发展规划》分析 100

更多图表见正文……

◆ 本报告分析师具有专业研究能力,报告中相关行业数据及市场预测主要为公司研究员采用桌面研究、业界访谈、市场调查及其他研究方法,部分文字和数据采集于公开信息,并且结合智研咨询监测产品数据,通过智研统计预测模型估算获得;企业数据主要为官方渠道以及访谈获得,智研咨询对该等信息的准确性、完整性和可靠性做最大努力的追求,受研究方法和数据获取资源的限制,本报告只提供给用户作为市场参考资料,本公司对该报告的数据和观点不承担法律责任。

◆ 本报告所涉及的观点或信息仅供参考,不构成任何证券或基金投资建议。本报告仅在相关法律许可的情况下发放,并仅为提供信息而发放,概不构成任何广告或证券研究报告。本报告数据均来自合法合规渠道,观点产出及数据分析基于分析师对行业的客观理解,本报告不受任何第三方授意或影响。

◆ 本报告所载的资料、意见及推测仅反映智研咨询于发布本报告当日的判断,过往报告中的描述不应作为日后的表现依据。在不同时期,智研咨询可发表与本报告所载资料、意见及推测不一致的报告或文章。智研咨询均不保证本报告所含信息保持在最新状态。同时,智研咨询对本报告所含信息可在不发出通知的情形下做出修改,读者应当自行关注相应的更新或修改。任何机构或个人应对其利用本报告的数据、分析、研究、部分或者全部内容所进行的一切活动负责并承担该等活动所导致的任何损失或伤害。

01

智研咨询成立于2008年,具有15年产业咨询经验

02

智研咨询总部位于北京,具有得天独厚的专家资源和区位优势

03

智研咨询目前累计服务客户上万家,客户覆盖全球,得到客户一致好评

04

智研咨询不仅仅提供精品行研报告,还提供产业规划、IPO咨询、行业调研等全案产业咨询服务

05

智研咨询精益求精地完善研究方法,用专业和科学的研究模型和调研方法,不断追求数据和观点的客观准确

06

智研咨询不定期提供各观点文章、行业简报、监测报告等免费资源,践行用信息驱动产业发展的公司使命

07

智研咨询建立了自有的数据库资源和知识库

08

智研咨询观点和数据被媒体、机构、券商广泛引用和转载,具有广泛的品牌知名度

品质保证

智研咨询是行业研究咨询服务领域的领导品牌,公司拥有强大的智囊顾问团,与国内数百家咨询机构,行业协会建立长期合作关系,专业的团队和资源,保证了我们报告的专业性。

售后处理

我们提供完善的售后服务系统。只需反馈至智研咨询电话专线、微信客服、在线平台等任意终端,均可在工作日内得到受理回复。24小时全面为您提供专业周到的服务,及时解决您的需求。

跟踪回访

持续让客户满意是我们一直的追求。公司会安排专业的客服专员会定期电话回访或上门拜访,收集您对我们服务的意见及建议,做到让客户100%满意。