1、需求的分析框架:周期与产业

周期的力量:存量消费需求的预期变化,放大的库存效应;产业增长:全球再工业化、汽车轻量化、新能源汽车、电网投资、光伏等等。

基本金属消费的细分

数据来源:公开资料整理

2、产业的分析框架:寻找弹性最大的环节

产业和定价话语权加强意味着涨价弹性超预期。2018年,看好产业话语权边际加强的环节,包括:上游:大型矿山、氧化铝/铝土矿、盐湖;中游:高端锂盐加工、钴上游矿山和资源。

产业链话语权正在发生变化

数据来源:公开资料整理

3、基本金属——铜

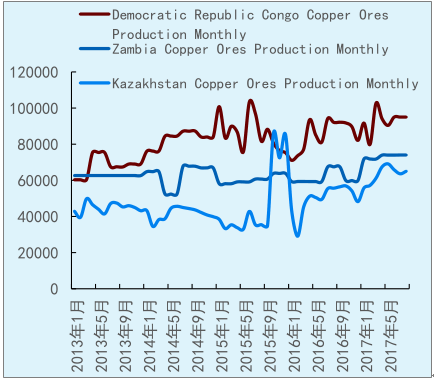

(1)铜博士归来:供给 2018年小幅增长,弹性仍偏弱。

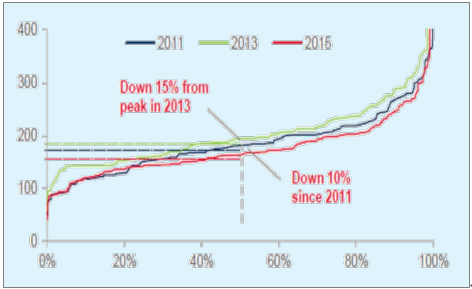

成本曲线:行业努力降成本,但在80pct分位以上改善有限。国际矿业和中国企业巨头在蒙古、南美、非洲的投资可能成为新增供给的主力,但是高增速难以再现。

2010年以来,全球铜矿成本线稳步下移,但尾部却出现了上行

数据来源:公开资料整理

新增大型矿山2018年投产有限

数据来源:公开资料整理

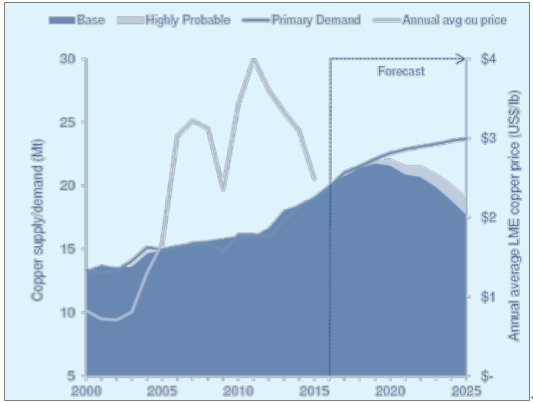

(2)铜博士归来:远期缺口预期正在形成

缺口预期的形成有助于增加铜价格的弹性。实际缺口形成的时间:预计在2019年以后出现。

全球铜供给缺口预计再2019年前出现

数据来源:公开资料整理

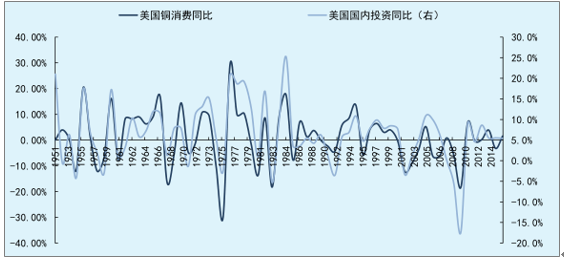

(3)铜博士归来:周期波动锚定发达国家投资

发达国家铜终端需求总体类似,建筑需求占比约44%,电气电子需求占比约18%,交通设备约占19%,工业机械约占7%。需求直接锚定发达国家投资。

美国铜消费与国内投资高度关联

数据来源:公开资料整理

(4)铜博士归来:中国的需求波动,地产不差,基建维稳

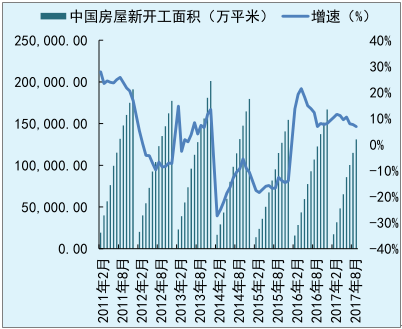

从新开工面积和限购政策的严格执行来看,2018年地产投资预计出现下行。但是新开工不会出现断崖式下跌:土地出让平稳,城市化进程仍在进行。

新开工增速预计下行

数据来源:公开资料整理

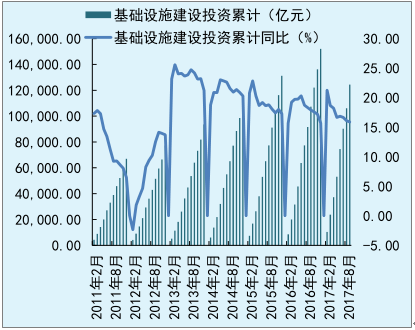

基建投资增速略下滑,绝对量保持稳定。关注电网投资增速。

基建投资预计保持稳定

数据来源:公开资料整理

(5)铜博士归来:直接受益于电子和汽车产业变革

电子产品中铜主要用于:封装引线和框架、PCB基板、接插件、导热管、电极。

PCB覆铜板用铜量持续大幅增长,同时,6um工艺逐步成熟,未来进一步改善空间有限。预计到2020年,消费电子用铜拉动增量大约在20万吨/年左右,占全球总需求的1%左右。

电机:未来汽车用电机中,铜用量预计大幅提升。一个典型乘用车电机中用铜大约20千克。动力电池负极使用铜箔进行集流,典型乘用车用量大约30千克。线束等用量在20千克。对比传统汽车,单车铜用量接近翻倍。同时随着新能源技术的发展,其对铜的需求量比传统能源更大,混合动力汽车和电动汽车的生产要比内燃机生产多消耗2到3倍的铜。混合动力轿车用铜量约为40千克/辆,纯电动汽车用铜量约为80千克/辆。

4、基本金属——铝

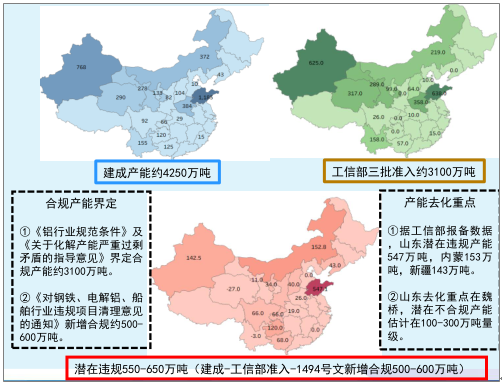

(1)铝:供改限制扩产力度,产能匹配需求

供给侧改革将加速电解铝产能再平衡时点到来,预计在2018年二季度。

2015年前,全球铜矿成本线稳步下移

数据来源:公开资料整理

(2)铝:供改取得显著成效,静待铝价上涨、盈利弹性释放

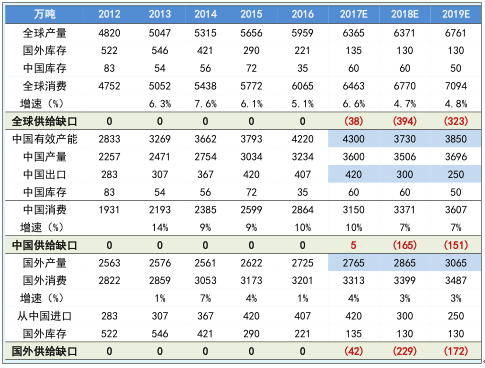

预计2018年电解铝供需小幅短缺:若停产全部付诸实施,全球缺口约394万吨、中国约165万吨。

数据来源:公开资料整理

5、基本金属——锌

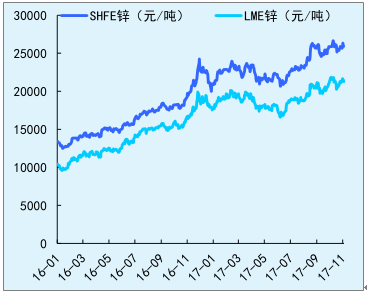

(3)锌价居高位,现货升水显著

2017年初至今,SHFE锌均价23300元/吨,较2016全年均价上涨40%,下半年锌价超预期上涨。2017下半年,锌现货对SHFE锌主力合约升水维持在1000元/吨左右的高水平上。市场整体看强锌短期走势,对于锌在中长期的表现存在一定的不确定性。

年初至今锌均价较2016全年均价上涨40%

数据来源:公开资料整理

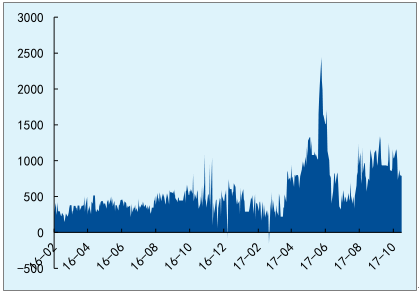

现货对SHFE锌主力合约升水维持在1000元左右

数据来源:公开资料整理

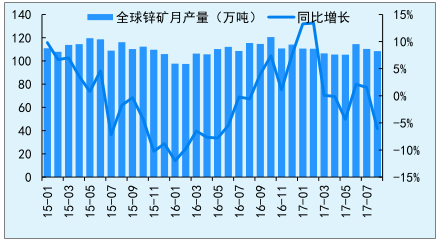

(2)锌价居高位,国内锌矿产量不达预期

锌矿增产不达预期。2017 年 1-8 月份全球锌矿产量为871万吨,同比增加2%,新增量低于预期,主要系国内锌矿产量下滑。

2017 年锌矿全球增量 30 万吨。2017年海外锌矿产量预计新增50万吨,国内由于环保等因素,产量预计下降20万吨。

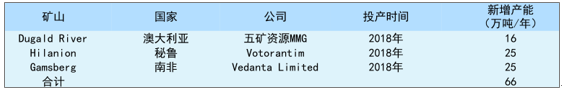

2018 年锌矿全球增量预计 30 万吨。主要系国外多座大型锌矿投产。

2017 年 1-8 月份全球锌矿同比增加2%

数据来源:公开资料整理

2018年新投产锌矿山项目

数据来源:公开资料整理

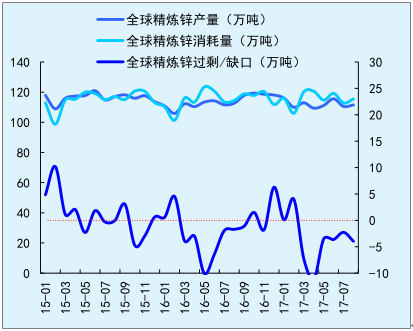

(3)精炼锌短期有望保持短缺

国内冶炼企业开工率下降。2017年1-8月,全球精锌短缺27万吨。随着锌精矿的紧缺将向精炼锌传导,精炼锌有望保持短缺。

精炼锌供需平衡

数据来源:公开资料整理

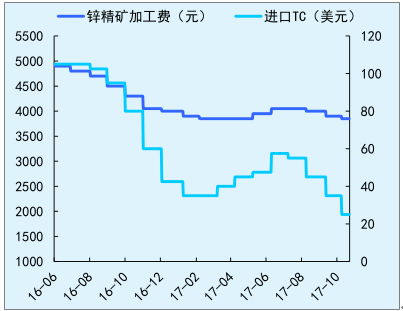

锌加工费持续走低。国内冶炼厂减产显著。截至目前,国内实际加工费为6000元/吨,进口TC降至30美元/吨不到,锌冶炼厂开工率下滑明显。

锌加工费维持低位

数据来源:公开资料整理

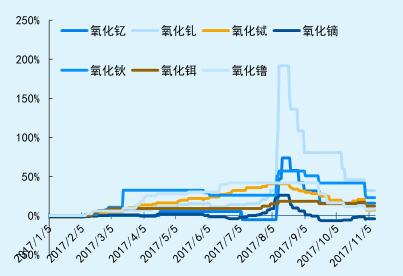

6、稀土:仍待“打黑”进一步推进

年初至今,稀土价格冲高后回落,主要稀土产品氧化镨钕最高涨至54万元/吨(+108%),目前跌至37万元/吨。主要原因系前期稀土行业整治的推进,及之后行业整治的不达预期。供给端仍是制约稀土的主要因素,行业整治仍需进一步推进。稀土价格中枢已被有效上移,未来行业督察力度预计维持,价格有望在新平台企稳。

一年内稀土价格涨跌幅

数据来源:公开资料整理

数据来源:公开资料整理

7、钨钼:制造业复苏的直接受益者

钼:供给收缩,需求改善。供应端收缩:高成本矿山退出,进口增速减弱,预计全球钼产量增速放缓。 需求端改善:全球经济逐渐回暖,下游钢铁市场景气度进一步提高,尤其是中国钢铁行业供给端的改善使钢铁产品结构得到优化,对钼需求提供支撑。

钼精矿价格均维持在1400元/吨度以上

数据来源:公开资料整理

钨:上游看环保限产,下游看高端制造。上游钨精矿:环保政治、联合限产以及收储将收缩钨精矿的供给,对钨价提供支撑。下游硬质合金:硬质合金需求提升稳定,国内需求仍有进一步提升空间,同时国内硬质合金产品皆为中低端产品,产品档次提升将改善钨行业公司业绩。

钨精矿价格维持在100000元/吨以上

数据来源:公开资料整理

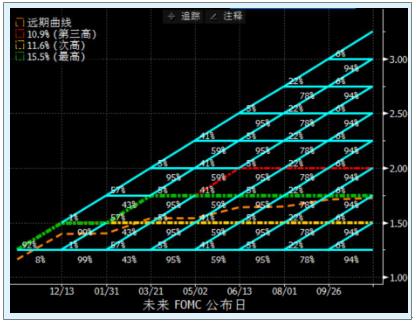

8、贵金属:纸币信用稳定,金价预计震荡

美国加息进程储蓄。从美国联邦基金隐含2017年末目标利率来看,2018年加息1-2次。鲍威尔预计延续执行联储政策 ,关注联储副主席人选。

联邦利率期货反映2018年加息1-2次

数据来源:公开资料整理

长期利率稳步上行。长期利率上行进一步夯实纸币信用。通胀但其不会冲击纸币信用,但是需要密切关注原油价格波动的潜在影响。

主要发达经济体10年期国债收益率上行

数据来源:公开资料整理

相关报告:智研咨询发布的《2017-2022年中国有色金属市场研究及投资前景预测报告》

智研咨询 - 精品报告

智研咨询 - 精品报告

2024-2030年中国有色金属行业市场发展现状及竞争格局预测报告

《2024-2030年中国有色金属行业市场发展现状及竞争格局预测报告》共十六章,包含有色金属行业重点区域市场分析,有色金属行业领先企业经营形势分析,有色金属行业前景及趋势预测等内容。

文章转载、引用说明:

智研咨询推崇信息资源共享,欢迎各大媒体和行研机构转载引用。但请遵守如下规则:

1.可全文转载,但不得恶意镜像。转载需注明来源(智研咨询)。

2.转载文章内容时不得进行删减或修改。图表和数据可以引用,但不能去除水印和数据来源。

如有违反以上规则,我们将保留追究法律责任的权力。

版权提示:

智研咨询倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。