我公司拥有所有研究报告产品的唯一著作权,当您购买报告或咨询业务时,请认准“智研钧略”商标,及唯一官方网站智研咨询网(www.chyxx.com)。若要进行引用、刊发,需要获得智研咨询的正式授权。

- 报告目录

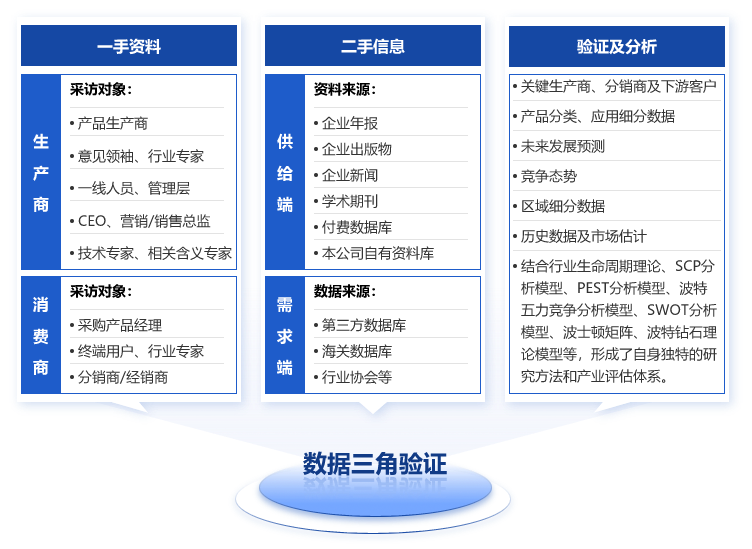

- 研究方法

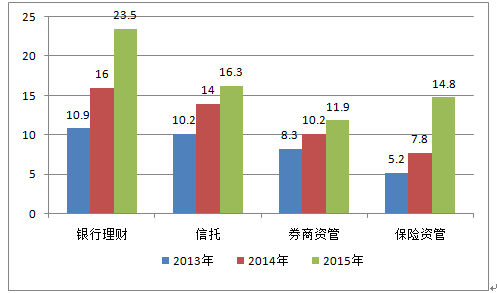

2013 年以来,国内资产管理行业进入快速扩张期,不同金融机构开展同质的资产管理业务,资产管理行业从割据竞争进入了跨界竞争的新阶段。

资产管理行业持续扩张(单位:万亿元)

中国智研咨询发布的《2017-2022年中国资产管理行业深度调研及发展趋势研究报告》共七章。首先介绍了中国资产管理行业市场发展环境、中国资产管理整体运行态势等,接着分析了中国资产管理行业市场运行的现状,然后介绍了中国资产管理市场竞争格局。随后,报告对中国资产管理做了重点企业经营状况分析,最后分析了中国资产管理行业发展趋势与投资预测。您若想对资产管理产业有个系统的了解或者想投资资产管理行业,本报告是您不可或缺的重要工具。

本研究报告数据主要采用国家统计数据,海关总署,问卷调查数据,商务部采集数据等数据库。其中宏观经济数据主要来自国家统计局,部分行业统计数据主要来自国家统计局及市场调研数据,企业数据主要来自于国统计局规模企业统计数据库及证券交易所等,价格数据主要来自于各类市场监测数据库。

第一章中国资产管理行业发展背景分析

1.1 国内资产管理行业发展时机分析

1.1.1 资产管理市场规模分析

1.1.2 资产管理市场风险分析

1.1.3 资产管理相关政策分析

(1)银监会出台的相关政策

(2)证监会出台的相关政策

(3)保监会出台的相关政策

1.2 资产管理行业与经济相关性分析

1.2.1 资产管理与GDP相关性分析

1.2.2 资产管理与固定资产投资相关性

1.2.3 资产管理与证券市场相关性

1.2.4 资产管理与居民储蓄关系分析

1.3 现代资产管理机构特征分析

1.3.1 现代资产管理机构投资范围

1.3.2 现代资产管理机构组织形式

1.3.3 现代资产管理机构盈利模式

第二章中国资产管理业务投资环境分析

2.1 投资环境对资产管理行业的影响

2.1.1 证券市场对资产管理行业的影响

2.1.2 股权市场对资产管理行业的影响

2.1.3 产业投资对资产管理行业的影响

2.2 证券投资市场环境分析

2.2.1 股票市场投资前景分析

(1)政策面基本稳定

(2)市场流动性良好

2.2.2 债券市场投资前景分析

2.2.3 衍生证券市场投资前景

2.3 股权投资市场环境分析

2.3.1 PE/VC投资规模分析

(1)PE投资规模分析

(2)VC投资规模分析

2.3.2 PE/VC投资行业分布

(1)PE投资行业分布

(2)VC投资行业分布

2.3.3 PE/VC投资类型分布

(1)PE投资类型分布

(2)VC投资类型分布

(3)2014年重大VC/PE交易案例分析

2.3.4 PE/VE投资地域分布

2.3.5 PE/VC投资收益分析

(1)IPO退出回报分析

(2)并购退出回报分析

2.4 其他投资市场环境分析

2.4.1 货币市场投资环境分析

(1)央行回购利率情况

(2)同业拆借利率情况

2.4.2 房地产市场投资环境分析

2.4.3 基础设施建设投资环境分析

2.4.4 艺术品市场投资环境分析

第三章全球资产管理行业运作状况分析

3.1 全球资产管理市场发展分析

3.1.1 全球资产管理市场规模分析

3.1.2 全球不同区域资管市场对比

3.1.3 全球投资者投资偏好变化情况

3.1.4 全球投资者偏好变化对资管行业影响

3.1.5 全球资产管理行业盈利模式分析

3.2 美国资产管理产品设计及风险控制

3.2.1 美国基金型资产管理产品设计

(1)美国基金型资产管理产品概况

(2)产品设计过程与驱动因素分析

(3)产品设计的主要方法

3.2.2 美国非基金型资产管理产品设计

(1)美国非基金型资产管理产品概况

(2)独立账户资产管理业务的产品设计

3.2.3 美国资产管理业务的风险控制

3.3 国际资产管理业务运作经验分析

3.3.1 国外银行理财产品运作经验

(1)国外银行理财产品发展现状

(2)国外银行理财产品创新趋势

(3)国外银行理财产品发展经验

3.3.2 国外期货资产管理运作经验

(1)国外管理型期货基金发展现状

(2)国外管理型期货基金产品设计

(3)国外管理型期货基金发展启示

3.3.3 国外保险资产管理运作经验

(1)国外保险资产管理业务发展现状

(2)国外保险资产管理业务运作模式

(3)国外保险资产管理业务发展经验

3.3.4 国外证券公司资产管理运作经验

(1)国外证券公司资产管理业务发展现状

(2)国外证券公司资产管理业务运作模式

(3)国外证券公司资产管理业务发展经验

3.3.5 国外基金公司资产管理运作经验

(1)国外基金公司资产管理业务发展现状

(2)国外基金公司资产管理业务运作模式

(3)国外基金公司资产管理业务发展经验

第四章中国资产管理行业发展状况分析

4.1 资产管理行业市场规模分析

4.1.1 资产管理行业市场结构分析

4.1.2 传统资产管理机构发展规模

(1)基金管理公司

(2)保险公司

(3)商业银行

4.1.3 新型资产管理机构发展规模

(1)期货公司资产管理业务情况

(2)证券公司资产管理业务情况

4.2 同类型资产管理机构对比分析

4.2.1 商业银行理财业务对比分析

4.2.2 信托公司资管业务对比分析

4.2.3 证券公司资管业务对比分析

4.2.4 基金公司资管业务对比分析

4.2.5 保险公司资管业务对比分析

4.2.6 阳光私募资管业务对比分析

4.2.7 期货公司资管业务对比分析

4.3 资产管理行业销售渠道分析

4.3.1 商业银行销售渠道分析

4.3.2 基金公司销售渠道分析

4.3.3 证券机构销售渠道

4.3.4 第三方理财销售渠道分析

4.3.5 其他资产管理产品销售渠道

4.4 国外资产管理机构在华业务分析

4.4.1 国外重点资产管理机构分析

(1)贝莱德集团

(2)安本资产管理公司

4.4.2 国外资产管理机构在华业务分析

(1)贝莱德在华业务

(2)安本资产在华业务

第五章不同金融机构资产管理业务竞争分析

5.1 商业银行理财业务发展分析

5.1.1 商业银行理财业务能力分析

5.1.2 商业银行理财产品发行情况

5.1.3 银行托管资产配置结构分析

5.1.4 商业银行理财业务模式分析

5.1.5 商业银行理财业务发展瓶颈

5.1.6 商业银行理财业务市场新变化

5.1.7 商业银行理财业务发展机会

5.1.8 商业银行理财业务发展建议

5.2 信托公司资产管理业务分析

5.2.1 信托公司资管业务能力分析

5.2.2 信托公司资管产品发行情况

5.2.3 信托资产配置结构分析

5.2.4 信托公司经营分析

5.2.5 信托公司资产管理运作模式

5.2.6 信托公司资管业务发展瓶颈

5.2.7 信托公司资管业务发展机会

5.2.8 信托公司资管业务发展建议

5.3 证券公司资产管理业务分析

5.3.1 证券公司资管业务能力分析

5.3.2 证券公司资管产品发行情况

5.3.3 证券托管资产配置结构分析

5.3.4 证券公司资产管理运作模式

5.3.5 证券公司资管业务发展瓶颈

5.3.6 证券公司资管业务发展机会

5.3.7 证券公司资管业务发展建议

5.4 基金管理公司资产管理业务分析

5.4.1 基金公司资管业务能力分析

5.4.2 基金公司资管产品发行情况

5.4.3 基金资产配置结构分析

5.4.4 基金公司资产管理运作模式

5.4.5 基金公司资管业务发展瓶颈

5.4.6 基金公司资管业务发展机会

5.4.7 基金公司资管业务发展建议

5.5 保险资产管理公司资产管理业务分析

5.5.1 保险公司资管业务能力分析

5.5.2 保险公司资管产品发行情况

5.5.3 保险资产配置结构分析

5.5.4 保险公司资产管理运作模式

5.5.5 保险公司资产管理典型项目

5.5.6 保险公司资管业务发展瓶颈

5.5.7 保险公司资管业务发展机会

5.5.8 保险公司资管业务发展建议

5.6 期货公司资产管理业务分析

5.6.1 期货公司资管业务开展情况

5.6.2 期货公司资管产品发行情况

5.6.3 期货资产配置结构分析

5.6.4 期货公司资产管理运作模式

5.6.5 期货公司资管业务发展瓶颈

5.6.6 期货公司资管业务发展机会

5.6.7 期货公司资管业务发展建议

5.7 阳光私募资产管理业务分析

5.7.1 阳光私募资管业务能力分析

5.7.2 阳光私募资管产品发行情况

5.7.3 阳光私募资产配置结构分析

5.7.4 阳光私募资产管理运作模式

5.7.5 阳光私募资管业务发展瓶颈

5.7.6 阳光私募资管业务发展机会

5.7.7 阳光私募资管业务发展建议

第六章中国资产管理机构经营状况分析

6.1 商业银行理财业务经营分析

6.1.1 中国银行理财业务分析

(1)银行简介

(2)企业理财业务发展规模

(3)企业理财产品收益率

(4)企业理财业务经营业绩

(5)企业理财业务特征分析

(6)企业理财业务优劣势分析

6.1.2 民生银行理财业务分析

(1)银行简介

(2)企业理财业务发展规模

(3)银行理财产品收益率

(4)企业理财业务经营业绩

(5)企业理财业务特征分析

(6)企业理财业务优劣势分析

6.1.3 平安银行理财业务分析

(1)银行简介

(2)企业理财业务发展规模

(3)银行理财产品结构

(4)银行理财产品收益率

(5)企业理财业务经营业绩

(6)企业理财业务特征分析

(7)企业理财业务优劣势分析

6.1.4 建设银行理财业务分析

(1)银行简介

(2)企业理财业务发展规模

(3)银行理财产品结构

(4)银行理财产品收益率

(5)企业理财业务经营业绩

(6)企业理财业务特征分析

(7)企业理财业务优劣势分析

6.1.5 工商银行理财业务经营分析

(1)银行简介

(2)企业理财业务发展规模

(3)银行理财产品收益率

(4)企业理财业务经营业绩

(5)企业理财业务特征分析

(6)企业理财业务优劣势分析

6.1.6 渣打银行理财分析

(1)银行简介

(2)银行在华网点布局

(3)银行理财产品发行现状

(4)银行理财产品收益现状

(5)银行在华发展战略

6.1.7 汇丰银行理财产品分析

(1)银行简介

(2)银行在华网点布局

(3)银行在华理财产品现状

(4)银行在华发展战略

6.1.8 南洋商业银行理财产品分析

(1)银行简介

(2)银行在华网点布局

(3)银行在华理财产品现状

(4)银行在华发展战略

6.1.9 大华银行理财产品分析

(1)银行简介

(2)银行在华网点布局

(3)银行在华理财产品现状

(4)银行在华发展战略

6.1.10 星展银行理财产品分析

(1)银行简介

(2)银行在华网点布局

(3)银行理财产品发行现状

(4)银行理财产品收益现状

(5)银行在华发展战略

6.2 信托资产管理公司经营分析

6.2.1 中融国际信托有限公司

(1)企业资管业务发展规模

(2)企业资管业务经营业绩

(3)企业资管业务特征分析

(4)企业资管业务优劣势分析

6.2.2 中信信托有限责任公司

(1)企业资管业务发展规模

(2)企业资管业务经营业绩

(3)企业资管业务特征分析

(4)企业资管业务优劣势分析

6.2.3 中国对外经济贸易信托有限公司

(1)企业资管业务发展规模

(2)企业资管业务经营业绩

(3)企业资管业务特征分析

(4)企业资管业务优劣势分析

6.2.4 平安信托有限责任公司

(1)企业资管业务发展规模

(2)企业资管业务经营业绩

(3)企业资管业务特征分析

(4)企业资管业务优劣势分析

6.2.5 中诚信托有限责任公司

(1)企业资管业务发展规模

(2)企业资管业务经营业绩

(3)企业资管业务特征分析

(4)企业资管业务优劣势分析

6.3 证券公司资产管理业务经营分析

6.3.1 国泰君安证券股份有限公司

(1)企业资管业务发展规模

(2)企业资管业务经营业绩

(3)企业资管业务特征分析

(4)企业资管业务优劣势分析

6.3.2 中信证券股份有限公司

(1)企业资管业务发展规模

(2)企业资管业务经营业绩

(3)企业资管业务特征分析

(4)企业资管业务优劣势分析

6.3.3 东方证券股份有限公司

(1)企业资管业务发展规模

(2)企业资管业务经营业绩

(3)企业资管业务特征分析

(4)企业资管业务优劣势分析

6.3.4 华泰证券股份有限公司

(1)企业资管业务发展规模

(2)企业资管业务经营业绩

(3)企业资管业务特征分析

(4)企业资管业务优劣势分析

6.3.5 光大证券股份有限公司

(1)企业资管业务发展规模

(2)企业资管业务经营业绩

(3)企业资管业务特征分析

(4)企业资管业务优劣势分析

6.4 基金资产管理公司经营分析

6.4.1 华夏基金管理有限公司

(1)企业资管业务发展规模

(2)企业资管业务经营业绩

(3)企业基金产品发行分析

(4)企业资管业务优劣势分析

6.4.2 嘉实基金管理有限公司

(1)企业资管业务发展规模

(2)企业资管业务经营业绩

(3)企业基金产品发行分析

(4)企业资管业务优劣势分析

6.4.3 易方达基金管理有限公司

(1)企业资管业务发展规模

(2)企业资管业务经营业绩

(3)企业基金产品发行分析

(4)企业资管业务优劣势分析

6.4.4 南方基金管理有限公司

(1)企业资管业务发展规模

(2)企业资管业务经营业绩

(3)企业基金产品发行分析

(4)企业资管业务优劣势分析

6.4.5 博时基金管理有限公司

(1)企业资管业务发展规模

(2)企业资管业务经营业绩

(3)企业基金产品发行分析

(4)企业资管业务优劣势分析

6.5 保险资产管理公司经营分析

6.5.1 中国人寿资产管理有限公司

(1)企业资管业务发展规模

(2)企业资管业务经营业绩

(3)企业资管业务优劣势分析

6.5.2 平安资产管理有限责任公司

(1)企业资管业务发展规模

(2)企业资管业务经营业绩

(3)企业资管业务优劣势分析

6.5.3 中国人保资产管理股份有限公司

(1)企业资管业务发展规模

(2)企业资管业务经营业绩

(3)企业资管业务优劣势分析

6.5.4 泰康资产管理有限责任公司

(1)企业资管业务发展规模

(2)企业资管业务经营业绩

(3)企业基金产品发行分析

(4)企业资管业务优劣势分析

6.5.5 太平资产管理有限公司

(1)企业资管业务发展规模

(2)企业资管业务经营业绩

(3)企业资管业务优劣势分析

第七章中国资产管理行业发展趋势与前景预测(ZYYF)

7.1 资产管理行业发展机会分析

7.1.1 人口结构变化带来的机会

7.1.2 经济转型带来的机会

7.1.3 监管创新带来的机会

7.1.4 互联网发展带来的机会

7.1.5 自我转型带来的机会

7.2 资产管理行业市场策略分析

7.2.1 银行资产管理市场策略

7.2.2 信托公司资产管理市场策略

7.2.3 保险公司资产管理市场策略

7.2.4 证券公司资产管理市场策略

7.2.5 基金公司资产管理市场策略

7.2.6 期货公司资产管理市场策略

7.3 资产管理行业发展前景预测

7.3.1 资产管理行业市场规模预测

7.3.2 资产管理行业竞争结构预测

7.3.3 资产管理机构发展前景分析

(1)商业银行理财业务发展前景

(2)信托公司资产管理业务发展前景

(3)证券公司资产管理业务发展前景

(4)基金公司资产管理业务发展前景

(5)保险公司资产管理业务发展前景

(6)阳光私募资产管理业务发展前景

(7)期货公司资产管理业务发展前景

图表目录

图表 1 2015年上半年主要资产管理机构资产管理规模

图表 2 银监会出台的资产管理相关政策

图表 3 证监会出台的资产管理相关政策

图表 4 2006-2014年PE投资规模

图表 5 2009年H1-2015年H1投资规模增长统计

图表 6 2010-2015年H1中国VC市场投资总量增长

图表 7 2014年PE投资案例分布

图表 8 2014年PE投资金额分布

图表 9 2015年上半年PE投资案例数分布

图表 10 2015年上半年PE投资金额分布

图表 11 2015年H1中国VC市场行业投资案例分布

图表 12 2015年H1中国VC市场行业投资金额分布

图表 13 2014年中国PE投资市场投资策略分布

图表 14 2015年H按投资金额中国PE投资市场投资策略分布

图表 15 2014年重大VC/PE交易案例

图表 16 2014年PE投资案例区域分布

图表 17 2014年PE投资金额区域分布

图表 18 2014年VC/PE机构IPO退出回报率排名

图表 19 2007-2014年中国PE/VC并购市场相关并购趋势

图表 20 2014年PE/VC相关并购行业分布

图表 21 2010H1-2015年H1中国VC市场退出案例情况

图表 22 2015年H1VC退出方式分布

图表 23 2015年央行回购利率走势

图表 24 上海银行同业拆借利率走势

图表 25 2007-2020年全球资产管理规模预测

图表 26 美国基金管理公司各产品类型资产规模 十亿美元

图表 27 共同基金产品种类

图表 28 基金产品设计的一般过程

图表 29 美国共同基金产品结构

图表 30 美国独立账户资产管理业务管理资产规模统计

图表 31 富达投资——退休基金管理独占鳌头

图表 32 美洲基金多元经理人制度

图表 33 2015年上半年资产管理行业市场结构

图表 34 2011-2015年H1中国公募基金规模统计

图表 35 2015年H1公募基金市场数据

图表 36 基金子公司专户业务规模排名(2015年6月底)

图表 37 基金管理公司专户业务规模排名(2015年6月底)

图表 38 基金管理公司资管业务总规模排名(2015年6月底)

图表 39 公募基金管理机构管理公募基金规模排名(2015年6月底)

图表 40 2011-2015年H1中国保险资金运用余额规模统计

图表 41 2011-2015年H1中国商业银行规模统计

图表 42 2011-2015年H1中国期货公司资产管理规模统计

图表 43 2011-2015年H1中国证券公司资产管理规模统计

图表 44 信托产品成立规模与数理变化图

图表 45 信托产品投资领域

图表 46 信托产品资金运用方式

图表 47 2014年各类基金平均业绩

图表 48 2014年新发基金情况

图表 49 2014年阳光私募前十位

图表 50 2014年阳光私募新产品成立情况

图表 51 2014年阳光私募产品类型

图表 52 中行部分理财产品收益率

图表 53 平安银行理财产品

图表 54 平安银行理财产品收益率

图表 55 2015年H1平安银行理财业务经营业绩

图表 56 建行主要理财产品

图表 57 建设银行新理财产品收益率

图表 58 建行理财业务经营业绩

图表 59 工商银行理财产品收益率

图表 60 工商银行理财业务经营业绩

图表 61 渣打银行股票/指数挂钩投资产品——MALI14001E收益情况

图表 62 渣打银行利率挂钩投资产品收益情况

图表 63 汇丰银行(中国)经营业绩

图表 64 汇丰银行在华服务网点

图表 65 大华银行(中国)经营业绩

图表 66 星展银行在华网点布局

图表 67 中融信托信托资产运用与分布表(单位:万元)

图表 68 中信信托信托资产运用与分布 单位:人民币万元

图表 69 2014年中国对外经济贸易信托信托资产运用与分布

图表 70 平安信托信托资产运用与分布

图表 71 中诚信托信托资产运用与分布

图表 72 2015年上半年国泰君安资管公司资管规模变化

图表 73 国泰君安分行业经营情况

图表 74 中信证券资产管理规模

图表 75 2015年中信证券分行业经营情况

图表 76 2015年上半年东方证券分行业经营情况

图表 77 2015年上半年华泰证券资产管理规模

图表 78 2015年上半年华泰证券分行业经营业绩

图表 79 2015年上半年光大证券分行业经营业绩

图表 80 华夏基金公募基金规模(2015年6月底)

图表 81 嘉实基金公募基金规模(2015年6月底)

图表 82 易方达基金公募基金规模(2015年6月底)

图表 83 南方基金公募基金规模(2015年6月底)

图表 84 南方基金主要基金产品

图表 85 博时基金公募基金规模(2015年6月底)

图表 86 平安资产资产管理规模

图表 87 资产管理行业市场规模预测

◆ 本报告分析师具有专业研究能力,报告中相关行业数据及市场预测主要为公司研究员采用桌面研究、业界访谈、市场调查及其他研究方法,部分文字和数据采集于公开信息,并且结合智研咨询监测产品数据,通过智研统计预测模型估算获得;企业数据主要为官方渠道以及访谈获得,智研咨询对该等信息的准确性、完整性和可靠性做最大努力的追求,受研究方法和数据获取资源的限制,本报告只提供给用户作为市场参考资料,本公司对该报告的数据和观点不承担法律责任。

◆ 本报告所涉及的观点或信息仅供参考,不构成任何证券或基金投资建议。本报告仅在相关法律许可的情况下发放,并仅为提供信息而发放,概不构成任何广告或证券研究报告。本报告数据均来自合法合规渠道,观点产出及数据分析基于分析师对行业的客观理解,本报告不受任何第三方授意或影响。

◆ 本报告所载的资料、意见及推测仅反映智研咨询于发布本报告当日的判断,过往报告中的描述不应作为日后的表现依据。在不同时期,智研咨询可发表与本报告所载资料、意见及推测不一致的报告或文章。智研咨询均不保证本报告所含信息保持在最新状态。同时,智研咨询对本报告所含信息可在不发出通知的情形下做出修改,读者应当自行关注相应的更新或修改。任何机构或个人应对其利用本报告的数据、分析、研究、部分或者全部内容所进行的一切活动负责并承担该等活动所导致的任何损失或伤害。

01

智研咨询成立于2008年,具有15年产业咨询经验

02

智研咨询总部位于北京,具有得天独厚的专家资源和区位优势

03

智研咨询目前累计服务客户上万家,客户覆盖全球,得到客户一致好评

04

智研咨询不仅仅提供精品行研报告,还提供产业规划、IPO咨询、行业调研等全案产业咨询服务

05

智研咨询精益求精地完善研究方法,用专业和科学的研究模型和调研方法,不断追求数据和观点的客观准确

06

智研咨询不定期提供各观点文章、行业简报、监测报告等免费资源,践行用信息驱动产业发展的公司使命

07

智研咨询建立了自有的数据库资源和知识库

08

智研咨询观点和数据被媒体、机构、券商广泛引用和转载,具有广泛的品牌知名度

品质保证

智研咨询是行业研究咨询服务领域的领导品牌,公司拥有强大的智囊顾问团,与国内数百家咨询机构,行业协会建立长期合作关系,专业的团队和资源,保证了我们报告的专业性。

售后处理

我们提供完善的售后服务系统。只需反馈至智研咨询电话专线、微信客服、在线平台等任意终端,均可在工作日内得到受理回复。24小时全面为您提供专业周到的服务,及时解决您的需求。

跟踪回访

持续让客户满意是我们一直的追求。公司会安排专业的客服专员会定期电话回访或上门拜访,收集您对我们服务的意见及建议,做到让客户100%满意。