这是 2019 年 3 月 12 日拍摄的美国得克萨斯州石油小镇卢灵的资料照片。

受美国石油市场供应严重过剩、合约即将到期以及得克萨斯州将决定是否减产等因素影响,纽约油价 20 日早盘低开,盘中持续走低,尾盘加速下跌,收盘时罕见跌入负值,跌幅超 300%。

当日尾盘,即将于 21 日到期的纽约商品交易所 5 月交货的轻质原油期货价格罕见跌为负值。纽约商品交易所 6 月交货的轻质原油期货价格也大幅下跌 18.37%,收于每桶 20.43 美元。

截至当天收盘,纽约商品交易所 5 月交货的轻质原油期货价格下跌 55.90 美元,收于每桶 -37.63 美元,跌幅为 305.97%。6 月交货的伦敦布伦特原油期货价格下跌 2.51 美元,收于每桶 25.57 美元,跌幅为 8.94%。

雷斯塔能源公司高级副总裁兼石油市场负责人比约纳尔 • 通海于根说,全球石油供需不平衡的问题开始真正通过价格显现出来。由于原油生产继续处于相对未受影响的状态,石油储备设施在日渐被填满。

澳大利亚阿克西公司全球市场首席策略师斯蒂芬 • 英尼斯表示,由于溢价集中于远期原油期货合约,近期合约交易价格出现大幅折价,即将到期的 5 月交货的轻质原油期货价格受到非常大的挤压。

多数市场分析人士认为,石油输出国组织(欧佩克)与多个非欧佩克产油国日前达成的减产协议无助于缓解 4 月原油供应过剩,油价需进一步走低来倒逼更多油气公司减产或停产,从而使市场恢复供需平衡。

2019年起国际油运市场的供需基本面将持续向好,油轮运输行业将步入新一轮上行周期”,并从三个方面进行了分析。在运输需求方面,中远海能认为尽管OPEC再度执行为期6个月的减产,但与2018年形势不同,美国、巴西等美洲地区原油出口增长确定性大幅增强。预计2019年全球石油消费仍将增长约140万桶/日。货源结构变化引起的运距拉长以及石油消费的稳健增长将给油轮运输需求带来有力支撑。在新增运力方面,预计2019年上半年仍将迎来一波新船交付潮,但受造船行业产能出清、钢材、人工成本上升以及环保公约对船舶建造标准的提高,新造船价格或将进入上涨周期。2019年1月VLCC新船造价为9,300万美元/艘,较2018年初的8,150万美元/艘提高了约14%,将一定程度上抑制新船订单的增速。在运力拆解方面,截至2019年2月,全球15年以上原油轮占总运力比例约22%,处于历史高位。除了船队老龄化,日益严格的环保公约也将支持未来一段期间内较高的拆解率。另外,2019年是IMO限硫公约实施前的最后一年,选择安装脱硫设备的油轮将在2019年内集中进坞改造,将阶段性地影响有效运力的供给。

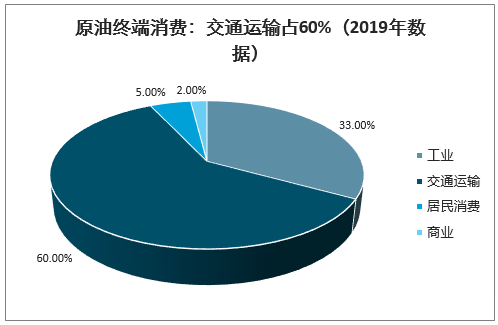

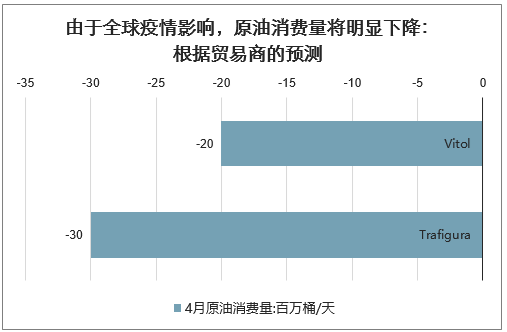

原油的终端消费中,与客运和货运相关的占比高,约为60%(2019年数据)。随着疫情在全球范围内扩散,到4月2日已有54个国家宣布进入紧急状态(这些国家的GDP 占全球的42%),3月23-29日全球国际航线数量同比下降63%,因此对原油的消费需求可能出现大幅减少,根据预测,短期的影响可能为20-30百万桶/天,占全球原油消费需求的20%-30%。从目前来看,全球疫情的拐点何时到来尚无法判断,而且即使出现了确诊病例数量下降的情况,可能仍需要经过一段时间才会解除封城政策,甚至在解除封城之后,居民的日常出行仍会减少,因此,在未来一段时间内原油过剩导致的油价下跌和库存累积将不可避免,从远期升水的幅度来看,本轮升水幅度已经超过2008-2009和2014-2015年。即使未来一段时间内有新的减产协议达成,但如果减产的幅度不足以抵消需求的下降,仍将出现库存累积,油价仍可能维持远期升水结构(上一轮的升水从2014年四季度持续到2017年初,持续约2年半)。

从短期而言,对于资源依赖型的产油国来说,重要的是出售原油获得的财政收入,当减产行为无法达到稳定或提高价格的效果(例如当遇到疫情在全球爆发、原油消费需求骤降,即使少量减产油价也不可避免的出现明显下跌),那么此时产油国的选择是增产以获得更多收入(以更高的量弥补更低的价格)而不是减产(量价齐跌,收入骤减)。3月6日OPEC+会议谈判失败之后,事实上出现的就是这种情形。

OPEC秘书长提议召开OPEC+紧急会议(本来下一次OPEC会议将于2020年6月9日举行),除了OPEC国家和俄罗斯以外,还将邀请其他产油国家,从最新的消息来看,目前的时间可能由最初提议的周一(4月6日)推迟到周四(4月9日)。无法准确判断会议的结果,但要达成有实际约束力的巨额减产协议,需要经历较多的利益博弈(包括OPEC+之外的其他产油国,如加拿大、巴西、挪威等),尤其是减产额度的分配,短期内达成共识的概率不高。

另一方面,无论OPEC谈判结果,仅仅因为谈判的消息,可能会使油价继续出现反弹,从而使得升水有所收窄,这也会传导到油运市场:货主和租家情绪可能会有所变化,运价将出现一定程度的回调。如果最后会议的结果没有很快达成协议,而疫情对需求的影响仍在持续甚至恶化,原油市场的过剩重新被定价,那么可能导致油价继续面临下跌压力,远期升水或再度回升,从而推动运价再度反弹。因此短期来看,运价可能在相对高位震荡,但股价并没有反映运价均值的上涨。

原油终端消费:交通运输占60%(2019年数据)

由于全球疫情影响,原油消费量将明显下降:根据贸易商的预测

由于过去几年航运市场整体处于长期低迷,股票市场的研究和关注度低,因此目前对于油运板块的看法仍存在不少分歧和担心,其中主要包括:1)运价的短期波动幅度大,难以把握和判断;2)影响因素众多,涉及到全球的主要经济体和政治经济因素;3)对运价的持续性存在担心,4)股价呈现急涨急跌的现象,对于择时的要求高。

智研咨询 - 精品报告

智研咨询 - 精品报告

2024-2030年中国原油行业市场行情监测及发展趋向研判报告

《2024-2030年中国原油行业市场行情监测及发展趋向研判报告》共十章,包含原油行业竞争格局分析,中国原油重点企业发展分析,2024-2030年中国原油行业发展前景预测等内容。

版权提示:智研咨询倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。