疫情后周期背景下,服装消费环比有明显改善

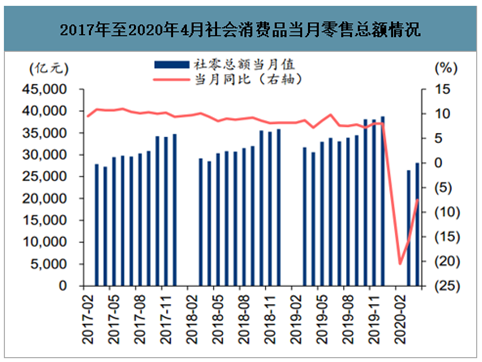

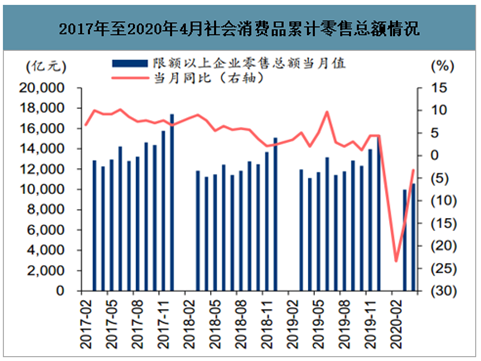

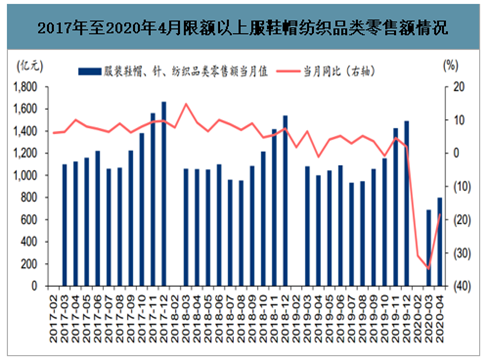

受新冠疫情影响,我国居民消费受到明显冲击。2020年4月我国社会消费品零售总额为2.8万亿元,同比名义下滑7.5%(扣除价格因素实际下滑9.1%)。其中,限额以上零售额同比下降3.2%,增速环比提升11.8pct。分品类看,必选消费整体稳健,可选消费明显回暖,服装零售额4月同比增速环比改善16.3pct。分品类看,粮油食品/中西药品/日用品/烟酒/文化办公用品/饮料等零售额4月同比增速为18.2%/8.6%/8.3%/7.1%/6.5%/12.9%,增速环比变化-1.0/0.6/8.0/16.5/0.4/6.6pct。服装鞋帽/通讯器材/化妆品/金银珠宝零售额4月同比增速为-18.5%/12.2%/3.5%/-12.1%,增速环比提升16.3/5.7/15.1/18.0pct。可选消费全面回暖。

2017年至2020年4月社会消费品当月零售总额情况

数据来源:公开资料整理

2017年至2020年4月社会消费品累计零售总额情况

数据来源:公开资料整理

2017年至2020年4月限额以上服鞋帽纺织品类零售额情况

数据来源:公开资料整理

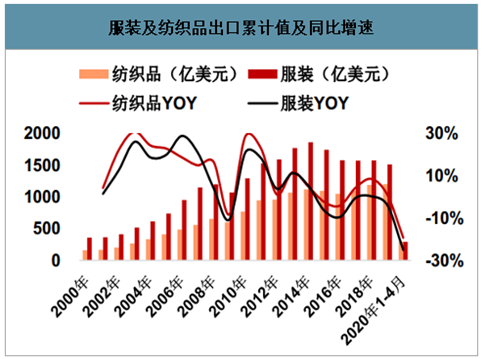

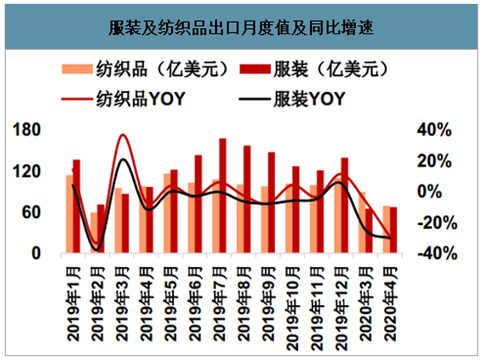

智研咨询发布的《2020-2026年中国互联网+服装产业运营现状及发展战略研究报告》数据显示:2020年1-4月,纺织服装累计出口666亿美元,下降10%;4月受口罩等防疫用品出口拉动,我国纺织品出口146亿美元,同比增49%;服装出口67亿美元,下降30%。剔除防疫物资后,海外疫情爆发纺织品及服装需求锐减,2020年1-4月我国纺织品及服装出口金额同比下降22%,其中纺织品及服装出口金额降幅分别为19%/25%。4月单月纺织品及服装出口金额同比下降30%,纺织品及服装降幅相当。

服装及纺织品出口累计值及同比增速

数据来源:公开资料整理

服装及纺织品出口月度值及同比增速

数据来源:公开资料整理

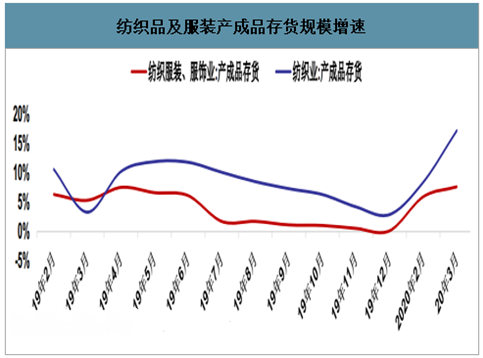

20年1-4月纺织业固投累计下滑37%,服装业固投累计下滑46%。虽然供给端出货减少,但受需求端急剧收缩影响,产成品库存仍保持逐月增长趋势。2020年3月纺织品产成品库存较年初增长17.2%。服装产成品库存较年初增长7.6%。

纺织及服装业固投累计同比增速

数据来源:公开资料整理

布及纱线产量增速

数据来源:公开资料整理

纺织品及服装产成品存货规模增速

数据来源:公开资料整理

参考非典,疫情结束或有一定恢复性服装消费,预计全年影响为负

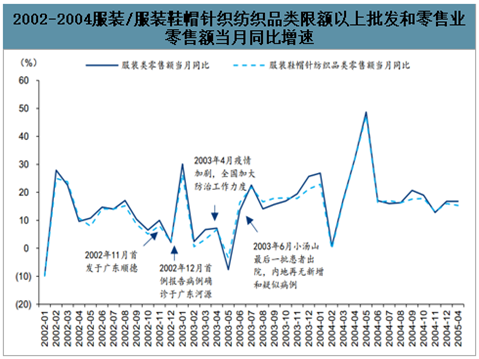

非典历时7个多月,对我国经济造成明显负面影响。2002年11月,广东顺德发现首个非典确诊患者。2003年2月起,先后蔓延到香港、越南等周边地区及国家。2003年4月,我国疫情加剧,直到5月疫情才出现小幅度回落。至2003年6月,小汤山最后一批患者出院及世界卫生组织将中国内地在全球疫区除名,SARS才正式宣告结束。受疫情影响,2003Q2GDP同比增速为9.1%,同比增速环比下降1.7pct。2003年2月开始,服装/服装鞋帽针织纺织品类社零增速出现明显下降,2003年6月疫情结束后逐步好转。非典蔓延期间,服装/服装鞋帽针织纺织品类社零增速明显下滑,2003年5月疫情高峰期跌落至负增长,分别为-7.6%/-3.5%。

2002-2004服装/服装鞋帽针织纺织品类限额以上批发和零售业零售额当月同比增速

数据来源:公开资料整理

据我们测算,SARS对服装/服装鞋帽针织纺织品类2003年零售额同比增速分别产生-2.8pct/-2.9pct的负面影响。若不考虑非典疫情影响,假设2002-2004服装/服装鞋帽针织纺织品类零售额以匀速增长,我们计算得出2003年服装/服装鞋帽针纺织品零售额理论同比增速分别为17.4%/16.7%,当年实际增速与理论增速相比,分别有2.8pct/2.9pct的落后。因此,尽管2003年6月后服装/服装鞋帽针织纺织品类有一定恢复性消费,2003年下半年分别有19.8%/19.1%的同比增长,但SARS对全年的消费影响仍为负面。就疫情本身而言,本次新冠肺炎相较SARS潜伏周期更长,传染性、隐蔽性更强,传播范围更广。截至2020年5月28日,我国累计确诊8.45万人,海外累计确诊573.37万人。尽管中国大陆疫情防控已进入相对稳定平台期,但海外病例的持续输入加大了疫情影响周期长度的不确定性。

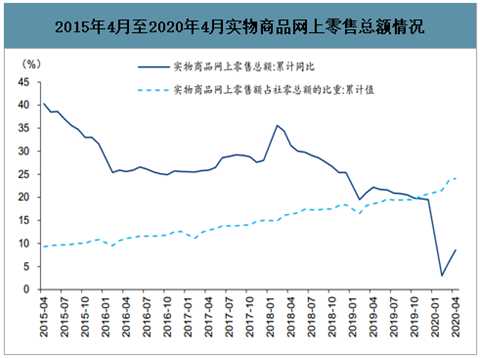

服装线上渠道销售占比的提升能抵消一部分新冠疫情带来的负面影响。疫情催化线下消费加速向线上转移,2020年4月实物商品网上零售总额累计同比增长8.60%,环比提升2.7pct;实物商品网上零售额占社零总额比重进一步提升至24.10%,同比提升5.5pct。疫情期间,网购消费一定程度上弥补了居民线下消费的缺失,疫情影响减弱后,居民网购习惯养成有望持续驱动线上消费需求的释放。

2015年4月至2020年4月实物商品网上零售总额情况

数据来源:公开资料整理

新冠疫情结束或有一定恢复性服装类消费,预计全年影响为负。伴随线下需求回补与线上需求的持续释放,服装类消费可能迎来反弹,但仍需认识到反弹斜率受经济下行压力与就业市场低迷掣肘,且损失的包括春节假期在内的消费高峰期不可逆,部分消费损失已无法挽回。

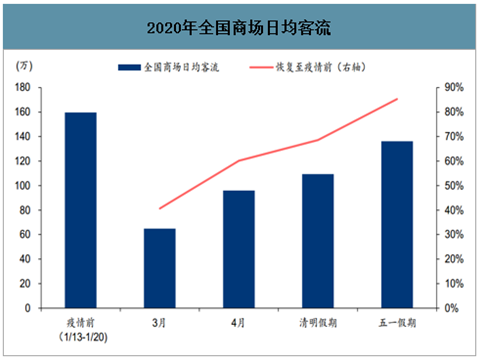

零售终端逐步回暖有望提振Q2业绩

短期来看,伴随零售终端需求回暖,业绩有望迎来反弹。全国商场客流有明显边际改善,猎豹移动AiM商场机器人大屏网络显示,4月全国商场日均客流较3月环比增长48%。其中节假日客流较疫情前(1月13日-1月20日,下同)有显著好转:清明节期间,全国商场客流大幅回升,日均客流量为109.73万,恢复到疫情前69%,较3月中下旬数据增长超70%。五一期间,全国商场日均客流达136.15万,恢复到疫情前的85%。短期看,伴随线下渠道流量逐渐回升,终端需求回暖,服装企业业绩有望迎来反弹。

2020年全国商场日均客流

数据来源:公开资料整理

中期看,库存清理与渠道疏通将是企业下一步工作重点。品牌商通常在年前完成次年经销渠道一季度出货,因此2020Q1动销不直接影响品牌商表内收入。

直播带货成传统电商突破口,线上需求有望持续释放

主流电商平台与短视频平台大力发展直播电商,带货规模快速增长。从直播带货规模来看,淘宝、快手、抖音占据直播带货前三。其中淘宝直播电商基础设施完备且用户天然具有购物倾向,2019年GMV约在2500-2800亿元之间,且淘宝用户直播渗透率正逐步加深。快手、抖音作为头部短视频平台,2019年GMV约300-400亿元,电商体系正在逐步发力之中。

淘宝、快手、抖音是目前直播带货主要平台

淘宝、快手、抖音是目前直播带货主要平台 | |||

- | 淘宝直播 | 快手直播 | 抖音直播 |

规模 | 2018年GMV达千亿元 2019年GMV在2500-2800亿元之间,2020年有望达到4000-5000亿元 | 2019年GMV近300亿元 | 2019年GMV与快手相近,约为400亿元 |

平台特点 | 缩短电商转化路径,提升转化率 直播内容丰富,消费者每日可观看直播内容超15万小时,可购买商品数量超过60万款 | 快手直播90%来自私域流量,为商户带来利润占总利润平均39% 拥有快手小店,但大部分消费仍通过淘宝完成 | 中心化算法推荐内容,直播间大部分都来自公域流量 通过短视频种草,通过直播变现已逐渐成为趋势 |

用户情况 | 用户购物目的性强 核心用户粘性高,在淘宝直播日均停留时长超1小时 核心直播用户超级会员占比高,均为资深剁手党 | 老铁文化下,用户粘性强、忠诚度高,32%用户会因信任主播推荐而购买商品互动多,2018年每日平台产生与交易需求相关评论超190万条 | 用户直播打赏平均金额比快手高,但粘性更弱 带货效率低于快手,商家更愿意投放品牌而非效果广告 |

发展趋势 | 直播受众将持续扩大,消费者养成直播购物习惯 内容持续优化,明星、海外主播、MCN机构加入 5G技术迭代,提供更佳观看体验 | 重视中腰部主播运营,发布双10计划,帮助他们解决变现难问题 重视公私域流量交叉运营,电商基础设施仍在搭建与完善中 | 发展更独立,购物车向阿里以外的第三方电商平台开放,降低对淘宝依赖程度 电商工具意见完善,开放购物车、接入PI展示,上线直播橱窗、快闪店、抖店等 |

数据来源:公开资料整理

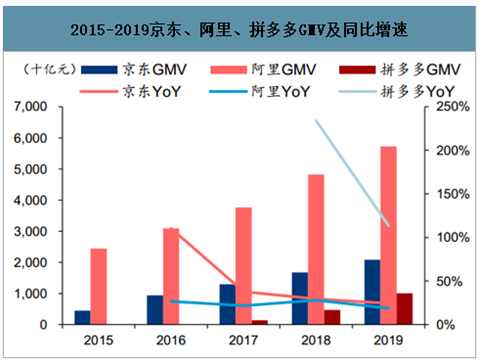

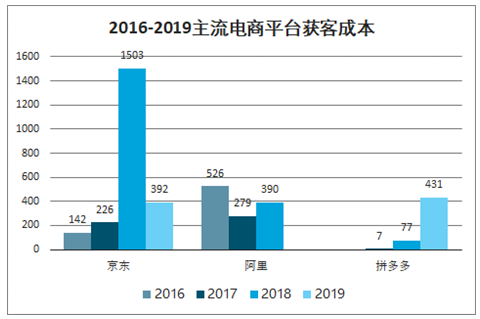

与市场的观点不同,我们认为直播带货并非短期风口,而是传统电商突破GMV增速瓶颈与摊薄获客成本的长期策略。近年京东、阿里巴巴、拼多多GMV增速有明显放缓趋势,2019年GMV同比增速分别为24.4%/18.8%/113.4%,较2018年同期增速有-5.2pct/-9.1pct/-120.6pct的变化。获客成本较平台早期均有明显增长,以拼多多为例,2019年获客成本达431元,较2017年的7元有近61倍的增长。伴随移动互联网流量红利见顶,电商平台重心转向存量用户价值挖掘,而直播是仅次于即时通讯的第二战场。

2015-2019京东、阿里、拼多多GMV及同比增速

数据来源:公开资料整理

2016-2019主流电商平台获客成本

数据来源:公开资料整理

智研咨询 - 精品报告

智研咨询 - 精品报告

2024-2030年中国服装行业竞争现状及投资策略研究报告

《2024-2030年中国服装行业竞争现状及投资策略研究报告》共十一章,包含2024-2030年服装行业发展趋势及投资风险分析,2024-2030年服装行业盈利模式与投资策略探讨,服装投资机会分析与项目投资建议等内容。

文章转载、引用说明:

智研咨询推崇信息资源共享,欢迎各大媒体和行研机构转载引用。但请遵守如下规则:

1.可全文转载,但不得恶意镜像。转载需注明来源(智研咨询)。

2.转载文章内容时不得进行删减或修改。图表和数据可以引用,但不能去除水印和数据来源。

如有违反以上规则,我们将保留追究法律责任的权力。

版权提示:

智研咨询倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。