稀土是不可再生资源,是高科技领域多种功能性材料的关键元素,是我国国之重器、战略高地。我国稀土储量、产量、出口量、消费量均全球领先,拥有全球最完整的稀土产业链。近年来国内稀土行业供给侧结构性改革持续推进,下游磁材、催化、储氢等应用高速发展,供需基本面有望逐步改善,逆全球化下稀土资源的战略地位有望大幅提升,稀土价格有望迎来实质性拐点。

稀土是化学周期表中镧系元素和钪、钇共十七种金属元素的总称。稀土通常分为轻、重稀土两组,前者包括“镧、铈、镨、钕、钷、钐、铕”,后者包括“钆、铽、镝、钬、铒、铥、镱、镥、钪、钇”,自然界中共有 250 余种稀土矿。

稀土在自然界主要以原矿氧化物的形式存在。常见的稀土原矿类型有 4 种,包括独居石、氟碳铈矿、磷钇矿和镧钒褐帘石。作为提炼稀土元素的矿物原料,独居石主要产于花岗岩、稀有金属碳酸岩和混合岩中,其稀土氧化物含量约 50%~68%;氟碳铈矿主要产于花岗岩、砂矿和稀有金属碳酸岩中,其稀土氧化物含量约 75%;磷钇矿主要产于花岗岩、花岗伟晶岩和相关矿床中,其氧化钇含量约 61.4%。

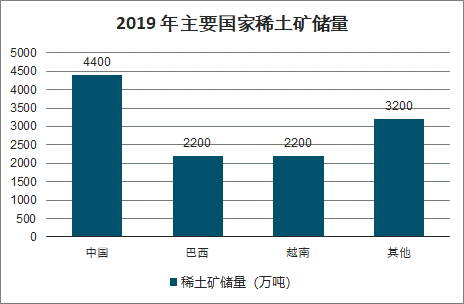

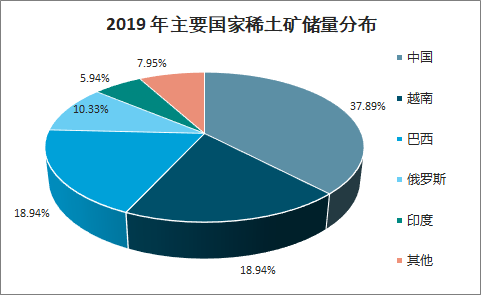

全球稀土资源总储量约为 1.2 亿吨,其中中国储量为 4,400 万吨,占比约 37.8%,越南储量 2,200万吨,占比约为 18.9%,巴西储量 2,200 万吨,占比 18.9%,俄罗斯储量 1,200 万吨,占比 10.3%,四国合计占全球总储量的近八成,资源分布集中度较高。

2019 年主要国家稀土矿储量

数据来源:公开资料整理

2019 年主要国家稀土矿储量分布

数据来源:公开资料整理

中国稀土矿产虽然在华北、东北、华东、中南、西南、西北等六大区均有分布,但主要集中在华北区的内蒙古白云鄂博铁-铌、稀土矿区,其稀土储量占全国稀土总储量的 80%以上,是中国轻稀土主要生产基地。

中国各省稀土资源分布

数据来源:公开资料整理

中国在全球前三大稀土矿山中就占据两席,并且储量远超其他国家矿山。我国稀土具有南重北轻的特点,其中白云鄂博矿储量占全国稀土总储量的 80%以上,是中国轻稀土主要生产基地。重稀土则主要分布在南方地区,尤其是在南岭地区,分布的离子吸附型中稀土、重稀土矿,易采、易提取,已成为中国重要的中、重稀土生产基地。在已发现的数百处矿产地中,2/3 以上为共伴生矿产,综合利用价值较大。

全球主要稀土矿山

矿山名称 | 所在位置 | 公司 | 产能(吨) | 特点 |

白云鄂博矿 | 内蒙古 | 包钢股份 | 100,000 | 稀土、铁、铌等矿物共生矿床,稀土储量世界之最,稀土元素含量最高,种类最多;高富集钐、铕、钕等特点。其中镧、铈、镨、钕、占稀土氧化物总量 97%,以 CeO2 为最高,达48.7%。 |

MountainPass | 美国 | 盛和资源 | - | 资源量大、品位高,探明储量:原矿储量为 48 万吨,折合 REO 储量在 3.9 万吨,平均品位 9.38%;控制储量:原矿储量为 1310.8 万吨,折合 REO储量为 96 万吨,平均品位 8.2%。 |

牦牛坪稀土矿 | 四川 | 南方稀土 | 11,000 | 世界第三大稀土矿床,现已勘测到的稀土氧化物的储量 200 万吨,工业储量 7.86 万吨。牦牛坪稀土矿床具有易采易选的特点,矿床平均品位 REO 为1.07%~5.77%。采用重选—浮选流程获得含稀土为 63%~69%的高品位稀土精矿,稀土回收率在40.8%~69%之间。 |

MountWeld | 澳大利亚 | 澳大利亚奥莱那斯公司 | 22,000 | 品位高。该矿于 2013 年投产,初始产能在 11000吨(REO)/年,随后增加到 22000 吨(REO)/年,是重要的轻稀土供应地。 |

尼科拉科矿 | 加拿大 | 加拿大阿瓦隆资源公司 | 5,000 | 全球大型未开发稀土矿之一,可以开发出更有价值的“重”稀土元素。 |

诺兰矿 | 澳大利亚 | 澳大利亚阿拉弗拉公司 | 20,000 | 不仅含稀土矿,还伴生磷和铀。矿体产在变质的花岗岩体中。矿石矿物主要为富钍独居石和含氟的磷灰石。该矿床拥有探明+控制+推断三级资源量30300 万吨,REO 平均品位 2.8%、P2O5 平均品位 12.9%、U3O8 平均品位 200 克/吨。 |

霍益达斯湖 | 加拿大 | 加拿大西部矿业公司 | 3,000-5,000 | 稀土金属主要赋存在磷灰石、褐帘石等矿物中。截至 2007 年底,以 1.5%REO 为边界品位,该项目已获得探明+控制级别资源量 115 万吨,平均品位2.36%REO,推断级别资源量 37 万吨,平均品位2.15%REO,共含稀土氧化物金属量 3.5 万吨。 |

数据来源:公开资料整理

稀土产业链包括原矿采选(上游)、冶炼分离(中游)和加工应用(下游)3 个环节。原矿采选分为采矿和选矿,将含有稀土氧化物的原矿石开采并经过加工处理后形成精矿;中游冶炼分离环节是将稀土精矿通过火法冶金技术或湿法冶金技术形成稀土化合物或单一稀土金属,火法冶金工艺简单,生产效率高,湿法冶金流程复杂,但产品纯度高,是目前冶炼分离企业主要采用的冶炼方法;下游加工应用即将通过稀土化合物或稀土金属生产的永磁材料、催化剂、抛光材料、冶金材料等应用于终端产品,稀土的终端应用范围较广,在新能源汽车、石油、化工、冶金、纺织、陶瓷、玻璃等领域均有广泛运用,同时在高端装备制造领域也发挥着不可或缺的核心基础材料作用。

十一届三中全会以后,我国稀土工业进入了蓬勃发展时期,以徐光宪为首的稀土专家们提出了串级萃取理论,并于 1982 年完成轻重稀土全分离试验,极大促进了包头矿稀土萃取分离工艺的发展。上世纪 70 年代末,我国稀土产量约 1000 吨,且产品主要是初级品,1988 年我国稀土产量达到近 3 万吨,超过美国 1984 年的历史最高产量,成为世界第一稀土生产国,自此我国稀土冶炼分离水平全球领先并延续至今,控制了高纯单一稀土的全球市场。

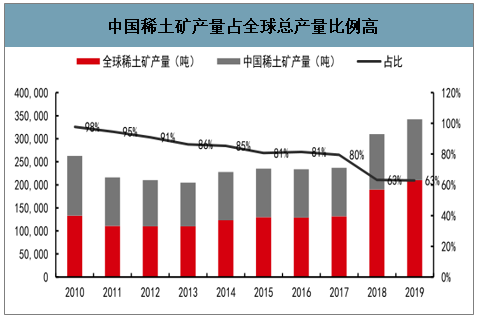

中国稀土矿产量占全球总产量比例高

数据来源:公开资料整理

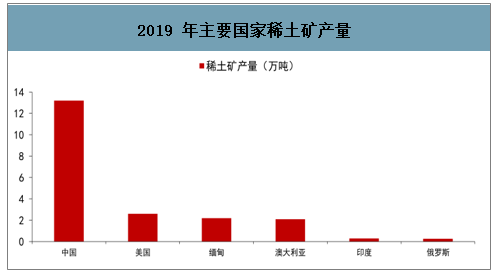

2019 年全球稀土矿产量21万吨,其中,中国稀土矿产量13.2 万吨,占比近63%,是世界最大稀土矿生产国;美国稀土矿产量 2.6 万吨,为中国境外第一生产国;其次是缅甸(2.2 万吨),澳大利亚(2.1万吨),印度(3000 吨),俄罗斯(2700 吨),马达加斯加(2000 吨),泰国(1800 吨),巴西(1000 吨),越南(900 吨),布隆迪(600 吨)。

2019 年主要国家稀土矿产量

数据来源:公开资料整理

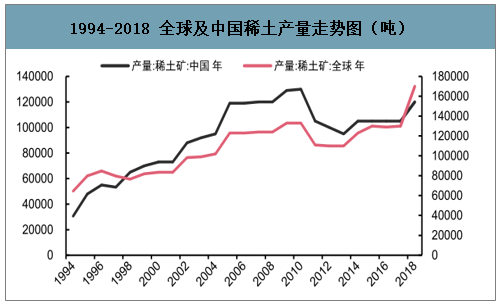

全球及中国稀土产量自 1998 年以来至 2014 年基本保持上升趋势,2014 年至 2017 基本维持下滑态势,2018 年出现上涨。近年来随着稀土战略价值越来越受到重视,中国政府也对盲目开采、无节制开采稀土采取措施,严格限制产量,叠加疫情影响,预计未来两年产量将呈下降趋势。

1994-2018 全球及中国稀土产量走势图(吨)

数据来源:公开资料整理

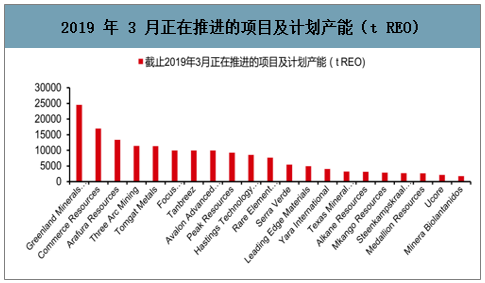

截止 2019 年 3 月,全球非中国厂商正在推进的项目及计划产能总和达 167,050 吨,占比前三位的是 GreenlandMinerals and Energy,Commerce Resources 和 Arafura Resources,其计划产能分别为24,600/17,000/13,400 吨,产能主要分布在格陵兰、美国、加拿大和澳大利亚。

2019 年 3 月正在推进的项目及计划产能(t REO)

数据来源:公开资料整理

一、稀土功能材料

2018 年中国稀土产业链产值约 900 亿元,其中稀土功能材料占比 56%,产值约 500 亿,冶炼分离占比 27%,产值约 250 亿。我国稀土功能材料中稀土永磁材料占比最高,占 75%,产值约 375 亿元,催化材料占比 20%,产值约 100 亿元。

2018 年稀土功能材料产值占比

数据来源:公开资料整理

2018 年稀土产业链产值占比

数据来源:公开资料整理

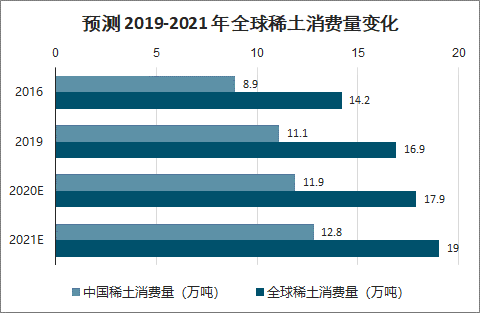

预计全球稀土消费量 2021 年将达到 19.9 万吨。2016年全球稀土消费量约 14.2 万吨,同比增长 6.8%,国内稀土消费 8.9 万吨,同比增长 8.7%。

预计2021年全球稀土消费量将达19.9万吨,中国稀土消费量达 13.7万吨,2017-2021全球及中国的稀土消费量 CAGR 分别为 7%和 9%。

预测 2019-2021 年全球稀土消费量变化

数据来源:公开资料整理

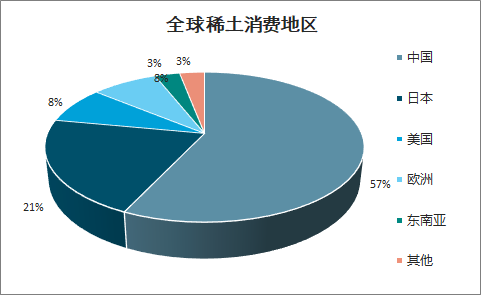

中国和日本是最大的稀土消费国,稀土消费量分别占全球消费总量的56.5%和21.2%,欧洲、美国约各占 8%。根据稀土行业协会数据,2015 年,中国稀土消费 9.5 万吨 REO,全球占比 44.8%,2017 年这一比例超过 57%,预计未来中国稀土消费量全球占比将超过60%。

全球稀土消费地区

数据来源:公开资料整理

2018 年,稀土永磁材料受益于新能源汽车和电子工业等领域的高速发展,在全球稀土消费量中占比最高为 25%;催化材料主要用于汽车尾气净化等领域,消费占比约 22%;其余主要消费领域有冶金和抛光,占比分别约为 18%和 14%。

全球稀土主要下游消费占比

数据来源:公开资料整理

2018 年中国稀土消费结构永磁材料占比超 40%,冶金与机械、石油化工及玻璃陶瓷分别占比为 12%,9%和 8%,储氢材料和发光材料各占 7%,催化材料、抛光材料和农业轻纺各占 5%。

中国稀土下游消费结构

数据来源:公开资料整理

二、稀土催化材料应用

利用稀土具有的特异的物理和化学性能,研制成的各种稀土功能材料在信息、生物、新材料、新能源以及环保等现代科技和现代工业中起着十分重要的作用。目前能够在工业中获得应用的稀土催化材料,主要有分子筛稀土催化材料、稀土钙钛矿催化材料、铈锆固溶体催化材料三类,在废气、废水净化方面有重要应用。

2015 年起,私人汽车拥有量年增速有所放缓,预计2020 年,我国私人汽车拥有量将超过 27,000 万辆,年增长率约为 14%。汽车拥有量的稳步提升保证稀土催化剂需求平稳增长。

中国私人汽车拥有量变化

数据来源:公开资料整理

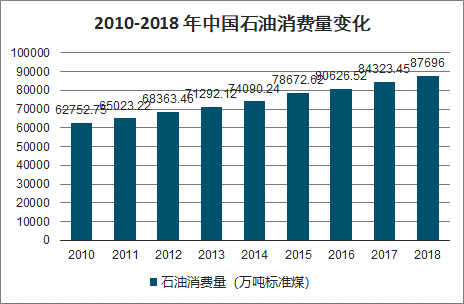

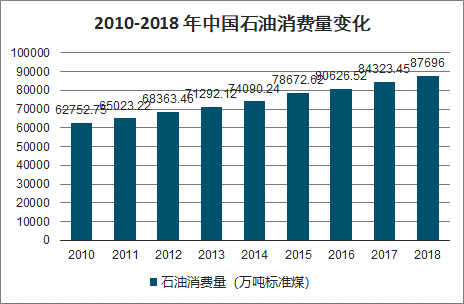

国外 30%以上的汽油来自催化裂化工艺,我国 80%的成品汽油和 35%的成品柴油来自催化裂化。我国 2010 年应用在催化裂化上领域的稀土为 7,500 吨,预计到 2020 年该领域需要消耗稀土量将达到 9,800 吨。2008-2015 年,我国石油消费量一直保持增长态势,预测未来三年石油消费量也将保持平稳,相应的稀土需求也将保持平稳。

2010-2018 年中国石油消费量变化

数据来源:公开资料整理

稀土催化材料下游应用市场中,汽车尾气净化及石油催化裂化的应用占比约 90%,2019 年受国内汽车产销量双双下降影响,机动车尾气净化催化剂产量 5600 万升,同比下降 3.4%。2018年石油裂化催化剂产量 20 万吨,与 2017 年持平,催化效率有所提升,原油加工量同比增长 6.8%。稀土催化材料的发展与汽车产销量及石油需求息息相关,未来技术的发展有望进一步提高稀土催化剂的催化效率。

目前我国的催化技术还相对落后,铈锆固溶体复合氧化物催化材料基础也比较薄弱。全球的铈锆固溶体复合氧化物催化材料的技术和生产主要掌握在比利时 Solvay、加拿大 AMR、日本 DKKK 等国际巨头手里面,2019 年国际巨头市场有率超过 70%,未来国产替代空间巨大。

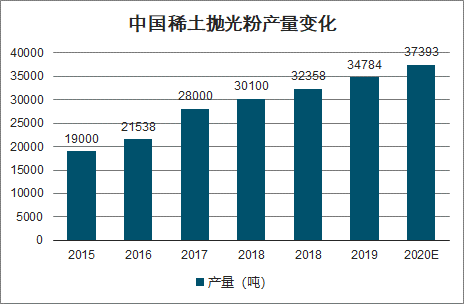

受益于电子产业的发展和国家对稀土产业政策的调控,稀土抛光粉企业数量迅速增多,产能迅速扩张。

随着电子消费需求的拉动,抛光粉的需求有望保持 5-10%的年均增速。预计 2019/2020/2021 年稀土抛光粉的产量将达到 32,300/34,800/37,000 吨,相应的稀土 REO 消费量将达到 11,900/12,800/13,700 吨。

中国稀土抛光粉产量变化

数据来源:公开资料整理

稀土发光材料具有吸收能力强,转换效率高,可发射从紫外线到红外光的光谱,特别在可见光区有很强的发射能力等优点。稀土发光材料已广泛应用在显示显像、新光源、X 射线增光屏等各个方面。随着稀土分离、提纯技术的进步,以及相关技术的促进,稀土发光材料的研究和应用得到显著发展。

稀土是不可再生的重要战略资源,是改造传统产业、发展新兴产业及国防科技工业不可或缺的关键元素。我国稀土产业整体处于世界稀土产业链的中低端,高端材料和器件与先进国家仍存在较大差距,缺乏自主知识产权技术,产业整体需要由低成本资源和要素投入驱动,向扩大新技术、新产品和有效供给的创新驱动转变,优化产业结构,重点发展稀土高端材料和器件产业。通过多方合力形成合理开发、有序生产、高效利用、科技创新、协同发展的稀土行业新格局,行业整体迈入以中高端应用、高附加值为主的发展阶段,充分发挥稀土应用功能的战略价值,跻身全球稀土技术和产业强国行列。

三、进出口

稀土是具有独特性能的重要战略资源,是改造传统产业、发展新兴产业及国防科技工业不可或缺的关键元素。随着世界科技革命和产业变革的不断深化,其在全球经济和社会发展中的应用价值将持续提升。近期全球疫情蔓延,逆全球化有升温迹象,全球贸易保护主义抬头,各国或将愈加重视重点矿产资源的战略价值,近年来我国稀土出口整体呈现价减量增的局面,不利于稀土战略资源价值的充分利用,未来出口管控或将趋严。

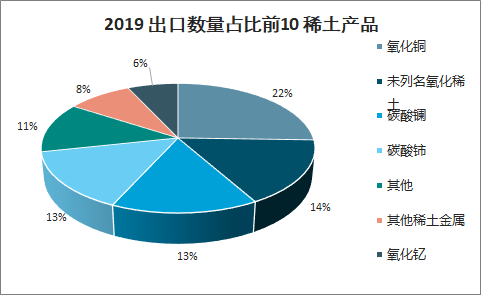

2019年海关编码稀土产品出口数量排名前10 的稀土产品数量占总出口数量的 89.23%,出口额占 57.86%。

2019 出口数量占比前10 稀土产品

数据来源:公开资料整理

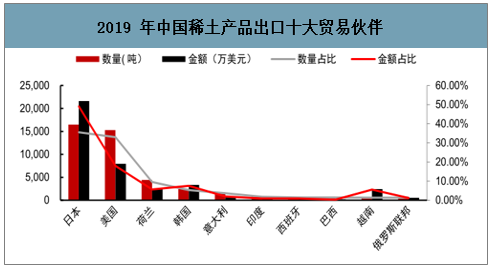

从出口的贸易伙伴看,2019 年我国稀土产品共出口到 60 个国家和地区,出口数量排名前 20 的占总出口数量的 99.2%,出口额占 97.85%。

2019 年中国稀土产品出口十大贸易伙伴

数据来源:公开资料整理

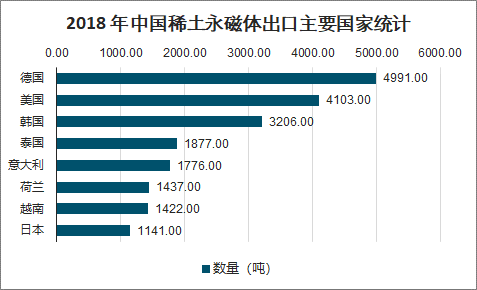

2018 年中国稀土永磁体出口主要国家统计

数据来源:公开资料整理

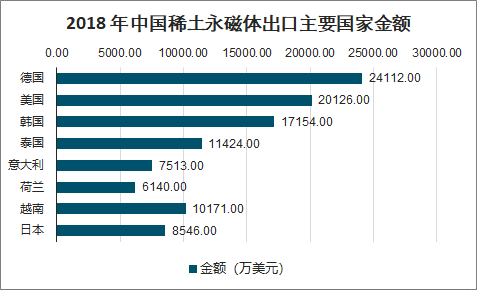

2018 年中国稀土永磁体出口主要国家金额

数据来源:公开资料整理

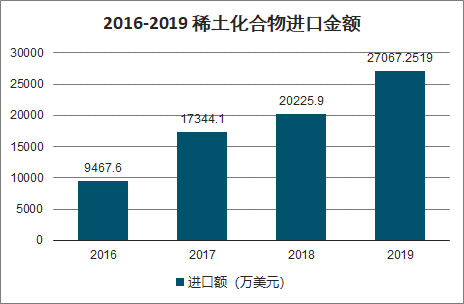

2019 年我国实际进口稀土化合物约 4.1 万吨,进口额 2.7 亿美元,相比 2018 年中国稀土化合物进口量约为 6.92万吨,折 REO 约为 4.55 万吨,进口额为 2.02 亿美元,进口额同比增长 33.7%。2019 年从进口的国家和地区来源看,从缅甸进口的数量为 28,740,935 千克,占比 70.08%排名第一,全部是稀土矿产品,马来西亚占比 24.63%,主要为稀土分离产品。

2016-2019 稀土化合物进口金额

数据来源:公开资料整理

2019 年我国稀土产品出口 4.63 万吨,同比减少 12.64%,出口额 4.4 亿美元,同比减少 14.44%,均价 9.5 美元/千克,同比减少2.06%。其中稀土化合物出口约 3.95 万吨,同比减少 13.51%,出口额约 3.24 亿美元,同比减少 10.76%,均价 8.21 美元/千克,同比增加 3.17%;稀土金属出口约 6850 吨,同比减少 7.25%,出口额约 1.16 亿美元,同比减少 23.27%,均价 16.94 美元/千克,同比减少17.27%, 随着国家加大对稀土等战略资源的重视,预计未来稀土出口量将趋势下行 ,稀土出口价格有望稳步上涨。

2015-2019 年稀土及其制品出口数量

数据来源:公开资料整理

稀土是现代工业维生素,是高科技领域多种功能性材料的关键元素。随着行业供给侧改革的持续推进,稀土下游磁材、催化、储氢等多种应用高速发展,基本面或将持续改善,稀土价格有望迎来拐点。我国多稀土在储量、产量、消费量上世界领先,在全产业链布局上有着优势。

2020 年六大稀土集团将完成全国所有稀土开采、冶炼分离企业的整合,形成全面垄断的局面。2017 年六大稀土集团整合工作已全部完成,整合了 22 家稀土矿山、54 家冶炼分离企业,形成对全国正规稀土资源的完全垄断,冶炼分离产能从 40 万吨压缩到 30 万吨,上游资源集中度大幅提升,有效缓解上游供给的散、乱、差现象,为稀土价格长牛奠定坚实基础。

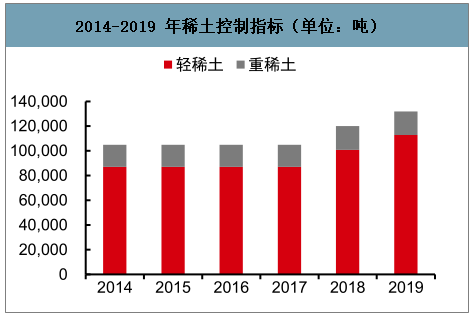

智研咨询发布的《2020-2026年中国稀土金属行业市场发展调研及投资潜力研究报告》数据显示:预计2020年产量指标与19年持平。2019 年稀土矿开采总量控制指标为 13.2 万吨,同比增长10%。其中轻稀土112,850 吨,同比增长11.9%,重稀土 19150 吨,与去年持平。2019 年增加的开采指标均为岩矿型稀土(轻),作为我国具有优势资源的离子型稀土资源的差异化管理的思路。除此之外,因为部分有开采指标的企业由于环保等因素并未投产或满产,而且由于国内已经多年没有进行稀土采矿权的审批,有相当一部分稀土采矿权存在资源枯竭问题,导致实际产量难以达到指标下达量。2020 年上半年稀土产量指标已经下达,为 2019 年全年额度的 50%,预计 2020 年产量指标与去年持平,继续加强资源管控。

2014-2019 年稀土控制指标(单位:吨)

数据来源:公开资料整理

2017-2019 年稀土控制指标(单位:吨)

数据来源:公开资料整理

智研咨询 - 精品报告

智研咨询 - 精品报告

2024-2030年中国稀土行业竞争战略分析及市场需求预测报告

《2024-2030年中国稀土行业竞争战略分析及市场需求预测报告》共十二章,包含中国稀土行业投资分析,中国稀土行业前景展望,中国稀土行业研究结论等内容。

文章转载、引用说明:

智研咨询推崇信息资源共享,欢迎各大媒体和行研机构转载引用。但请遵守如下规则:

1.可全文转载,但不得恶意镜像。转载需注明来源(智研咨询)。

2.转载文章内容时不得进行删减或修改。图表和数据可以引用,但不能去除水印和数据来源。

如有违反以上规则,我们将保留追究法律责任的权力。

版权提示:

智研咨询倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。