一、超市到家行业概况

超市到家是迎合消费升级的新消费方式,让购物变得更加便捷。用户只需要打开APP浏览界面,加入购物车进行支付,就可以足不出户地快速拿到自己想要的商品。与传统的超市购物相比,超市到家服务在线上进行商品的选购和支付,用户节省了排队支付的时间;商品由配送人员送到家中,无需消费者自己手提沉重的购物袋,消费体验更好。超市到家经营的品类也就是传统超市的主营商品,一般是生鲜、食品及日用品,消费频次高,到家服务一般服务于周边三公里,配送十分快速,部分平台30分钟左右即可送达。

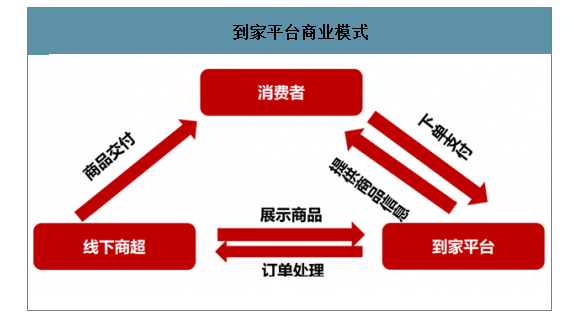

到家平台商业模式

数据来源:公开资料整理

1、“宅”催生到家需求井喷

新冠病毒系统性公共卫生事件突发,采取多地封城、延长春节假期等措施,全民宅家隔离防疫,生鲜食品 作为民生必需品,消费者购买从线下向线上转移,带来超市线上需求激增,同时消费者囤货多品类购物使得客 单价提高。每日优鲜、叮咚买菜等前置仓模式的生鲜电商迎来新的发展,实体超市紧抓时机入驻平台向线上拓 展,京东到家、多点等第三方服务平台顺势增长,线上线下全渠道布局的实体商超也得以崭露头角。

在这场全民防疫的阶段,商超到家服务的这三种主要模式大放异彩,成为了全民购物的主流消费方式,也 为保供应发挥了巨大作用。回顾历史,2003 年的非典催生和促进了淘宝和京东的快速发展,这种观点不无道理, 电商成为了非典疫情期间满足消费者需求的重要通路。反观这次新冠疫情,不同于电商平台,超市到家的服务 模式在疫情的突发事件考验下挑战的是生鲜供应链能力,供应链能否快速反应是保障供应充足的核心。

2、资本助推到家布局兴盛

随着阿里,京东等互联网电商的崛起,我国电商的整体渗透率全球领先,但生鲜食品类渗透率明显很低, 这是由于不同品类适用不同的经营模式所致。

针对家电 3C、日用化妆品、服装、日用百货等品类,具有高标准化、高毛利率、高客单价、低频次等特征 中至少一项,电商相比于超市渠道具有明显的成本和效率优势,纯电商的经营模式是从中心仓快递配送,这更加适合经营线下购物成本高的商品或长尾商品。

生鲜供应链条长、非标、利润低、运营复杂,生鲜具有高频、SKU 众多、客单价低、毛利率低、损耗率高、 配送时效差、仓储物流成本高、货品不够集中、采购效率较低等特征。传统电商模式难以实现规模化、盈 利模式难找、用户体验也不好,导致生鲜食品的电商渗透率一直显著低于平均水平。2016 年国内 4000 多 家生鲜电商企业仅 1%盈利、面临倒闭和行业洗牌,传统的生鲜电商模式并不是最佳选择。

伴随着移动互联网的发展,以及物流、数据和定位等基础设施的成熟,国内的到家业务开始爆发,最初从 餐饮外卖起步,并逐步拓展至生鲜全品类,生鲜电商行业迎来高速发展。根据预测,2020 年我国生鲜电商 交易规模将超过 3000 亿元。阿里收购饿了么且入股点我达,京东收购达达,外卖双雄称霸的美团和饿了么,电 商巨头均纷纷试水超市到家;而永辉、沃尔玛、高鑫、物美等传统商超为缓解电商分流影响也纷纷拥抱互联网。线上线下融合的超市到家,成为生鲜品类的新零售模式快速发展,在降低购物成本的同时优化体验,正处于快 速抢占市场以及用户培育的阶段,有望加快生鲜的线上化速度。

智研咨询发布的《2020-2026年中国社区生鲜超市行业发展现状调查及投资价值预测报告》显示至到家用户流量和资本投入向头部靠拢的趋势明显,行业竞争格局逐步形成。根据榜单,多点、每 日优鲜和京东到家的用户规模稳居前三名。自 2019 年以来,呆萝卜、秒生活、鲜来多、吉及鲜、我厨等生鲜电 商平台陆续出现融资失败和关停的现象,通过资本烧钱补贴能够实现暂时的引流,但是能否沉淀留存用户流量 的核心在于生鲜供应链能力是否匹配发展,供应链能力强的企业大多采用基地建设和基地直采,来短供应链环 节和降低生鲜损耗,但生鲜供应链需要长期深耕和精细化运营,即使资本推动在短期也很难实现。

2019年8月我国生鲜电商APP榜单

排名 | APP | 月活跃人数:万 |

1 | 多点 | 1268 |

2 | 每日优鲜 | 433 |

3 | 京东到家 | 357 |

4 | 盒马 | 247 |

5 | 永辉生活 | 192 |

6 | 叮咚买菜 | 137 |

7 | 食行生鲜 | 80 |

8 | 中粮我买网 | 33 |

9 | 百果园 | 14 |

10 | 本来生活 | 7 |

数据来源:公开资料整理

3、到家是消费升级的产物

超市到家业务是指通过线上选购下单和在线支付,从门店或前置仓发货,由配送人员将商品即时配送到家, 经营品类主要是生鲜、食品及日用百货等高频消费品,聚焦于服务周边三公里内消费者,一般情况下配送时长 不超过 2 小时。超市到家业务的本质是线上线下相结合,是消费升级下的产物。

对消费者而言,顺应新时代消费者的需求升级变化的大趋势。一方面在线浏览商品下单,节省了排队 选购与支付时间,并且解放单人购买限制,满足了当今“懒”人消费习惯,尤其是一二线城市年轻消 费者的价格与时间敏感度较低,到家商品丰富度高且配送体验好;强大的便捷性增强了用户黏性,再 加一站式全品类即时购物送达,消费者的购物满意度和复购率提升。

对于电商而言,到家模式能够解决生鲜纯电商模式下的高损耗、履约成本高的问题,带来的购物体验、 商品流通成本效率更高,有效拓展了电商的经营范围。生鲜属于非标品,配送需要泡沫箱、冰袋等包 装物,且不同品类需区别包装,运输过程往往会带来磕碰、挤压、自然腐烂等损耗。因此到家业务使得生鲜品质与用户服务体验提升了,到家是电商的升级模式,从纯电商的隔日达配送方式,升级成到 家更快速的 2 小时达配送服务。

对商超而言,到家平台在流量、技术、物流等全方面赋能实体商超或自建线上业务,能够有效打破门店坪效增长瓶颈,满足消费者便携性需求。一方面到家平台能够削弱传统商超的地理位置壁垒,拓宽 线上客流量,加快行业集中度提升;另一方面大数据分析,优化商品结构,精准营销,提升运营效益。

二、超市到家业务或成优质超市标配

1、疫情前超市到家处于观望状态,疫情后超市到家或成标准配置

冠疫情爆发前,很多超市企业对于超市开展到家业务处于观望状态。超市公司对于发展到家业务积极性不高,一方面是绝大部分超市公司体量相对较小,抗风险能力弱,目前超市到家业务还处于烧钱状态,超市公司不愿意主动去拥抱到家业务。另外一方面是超市行业对于超市到家有一定争议,对于到家是否能够取代到店有一定的存疑,对于中长期超市到家发展没有那么乐观。

疫情期间,超市到店业务的客流量大幅度下降,而超市到家业务却呈现高增长。由于超市售卖的主要是生活必需品,而疫情期间消费者又要减少出门,所以超市到家业务能够有效满足消费者的需求。高鑫零售、永辉超市、家家悦、步步高、苏宁超市业务等超市到家需求明显提升,其中高鑫疫情期间到家线上B2C销售金额有3.5-4倍左右成长,其中客单价增长2倍,订单量1.5倍以上增长;步步高1月线上到家业务环比增长3倍;苏宁超市业态到家业务同比增长了接近4倍。通过此次疫情的表现,超市公司发现超市到家业务确实支撑了部分超市门店的销售额,未来或会成为消费者超市购物的一大选择。

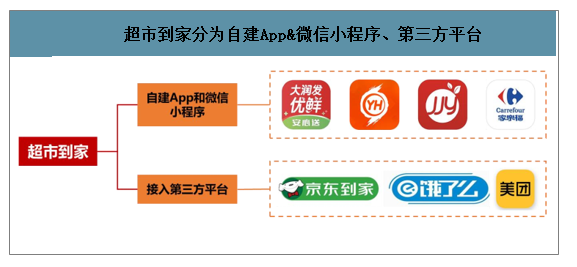

目前超市到家业务主要分为两大类,一类是自建App和微信小程序,另外一类是接入第三方平台。超市公司在探索到家业务发展的时候,主要有两条路径:①自建App和微信小程序,运营有自己也有交由第三方公司,配送团队有自建也有外包;②与第三方平台合作,许多超市公司会选择跟京东到家、饿了么、美团等第三方平台合作,超市公司按照销售额的扣点支付第三方平台佣金,用户界面、订单平台、配送等方面都由第三方平台提供。现在优质超市公司会倾向于自建APP和微信小程序,而不仅仅跟第三方平台合作,主要原因是优质超市公司希望自己能够跟消费者直接发生关系,积累自己的流量、入口、数据、信息等,如果只能第三方平台合作,就相当于没有到家业务能力。

超市到家分为自建App&微信小程序、第三方平台

数据来源:公开资料整理

此次疫情让超市企业对到家业务重视起来,疫情过后超市到家或成为优质超市的标准配置。在疫情期间,随着超市到家业务的高增长,让之前积极布局到家业务的超市公司受益,越来越多的超市公司主动跟第三方平台达成了合作协议,加速入驻京东到家、饿了么、美团等平台,有些超市公司积极上线自建App或微信小程序。在此次疫情的催化下,消费者购物行为潜在的转变,倒逼超市公司挖掘了自身的到家能力,超市到家未来可能会成为优质超市公司的标准配置,超市到家会得到进一步的推广。当然需要认识到,虽然此次疫情让超市到家业务迎来高增长,但是超市到家依然无法替代到店的价值,超市公司依然需要将主要精力放在实体门店运营上。

疫情后超市到家或成标配

数据来源:公开资料整理

2、高鑫零售:全国性大卖场龙头,阿里赋能布局到家业务

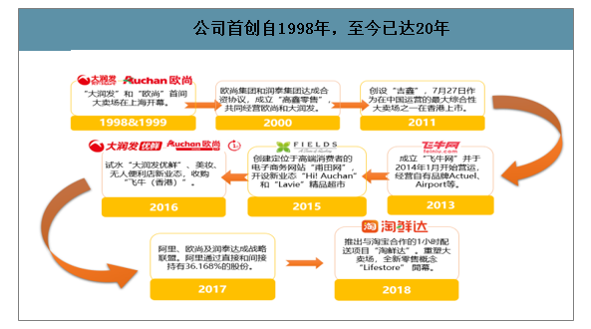

历经20年发展,公司成长为拥有大卖场及高增长到家业务的零售商,截止2019年12月,拥有486间综合性大卖场,覆盖全国29个省市自治区内的233个城市。以1998、1999年陆续成立的知名品牌大润发及欧尚为前身,2000年二者合并成立高鑫零售,旨在发展成为中国大卖场市场领导者;公司于2011年7月在香港上市;2013年成立“飞牛网”试水线上;2017年阿里通过直接和间接持股公司36.17%股份成为第二大股东,并且推出“淘鲜达”重塑大卖场。近年来,公司以重塑综合性大卖场、探索并推行多业态营运模式为发展方向,致力于成为领先的实体数字化创新者及同时拥有多渠道、多业态以及B2C及B2B业务的新零售典范。

公司首创自1998年,至今已达20年

数据来源:公开资料整理

公司通过技术和数据的驱动,致力于重塑大卖场,并且加速持续探索B2C、B2B以及新业态。通过与阿里商业操作系统的数字化能力相结合,公司致力于全渠道和多业态发展。公司按照全新零售概念“Lifestore”结合低价、高质量、新科技新服务三种要素对旧有门店进行改造升级,努力将购物商场打造成具备综合性大卖场并涵盖购物、美食、分享及学习的综合性社区中心,确保大卖场销售稳定增长。同时,公司顺应零售业转型,不断探索B2C、B2B以及新业态,与淘宝合作推出“淘鲜达”项目,开设欧尚1分钟无人便利店及“盒马鲜生”、“盒小马”门店,通过数字化管理提高营运效率及与本地对手竞争的实力。

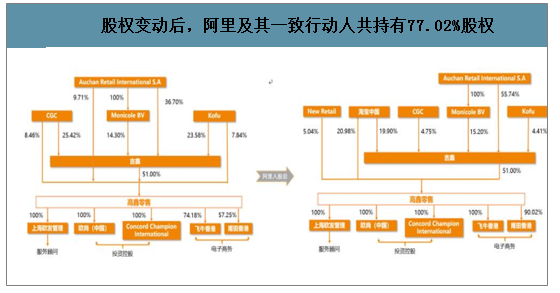

阿里系持有高鑫零售36.17%股权,加速公司门店的数字化转型并提高营运效率,推动新零售加速落地。2017年11月20日,阿里巴巴、欧尚零售及润泰集团宣布结成策略联盟,共同探索中国零售行业的新零售发展机遇。阿里收购分两次进行,阿里以36.17%股权成为公司第二大股东,与吉鑫控股结为一致行动人共持77.02%股权。阿里的战略入股将其所拥有的云计算、大数据、菜鸟物流、蚂蚁金服等技术及流量与高鑫零售的供应链及实体门店服务相结合,助力实体店的数字化转型,实现会员系统、支付、库存、营销、物流及供应链一体化,提高经营效率,推动新零售加速落地。

股权变动后,阿里及其一致行动人共持有77.02%股权

数据来源:公开资料整理

B2C业务方面,公司通过自有APP大润发优选、欧尚到家,同时接入第三方平台比如淘鲜达、饿了么及天猫超市,加速布局B2C业务,预计2020年B2C业务整体成长50%。2019年,公司线上B2C业务一块店均日订单670个订单,到11月880个订单。截至12月底,客单价则为60元(未含税)。2020年初到现在,由于疫情催化,公司到家线上B2C销售金额有3.5-4倍左右成长,其中客单价增长2倍,订单量1.5倍以上增长。目前,公司线上B2C订单大部分则来自淘鲜达,假设自有平台订单为1,淘鲜达则为2-3,猫超为0.7,饿了么是0.5-0.6。2019年,淘鲜达已经实现小盈,预计2020年淘鲜达业务盈利会往上走,因为淘鲜达规模扩大,折旧成本、人力成本、单位成本都会下降,而公司自有APP的利润表现将比淘鲜达业务更高。2019年,公司线上B2C业务创造营收同比增长超过150%,2020年预计线上B2C整体成长50%。

公司携手阿里推出淘鲜达项目打通线上流量,推进实体店的数字化转型,开展一小时配送到家模式。2018年3月公司淘鲜达项目试运营;2018年底所有高鑫门店完成淘鲜达上线;2019年3月底配送半径由3公里扩至5公里。透过淘鲜达项目,通过对实体店的数字化转型,公司实现会员系统、支付、库存、营销、物流及供应链一体化,其中,①会员及支付方面:淘宝用户可以绑定大润发会员卡,实现信息共享,门店安装智能POS机设备以收集用户数据;②分拣方面:实行分区捡货,在门店中分割出快拣仓、打包区、物流交接区等区域,前场配有淘鲜达项目的通道和料位,70%的订单在快拣仓中拣货,30%在前场拣货。部分门店铺设全自动悬挂链物流系统等以提升拣货效率;③库存方面:打通淘鲜达与公司库存,确保下单即有货,未来公司将打通大润发与天猫超市的库存。

公司淘鲜达项目经营情况

商品情况 | SKU约18000个,主要涵盖生鲜及快速消费品,在线生鲜业绩占比超过50% |

配送金额 | 0元起送,满39元免邮,不满39元运费5元/单 |

配送时间 | 3公里内1小时达,3-5公里1.5小时送达 |

用户画像 | 女性用户占比70%,20-30岁用户占比近40%。 |

购物体验 | 配送准点率>99%,缺货率<0.3%,顾客差评率及客诉率<0.3% |

数据来源:公开资料整理

B2B业务方面,公司2017年启动“大润发e路发”B2B业务,现已推广至全国所有门店,业务辐射全国200多个城市,现已位于行业第一梯队。2017年3月,公司旗下飞牛网推出“大润发e路发”app,截至目前已有超过50万名注册会员,提供超过20000个sku,涵盖包括生鲜品项在内的全品类。公司B2B业务服务对象以个体商户为主,主要集中在门店20公里辐射范围内,最远距离可触及100公里,与实体门店客户群体互为补足。大润发e路发营业额在2017年达约25亿元,并于2018年实现翻番,其中生鲜营收占比已超过27%,2019年B2B营收增长50%,预计2020年营收规模会进一步扩大。

公司B2B项目经营情况

类别 | 具体情况 |

业务规模 | 覆盖所有门店,业务辐射全国200多个城市 |

商品情况 | SKU超过20000个,涵盖包括生鲜品项在内的全品类 |

用户范围 | 主要集中在门店20公里辐射范围内,最远距离可触及100公里 |

经营业绩 | 2017年营业额达25亿元,2018年达50亿元,2019年增长50%左右 |

生鲜占比 | 生鲜营收占比2018年达19%,2019年超过27% |

数据来源:公开资料整理

3、永辉超市:以生鲜作为核心竞争力,多渠道加速布局到家业务

公司深耕超市行业多年,以生鲜为核心竞争力加速向全国拓展,公司推进“大店+mini店”协同发展,多渠道发力线上业务。2000年,永辉在福州开设了首家永辉屏西超市,把生鲜农产品引进超市,是永辉最早的布局;2004年,永辉走向重庆开启跨区域布局;2015年11月,永辉生活第一家店在上海开业,是永辉旗下的新零售业态;2017年1月,超级物种第一家门店在福建开业;2018年8月7日,永辉第1000家店超级物种在中关村开业。截止2019年12月,永辉旗下大卖场业态门店数合计910家;2019年前三季度,mini店已新增510家。

永辉发展历程示意图

数据来源:公开资料整理

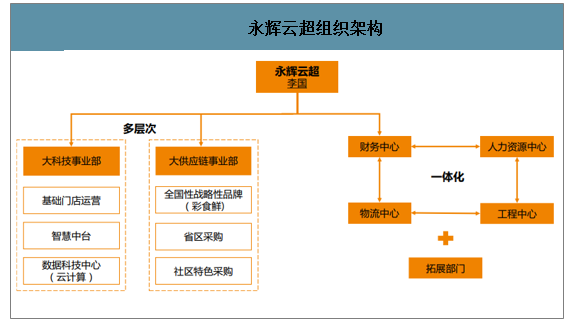

公司一、二集群合并提高整个云超的经营效率,云超是公司发展的重心所在。2015年公司开始进行集群业务划分,形成第一业务集群、第二业务集群进行内部竞争,实行合伙人制度和赛马制度。两大集群的划分在公司业务规模还没到达较大体量时具有一定优势,但在随着2018年外部竞争激烈、资本推动新零售风起云涌的大背景下,公司需要将一二集群进行合并提高整个云超的经营效率,减少一二集群资源重合,共同面对外部环境和竞争者挑战。2018年11月,从公司战略管理角度出发,公司决定将云超一、二集群进行合并管理,对中后台人员进行调整和精简,任命李国为永辉超市执行副总裁兼云超总裁。

永辉云超组织架构

数据来源:公开资料整理

公司通过大卖场、mini店和到家业务,全方面满足消费者不同场景下的消费需求。大卖场是生鲜卖场的1.0版本,主要解决顾客一站式购物需求和家庭亲情体验的场所;社区店是生鲜卖场的2.0版本,是离顾客最近,主要解决顾客便捷购物和餐桌一日三餐的补充,即mini业态;手机里的超市是生鲜卖场的3.0版本,即到家业务,主要解决顾客时间成本及满足不同顾客的消费需求。公司将利用“大店”+“小店”的业态互补优势,结合“到店”+“到家”的业务模式,用最小的成本获取最大的价值。线下门店方面,公司推进“大店+mini店”协同发展,大卖场是云超主业的基石,mini

店是公司社区业态创新举措。截至2019年12月底,公司大卖场已开业门店合计910家,筹建储备门店233家,门店覆盖全国28个省份、529个市(区、县),其中2019年新开205家(含并购百佳)大卖场,大卖场开店再提速,预计2020年大卖场新开门店在150家左右;mini店是公司在社区业态创新方面的新举措,永辉mini店店面相对较小,以解决消费者一日三餐为主,90%围绕餐厨开展,生鲜占比50%以上,相对大卖场而言,mini店的优势在于对社区生鲜消费的便利性要求的满足。2019年前三季度,mini店已新增510家,目前mini店还处于迭代期,部分门店实现了盈利。线上到家方面,公司一方面借助永辉生活APP和“永辉买菜”APP布局线上,另一方面借助京东到家、美团等平台加速发展到家业务。此前公司在2015年已经推出了云创的永

辉生活APP,率先推广应用微信扫码购、小程序等腾讯智慧零售工具。随着2018年底云创出表,公司于19年3月重新筹划发展线上业务,耗时3月梳理会员系统,再耗时3月迭代出“永辉买菜”APP,10月开始全面推广“永辉买菜”APP,目前在福建、四川、重庆、北京等优势区域加速布局。2020年初由于新冠疫情催化导致线上订单激增,对于公司线上业务拓展有所助力,2020年2月1日,永辉到家全国订单量突破20万单/天,销售额突破2000万元,特别是重庆总单量突破5万单,而2月8日永辉到家服务全国订单量首次突破30万单。

永辉到家业务布局

数据来源:公开资料整理

4、家家悦:山东省内超市龙头,加速门店到家业务覆盖

公司深耕超市行业四十年,前身为计划经济时代的威海市副食品公司,截止2019年9月,公司各业态连锁门店数量763家。1981年6月,公司办理企业工商登记,名称为山东省威海市糖业烟酒公司;1988年,根据威海市人民政府批准更名为山东省威海糖酒采购供应站;1995年5月27日,威海糖酒采购供应站超级市场第一家门店中心店正式开业;1997年,糖酒站改制为股份合作制企业,股份总额为250万元;1999年8月,公司在全国超市行业率先开展生鲜商品自营,首创农超对接模式;2013年,公司整体变更为股份有限公司,名称为家家悦集团股份有限公司;2016年12月13日,家家悦(股票代码603708)在上交所主板挂牌上市。

公司门店变动情况

数据来源:公开资料整理

公司通过山东省内生外延提升市占率,还通过外延并购的方式加快省外扩张。山东省内,方面,公司一方面自己新开门店,另一方面通过并购青岛维客&华润万家提升市占率。省外扩张方面:①2018年11月,公司与陈国成先生、福祥购物广场及福祥投资集团签署了投资协议书,以自有资金1.56亿元投资持有张家口福悦祥67%股权。随着收购后公司与张家口福悦祥双方资源的不断整合,公司将加快在张家口及周边地区的连锁网络布局,目前已经在内蒙开店;②2019年11月,公司拟以自有资金投资21,000万元,通过受让股权及增资方式收购淮北市乐新商贸有限公司75%股权,拥有超市直营门店31家、物流中心&食品加工厂,跨省发展战略再迈出一步;③公司通过自己开店方式进入江苏省内,公司泛华北区扩展进一步推动。

超市到家方面,公司一方面借助美团等第三方平台上线门店覆盖区域,另一方面加速发展自己APP/微信小程序,通过生活港试水新零售业态。公司目前已经在跟美团等第三方合作,同时,公司也有自己APP和微信小程序,目前会将主要精力放在微信小程序。公司2019年分别在威海和济南新开了2家生活港,生活港秉承“鲜活世界港通万家”的理念,通过“精品超市+特色餐饮+营销新概念”的全新组合,打造即买即食的新消费体验,上线了“家家悦生活港悦生活”小程序,加速发力到家业务。

家家悦门店上线美团第三方平台

数据来源:公开资料整理

三、、从供需两端看超市到家

在懒宅经济、家庭小型化、消费者代际切换、女性职业化等多重背景下,消费者对到家模式的需求真实存 在。从供给端来看,正是因为在技术、支付、物流、渠道等多方面持续进行改善升级,才能解决到家业务的痛 点,更好地满足消费者便捷需求的服务场景。

(一)需求端顺应消费变迁

1、一二线中高端年轻女性成为消费主力,推动商超向线上变革提效

到家模式的用户画像主要是发达一二线城市、对时间敏感度高、对价格敏感度低的年轻“忙”女性消费者。

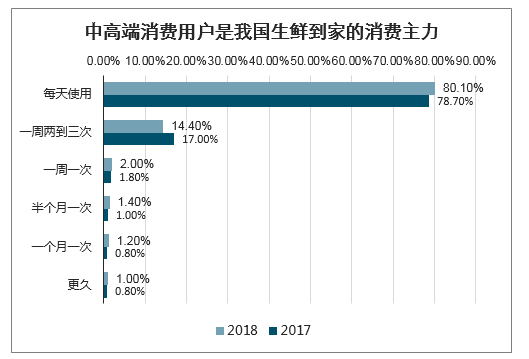

2018Q1 我国生鲜电商一二线 MAU 占比分别为 52.27%/24.24%,活跃用户以一二线城市为主;我国生 鲜网购用户中月收入 5000 元以上的中高端用户占比 74.1%;随着收入的提高,在线购买生鲜食品的频 次就越高,当收入超过 10000 元以后,每周购买一次以上的消费者占比超过 60%。伴随着城镇化进程 加快与收入增长带来的消费升级,年轻消费者的消费实力日渐积累,他们崇尚差异化消费,对便利性 的看重程度也越来越多,需要提供快速送货上门服务,超市到家能够更好地迎合便利购物需求。

中高端消费用户是我国生鲜到家的消费主力

数据来源:公开资料整理

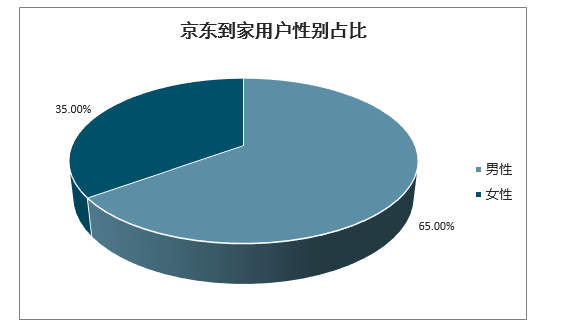

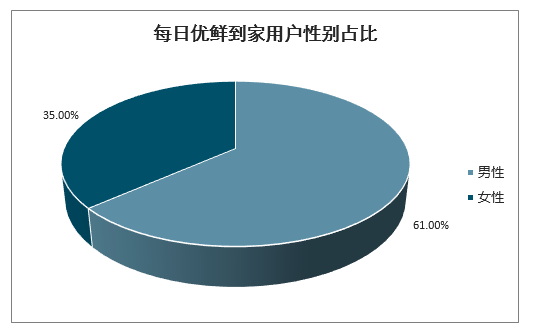

2017 年我国生鲜网购的主要用户群体是 80/90 后,30 岁以下的用户占比为 53.4%。在消费主体向新兴 群体的代际切换下,80/90 后成为消费的中坚力量,他们的消费理念与方式正逐步变化,更注重品质、 追求个性。京东到家/每日优鲜平台的主流客户是女性(65%/61%)。80-90 后女性逐渐迈入家庭,她们成 长于经济快速增长、互联网普及等环境之下,且大部分为独生子女家庭,他们追求个性差异和品质品 牌,注重体验和便利,对价格的敏感度降低,愿意为服务和效率支付溢价。

京东到家用户性别占比

数据来源:公开资料整理

每日优鲜到家用户性别占比

数据来源:公开资料整理

2、商超到家即时配送服务,满足“懒”、“宅”“碎片化”购物习惯

从消费渠道来看,移动端订单量占所有电商消费的八成以上,在购买方式上处于主导地位。2018 年中国移 动购物市场交易规模预计同比增长 26%至 62221 亿元,在网购交易规模中的占比为 82.5%。随着智能手机等移动 端设备普及,移动支付发展使得线上付款方便快捷。互联网潜消默化使得年轻一代的懒人数量攀升,越来越追 求便捷、即时性服务,网购呈现向移动端转移的趋势,以满足消费者碎片化购买习惯。

按消费品类划分,日常高频次采购的食品生鲜,消费者对于时间成本的看重远远高于其他品类商品。根据 《上海居民购物行为的时空特征及其影响因素》:居民对于蔬菜食品类的购物地点选择,其时间成本因子最高 为 0.778,而日常用品为 0.635,大型家电为 0.457,高档服装为 0.302。在所有品类中,日常食品生鲜采购的 服务体验性最差,对该品类的购物时间持续降低,并对购买时间和效率要求不断提升,同时年轻一代也愿意为 了节省购物时间、享受到家增值服务而支付更高溢价,从而对碎片时间超市到家的购买需求正相应增加。

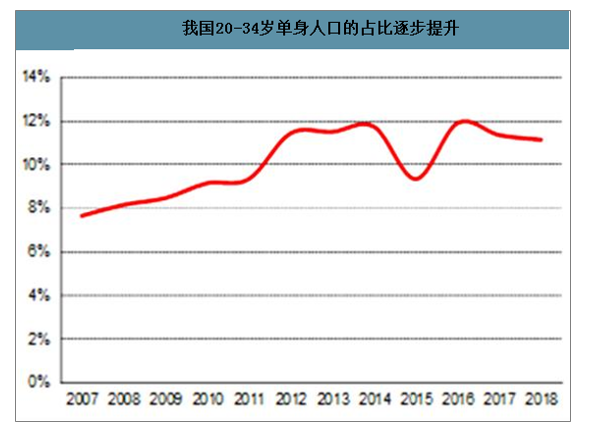

3、家庭小型化使大量采购效益低,商超到家匹配小批量多批次需求

在老龄化与少子化背景下,我国户均人口下降,家庭呈现小型化趋势(尤其是一线城市),年轻单身人口 占比提升明显。我国户均人口从 1978 年的 4.66 人下降至 2017 年的 3.05 人。按照户籍人口数与户数测算,2016 年北京/上海/广州的户均人口为 2.53 人/2.68 人/3.03 人,均低于全国水平。2002-2018 年我国 1-2 人户家庭占比 从 25%增加 18 pct 至 43%。2017 年我国 20-34 岁单身 人口数量达 1.1 亿。2007-2018 年,我国 20-34 岁单身人口占该年龄段总人口比重提升 3.4 pct 至 11.1%,

复盘日本消费变迁史:在 1974-1995 年的第三消费阶段,城镇化进程加快,新年轻一代成为消费主力,女 性职业化和单身比例攀升,消费由量向质转变,小量品质化商品颇受欢迎,满足便捷需求的便利店业态渐成主 流消费场景,1985-1995 年日本便利店行业 CAGR 为 21.4%,开始取代商超业态。

反观中国,随着家庭小型化与单身人口的持续增加,单次采购所需食材的丰富程度下降,居民前往大型超 市或菜场进行一次大规模、长耗时的采购,所产生的效益将会降低,而大超或菜场往往距离社区比较远,便利 店虽近但经营品类有限且覆盖密度不足,基于我国的物流基础设施,超市到家成为购买生鲜食品最便利的方式。

我国20-34岁单身人口的占比逐步提升

数据来源:公开资料整理

(二)供给端解决到家痛点

1、移动互联网和设备普及,是移动支付的沃土

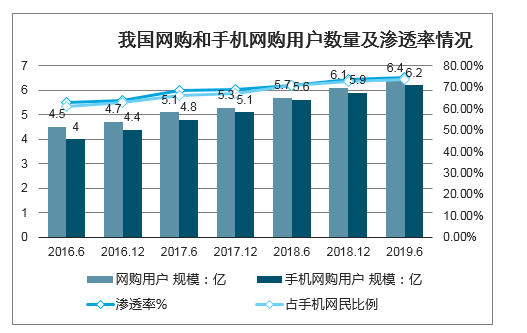

我国移动互联网普及率高,使得消费呈现碎片化和线上化特征,这为移动支付提供了极丰富的场景。截至 2018 年 12 月底,中国网民数量达 8.54 亿,互联网普及率为 61.2%,全球排名第一;手机网民规模 8.47 亿,手 机网民占整体网民的比例高达 99.1%。截至 2019 年 6 月,我国网络购物用户规模达 6.39 亿,占整体网民的比例 达到 74.8%;手机网购用户规模达 6.2 亿,移动网购用户占整体网民的 73.4%。

我国网购和手机网购用户数量及渗透率情况

数据来源:公开资料整理

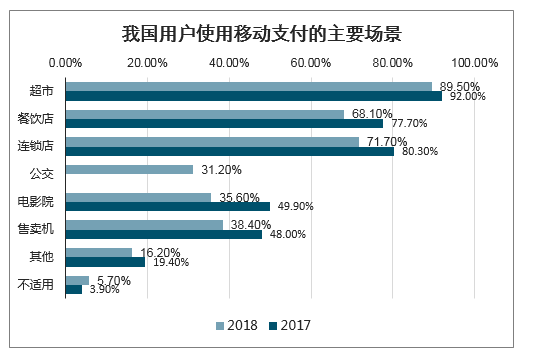

随着移动设备的普及和移动互联网技术的提升,2013 年支付宝、微信支付等第三方移动支付平台崛起,移 动支付因其安全性和便捷性蓬勃发展。

80.1%的用户每天使用移动支 付,每周使用的用户达 96.5%。移动支付的方式与应用场景越来越丰富。与传统支付方式相比,移动支付具有 随时、随地、随身的特点,多应用于小额、快捷、便民等支付领域。超市到家离不开移动支付,能实现随时随 地下单,对于很多超市或菜场距离比较远的社区消费者,生鲜商品到家是最为便利的购物形式。

我国移动支付用户的使用频次比例

数据来源:公开资料整理

我国用户使用移动支付的主要场景

数据来源:公开资料整理

2、搭建基础设施,保证即时配送时效

我国专业的物流公司以四通一达、顺丰等为主,伴随着电商快速发展而衍生出巨大的物流配送需求,以人 人快递和达达物流为代表的众包物流出现,配送不再由专业人员完成,而是利用社会闲散资源扩充配送力量, 有效完成同城即时配送时效。我国物流配送体系日趋完善,众包物流已成为对传统物流的有益补充,即时配送 满足生鲜、餐饮等对时效性要求较高的品类,带来商品流通的成本更低、效率更高、渠道下沉、品类扩充。

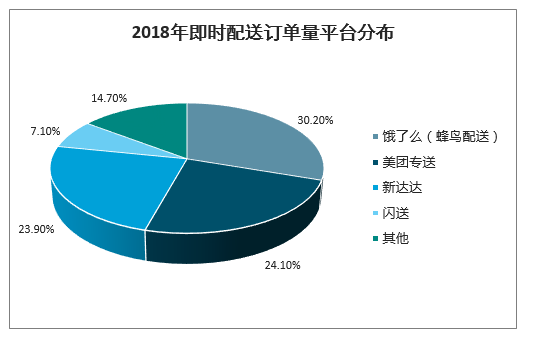

从市场格局看,蜂鸟、美团和达达分别占即时配送市场份额的 30.2%、24.1%和 23.9%。目前布局即时配送 的企业主要有四类:一是外卖源于外卖模式的即时配送,如饿了么的蜂鸟配送、美团的美团专送、京东到 家的新达达;二是以点我达、闪送、UU 跑腿等为代表的新兴企业;三传统物流企业旗下,包括顺丰的即 刻送、圆通的计时达、韵达的云递配等;四是以苏宁、天猫、京东等电商平台推出服务。

2018年即时配送订单量平台分布

数据来源:公开资料整理

量价拆分看,随着城市化进程的不断推进和城市交通网络的逐步完善,我国物流企业通过规模化 运力,同城快递业务快速发展。2018 年我国即时物流行业订单量同比增长 45.2%至 134.4 亿单,预计未来两年仍将保持 30%以上的高速增长,同城速递是物流行业增速最快的子行业。我国同城快 递每单价格保持约 8 元,低于全国快递业务的平均单价。

2013-2020年即时物流铜佛订单量及增长走势

数据来源:公开资料整理

四、生鲜到家行业迎来快速增长

随着生鲜商品从菜场向商超、电商等渠道转移,叠加疫情期间的刚需,生鲜电商行业迎来用户规模增长,春节复工后30天,活跃用户规模接近7千万

2019年生鲜电商行业活用户规模情况

数据来源:公开资料整理

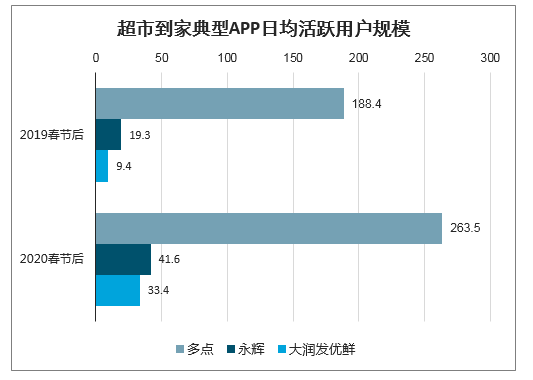

疫情改变用户在实体店购物的习惯,购物配送到家的需求爆发,商超强大的供应链能力满足用户需求,超市到家典型APP用户规模增长显著。

超市到家典型APP日均活跃用户规模

数据来源:公开资料整理

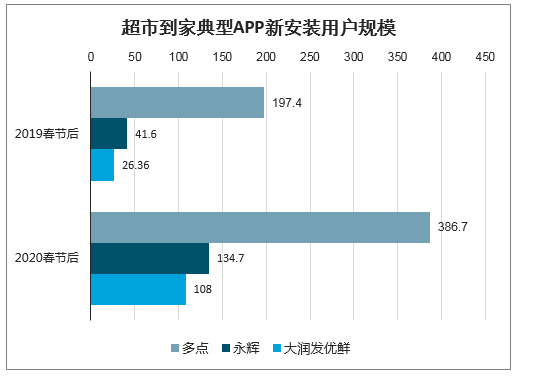

超市到家典型APP新安装用户规模

数据来源:公开资料整理

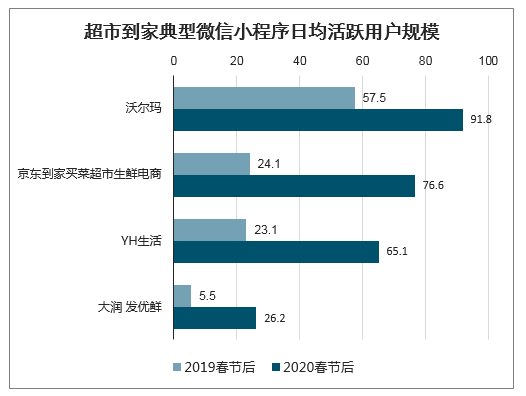

线下宣传引流、限时优惠、叠加疫情到家需求,微信小程序为商超提供流量入口,沃尔玛微信小程序日均活跃用规模近百万,大润发优鲜微信小程序日活增长近4倍

超市到家典型微信小程序日均活跃用户规模

数据来源:公开资料整理

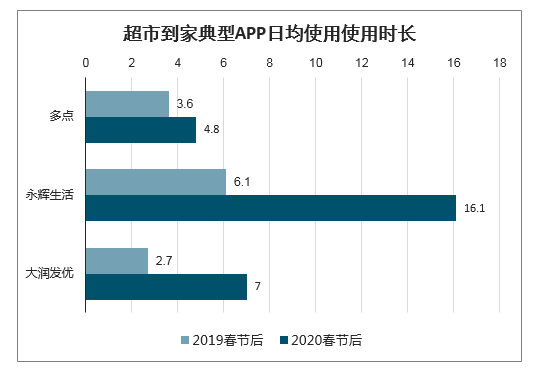

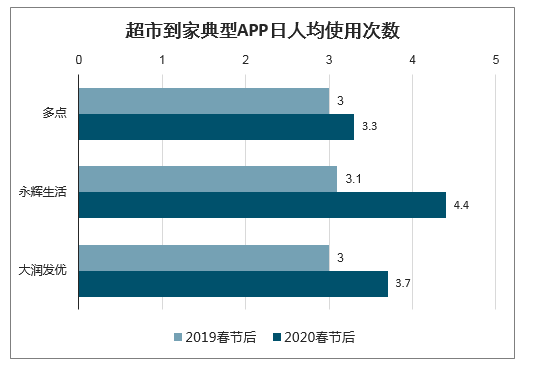

超市到家典型APP用户粘性显著增强,日人均使用时长、日人均使用次数均有不同程度的增加

超市到家典型APP日均使用使用时长

数据来源:公开资料整理

超市到家典型APP日人均使用次数

数据来源:公开资料整理

文章转载、引用说明:

智研咨询推崇信息资源共享,欢迎各大媒体和行研机构转载引用。但请遵守如下规则:

1.可全文转载,但不得恶意镜像。转载需注明来源(智研咨询)。

2.转载文章内容时不得进行删减或修改。图表和数据可以引用,但不能去除水印和数据来源。

如有违反以上规则,我们将保留追究法律责任的权力。

版权提示:

智研咨询倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。

![2024年全球及中国储热行业发展现状:新能源装机增长催生储能需求井喷,储热技术迎来黄金发展期[图]](http://img.chyxx.com/images/2022/0408/55d853aceb464ffcf6fad7c27bbd7795797b1b5a.png?x-oss-process=style/w320)

![2023年中国招标代理行业发展现状及趋势分析:行业竞争空间压缩,企业丞需快速转型[图]](http://img.chyxx.com/images/2022/0330/d1363a7ee3953fc25ed09e0b79158acce9dc7c22.png?x-oss-process=style/w320)

![2023年中国液碱行业市场竞争格局及趋势分析:行业集中度将进一步提高,供需格局有望持续改善[图]](http://img.chyxx.com/images/2022/0330/b388a599ab8b82a70e79838a8b0d600efa11727f.png?x-oss-process=style/w320)

![2023年中国植物蛋白饮料行业全景速览:乘风健康消费浪潮,行业正迎来前所未有的发展机遇[图]](http://img.chyxx.com/images/2022/0330/6b296592ed87ae76d174b4fbc262ff18a3c189b8.png?x-oss-process=style/w320)

![2024年中国爆米花行业发展形势分析:市场需求稳步上升,市场竞争不断加剧[图]](http://img.chyxx.com/images/2022/0330/920e1a3ff3bb6b7f469fbaa1e9ad45bc470a7578.png?x-oss-process=style/w320)