一、人身险行业发展现状

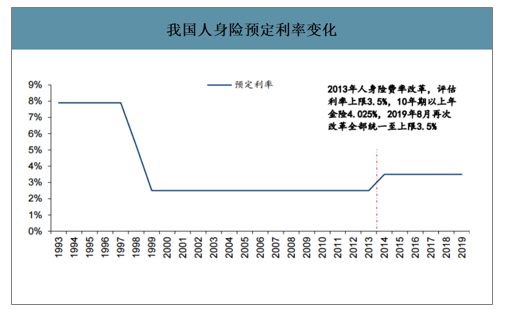

历史存量高利率保单已基本消化。我国也曾经历高利率保单在利率下行期带来的巨大冲击,上世纪90年代初期人身险预定利率接近8%,为预防潜在风险,1999年原保监会发文降低寿险保单预定利率,调整为不超过年复利2.5%,并不得附加利差返还条款。此后一直保持该规定至2013年人身险费率改革,评估利率上限调整为3.5%,10年期以上的年金险上限为4.025%。2019年8月将年金险评估利率上限调整回3.5%,至此人身险保单潜在利差损风险得到逐步控制。考虑到90年代我国保险业刚刚起步,1999年时寿险深度仅0.6%,人身险保费收入872亿元,仅是2019年的2.8%,过去这些高利率保单在目前的负债中占比较小,已基本消化,对保险公司整体经营影响不大。

我国人身险预定利率变化

数据来源:公开资料整理

我国人身险保费规模变化

数据来源:公开资料整理

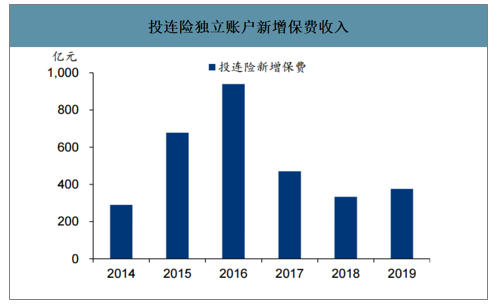

监管驱动下,目前我国处于高质量发展周期。过去寿险行业存在激进扩张、业务质量偏低等问题,2014-2016年,投连险独立账户新增保费从290亿元提升至939亿元,随后伴随监管收紧业务量显著下滑。而这部分保单存续期一般较短,对目前负债端影响不大。而站在当下的时点,得益于监管的积极引导,同时顺应人口结构向中老年化发展带来的红利,行业正处于高质量发展的历史进程当中,回归保障属性,转换发展动能,织密风险保障。产品结构中,健康险占比不断提升,进而降低负债成本,为长期健康发展持续夯实基础。

投连险独立账户新增保费收入

数据来源:公开资料整理

保险公司人身险保费收入结构

数据来源:公开资料整理

近期银保监会发布的行业政策

发布日期 | 政策 | 主要内容 |

2月6日 | 《普通型人身保险精算规定》 | 从推动风险保障类产品发展、整合和细化监管规定、填补监管制度空白几个监管导向入手,完善产品精算监管体系。 |

2月21日 | 《关于强化人身保险精算监管有关事项的通知》 | 在强化法定责任准备金监管、规范分红险市场、非现场监测机制等三方面做出规定。 |

2月26日 | 《进一步规范健康保障委托管理业务有关事项的通知》 | 针对2008年发布的旧版健康保障委托管理业务规则,在业务实质与定位、监管流程、市场规范等方面上进行规定更新。 |

数据来源:公开资料整理

过去二十年我国保险投资大类资产配置主要由监管和经济周期驱动。21世纪初保险资金投向较为受限,在配置上主要选择银行存款和国债,2000年分别占比48.7%、37.7%,而基金类资产刚刚起步,占比仅5.3%。随着保险资金投向监管的不断松绑,存款利率持续下行,保险资金的投向开始多元化,降低银行存款和国债的配置比例,增加债券和其他资产的比重,提升资金运营效率。截至2019年,债券资产占比34.6%,股票和证券13.2%,由于目前部分银行提供的大额协议存款利率较高,有长期配置价值,因此银行存款类资产占比依然较高,为13.6%。

中国保险资金大类资产配置演变

数据来源:公开资料整理

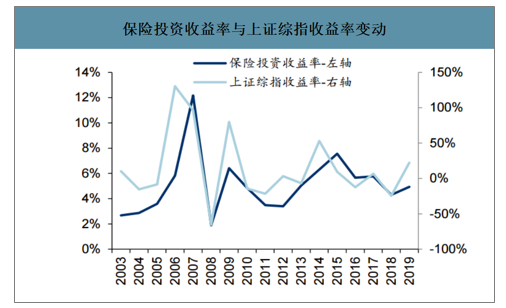

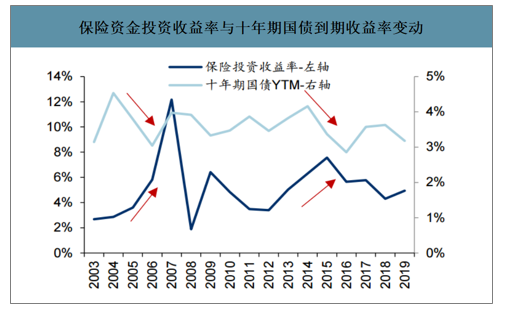

总投资收益率波动几乎由权益资产贡献,过去两轮长端利率下行均伴随股市繁荣,因而保险资金投资收益率未受负面影响。从历史数据来看,保险投资收益率与上证综指年收益率变动高度重合,波动几乎均由权益资产贡献。回顾过去两轮长端利率下行周期,2005-2006年和2014-2016年,股票市场均有不俗的表现,保险资金投资收益率不降反升。因此,长端利率的下滑未必直接导致保险投资收益率下降,反而有可能通过权益市场估值缓慢推升而产生长期支撑。从过去的收益率情况来看,保险资金投资收益率中枢显著高于十年期国债到期收益率中枢。

保险投资收益率与上证综指收益率变动

数据来源:公开资料整理

保险资金投资收益率与十年期国债到期收益率变动

数据来源:公开资料整理

保险资金投资收益率中枢显著高于十年期国债到期收益率

数据来源:公开资料整理

二、人身险行业提升收益水平方向分析

智研咨询发布的《2020-2026年中国人身险行业发展动态及投资商机预测报告》数据显示:2015-2017实际注册债权计划平均投资收益率经历了一段下行期,2017年为5.78%,而2019年十年期国债YTM均值相较2017年下降0.4pct。因此,假设存量非标资产收益率6%,增量为5.4%。在资产配置结构上,根据上市险企的平均配置情况,假设债券资产占45%、非标资产15%、权益类资产10%。此外,假设投资到期叠加新增资产,再投资占总资产比例为20%,则可测算得投资收益率敏感性如下。在权益资产收益率5%的假设下,十年期国债YTM较基准情形下降150bp至1.96%,仍可实现总投资收益率4.72%,风险充分可控。

保险资金投资收益率敏感性分析

- | - | 权益资产收益率 | ||

情形假设 | 利率表现 | -5.00% | 5.00% | 15.00% |

+150bp | 4.96% | 4.18% | 5.18% | 6.18% |

+100bp | 4.46% | 4.12% | 5.12% | 6.12% |

基准情形 | 3.46% | 4.00% | 5.00% | 6.00% |

-100bp | 2.46% | 3.88% | 4.88% | 5.88% |

-150bp | 1.96% | 3.72% | 4.72% | 5.72% |

数据来源:公开资料整理

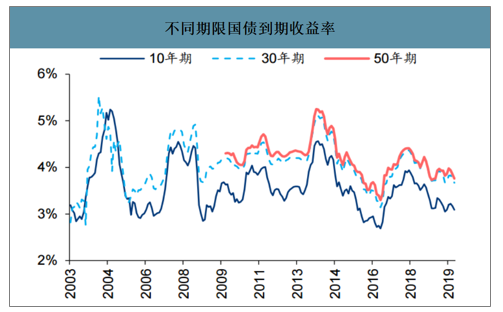

1.不断拉长固定收益类资产久期。日本保险公司在QE的背景下大量增持30年期国债拉长久期,以抵消利率下行的负面影响。反观我国,从不同期限的国债和铁道债到期收益率来看,30年期比10年期普遍高40-60bp,通过拉长此类近似无风险资产的久期,提前锁定收益率,能有效提升未来整体收益水平。

不同期限国债到期收益率

数据来源:公开资料整理

2.配置优质非标资产,充分发挥险资长久期议价权优势。非标资产因锁定期较长、流动性较差而享有更高的流动性风险溢价,险资可充分发挥负债长久期的议价权优势,积极配置。截至2020年1月底,累计发起设立各类债权、股权投资计划1339只,合计备案规模3.04万亿元。2017年实际注册债权计划平均投资收益率为5.78%,得益于较长的久期,这些资产部分依然存续,是险资投资收益率的有力支撑。

债权和股权投资计划累计备案规模

数据来源:公开资料整理

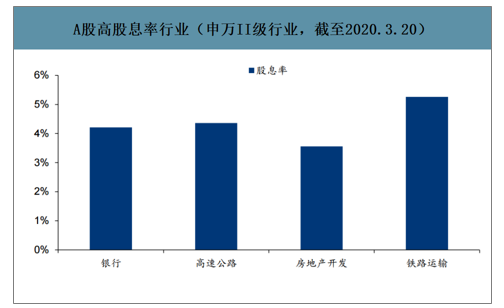

3.未来可增配高股息资产,兼顾稳定与成长性。借鉴日本保险公司在权益投资的策略逐渐转变为集中在经营稳定、有一定竞争壁垒、高股息的股票中,每年能获得稳定的分红收入,另一方面也能分享到权益的成长性,进而以成本计价的股息率不断提升。目前我国保险资金权益资产占比不高,截至2019末行业整体仅13.2%。当前我国资本市场处于发展的上升周期,未来或适当提升配置比例,方向上优选高股息资产,享受盈利成长和估值提升的双击。

A股高股息率行业(申万II级行业,截至2020.3.20)

数据来源:公开资料整理

智研咨询 - 精品报告

智研咨询 - 精品报告

2024-2030年中国人身险行业市场运营态势及投资前景研判报告

《2024-2030年中国人身险行业市场运营态势及投资前景研判报告》共十三章,包含2024-2030年中国人身险行业发展趋势分析,2024-2030年中国人身险市场发展预测,2024-2030年中国人身险行业投资机会和风险等内容。

文章转载、引用说明:

智研咨询推崇信息资源共享,欢迎各大媒体和行研机构转载引用。但请遵守如下规则:

1.可全文转载,但不得恶意镜像。转载需注明来源(智研咨询)。

2.转载文章内容时不得进行删减或修改。图表和数据可以引用,但不能去除水印和数据来源。

如有违反以上规则,我们将保留追究法律责任的权力。

版权提示:

智研咨询倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。

![2021年中国互联网人身险行业发展现状及行业发展趋势分析[图]](http://img.chyxx.com/images/2022/0330/d1363a7ee3953fc25ed09e0b79158acce9dc7c22.png?x-oss-process=style/w320)

![2021年中国人身险保费收入规模、赔款和给付支出规模及分布:寿险保费收入规模占比大[图]](http://img.chyxx.com/2021/08/56716ZMPPO_m.jpg?x-oss-process=style/w320)

![2020年中国互联网人身险行业保费收入为2110.8亿元,行业呈现以第三方平台为主、自营平台为辅的发展格局[图]](http://img.chyxx.com/2021/05/20210526131232.jpg?x-oss-process=style/w320)