一、母婴专卖店行业市场现状

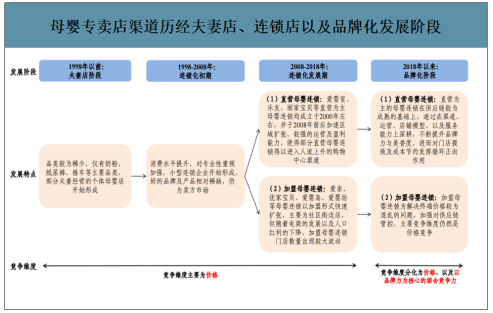

母婴专卖店渠道已进入品牌化发展阶段,直营及加盟连锁门店在竞争维度上已分化。母婴专卖店渠道主要经历夫妻店、连锁化、到品牌化的三个阶段。

夫妻店(1998年以前):品类较为稀少,以个体经营的夫妻店为主;

连锁化(1998-2018年):连锁化逐步提升,知名母婴连锁企业大多成立于2000年前后(除孩子王成立于2009年),但选择的发展思路及策略是截然不同的。总体来说,直营连锁虽扩张速度较慢,但注重发展质量,其运营能力、信息化程度均稳步提升,且逐步向购物中心渠道转移,开店成功率、盈利水平均较高;加盟连锁前期凭借人口红利快速扩张,但普遍存在终端价格紊乱、门店标准化程度较差、服务不够专业等问题,在电商的冲击以及人口红利下降的背景下,盈利受到较大挑战,近几年店铺数量波动较大;

品牌化(2018年以来):线上获客成本不断攀升下,进入线上、线下融合时期。直营连锁在前期供应链建设相对成熟的基础上,不断完善以提升品牌力为核心的综合竞争实力,并探索线下新零售转型;而加盟连锁对终端控制相对较弱,只能通过加强供应链管控,减少门店在价格竞争中的劣势。

母婴专卖店渠道历经夫妻店、连锁店以及品牌化发展阶段

数据来源:公开资料整理

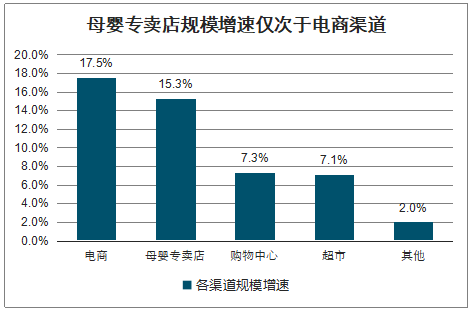

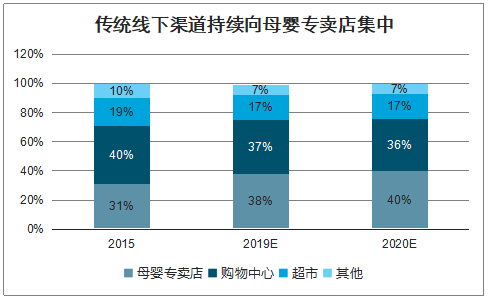

母婴专卖店渠道增速仅次于电商,不断挤压商超、购物中心等份额,成为线下第一大渠道。智研咨询发布的《2020-2026年中国母婴行业市场竞争状况及未来前景分析报告》数据显示:2015-2020年母婴专卖店渠道增速CAGR预计为15.3%,增速仅次于电商渠道,其在线下渠道占比由31%提升至40%,在全渠道占比由21%提升至24%,母婴专卖店渠道整体规模增速较快,渠道份额增长主要来自于对商超、购物中心等传统线下渠道的替代和升级(2015-2020年线下其他渠道占比由69%下降至60%)。

母婴专卖店规模增速仅次于电商渠道

数据来源:公开资料整理

传统线下渠道持续向母婴专卖店集中

数据来源:公开资料整理

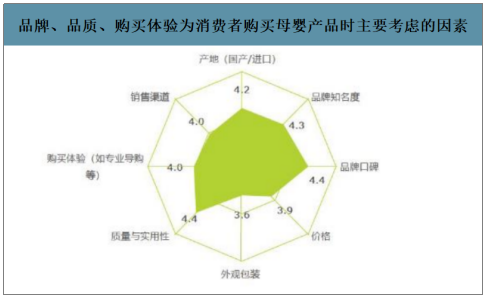

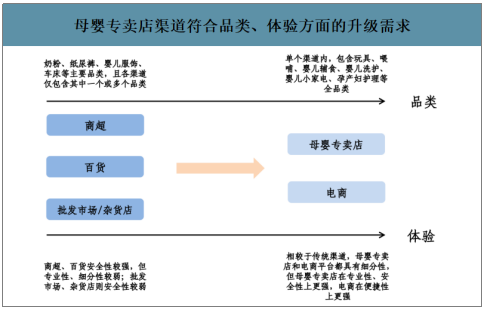

消费者购买母婴产品时最关注品牌、品质、以及一站式、专业性的购买体验,母婴专卖店符合当前需求发展趋势,在品类、体验方面都是对传统渠道的升级。母婴消费者们在购买产品时,最关心的因素主要是品牌、品质、以及购买体验方面,而对价格敏感性相对较低。母婴专卖店渠道发展至今,从品类、体验上已逐步完成对商超、百货、批发市场、杂货店等传统渠道的替代与升级,不仅满足品类高度细分化的要求,而且兼顾专业性与安全性,直营母婴龙头还致力于通过加强门店新零售建设以提升服务便捷性。

品牌、品质、购买体验为消费者购买母婴产品时主要考虑的因素

数据来源:公开资料整理

母婴专卖店渠道符合品类、体验方面的升级需求

数据来源:公开资料整理

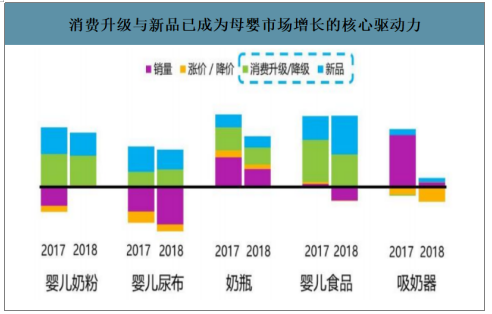

消费升级与新品已成为拉动母婴市场增长主要推动力,大量上游品牌商面对激烈竞争,与母婴专卖店龙头联手招新与推广新品,来自品牌商更大的支持补贴力度、推广服务收入保证渠道盈利空间。

2017-2018年五大母婴品类中,销售增长驱动力主要为消费升级与新品,而销量与价格贡献比例相对较小,预计主要和我国已进入后人口红利时期有关。在此背景下,广大上游品牌商纷纷选择与母婴连锁龙头合作,通过联合促销活动进行招新以及新品推广。相较于线上渠道,母婴专卖店渠道拥有更好的产品陈列展示条件、且具有专业性推介优势,成为更为理想的推广渠道。而品牌商更大的支持与补贴力度、以及带来的推广服务收入,也利于保证母婴专卖店渠道的盈利空间。

消费升级与新品已成为母婴市场增长的核心驱动力

数据来源:公开资料整理

2019年预计有超60%的母婴专卖店利润处于持平或下滑状态,说明渠道整体盈利状况并不乐观,数量占多的大部分中小连锁及单体母婴店面临较大盈利挑战。由于经营效率与水平的差异,渠道盈利水平也已形成分化,盈利能力更高的母婴连锁企业有望实现更加稳健的扩张。

2019年超60%母婴专卖店利润下滑或持平

数据来源:公开资料整理

假设母婴用品的线上渗透率5年内每年以1%的增速提高,另假设到2023年母婴专卖店在线下渠道中的占比达到54%,那么估算到2023年,母婴专卖店的市场可规模可达到约1.94万亿。

母婴专卖店市场规模(万亿元)测算

- | 2017 | 2018 | 2019E | 2020E | 2021E | 2022E | 2023E |

我国母婴用品市场规模(万亿元) | 2.6 | 3.1 | 3.6 | 3.91 | 4.3 | 4.68 | 5.05 |

线上渗透率 | 22.0% | 24.0% | 25.0% | 26.0% | 27.0% | 28.0% | 29.0% |

母婴专卖店在线下渠道中占比 | - | 51.0% | 52.0% | 52.0% | 53.0% | 53.0% | 54.0% |

母婴专卖店市场规模(万亿元) | - | 1.2 | 1.4 | 1.5 | 1.66 | 1.79 | 1.94 |

数据来源:公开资料整理

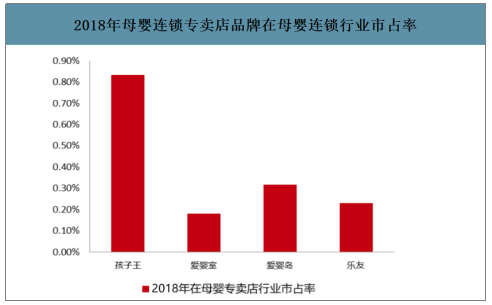

2018年母婴连锁专卖店品牌在母婴连锁行业市占率

数据来源:公开资料整理

二、母婴专卖店经营模式

高直采比例&自有产品开发,全面降低商品成本。高毛利水平与有竞争力的终端价格是渠道竞争的基本条件,各主要直营母婴龙头主要通过两方面降低商品成本:一是提高统采、直采比例,尤其保证在核心商品上的价格优势。前十大奶粉品牌基本实现直采。二是加强自有产品(包含独家销售产品)的开发。自有产品主要覆盖品牌依赖度、以及制造门槛相对有限的品类,包括棉纺类、用品类、玩具类以及食品类。

建设高水平物流仓,提升仓储水平及效率,减少跨区域运输成本。大型母婴连锁企业门店普遍分布较广、数量众多,且部分商品周转较快,对物流保障的成本、效率、和及时性均有较高要求。目前,爱婴室、孩子王、乐友等主要直营连锁龙头均已建成仓储水平较高的物流基地,引进自动化、智能化物流系统及装备,不断优化其仓储效率。另外,还根据店铺规模及分布建立多层仓储网络,总仓-分仓的合理搭配及运用可削减其运输配送成本。为了满足门店不断加密及扩张的需求,爱婴室及孩子王近两年均已启动新物流总仓的建设,以更强的发货能力为门店扩张提供有效支撑。

主要直营母婴连锁企业仓储及物流建设

孩子王 | 总仓 | 南京全渠道物流基地 | 主要为华东地区 | 10万平方米(含仓库及综合楼) | 已建成(2018年建成) | 形成四级仓网布局:全国总仓(1个建成,1个在建)→区域大仓(4个)→城市仓(24个)→终端门店。南京总仓引进先进的自动分拣系统、智能充电桩、数字化全息管理等,数字化与智能化水平较高 |

西南成都物流基地 | 川、渝、陕、滇、甘、贵 | / | 在建(2020年3月启动) | |||

分仓 | 成都、武汉、天津、广东4个区域物流仓,以及24个城市物流仓 | 覆盖16省3个直辖市150+城市 | / | 已建成 | ||

乐友 | 分仓 | 北京、天津、青岛、沈阳、成都、西安、上海、武汉设有8个区域仓库 | 华北、东北、西南、西北、华中、华东 | 20万平方米 | 已建成 | 形成两级仓网布局:8个区域仓库→终端门店。目前具备较高标准的立体自动化仓储空间、物流IT服务系统,可匹配成本最低的发货途径、降低物流成本 |

爱婴室 | 总仓 | 分仓 | 上海、浙江、江苏、福建、电子商务 | 3.38万平方米 | 已建成(2016年建成) | 形成两级仓网布局:大部分地区嘉善总仓(一期建成,二期在建)→终端门店;福州、南通地区区域仓库→终端门店。嘉善基地配臵立体库自动化密集存储系统、输送线、高速分拣机等先进物流设备,并采用WMS物流系统进行管理。二期总投资1.06亿元,预计建设完成后嘉善基地出货能力可较一期提升4.6倍,支持年发货额76亿元,满足电商年出库额3亿元 |

嘉善二期物流配送中心 | >3万平方米 | 在建(2019年9月启动,计划2021年4月投入运营) | ||||

分仓 | 福州仓库 | 福州门店 | 0.4万平方米 | 已建成 | ||

南通仓库 | 南通门店 | 0.25万平方米 | 已建成 |

数据来源:公开资料整理

三、母婴专卖店行业经营渠道

(1)渠道模式方面:可分为直营及加盟模式。直营连锁前期扩张较慢,但较为稳健、盈利水平不断提升,青睐布局于人流上升的购物中心业态;而加盟渠道前期扩张极快,几年内可扩张至几千家,但是由于门店在产品价格、管理运营上无法统一,发展参差不齐,承租能力、盈利水平相对较差,大多开在社区街边店。随着我国进入后人口红利时期、渠道获客途径多样化,以发展加盟为主的母婴连锁在获客上或面临越来越大的困难。由此,前期以直营打下坚实基础、且与购物中心、商圈建立良好合作关系的母婴连锁企业,将有望持续提效,在长期获得更好的发展。

(2)区域扩张策略方面:类似于西松屋,爱婴室主要通过直营开店,或小规模并购基础上直营开店两种形式扩张,前期主要在华东区域垂直加密,在华东多个省市建立绝对优势地位,目前在加密华东区域基础上,逐步渗透跨区域地区;孩子王也是在华东地区起家,由于大店模式下选址范围相对有限,很快选择进驻全国其他区域,目前覆盖区域范围最广;乐友发展于华北地区,主要通过直营、并购、加盟三种形式扩张,覆盖区域也较广,但由于部分并购、加盟质量相对较低,门店仍需进一步整合,其在部分地区渗透率较低亦造成品牌知名度有所欠缺。未来各核心区域均有可能存在直营龙头之间的竞争,相较于门店广布,更看好坚持区域垂直加密的母婴零售企业,此种扩张策略更有利于将供应链、品牌力的优势发挥到极致,日本母婴龙头西松屋、以及同样具有一定服务半径的超市行业也已通过实践证明,密集布局的成功可能性更高。

主要直营母婴连锁企业渠道模式、业态及扩张策略

企业名称 | 渠道模式 | 渠道业态 | 扩张策略 | 现有店铺数量 |

爱婴室 | 全直营 | 购物中心店为主,占比为70% | 2005年在上海开设第一家门店,之后以上海为中心,以自建和收购方式向江苏、福建和浙江等临近地区辐射,2019Q2起正式收购重庆泰诚,2019年年末在深圳开设第一家门店 | 截至2019Q3共266家,结合四季度开店计划,预计至2019年底门店数近300家 |

孩子王 | 全直营 | 主要为一到三线城市超大型购物中心 | 2009年12月在南京开设第一家门店,2010年走出江苏布局安徽等区域,2011-2012年开始进军西南、上海市场,2015年先后进驻广州、河南、陕西、辽宁等地区,全国门店突破100家,2018年9月开拓深圳首店 | 预计360-370家 |

乐友 | 直营为主 | 商圈与社区街边店结合 | 2001年在北京开设第一家门店,2007年进入天津市场,2008年进入沈阳,同年通过并购进入西安市场,2010年通过并购进入廊坊、青岛,2010年开拓陕西咸阳,2013年进入上海市场 | 预计600-700家,其中500家左右直营 |

数据来源:公开资料整理

文章转载、引用说明:

智研咨询推崇信息资源共享,欢迎各大媒体和行研机构转载引用。但请遵守如下规则:

1.可全文转载,但不得恶意镜像。转载需注明来源(智研咨询)。

2.转载文章内容时不得进行删减或修改。图表和数据可以引用,但不能去除水印和数据来源。

如有违反以上规则,我们将保留追究法律责任的权力。

版权提示:

智研咨询倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。

![2023年中国汽车冷冲压模具行业全景简析:新车型研发、上市加速,推动行业高速发展[图]](http://img.chyxx.com/images/2022/0330/ff5315f651f3e124d0f5a156ac51655e46e5433f.png?x-oss-process=style/w320)

![2024年中国钙钛矿电池行业发展现状分析:光伏企业加快布局钙钛矿,钙钛矿电池产业前景广阔[图]](http://img.chyxx.com/images/2022/0408/1ba88a0bac4b4a65439b806124f6fc0f4ab03cad.png?x-oss-process=style/w320)

![2024年中国制氢电源行业发展现状:政策支持绿氢渗透率提升,制氢电源一片蓝海 [图]](http://img.chyxx.com/images/2022/0408/55d853aceb464ffcf6fad7c27bbd7795797b1b5a.png?x-oss-process=style/w320)

![2023年中国铁路连接器行业竞争格局分析:本土企业快速崛起,产品实现进口突破[图]](http://img.chyxx.com/images/2022/0330/b388a599ab8b82a70e79838a8b0d600efa11727f.png?x-oss-process=style/w320)

![2024年中国云安全行业发展现状及及发展趋势分析:需求随市场扩大而快速增长,未来发展前景广阔 [图]](http://img.chyxx.com/images/2022/0330/d1363a7ee3953fc25ed09e0b79158acce9dc7c22.png?x-oss-process=style/w320)