PTFE即聚四氟乙烯,具有润滑性,耐高温,耐低温,耐腐蚀(抗强酸抗强碱),几乎不溶于所有溶剂的优秀性质,应用从航天领域到广泛的日用商品,例如PCB板(高端品)、腐蚀性气体及液体的输送管剂排气管、无油润滑材料等。

一、聚四氟乙烯行业市场现状

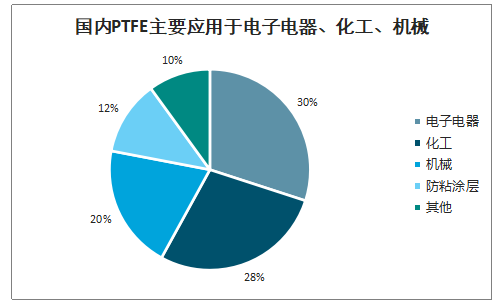

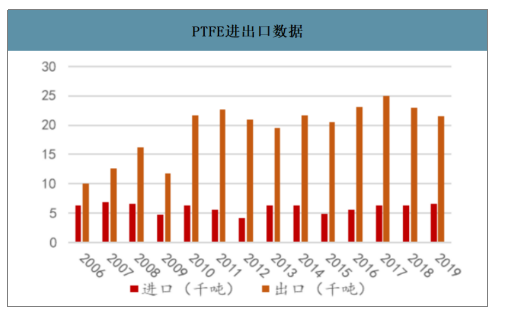

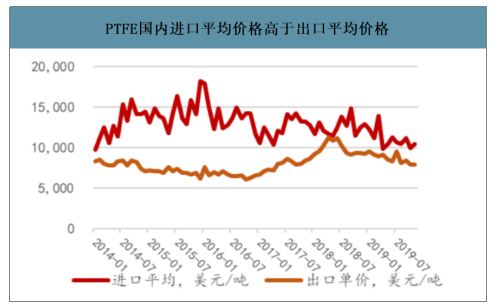

低端PTFE过剩严重,高端产品依赖进口。PTFE是全球消费量最大的含氟聚合物,产能、产量、需求量均占全球含氟聚合物的50%以上。智研咨询发布的《2020-2026年中国聚四氟乙烯(PTFE)行业市场现状调研及市场发展前景报告》数据显示:截至2019年底,国内总产能11.2万吨,约占全球40%以上的供给,以注塑级的低端产能为主。2019年全年产量约6.4万吨,行业整体开工率已连续三年维持在50%附近,过剩严重,国内PTFE下游需求电子电器、化工、机械、防粘涂层分别占比30%、28%、20%、12%。每年我国出口2万吨以上低端产能,同时进口量稳定在5000-6000吨,其中70%-80%的进口PTFE为高性能的改性产品,以此来满足国内对高端PTFE产品的需求,2019年国内进口PTFE均价较出口PTFE均价贵约2400美元/吨。

国内PTFE行业低端产能过剩

数据来源:公开资料整理

国内PTFE主要应用于电子电器、化工、机械

数据来源:公开资料整理

PTFE进出口数据

数据来源:公开资料整理

PTFE国内进口平均价格高于出口平均价格

数据来源:公开资料整理

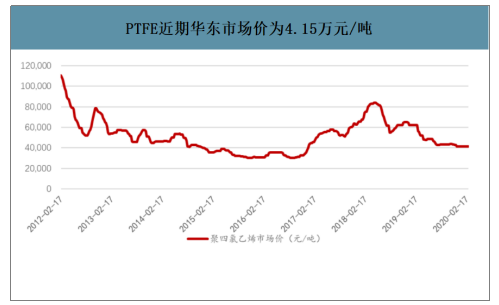

PTFE低端产能出清难,且行业仍持续扩张,未来几年难有起色,当前行业毛利率预计15%,下行空间有限。PTFE多为氟化工企业内的配套产能,是将被禁用的制冷剂R22的主要下游。氟化工企业为了消化R22的产能而向下游PTFE环节延伸,导致行业景气度较差的情况下仍有大量扩张,产能难出清。业内企业数量约13家,其中前五大企业市占率约78%。过去三年,产品价格曾在2018年2月因为原料供应不足、地方限产、装置故障检修等原因造成产品价格从6万元/吨暴涨至9万元/吨,其余大多时候在4-6万元/吨的价格区间震荡。当前华东地区市场产品价格为4.15万元/吨,市场主流价位4.7万元/吨,行业毛利率预计约15%,下行空间有限。

PTFE近期华东市场价为4.15万元/吨

数据来源:公开资料整理

国内前五大企业市占率78%

企业名称 | 产能(万吨) | 在建产能(万吨) | 所占份额 | 所在省份 |

东岳集团 | 3.5 | 2 | 31.3% | 山东省 |

中昊晨光 | 2 | 0.5 | 17.9% | 江苏省 |

巨圣氟化学 | 1.5 | - | 13.4% | 浙江省 |

常熟三爱富 | 1 | - | 8.9% | 江苏省 |

江西理文 | 0.7 | - | 6.3% | 江西省 |

山东瑞特 | 0.6 | - | 5.4% | 山东省 |

江苏梅兰 | 0.6 | - | 5.4% | 江苏省 |

福建三农 | 0.5 | - | 4.5% | 福建省 |

山东华氟 | 0.3 | - | 2.7% | 山东省 |

重庆新氟 | 0.2 | - | 1.8% | 重庆市 |

永和 | 0.1 | - | 0.9% | 浙江省 |

氟尔新材料 | 0.1 | - | 0.9% | 山东省 |

山东鲁西 | 0.1 | - | 0.9% | - |

鲁北化工 | 0.5 | - | - | - |

福建永和 | 0.5 | - | - | - |

总计 | 11.2 | 3.5 | - | - |

数据来源:公开资料整理

PTFE树脂是目前为止发现的介电常数最低的高分子材料之一,信号在其中传送的完整性好于其他材料。目前已有应用于5G相关的射频天线、高频覆铜板、雷达天线等,还可被广泛应用于5G领域的各种连接器中。5G基站数量或将超过1000万个,单基站用天线数量有望从单基站用量4-8根增长至128-158根,基站的天线、高频覆铜板、雷达天线、同轴电缆环节均要用到高端PTFE。5G基站更高的工作频段导致的绕射能力弱、传输损耗大、传播距离短等特性对基站数量提出了更高的要求。截止2019年7月,我国4G基站数量达到约460万个,假设5G基站最终的总数达到4G的2-3倍,则最终5G基站数量有望超过1000万个。

PTFE作为绝缘层的射频电缆对信号保护好于此前使用聚乙烯作绝缘层的同轴电缆,其应用随着5G通信设备、汽车电子、移动通信、智能家居、军用电子、航空航天等呈爆发式增长。

信号在PTFE中传送的完整性好于其他材料

序号 | 材料 | 介电常数 | 节点损耗因子 |

1 | 聚四氟乙烯 | 2.1 | 0.0004 |

2 | 热固性材料 | 2.20-2.60 | 0.001-0.005 |

3 | APPE | 2.5 | 0.001 |

4 | PPO | 2.45 | 0.0007 |

5 | 氰酸酯 | 2.7-3.00 | 0.003-0.005 |

6 | 环氧树脂 | 3.6 | 0.0025 |

数据来源:公开资料整理

二、聚四氟乙烯行业生产要素

聚四氟乙烯行业属于资源要素、技术要素、人才要素密集型行业。

在资源要素方面,聚四氟乙烯行业需要投入较为大量的土地、原料进行生产,尤其是原料所占成本较大,容易引发产品价格波动,故可归为资源密集型行业。行业上游最初端为萤石和氯仿行业,萤石资源较为稀缺,中国萤石资源由于杂质含量较低、开采条件较好,因而开发价值较高,在全球萤石资源中占重要地位,具备发展PTFE行业的特殊资源优势。受萤石资源等因素的影响,国际跨国公司围绕资源配置进行了大规模的业务与资产重组,纷纷将制造业的基地向萤石资源丰富的国家转移。

因为看好我国高品位丰富的萤石资源和巨大的潜在市场,世界几大氟化工大公司都以合资或独资形式开始进入中国办厂,比如日本大金在常熟建设基地,美国3M公司与江苏梅兰集团开展合作,法国阿托菲纳与常熟以及上海三爱富公司的合作。

在技术要素、人才要素方面,因为含氟聚合物的生产并非易事,氟化物的腐蚀性非常强,氟聚合时容易爆炸,存在一定的安全隐患,对加工设备的金属材质要求较高,也需要经验丰富、技术过硬的人员来操作。尤其是中高端含氟聚合物产品,不仅需要企业具备相当长时间的技术积累,还需要配置高精度设备,历经较长时间尝试多条技术路线后才能形成成熟理想的制造工艺。

因此可归为技术密集型行业。目前聚四氟乙烯高端生产技术和产品主要集中于发达国家。例如美国杜邦公司、日本大金等氟化工巨头基本占据了氟化工高端市场,在氟树脂品种和质量方面遥遥领先,如超细粉末聚四氟乙烯、可熔性聚四氟乙烯及常温固化型氟树脂涂料等。

三、聚四氟乙烯行业发展瓶颈

1.萤石资源日趋紧张,PTFE环保限产,高价原料拉升中下游企业成本

近十年来,尽管我国的萤石储量占全球总量的16%左右,但产量和出口量却长期占据全球总量的50%以上,储采比远低于全球水平。我国萤石储量仅够开采10年,为全球回采比最低的国家。萤石是现代氟化工中氟元素的主要来源,因此广泛用作现代工业的重要矿物原料,且具有相当的不可替代性。政府自2003年已明令禁止不再开放新的开采许可证,2016年又将萤石列入我国的的“战略性矿产名录”。此外萤石开采又属于高污染行业,逐渐加码的环保政策使得萤石产量供不应求。

2.PTFE行业存在结构性产能过剩问题

2017年以来受环保严查影响,PTFE开工率受限,2017年行业整体开工率仅为70%左右,叠加原料价格上涨,PTFE价格大幅上涨,但整体产能过剩的格局短期内不会改变,价格增长具有不可持续性。因此较低水平重复建设和高端产品缺口较大造成了我国聚四氟乙烯行业出现了结构性产能过剩问题。国内高端产品缺乏,出现了单体产能过剩,基础产品、通用牌号产能过剩,而下游创新不足、下游高端产品缺乏、高端客户不能满足要求、下游高端产品依赖进口的状况,尤其是缺乏高性能、专用化、系列化、精细化的产品。

3.行业技术水平低,科研投入不足

我国PTFE行业在相关基础研究和应用研究方面较为薄弱,这在一定程度上影响了行业的纵深发展。国际大型氟化工企业的科研投入占销售收入比例是我国的数倍之多。国际化工巨头杜邦公司2017年研发费用为26亿美元,占据年度收入的10%,而国内巨头之一东岳集团的研发比例仅为0.99%。高端生产技术和产品主要集中于发达国家,美国杜邦、日本大金等氟化工巨头基本占据了氟化工高端市场,在氟树脂品种和质量方面遥遥领先。在生产技术上,元素氟化技术、定向催化氟化技术等国外已较为完善。

4、对环保技术开发和副产的综合利用不够,环保压力大

萤石开采属于高污染行业,自2018年6月份以来,江西、福建、浙江、河南等萤石供应大省均在环保影响下出现不同程度停车停产。氢氟酸是氟化工产业必备的上游原料。氟化氢生产过程的副产品氟硅酸多数还没有得到合理应用,只能作为废液处理,处理成本高。氟化铝尾气吸收液含氟较高(约为1%~3%),一些企业直接排至污水处理站,没有进行综合利用,造成资源浪费和污水处理成本增加。

四、聚四氟乙烯行业发展趋势

1.向高端化、高附加值、新用途品种方向发展

随着工业转型步伐加快,下游汽车、电子、轻工、新能源、环保、航空航天等相关产业对高附加值、高性能的PTFE市场需求迫切,对产品结构优化和技术创新提出更高的要求,而且目前我国的PTFE产品性能与国际先进水平存在相当大的差距,进口依赖较为严重。增强我国PTFE产品的市场竞争力,大幅提高我国尖端氟化工产品的国内自给率,重点突破尖端产品,这是PTFE行业得以可持续发展的重要方向,使得PTFE产品向高端化、高质化、精细化、高附加值、新用途品种方向发展,让有效投资集中在产业链延伸端,重点突破尖端氟化工产品,也将成为国家政策扶持的重点。国内目前正在加快聚合、后处理工艺研究,提高氟聚合物质量,产品方面向中高端、改性定制化方向发展,积极开发纳米聚四氟乙烯、膨体聚四氟乙烯、超高分子量聚四氟乙烯等产品。

2.向更加节能环保的生产方式倾斜

根据《中国氟化工行业“十三五”规划》,氟化工行业“十三五”GDP能耗、单位GDP碳排放量必须要达到国家标准。自2017年以来的环保严查使得缺乏原料氢氟酸配套和副产品盐酸处理能力的企业成本大幅提升,且生产严重受限。为臭氧层保护、减少温室气体释放,根据《蒙特利尔议定书》,中国已经启动了削减淘汰HCFCs工作,为更加绿色环保的替代产品打开了市场空间。目前第二代R22处于逐步限制应用阶段,并向第三代R134a、R410,以及第四代HFO-1234yf发展,应用推广正在逐步提速。在高压环保政策背景下,行业发展必将朝着节约能源、减少排放、副产物综合利用、推广低碳技术等方面发展,以此减少排污成本,提高副产物回收利用能力减低成本,进而推动节能环保的发展方式。

3.向高集中度、延伸产业链方向发展

供给侧结构性改革的推进和安全环保政策趋严,为行业并购重组、优势企业拉开竞争差距、行业集中度提升提供了契机,也倒逼行业加速产业升级。小企业和龙头企业在此轮环保风暴中受到的影响完全不同,不但因为缺乏氢氟酸配套和下游盐酸处理能力而导致成本大幅高于大企业,而且开工率方面受到的负面影响也显著高于大企业,因此行业真实集中度可能会更高。随着政府为规范行业发展,设置氟化工技术、装备、安全、环保及能源利用效率等指标,提高行业准入门槛,建立健全企业推出机制,将有效推动企业间的并购和重组,大大提高行业集中度。

智研咨询 - 精品报告

智研咨询 - 精品报告

2024-2030年中国聚四氟乙烯(PTFE)行业市场竞争态势及发展前景研判报告

《2024-2030年中国聚四氟乙烯(PTFE)行业市场竞争态势及发展前景研判报告》共七章,包含中国聚四氟乙烯产业链梳理及全景深度解析,中国聚四氟乙烯产业链代表性企业案例研究,中国聚四氟乙烯行业市场投资策略建议等内容。

文章转载、引用说明:

智研咨询推崇信息资源共享,欢迎各大媒体和行研机构转载引用。但请遵守如下规则:

1.可全文转载,但不得恶意镜像。转载需注明来源(智研咨询)。

2.转载文章内容时不得进行删减或修改。图表和数据可以引用,但不能去除水印和数据来源。

如有违反以上规则,我们将保留追究法律责任的权力。

版权提示:

智研咨询倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。