氢氧化锂和碳酸锂类似,都是锂的化合物,处于锂产业链的中游冶炼加工环节。氢氧化锂具有强腐蚀性,属于危险化学品,故生产难度高于碳酸锂。两种锂盐都是生产锂电池正极材料时的锂源,目前碳酸锂主要用在生产磷酸铁锂和三元材料中的中低镍正极材料上(NCM 111、523 以及部分 622),而氢氧化锂主要用于生产三元材料中的镍正极材料(部分NCM622,全部的 NCM811、90505 以及 NCA)。

一、现状

在将锂盐与三元前驱体颗粒混合烧结时,需要锂盐呈熔融液态。液体的优异流动性可以使锂盐与三元前驱体颗粒均匀混合,从而使烧结出的正极材料具有较为优异的电化学性能。然而,高镍三元材料的烧结温度不宜过高然而,高镍三元材料的烧结温度不宜过高。无水氢氧化锂的熔点约为 462℃,单水氢氧化锂的熔点约为 470℃,而碳酸锂的熔点高达 723℃。因此,生产高镍三元材料从性能要求上只能使用氢氧化锂作为锂源,而生产中低镍三元材料和磷酸铁锂等可以使用更加廉价的碳酸锂作为锂源。

6 系三元及以上需要采用氢氧化锂作为锂源(Wh/L)

技术路线 | 可用锂源 | 电池单体 | 体积利用率 | 预计电池包 | 预计对应 |

体积能量密度 | 假设值 | 体积能量密度 | 续航里程 | ||

铁锂 | 碳酸锂 | 349 | 50% | 192 | 300km 左右 |

5系三元 | 碳酸锂 | 482 | 50% | 241 | 400km 及以下 |

6系三元 | 碳酸锂/氢氧化锂 | 527 | 50% | 263 | 400Km 左右 |

8系三元/NCA | 氢氧化锂 | 550 | 55% | 275 | 500km 及以上 |

数据来源:公开资料整理

使用碳酸锂成品,利用苛化作用生产氢氧化锂,俗称“苛化法”,多以廉价的盐湖卤水碳酸锂作为原料。使用碳酸锂成品,利用苛化作用生产氢氧化锂,俗称“苛化法”,多以廉价的盐湖卤水碳酸锂作为原料。采用苛化法生产氢氧化锂的企业,大部分利用自有盐湖生产的碳酸锂(比如 SQM,Livent,Orocobre 等等);小部分选择外购碳酸锂并加工为氢氧化锂(比如衢州永正等,另外 Livent 自产碳酸锂不足时也会选择外购)。

以锂精矿为原料,通过“一步法”生产氢氧化锂(也称“冷冻法”),是国内企业主要的氢氧化锂生产方式。以锂精矿为原料,通过“一步法”生产氢氧化锂(也称“冷冻法”),是国内企业主要的氢氧化锂生产方式。目标明确的企业可以直接布置氢氧化锂产线,将锂精矿经过煅烧、焙烧、浸出、除杂等流程直接得到电池级氢氧化锂。另一方面,也有很多企业选择将前端回转窑共用,后端分别布置碳酸锂产线和氢氧化锂产线,根据碳酸锂和氢氧化锂的具体生产计划将中间产品硫酸锂按比例分配至不同产线进行生产,实现所谓的“柔性产能”。

两种氢氧化锂生产方法优缺点对比

- | 一步法 (冷冻法) | 苛化法 |

优势 | (1)理论总转化成本最低; (2)对于新上产线的企业,能够以稍高的资本开支,实现所谓的“柔性产能”; (3)生产工艺调试完毕后,产出的氢氧化锂品质较高; (4)对于已有碳酸锂产能试图转向氢氧化锂的企业,可将已有的回转窑等设备利用起来,降低氢氧化锂产线的资本开支(例如赣锋锂业的马洪三期 5 万吨氢氧化锂产线,前端大窑仅有部分精矿处理能力,需要调用已有碳酸锂产线的大窑实现满产)。 | (1)产线投资较小(不需要大窑进行烧结); (2)产线建设时间短(半年左右); (3)工艺流程短,初步技术的掌握较为容易。 |

劣势 | (1)资本开支高,产线建设时间较长; (2)工艺流程长,关键技术环节多。 | (1)卤水碳酸锂的杂质成分不稳定,因此生产出高品质、高一致性的氢氧化锂难度较大(目前用苛化法的企业只有 Livent 实现了大批量对日韩供货); (2)总加工费较高,目前将碳酸锂加工为氢氧化锂的加工费约为 8000 元/吨。若无自有的廉价卤水碳酸锂原料,当前价差下外购碳酸锂加工氢氧化锂几无利润。 |

数据来源:公开资料整理

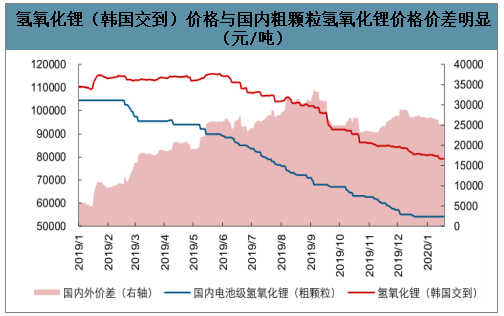

目前氢氧化锂相对碳酸锂的溢价正处于近两年的最低水平。生产一吨氢氧化锂和碳酸锂分别需要消耗 7.2/7.8 吨锂精矿,氢氧化锂的单吨加工成本和碳酸锂相近,并且由于其属于危化品等生产技术难点而享有一定溢价。但是,随着氢氧化锂产能的逐步投放和国内高镍三元放量时间点的屡屡推迟,氢氧化锂相对碳酸锂的溢价也从2018年9月的约4万/吨下跌至 2020年2月的约5000元/吨。 碳酸锂和氢氧化锂从工艺上可以实现相互转化,从长期视角来看,两者的价差难有较大的背离,通常情况下价差会在2万以内。

氢氧化锂(韩国交到)价格与国内粗颗粒氢氧化锂价格价差明显(元/吨)

数据来源:公开资料整理

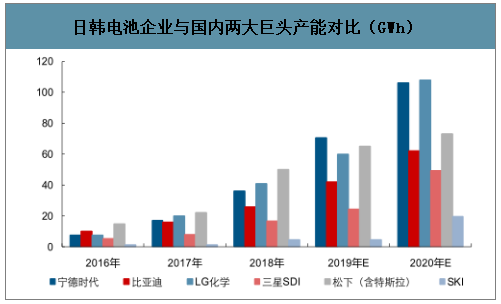

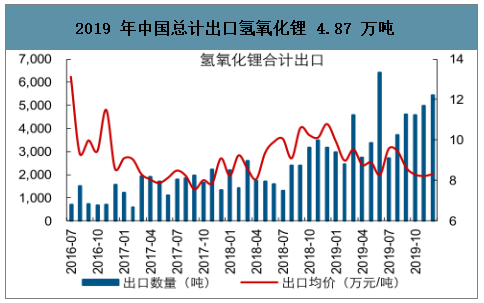

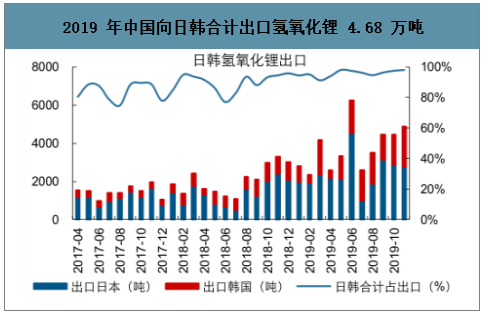

中国是全球氢氧化锂的主要生产基地:除了众多的本土企业,海外锂巨头雅保、Livent的主要氢氧化锂工厂也基本都在中国。根据调查数据显示,2019 年中国合计向日韩出口氢氧化锂4.68万吨,占我国氢氧化锂合计出口量4.87万吨的96%。据我们推算,2019年中国811动力电池装机量约为3GWh左右,按照 0.9kg LiOH/KWh 粗略推算对应氢氧化锂仅 2700 吨。即使考虑备库和部分622的氢氧化锂需求,氢氧化锂内需量和我国出口至日韩的量仍有较大差距。动力电池巨头LG 化学、三星 SDI、松下等均在日韩,并且大部分的都选择自产正极材料或者从本土企业处外购。毫无疑问,日韩是当前氢氧化锂的主要消费市场。并且,考虑到日韩电池厂和欧美车企的高镍化进程显著领先于中国电池厂和车企, 预计较长的一段时间内日韩都将是氢氧化锂的主要消费市场。

日韩电池巨头的正极材料普遍自产或从本土企业外购

- | LG化学 | 三星SDI | 松下 |

研发实力 | 1)集团即化学品和材料龙头;2)独立的电池材料部门;3)专利技术较多 | SDI 研究量产技术,三星集团研究前沿技术 | 老牌龙头企业,与特斯拉配套 |

正极材料 | 自产正极 | 大部分外购(优美科为主,其余为韩国供应商) | 主要为日本本土供应商(住友等) |

数据来源:公开资料整理

日韩电池企业与国内两大巨头产能对比(GWh)

数据来源:公开资料整理

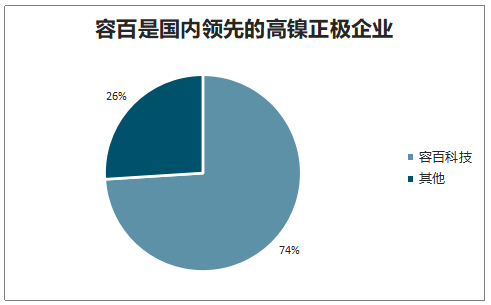

容百是国内领先的高镍正极企业

数据来源:公开资料整理

2019 年中国总计出口氢氧化锂 4.87 万吨

数据来源:公开资料整理

2019 年中国向日韩合计出口氢氧化锂 4.68 万吨

数据来源:公开资料整理

将电池容量与安全性兼顾,需要先进的电池技术和异常稳定的高品质原材料供给,尤其是氢氧化锂需要先进的电池技术和异常稳定的高品质原材料供给,尤其是氢氧化锂。 氢氧化锂的核心技术壁垒也体现于此:长期、稳定地向客户供应杂质控制合格、高度一致化并且符合定制化要求的产品。为此,日韩厂商设立了严苛的认证程序来筛选锂盐供应商。高付出需要高回报,日韩厂商也愿意给予锂盐厂较为可观的利润空间,并与之签订长协订单,利用公式定价并定期调价(通常为季度)。规模较大的日韩厂商在筛选氢氧化锂供应商时要求较为严苛,行业龙头企业最有望能够脱颖而出;而较高的供货资质要求也使得双方的合作粘性提升。

产品品质、定制化要求高:传统车企出现零部件质量问题只需召回更换指定零部件,而新能源车的电池缺陷则易导致自燃等问题,且召回代价也很大。 高镍电池的安全性与氢氧化锂的磁性异物、酸性不溶物、一致性等指标关系紧密。难上加难的是, 当前供应韩国的以微粉氢氧化锂为主,在粗颗粒氢氧化锂后又多了一道粉碎工序,材料厂对产品的粒径和粒径分布都有较高要求,甚至部分材料厂已经开始要求锂盐厂供应脱去结晶水的 无水微粉氢氧化锂(以避免混合烧结的过程中脱水而引起质量问题)。能够针对材料厂的定制化要求进一步加工处理氢氧化锂产品对锂盐厂的工艺技术和生产经验都提出了更高的要求。

锂盐厂需自有资源:拥有资源是保障资源稳定供应的最好途径,也是积累、提升工艺水平的前提保障。若锂盐厂能够拥有自有资源,也能有效避免在更换原料供应时带来锂盐杂质成分与含量的不稳定,保证锂盐产品的稳定性和一致性。

锂盐厂需具备较大规模:一方面,较大的规模能够有效保证公司经营的稳定性,并且随着正极材料厂和车企产能扩张,能够保障配套的锂盐供应;另一方面,氢氧化锂的最终需求主体主要为欧美车企(特斯拉、大众、宝马等),而锂盐厂较大的规模(最好是上市企业)也通常意味着锂盐厂相对较高的 ESG 水平。电池厂和材料厂作为锂盐厂和车企之间的桥梁,自然会对高 ESG 水平的锂盐厂更加青睐。

认证过程历时较长、条件严苛:认证期一般在 6-12 个月,锂盐厂需要在认证期内持续供应符合条件的氢氧化锂样品以证明其产品能持续达到材料厂的要求。并且,认证期内材料厂不会大量采用其锂盐产品,若缺少稳定的国内供应客户便会造成锂盐厂库存堆积。加之氢氧化锂易潮解、碳化,需填充惰性气体储存,不宜长期存放。因此,认证过程对锂盐厂的财力、物力都间接提出了很高要求。

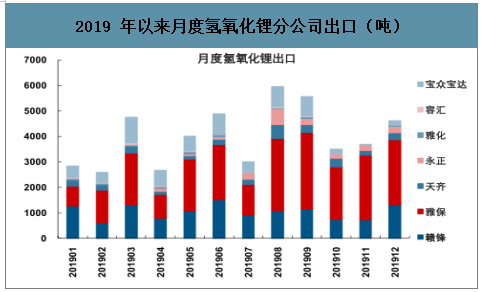

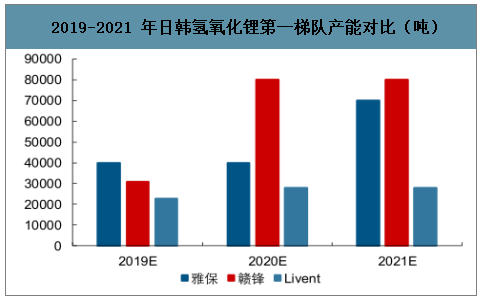

瓜分日韩氢氧化锂这块“兵家必争之地”的头部锂盐厂主要有四家:美国雅保、赣锋锂业、Livent ) 和衢州永正(以粉碎代加工为主)。其中雅保、赣锋锂业、Livent 是世界知名的头部锂盐生产商,衢州永正是近年崛起的重要代加工力量,主要以将粗颗粒氢氧化锂加工为微粉氢氧化锂和无水氢氧化锂为主。按照雅保/赣锋/Livent 2.5/2.5/2 粗略估算,三家 2019 年合计产量就高达 7 万吨,是氢氧化锂生产的绝对主力。头部锂盐企业在大量供货日韩的同时,也向国内高镍领域较为领先的材料企业供应氢氧化锂(比如容百等)。

2019 全年氢氧化锂出口量占比

数据来源:公开资料整理

2019 年以来月度氢氧化锂分公司出口(吨)

数据来源:公开资料整理

海外建厂折旧显著高于国内水平

数据来源:公开资料整理

2019-2021 年日韩氢氧化锂第一梯队产能对比(吨)

数据来源:公开资料整理

还有不少以供应国内为主的氢氧化锂制造商,其中大部分产能规模都在快速扩张,比如广西天源、天宜锂业、致远锂业等。广西天源一期 2.5 万吨氢氧化锂项目有望 2020 年投产;天宜锂业的一期两万吨氢氧化锂项目也有望 2020 年投产(天华超净和 CATL 分别持有天宜锂业 42%/15%股权,天宜锂业已和 CATL 签署协议,其锂盐将优先供应 CATL,CATL 也将优先采购天宜锂业的锂盐);致远锂业 2020 年也或将有新的氢氧化锂产能投放。

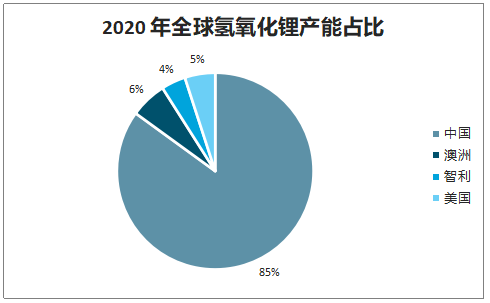

2020 年全球氢氧化锂产能占比

数据来源:公开资料整理

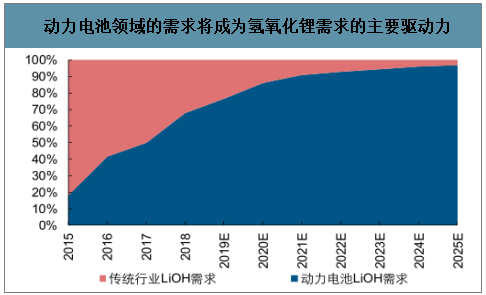

二、需求趋势

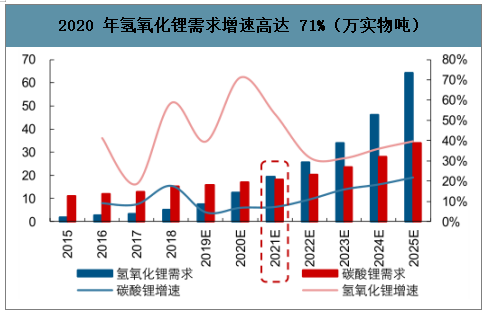

氢氧化锂的需求趋势就是三元高镍化的趋势。氢氧化锂已经取代碳酸锂,成为锂需求的主力增量。 2020 年预计氢氧化锂需求增幅高达 71% ,是氢氧化锂的需求爆发元年;并且 2020-2025 CAGR 高达 40% 。

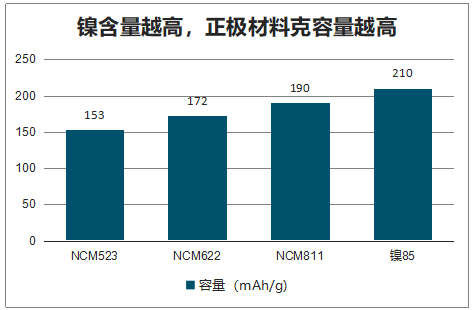

目前,氢氧化锂有两大主要应用领域:(1)用于生产高镍正极材料;(2)用于生产润滑脂等工业品。润滑脂等传统工业领域的氢氧化锂需求增速稳定;因此,氢氧化锂需求的高速增长几乎完全依赖高镍三元材料的拉动。 续航里程提升和降低成本是动力电池发展的两大核心方向,高镍化则是正极材料顺应这一趋势的必经之路。三元正极材料中,镍含量越高,克容量水平越高,电池能提供的续航里程就越高。例如 NCM523 正极克容量在 160mAh/g 左右,而 NCM811 正极接近 200mAh/g,高克容量带来材料度电单耗下降,例如 NCM523 正极度电单耗 1.7-1.8kg,811 正极单耗则在 1.5-1.6kg;其他材料以及人工制造成本也有望摊薄 10%-15%。与此同时,高镍化通过改变正极金属配比,高价钴用量减少,低价镍用量增加,可以显著降低成本。

镍含量越高,正极材料克容量越高

数据来源:公开资料整理

高镍低钴化将有效降低对高价金属钴的需求

数据来源:公开资料整理

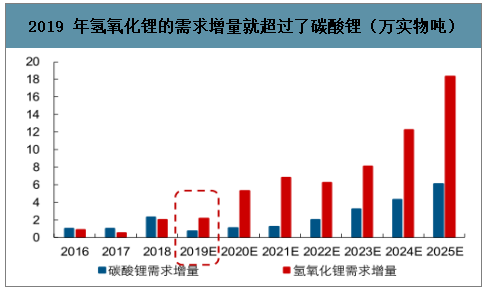

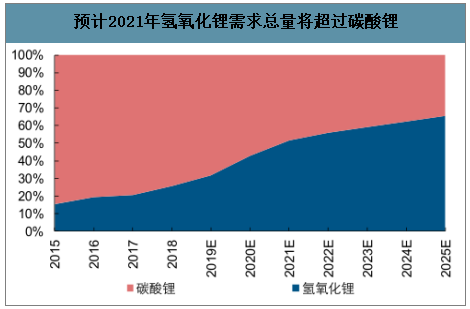

智研咨询发布的《2020-2026年中国氢氧化锂行业市场竞争力分析及投资前景趋势报告》数据显示:受益于三元高镍化的拉动,氢氧化锂已取代碳酸锂,成为锂需求增长的主要形式。自2019 年起氢氧化锂的需求增量就已经明显超过碳酸锂;2020年预计氢氧化锂的需求增量将达到年预计氢氧化锂的需求增量将达到5万吨,增速高达71%,是氢氧化锂的需求爆发元年;2021年预计氢氧化锂需求总量也将超过碳酸锂。从 2020-2025 的五年长期维度来看,全球氢氧化锂需求的CAGR高达 40%。

2019 年氢氧化锂的需求增量就超过了碳酸锂(万实物吨)

数据来源:公开资料整理

动力电池领域的需求将成为氢氧化锂需求的主要驱动力

数据来源:公开资料整理

2020 年氢氧化锂需求增速高达 71%(万实物吨)

数据来源:公开资料整理

预计2021年氢氧化锂需求总量将超过碳酸锂

数据来源:公开资料整理

智研咨询 - 精品报告

智研咨询 - 精品报告

2024-2030年中国氢氧化锂行业市场发展前景及投资风险评估报告

《2024-2030年中国氢氧化锂行业市场发展前景及投资风险评估报告》共十三章,包含2023年中国氢氧化锂行业上下游产业发展状况分析,2024-2030年中国氢氧化锂市场发展态势展望与前景预测,2024-2030年中国氢氧化锂行业投资机会与风险分析等内容。

文章转载、引用说明:

智研咨询推崇信息资源共享,欢迎各大媒体和行研机构转载引用。但请遵守如下规则:

1.可全文转载,但不得恶意镜像。转载需注明来源(智研咨询)。

2.转载文章内容时不得进行删减或修改。图表和数据可以引用,但不能去除水印和数据来源。

如有违反以上规则,我们将保留追究法律责任的权力。

版权提示:

智研咨询倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。

![2023年中国氢氧化锂行业供需现状及前景展望:价格快速上涨,产能持续扩张[图]](http://img.chyxx.com/images/2022/0330/ff5315f651f3e124d0f5a156ac51655e46e5433f.png?x-oss-process=style/w320)