老年性骨质疏松症是引起胸腰背痛的主要原因,患者易发生骨折,锥体为最易发生骨折部位。骨折疏松导致的锥体压缩性骨折临床治疗方案主要包括保守治疗和手术治疗,保守治疗包括卧床休息、药物镇痛、支具外固定等,手术治疗包括微创手术和开放手术(开放手术临床开展较少)。保守治疗无法纠正脊柱畸形,且患者常伴有较长时间的腰背痛,同时长期卧床又可导致骨质疏松程度加重及褥疮等并发症出现。手术治疗方案疗效较为明显,疼痛控制较为迅速,特别是微创治疗,在快速控制疼痛的同时,患者能够较快活动,减少卧床导致的骨质疏松加重,提高患者生活质量。微创治疗方案主要包括PVP手术和PKP手术。

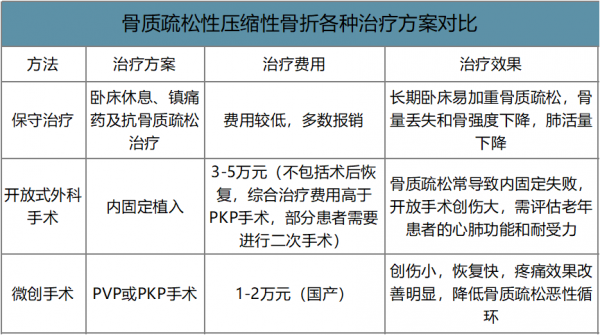

骨质疏松性压缩性骨折各种治疗方案对比

数据来源:公开资料整理

经皮锥体成形术(PVP):1984年法国放射医师Galibert首先用经皮锥体穿刺注入骨水泥(PMMA,聚甲基丙烯酸甲酯)治疗锥体血管瘤获得显著的止痛效果,开创了经皮锥体成形术(percutaneousvertebroplasty,PVP),随后该技术逐渐被用于锥体转移性肿瘤,锥体骨髓瘤及骨质疏松性锥体压缩骨折患者,由于其具有良好疗效及极低的并发症发生率很快获得放射科、骨科及神经外科等相关科室医生认可,成为治疗以上疾病的主要方法。PVP适应症包括:(1)骨质疏松症锥体压缩骨折;(2)锥体转移瘤;(3)锥体转移瘤;(4)锥体血管瘤。

经皮锥体后凸成形术(PKP):经皮锥体后凸成形术于2002年首次在国内用于治疗骨质疏松性锥体骨折,该技术与PVP相比,增加球囊扩张步骤,将脊柱压缩部位撑开后,再注入骨水泥,PKP对于椎体高度丢失明显、陈旧性骨折伴假关节形成的患者是更好的选择,PKP可以更好地恢复椎体高度,纠正后凸畸形。

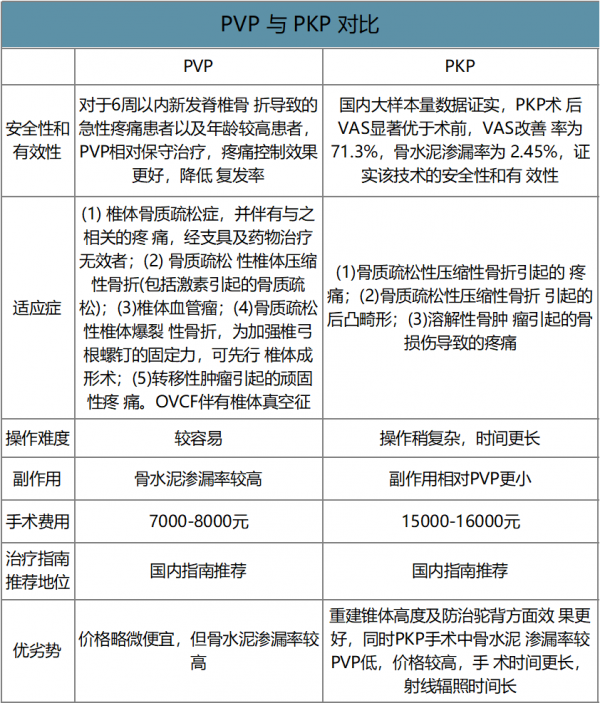

PVP与PKP对比

数据来源:公开资料整理

目前国内PVP/PKP市场主要厂家包括凯利泰、美敦力、山东冠龙、苏州爱得等,脊柱微创手术需要较长时间学习,临床操作难度较大,医生需要积累操作经验,具有较强黏性,新进入者相对较难被医生采用。

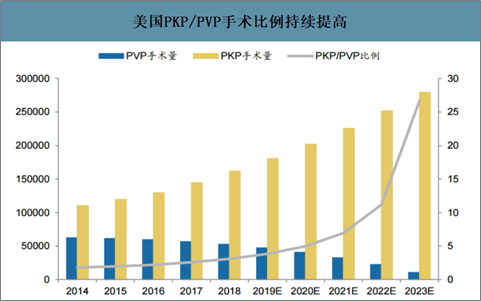

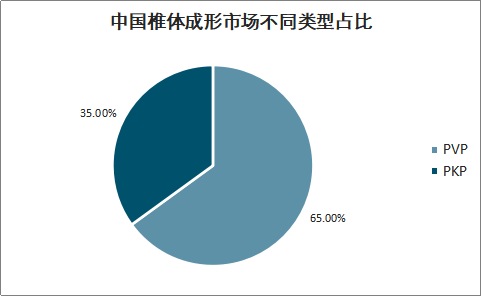

我国2015年50岁以上人群,新发OVCF约为127万例;预计到2020年,将达到约149万例;到2050年,则可高达约300万例。目前,国内每年开展PVP/PKP手术数量约30-40万,2020年全美PVP+PKP总手术量约24.3万例,全美每年新发OVCF患者数量约75万人,新发OVCF患者开展脊柱提升手术占比超过32%,国内预计2020年开展该手术量约40万例,新发OVCF患者数量约150万人,尚有成长空间。同时,国内PVP/PKP手术比例约1:1,较美国PVP/PKP手术1:3的比例有明显差距,价格高、临床效果更好的PKP手术占比有望持续提高。整体上看,PVP/PKP治疗渗透率提高,更高价格PKP对于PVP的替代,以及老龄化导致的新发病例的自然增长,国内PVP/PKP行业有望持续快速增长。

美国PKP/PVP手术比例持续提高

数据来源:公开资料整理

中国椎体成形市场不同类型占比

数据来源:公开资料整理

尽管流行病学看,国内的低骨量人群更多、骨质疏松人群大(50岁以上的女性骨质疏松发病率看,中国是32.1%,而美国是16.5%),取中国开展椎体成形产品的比例为40%计算,以2020年中国预估的367万例椎体骨折计算,中国椎体成形手术产品使用量约150万套,而实际上,我国目前实际每年PKP/PVP的使用量30~40万例,还有4~5倍的市场空间。如果考虑到国内低骨量人群和骨质疏松人群相比美国更多,则实际上市场空间更大。

中国对比美椎体压缩骨折PKP/PVP产品使用的市场空间

数据来源:公开资料整理

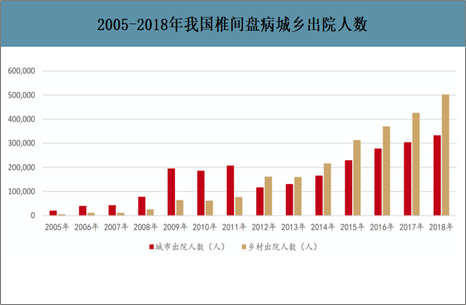

智研咨询发布的《2020-2026年中国微创医疗行业市场现状调查及发展战略研究报告》数据显示:我国椎间盘疾病患者人群大,增速快。以出院人数来看,2005年仅有2.2万人,而到了2018年有83.3万人,203年增长36.51倍,2014~2018年,每年均保持超过两位数的增长。并且,以2018年出院人数来看,乡村的人数有50万人,同比增长18%,而城市出院人数为33万人,同比增长10%,乡村人数基数大、增速快。

而按照国内椎间盘突出流行病学数据发病率18%计算,实际上我国的椎间盘突出患者数量达2.5亿人,目前出院人数83万人,出院人数占比0.33%,而2.5亿人这个群体,未来都会是椎间盘微创手术的主要人群。

2005-2018年我国椎间盘病城乡出院人数

数据来源:公开资料整理

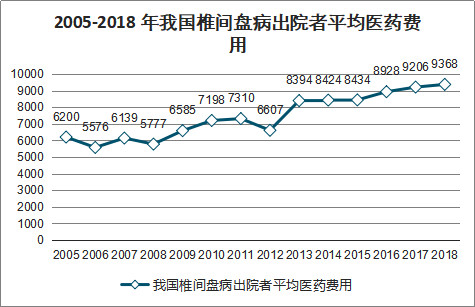

2005-2018年我国椎间盘病出院者平均医药费用

数据来源:公开资料整理

中国人口老龄化趋势不可避免,随着年龄增长,骨科的患病率会越高。2017年60岁以上的人口为2.41亿,占比17.3%,预计到了2025年,60岁以上的人口超过3亿,占比19.5%。并且,人的寿命越来越长,从1982年的67.8岁,到2015年的76.34岁。

中国60岁以上人口占比

数据来源:公开资料整理

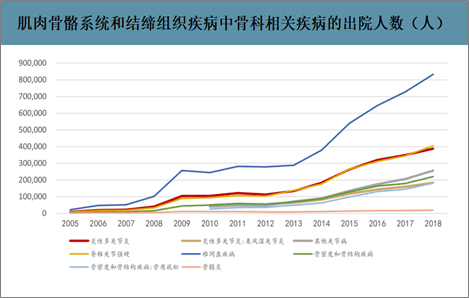

目前我国60岁以上老人中,椎间盘突出症是引起腰腿痛最常见的疾病,在西方总发病率15.2%~30%,国内达到18%。全国大约有7%-10%的人患上了颈腰椎病,50-60岁年龄段颈腰椎病的发病率约20%-30%,60-70岁年龄段达50%,并且临床中年龄在20多岁的年轻患者呈增多的趋势。而另外,我国椎间盘疾病的出院人数,从2011年的22.68万人,到2018年的82.78万人,年复合增长率20.31%。而2018年骨密度和骨结构疾病出院人数超22万人,而2010年仅有5万人,增长300%。

肌肉骨骼系统和结缔组织疾病中骨科相关疾病的出院人数(人)

数据来源:公开资料整理

国内骨科器械市场空间较为广阔,年复合增速维持15%左右,同时,在高值耗材集采政策下,国产替代有望加速。

国内骨科市场空间(单位:亿元)

数据来源:公开资料整理

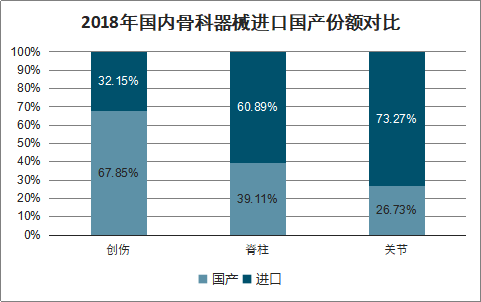

2018年国内骨科器械进口国产份额对比

数据来源:公开资料整理

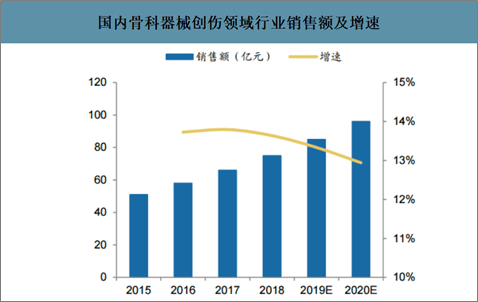

国内骨科器械创伤领域行业销售额及增速

数据来源:公开资料整理

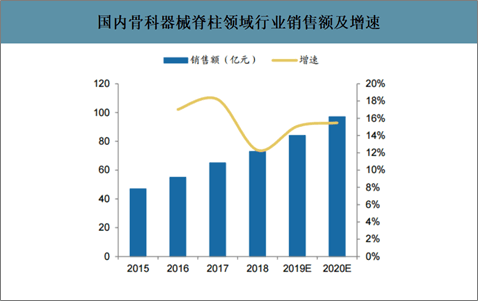

国内骨科器械脊柱领域行业销售额及增速

数据来源:公开资料整理

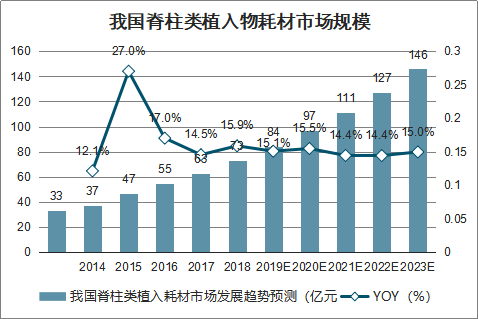

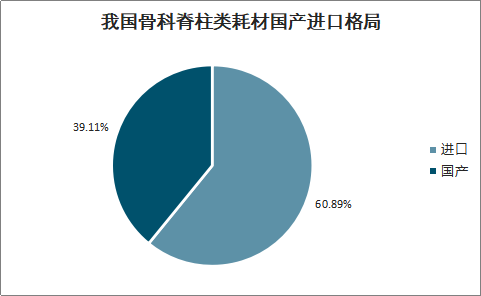

骨科脊柱器械占骨科器械约29%。而手术量来看,2016年为47万例,2016年至2021年保持年化增长13.8%。从市场金额看,2013年至2018年中国脊柱植入耗材市场的销售收入由33亿元增长到73亿元,复合增长率为17.36%,高于骨科植入耗材的整体增速,2025年有望增长到146亿元,年复合增长为14.87%;并且,脊柱领域还存在较大的进口替代市场空间,目前国产化率仅有39.11%,进口占据60.89%的份额,以强生、美敦力、史赛克为代表的外资医疗器械企业为主。

我国脊柱类植入物耗材市场规模

数据来源:公开资料整理

我国骨科脊柱类耗材国产进口格局

数据来源:公开资料整理

文章转载、引用说明:

智研咨询推崇信息资源共享,欢迎各大媒体和行研机构转载引用。但请遵守如下规则:

1.可全文转载,但不得恶意镜像。转载需注明来源(智研咨询)。

2.转载文章内容时不得进行删减或修改。图表和数据可以引用,但不能去除水印和数据来源。

如有违反以上规则,我们将保留追究法律责任的权力。

版权提示:

智研咨询倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。

![2024年中国碳监测行业发展现状分析:碳监测市场正逐渐打开,多家企业布局 [图]](http://img.chyxx.com/images/2022/0408/1ba88a0bac4b4a65439b806124f6fc0f4ab03cad.png?x-oss-process=style/w320)

![2023年中国聚苯胺行业现状分析:行业规模稳步增长,新技术的研发推动行业进一步发展[图]](http://img.chyxx.com/images/2022/0408/55d853aceb464ffcf6fad7c27bbd7795797b1b5a.png?x-oss-process=style/w320)

![2023中国布鞋行业全景速览:定制化、跨界合作将是行业未来重要发展趋势[图]](http://img.chyxx.com/images/2022/0330/d1363a7ee3953fc25ed09e0b79158acce9dc7c22.png?x-oss-process=style/w320)

![2024年中国高强度聚焦超声(HIFU)行业全景洞察:随着技术不断改进和产业链不断完善,行业市场前景广阔[图]](http://img.chyxx.com/images/2022/0330/dd2a6e2dd1963d26c8672c625ba6166e69bd4120.png?x-oss-process=style/w320)

![2023年中国反刍动物饲料行业市场现状:需求推动下行业发展潜力较大,市场份额持续向优势企业集中[图]](http://img.chyxx.com/images/2022/0330/ff5315f651f3e124d0f5a156ac51655e46e5433f.png?x-oss-process=style/w320)

![2023年中国IT培训行业全景速览:传智播客、达内科技等知名品牌优势明显[图]](http://img.chyxx.com/images/2022/0330/6b296592ed87ae76d174b4fbc262ff18a3c189b8.png?x-oss-process=style/w320)