一、中国:新榨季供需平稳,糖价仍在上行区间

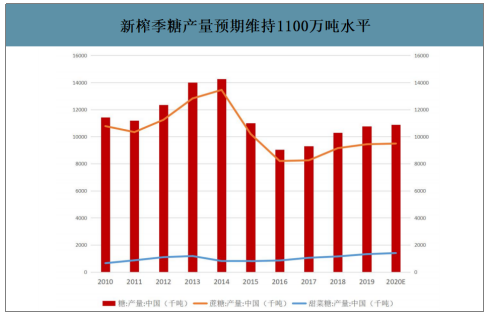

甘蔗具有宿根性,即一年种植,三年收获。当年糖产量可以追溯1-3年前的甘蔗播种面积。2020年的糖产量可追数据往年的甘蔗播种面积,2017年播种甘蔗137.1万公顷,至2018年小幅增加到140.6万公顷,前几年的甘蔗播种面积稳定,在出糖率变化不大的情况下,预期2020年糖产量较为平稳。预计2020年中国预期产糖1089万吨,同比小幅上涨1.21%,整体供应较为稳定。

新榨季糖产量预期维持1100万吨水平

数据来源:公开资料整理

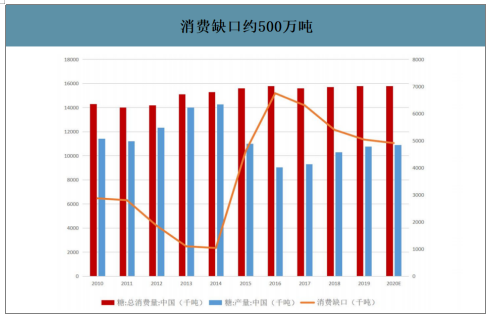

消费缺口约500万吨

数据来源:公开资料整理

新榨季进口量约400万吨

数据来源:公开资料整理

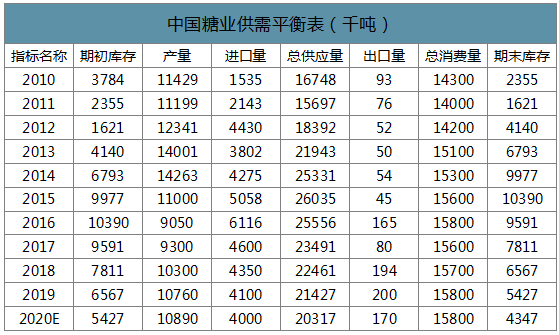

糖周期目前走到了上行区中部,静待减产与去库存。一个完整的糖周期为5-6年,从2004年至今共经历了3个完整周期。糖周期从价格低点开始,上涨至顶点后开始回落,直至新的低点,为一个完整的糖周期。糖周期产生的原因是“糖价低迷→农户种植积极性下降→产量下降→糖价上涨→农户种植积极性上升→产量上升→糖价走低→糖价重回低点”,当前糖周期仍在糖价上行区间。从周期长度看,上行期与下行期持续时长大致对半分,均为2.5-3年。从食糖现货价格指数来分析,当前所处糖周期始于2019年1月3日,报4840点;截至2020年2月,指数维持在5800点附近。从时间维度看,本轮上行期仅持续了1年零2个月时间,对比以往三个周期的2.5-3年的上行区间时长,上行期仍在上行区间中部。从空间维度看,当前指数在5800点附近,对比上两个周期高点的7000-8000点高位仍有相当距离,从周期低位到目前花了约一年时间上涨了1000点,符合预期。从供需角度看,中国与其他主产国消费量基本维持不变,而产量开始进入下行期,导致库存量快速消耗,两者共同作用致使供给端逐步收缩,糖价有望继续上行,是本轮糖周期上行的核心因素。

糖周期处于上行区间

数据来源:公开资料整理

中国与全球糖库存快速下降

数据来源:公开资料整理

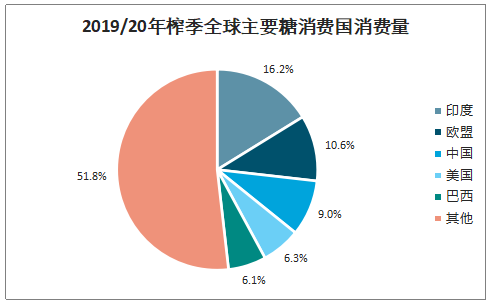

2019/20年榨季全球主要糖消费国消费量

数据来源:公开资料整理

中国糖业供需平衡表(千吨)

数据来源:公开资料整理

2、巴西:减产放缓,乙醇汽油比价回升接近平衡点

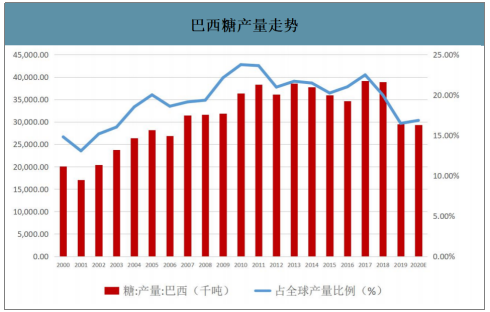

智研咨询发布的《2020-2026年中国糖行业市场专项调查及发展规划分析报告》数据显示:出口量第一,对国际糖价影响最大。2018年巴西糖产量3887万吨,占全球产量19.98%;预计2020年减产至2935万吨,占比下滑至16.85%。2018年巴西糖出口量2820万吨,占全球出口量43.72%;由于产量预期下滑,预计2020年出口量下降至1862万吨,占比下滑至33.76%。巴西多年来产量与出口量都一直占据全球第一,2020年预期减产后,产量将与印度持平,但出口量仍然抛离其他主产国。因此,巴西以高额的产量和大幅领先的出口量,对国际糖价有绝对的影响力。

巴西糖供需数据表(千吨)

数据来源:公开资料整理

巴西糖产量走势

数据来源:公开资料整理

巴西糖出口量走势

数据来源:公开资料整理

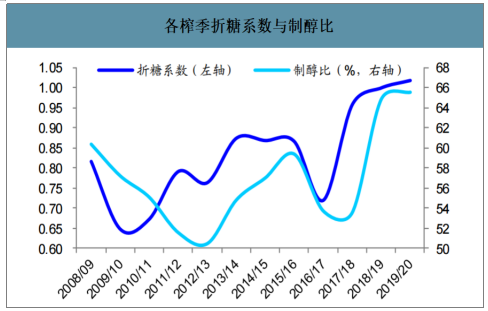

2008/2009榨季开始至2020年1月16日,平均每吨甘蔗可产乙醇80.57升,平均每吨甘蔗可以产原糖129.29千克,换算后1000升乙醇可制糖约1605吨。按同期圣保罗州含水乙醇平均价格0.4990美元/升折算,折糖价格为14.10美分/磅,同期国际原糖价平均价格为17.23美分/磅左右,由此得期间折糖系数为0.82。以每个榨季的平均价格计算折糖系数,可以发现每榨季折糖系数均围绕该均值上下波动。而自2017/18榨季后,折糖系数显著高于该均值,说明同期乙醇价格存在相对优势,生产者将生产更多乙醇。

巴西各榨季折糖系数与平均折糖系数

数据来源:公开资料整理

各榨季折糖系数与制醇比

数据来源:公开资料整理

从消费端看,醇油比下降助推乙醇消费量提高。燃料乙醇是汽油的替代品,两者的相对比价将影响消费者的选择。乙醇的热值约为6400-7000cal/kg,约为常规汽油热值(11000cal/kg)的58%-64%,但其相比传统汽油有辛烷值高、抗爆性能好,减少污染等优点。燃料乙醇与汽油的价格平衡点大约为0.7左右。

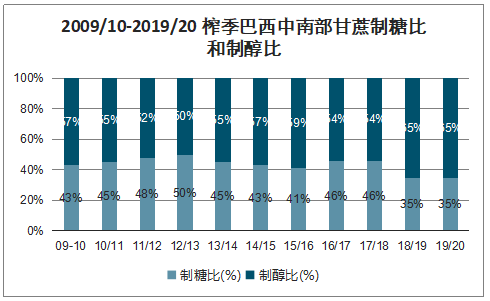

从折糖系数和醇油比可看出,巴西供给端和需求端均偏好生产乙醇,因此本榨季巴西制糖比大概率将维持在35%左右。2019/20榨季截至2020年1月16日,巴西中南部使用34.51%的甘蔗制糖,同比下降0.95%。

2009/10-2019/20榨季巴西中南部甘蔗制糖比和制醇比

数据来源:公开资料整理

3、泰国:库存压力过大,出口承压

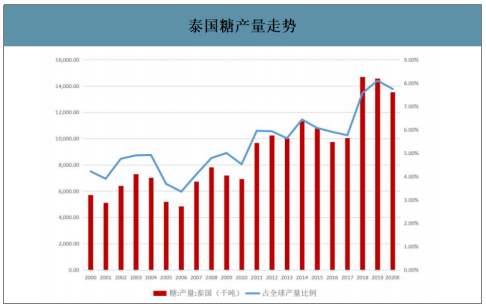

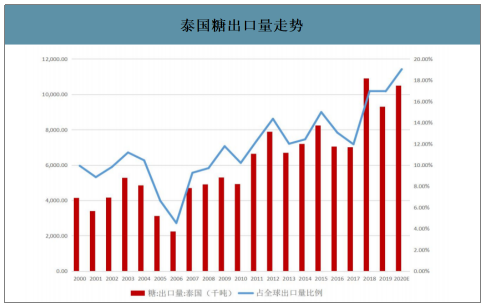

出口量占比全球第二。2019年泰国糖产量1458万吨,占全球产量8.11%。2019年泰国糖出口量930万吨,占本国产量的63.79%,占全球出口量的16.95%,为全球第二出口国。预计2020年出口量占比提升至19.04%,是国际糖供应的重要国家。

泰国糖产量走势

数据来源:公开资料整理

泰国糖出口量走势

数据来源:公开资料整理

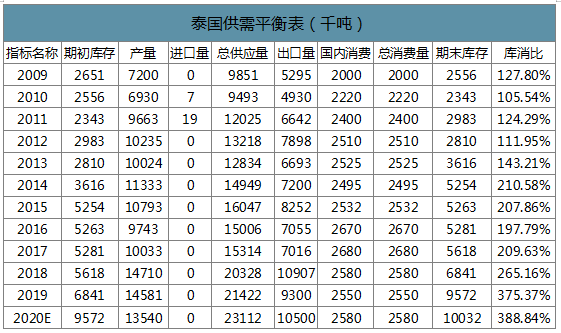

泰国糖库存创新高。泰国糖期末库存从2000年的61万吨,一路飙升至2019年的957万吨,预测2020年库存量将达1003万吨,创下历史新高,库存压力过大。库存/消费量呈逐年提升趋势,2019年库消比为375.37%,预测2020年提升至388.84%,泰国糖库存过高面临巨大压力,国内消费不足以消耗库存,减产与大量出口方可快速消耗积压的库存量。

积极性低。泰国国内每年消费糖总量在260万吨左右,而2020年预期库存总额高达1003万吨,库消比接近400%,靠国内消费来消耗库存已太难,较好的出路是通过出口。但是,当前出口价格低迷,2019年12月蔗糖出口价格指数仅为85.70,远低于2017年高位的114,表明出口糖价偏低,出口承压。库存过高叠加当前糖价低迷的事实,农户种植甘蔗积极性减弱。

泰国供需平衡表(千吨)

数据来源:公开资料整理

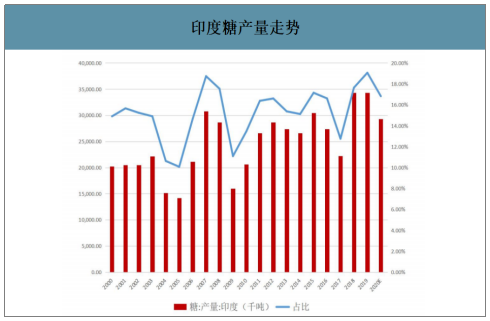

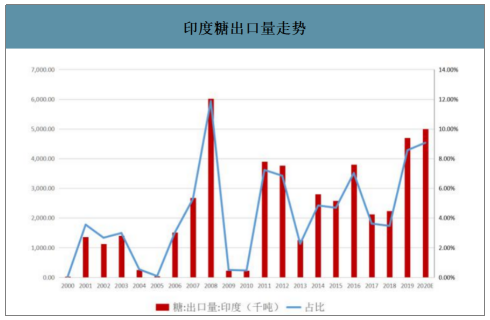

4、印度:库存偏高,新榨季减产兼加大出口

新榨季预期减产后产能与巴西持平。印度食糖产量多年位居全球第二,2019年印度糖产量3430万吨,首次超越巴西成为全球第一产糖国,占全球产量19.07%,而巴西占比则下滑至16.40%。受上年糖价低迷与库存压力影响,2020年印度糖产量开始转升为降,预期2020年产糖2930万吨,同比下降14.58%。但由于印度人口基数大,消费占比较高,实际出口量少。出口量方面,印度2019年出口糖470万吨,预计2020年小幅提升至500万吨,占全球出口比重从8.57%提升至9.07%,将成国际糖

印度糖产量走势

数据来源:公开资料整理

印度糖出口量走势

数据来源:公开资料整理

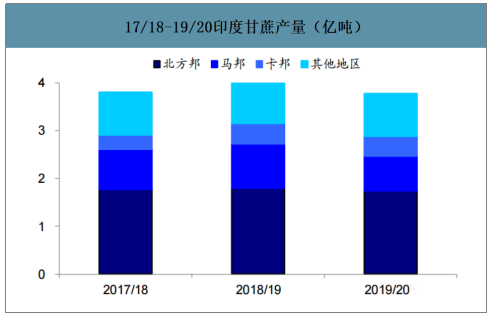

印度甘蔗产能集中在三大地区。印度18/19榨季甘蔗产量前三大邦为北方邦、马哈拉施特拉邦和卡尔纳塔卡邦,产量分别为1.80亿吨、0.92亿吨与0.42亿吨,合计超过印度总产量78%

17/18-19/20印度甘蔗产量(亿吨)

数据来源:公开资料整理

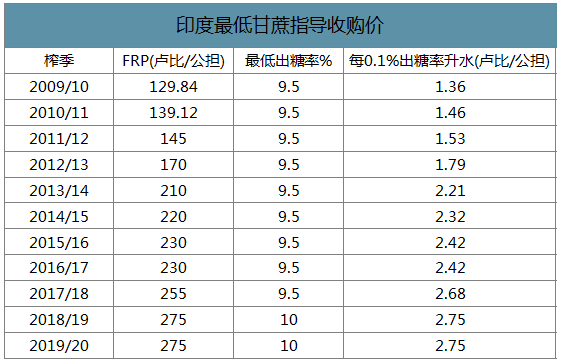

印度最低甘蔗收购价连年上升。印度中央政府制定最低甘蔗收购指导价(FRP)用以调控印度甘蔗价格。自2009年设立FRP以来,该指标从未下降,由2009/10榨季的129.84卢比/公担提高至2019/20榨季的275卢比/公担。连年上升的甘蔗收购价保持了蔗农种植积极性,虽然17/18和18/19榨季糖价低迷,同期印度食糖产量仍处高位。

印度最低甘蔗指导收购价

数据来源:公开资料整理

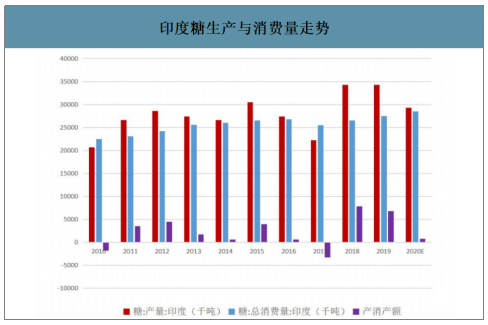

由于庞大的人口基数与偏甜的饮食习惯,印度同时是食糖第一消费大国,2019年印度总人口13.66亿,糖总消费量2750万吨,占产量的80.17%,大部分糖属于国内消费。虽然印度糖产量已与巴西持平,但由于消费量巨大,部分年份仍需要通过进口食糖来弥补国内消费需求,频繁在食糖进口国与出口国之间切换。由于产量预期下滑,2020年印度糖产量与消费量基本持平,为去库存提供动力。

印度糖生产与消费量走势

数据来源:公开资料整理

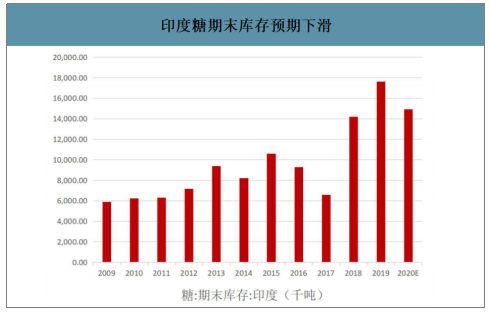

2020年库存同比小幅下滑。印度糖期末库存自2009年开始持续攀升,印度2019年糖期末库存为1761万吨。由于2019年库存压力过大,国内消费量有限,去库存成首要任务,预计2020年减少库存270万吨至1491万吨,同比减少15.33%。预计2020年全球糖期末库存量为4958万吨,印度一国库存占全球糖库存的30.08%,虽然预期有所下滑当整体水平仍相当高。

印度糖期末库存预期下滑

数据来源:公开资料整理

2011/12-2019/20榨季印度食糖供需平衡表(万吨)

数据来源:公开资料整理

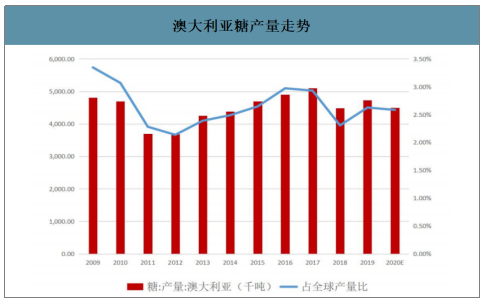

5、澳大利亚:产量与出口量同比小幅下滑

产量主要用于出口。2019年澳大利亚糖产量472万吨,预计2020年小幅下降至450万吨,全部糖均为甘蔗糖。出口量方面,2019年澳大利亚出口糖380万吨,占全球出口量的6.93%,预计2020年小幅下降至350万吨。澳大利亚是糖出口型国家,总产量的80.42%用于出口,主要出口到韩国,印度尼西亚和日本。

澳大利亚糖产量走势

数据来源:公开资料整理

澳大利亚糖出口量走势

数据来源:公开资料整理

澳大利亚分地区糖产量数据(万吨)

数据来源:公开资料整理

智研咨询 - 精品报告

智研咨询 - 精品报告

2022-2028年中国糖行业市场运营状况及投资方向研究报告

《2022-2028年中国糖行业市场运营状况及投资方向研究报告》共十四章,包含2022-2028年糖行业投资机会与风险防范,糖行业发展战略研究,研究结论及发展建议等内容。

文章转载、引用说明:

智研咨询推崇信息资源共享,欢迎各大媒体和行研机构转载引用。但请遵守如下规则:

1.可全文转载,但不得恶意镜像。转载需注明来源(智研咨询)。

2.转载文章内容时不得进行删减或修改。图表和数据可以引用,但不能去除水印和数据来源。

如有违反以上规则,我们将保留追究法律责任的权力。

版权提示:

智研咨询倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。

![2024年全球及中国储热行业发展现状:新能源装机增长催生储能需求井喷,储热技术迎来黄金发展期[图]](http://img.chyxx.com/images/2022/0408/55d853aceb464ffcf6fad7c27bbd7795797b1b5a.png?x-oss-process=style/w320)

![2023年中国招标代理行业发展现状及趋势分析:行业竞争空间压缩,企业丞需快速转型[图]](http://img.chyxx.com/images/2022/0330/d1363a7ee3953fc25ed09e0b79158acce9dc7c22.png?x-oss-process=style/w320)

![2023年中国液碱行业市场竞争格局及趋势分析:行业集中度将进一步提高,供需格局有望持续改善[图]](http://img.chyxx.com/images/2022/0330/b388a599ab8b82a70e79838a8b0d600efa11727f.png?x-oss-process=style/w320)

![2023年中国植物蛋白饮料行业全景速览:乘风健康消费浪潮,行业正迎来前所未有的发展机遇[图]](http://img.chyxx.com/images/2022/0330/6b296592ed87ae76d174b4fbc262ff18a3c189b8.png?x-oss-process=style/w320)