新型疫苗是近年来新发展出来的疫苗,具有疗效好、技术壁垒高、回报高等特征,是采用一系列现代生物技术制造出的疫苗,例如生物化学合成技术、人工变异技术、分子微生物学技术以及基因工程技术等。主要分为以HPV、13价肺炎为代表的满足“市场需求”的高端疫苗以及以多联多价疫苗为代表的消费升级的高端疫苗。

我国新型疫苗开始于2000年,但市场不大产品不多。到2016年以后,进口产品数量不能满足庞大的需求,国内企业迎头赶上,使得国产苗品种日趋丰富,例如出现了HPV疫苗、肺炎多糖结合疫苗等新型疫苗。于2017年我国开始进入“新型疫苗”时代。

我国疫苗上市产品

疫苗名称 | 公司 | 上市年份 |

DTaP-IPV-Hib | 赛诺菲 | 2011 |

戊肝疫苗 | 万泰 | 2012 |

DTaP-Hib | 民海 | 2013 |

AC-Hib | 智飞 | 2015 |

IPVSabin株 | 昆明所 | 2015 |

EV71 | 昆明所 | 2016 |

HPV2价 | GSK | 2017 |

PVC13价 | 辉瑞 | 2017 |

狂苗人二倍体 | 康华 | 2017 |

HPV4价 | 默克 | 2017 |

RVS价 | 默克 | 2015 |

流感裂解 4价 | 华兰 | 2018 |

数据来源:公开资料整理

一、Hib疫苗及其联合疫苗

Hib能够引起肺炎、脑膜炎等疾病,是婴幼儿呼吸道疾病的重要致病菌。Hib疫苗免疫应答很好、有效率高,并且能够对b型流感嗜血杆菌产生抗体。与此同时,由于包含Hib的联苗能够有效减少总接种针次,因此受到国内外厂商热衷开发。目前国内已上市的Hib疫苗包括Hib疫苗及其多种联合疫苗,多联疫苗分别为三联苗、四联苗和五联苗。

自2008年以来,我国市场上最多达到9家供应厂商,但目前市场主要由沃森生物、民海等5家供应。其中在Hib系联苗方面,有智飞、民海、赛诺菲3家,其产品分别是AC-Hib三联苗、百白破-Hib四联苗、百白破-灭活脊灰-Hib五联苗。其中赛诺菲的潘太欣的百白破-灭活脊灰-Hib五联苗,是唯一一家在我国上市的企业,仅需接种4针即可达到12针才能预防百白破、脊灰和Hib的效果。

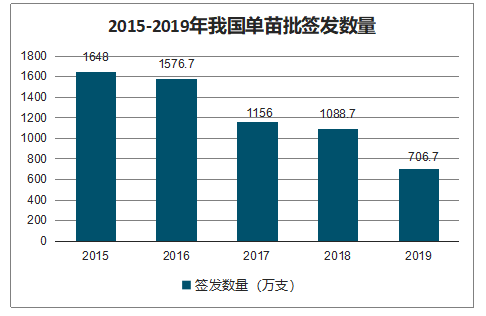

2015-2019年我国单苗批签发数量

数据来源:公开资料整理

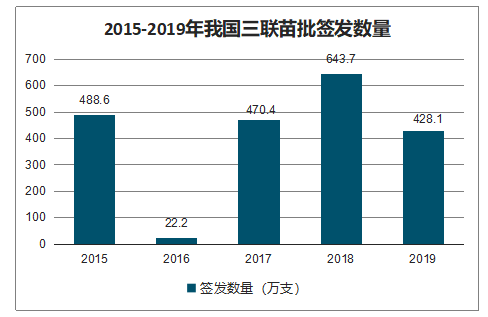

2015-2019年我国三联苗批签发数量

数据来源:公开资料整理

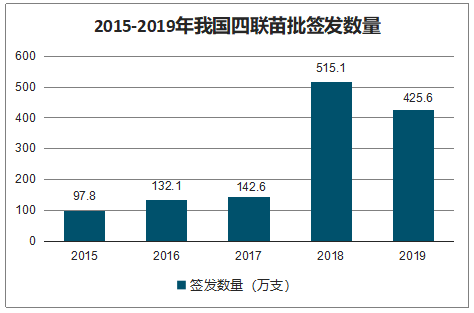

2015-2019年我国四联苗批签发数量

数据来源:公开资料整理

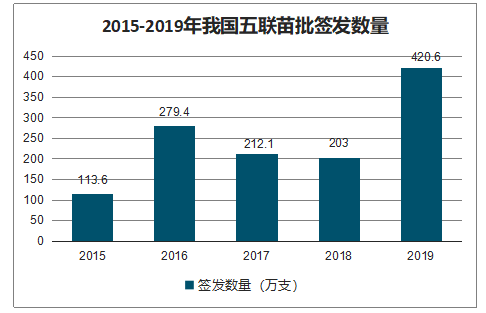

2015-2019年我国五联苗批签发数量

数据来源:公开资料整理

截至2019年12月22日,我国hib单苗、AC-hib三联苗(智飞生物)、百白破-Hib四联苗(康泰生物)、百白破-灭活脊灰-Hib五联苗(赛诺菲)的批签发量分别为706.68万支、428.06万支、425.59万支、420.62万支,同比分别增长-35.09%、-33.50%、-17.38%、107.22%。单苗下滑明显,联苗替代趋势明显;三联苗批签发量下滑主要与注册证到期有关;四联苗批签发量下滑主要与行业事件影响有关,目前已逐步恢复正常;五联苗批签发量上升明显主要与2018上半年缺货有关。自2011年第一个Hib系联苗上市,联苗对单苗替代的比例已经过半。

二、HPV疫苗

人乳头瘤病毒(HPV)能引起人体皮肤黏膜的鳞状上皮增殖,99.7%的宫颈癌源自HPV感染。HPV的感染十分常见,绝大多数情况下都会被人体免疫系统在4~6个月内自行清除,但约有0.2%的HPV感染者最终发展为宫颈癌。目前已发现200余种不同类型的HPV,其中与宫颈癌感染相关度较高的是16型(51%)、18型(16.2%)、45型(9%)和31型(6%)。

HPV疫苗诱导身体产生高滴度病毒抗体,帮助免疫系统清除感染,进而降低癌变风险。基于HPV感染与宫颈癌的直接关联性和宫颈癌的高发病率,HPV疫苗自上市初就非常引人注目。全球上市的HPV疫苗中,2价、4价可覆盖16、18等型;9价16、18、45、31等型,宫颈癌预防率高达90%以上。

目前,在国内上市销售的HPV疫苗,包括葛兰素史克(GSK)2价(希瑞适)、默沙东4价(佳达修)和9价HPV疫苗,均为进口疫苗。HPV疫苗民众知晓度高,接种意愿也比较强烈,但受制于进口产品数量,需求并不能完全释放。目前进口产品数量稳中向上,2019年全年国内市场可达百亿元。

2017-2019年我国二价HPV疫苗批签发量

数据来源:公开资料整理

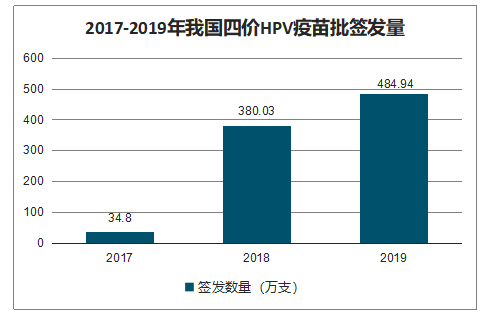

2017-2019年我国四价HPV疫苗批签发量

数据来源:公开资料整理

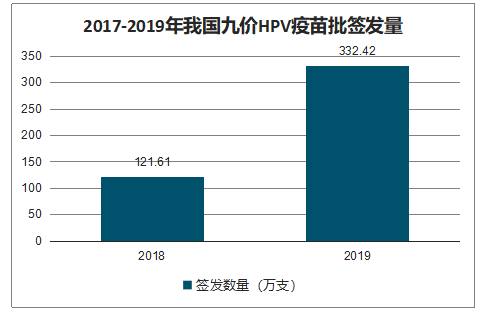

2017-2019年我国九价HPV疫苗批签发量

数据来源:公开资料整理

三、13价肺炎球菌结合疫苗

肺炎链球菌(SP)是引起肺炎的最常见的病原菌,也有可能引起中耳炎、败血症和脑膜炎。幼龄儿童与老年人是主要被感染群体。13价肺炎球菌多糖结合疫苗(PCV-13)针对肺炎链球菌感染,主要用于2岁以下儿童及免疫低下者,涉及肺炎球菌血清型1、3、4、5、6A、6B、7F、9V、14、18C、19A、19F、23F引起的侵袭性疾病(包括菌血症性肺炎、脑膜炎、败血症和菌血症等)。

中国每年约174万5岁以下儿童患有肺炎球菌疾病,其中3万名儿童因此夭折。惠氏的Prevnar7(沛儿7)于2008年国内上市,也是相当长时间国内唯一的肺炎结合疫苗,针对7个血清型。2015年,因为进口许可证到期,沛儿7在国内停止供应。直到2017年7月辉瑞研制的升级版13价肺炎疫苗(沛儿13)才正式在国内上市,弥补市场空缺。沛儿13招标价每针698元,接种程序三针基础+一针加强,共计2800元。虽然价格较贵,但因前期沛儿7已对市场有培育,国内需求依然旺盛。

智研咨询发布的《2019-2025年中国新型疫苗行业市场潜力分析及投资机会研究报告》数据显示:假设2020年新生儿人数1500万,以20%接种率预计,则市场空间可接近百亿元。目前肺炎结合疫苗供应量不足,产品进口量直接影响市场规模,市场空间预计会在国产产品上市并解决产能问题后打开。国内沃森生物、民海生物、北京科兴、兰州所、智飞生物、康希诺和成都安特金等正在自主研发13价肺炎疫苗。

国内正在自主研发13价肺炎疫苗的部分企业

数据来源:公开资料整理

2019年我国13价肺炎结合疫苗(辉瑞)的批签发量为475.5万支,同比增长23.57%,产能有所提升,随着沃森和康泰产品获批,市场将进一步打开。

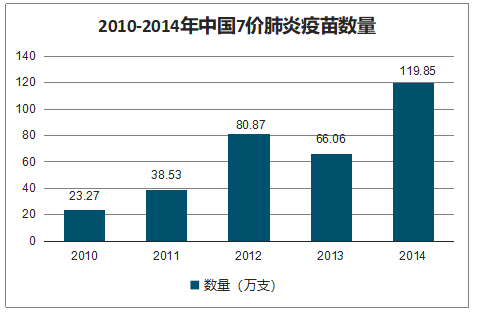

2010-2014年中国7价肺炎疫苗数量

数据来源:公开资料整理

20117-2019年中国13价肺炎疫苗数量

数据来源:公开资料整理

四、轮状病毒疫苗

轮状病毒疫苗是预防轮状病毒肠炎的疫苗,主要接种对象为2月龄至3岁儿童。目前针对轮状病毒感染尚无特效药物治疗,卫生条件的改善也不能避免感染,接种疫苗是预防轮状病毒感染的重要有效手段。目前轮状病毒疫苗有单价疫苗和五价疫苗,其中五价轮状病毒疫苗是一种可以预防五种轮状病毒的口服减毒活疫苗,无论是亚型覆盖率、免疫成功率和免疫时长都优于单价疫苗。

单价苗国内只有兰州所一个生产商(罗威特),2018年默沙东的五价口服轮状病毒疫苗获得进口药品注册证,有望凭借着更好的预防效果以及性价比优势逐步对兰州所的单价疫苗形成替代。国内在研项目中,兰州所的III价轮状病毒基因重配疫苗申请上市处于技术审评中,其他企业在研品种处于早期阶段。

从批签发数量上看,2019年我国轮状病毒疫苗批签发量955.73万支(单价536.21万支,同比增长4.12%;五价419.52万支,同比增长429.83%,自2018年上市后放量明显),预计轮状病毒疫苗市场需求稳定在900万人份左右,默沙东RotaTeq(五价苗)价格为约300元/人份,若对轮状病毒疫苗市场进行全面覆盖,国内市场空间可接近30亿元。

2017-2019年轮状病毒疫苗批签发数量

数据来源:公开资料整理

五、四价流感病毒疫苗

常用于流感预防的疫苗包括三类:灭活疫苗、裂解疫苗和亚单位疫苗。其中裂解疫苗在免疫效果和副反应方面居中,价格方面更能被广泛接受,因此成为我国流感预防的主流疫苗。而四价流感病毒裂解疫苗包含甲型H1N1、甲型H3N2、乙型Yamagata系(By)、乙型Victoria系(Bv)四种流感病毒抗原成分,比之前的三价流感病毒裂解疫苗多了乙型Yamagata系(By)流感病毒抗原成分,其市场有望受益于接种率提升和替代效应的双重利好而持续扩张。

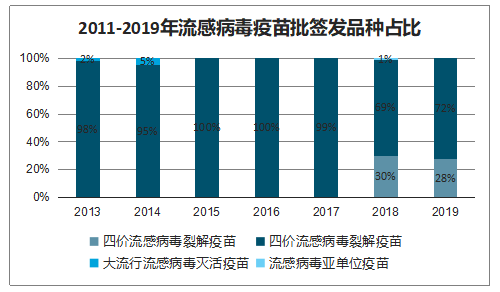

2011-2019年流感病毒疫苗批签发品种占比

数据来源:公开资料整理

由于流感病毒的高变异性,目前已上市流感疫苗相对于其他类型疫苗有效率偏低,此外其接种频次高(每年一次),导致流感疫苗接种率不及其他疫苗,国内接种率仅为2%左右。但从需求方面看,随着近几年流感疫情引发较大社会关注,人们对流感认知程度有所提升,预计流感疫苗接种率未来也将得到提升。

目前美国80%以上流感疫苗为四价,国内由于上市时间较晚,仍处于替代阶段。具体而言,在研企业有14家,其中华兰生物于去年10月在国内首次上市,但一直存在供不应求的情况。今年该企业加大了生产计划,在去年的基础上将产能翻番,批签发量直接升至836万支。

江苏金迪克生物产品今年10月获批后批签发量135万支,成为整个四价疫苗市场的有力补充;武汉所处于3期临床,智飞生物(安徽龙科马)、沃森生物、北京科兴、浙江天元、辽宁成大和上海所等6家产品处于临床研究阶段。

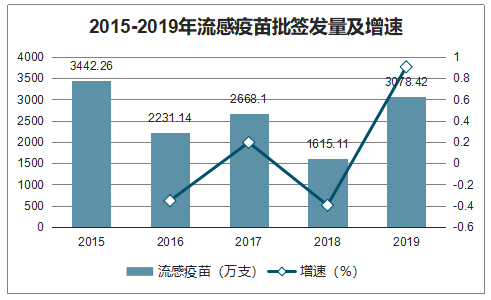

2015-2019年流感疫苗批签发量及增速

数据来源:公开资料整理

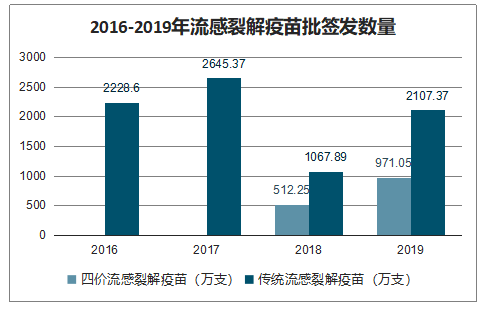

从批签发数据看,四价疫苗2019年全年批签发量达到971.05万支,同比增长89.57%,市场份额至32%。一方面原因是2018年长生问题疫苗事件的不利影响逐渐消散,人群接种率意愿提升;二是江苏金迪克生物产品于今年10月份获批,增加四价产品供给渠道;三是四价对于三价疫苗的替代效应正逐步显现。

2016-2019年流感裂解疫苗批签发数量

数据来源:公开资料整理

目前我国新型疫苗市场主要由外企、民企、国企占据一定的市场份额,但从已上市的情况来看,市场集中度较低。根据资料显示,外资企业凭借先发技术优势,推出五价口服轮状病毒疫苗、13价肺炎球菌多糖结合疫苗、HPV疫苗等市场需求强烈的产品,占据着35%的市场份额;而民企、国企则通过长期的研发积累推出各自的主打产品分别占据31%、34%的市场份额。

预计2020年国产13价肺炎疫苗、HPV疫苗有望获批上市,新型疫苗领域重磅产品将继续保持较快增长,预计2022年我国新型疫苗市场空间将远超400亿元。长期来看,未来将迎来的升级变革。

未来将迎来的升级变革

MCV4(四价脑膜炎疫苗)对ACYW脑膜炎疫苗的替代;广谱性肺炎球菌蛋白疫苗对13价、15价、23价肺炎疫苗的替代等;广谱流感疫苗疫苗(只要接种几次就可产生终身保护效果,且不会产生抗药性)作为流感疫苗的革命性更迭等。

文章转载、引用说明:

智研咨询推崇信息资源共享,欢迎各大媒体和行研机构转载引用。但请遵守如下规则:

1.可全文转载,但不得恶意镜像。转载需注明来源(智研咨询)。

2.转载文章内容时不得进行删减或修改。图表和数据可以引用,但不能去除水印和数据来源。

如有违反以上规则,我们将保留追究法律责任的权力。

版权提示:

智研咨询倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。

![2023年中国发廊行业全景简析:消费者年龄偏年轻化[图]](http://img.chyxx.com/images/2022/0330/6b296592ed87ae76d174b4fbc262ff18a3c189b8.png?x-oss-process=style/w320)

![2024年中国润滑油行业浅析:润滑油市场不断扩大,驱动科技创新,竞争愈加激烈[图]](http://img.chyxx.com/images/2022/0330/ff5315f651f3e124d0f5a156ac51655e46e5433f.png?x-oss-process=style/w320)

![2024年中国激光直接成像(LDI)设备行业发展全景浅析:市场规模持续稳定增长,行业将迎来更多的发展机遇[图]](http://img.chyxx.com/images/2022/0330/ce25a2275c336b52d58303ed80fb7924b3fd1022.png?x-oss-process=style/w320)

![2024年中国碳监测行业发展现状分析:碳监测市场正逐渐打开,多家企业布局 [图]](http://img.chyxx.com/images/2022/0408/1ba88a0bac4b4a65439b806124f6fc0f4ab03cad.png?x-oss-process=style/w320)

![2023年中国聚苯胺行业现状分析:行业规模稳步增长,新技术的研发推动行业进一步发展[图]](http://img.chyxx.com/images/2022/0408/55d853aceb464ffcf6fad7c27bbd7795797b1b5a.png?x-oss-process=style/w320)