1、餐厨垃圾规范治理提振市场需求,产能缺口显著发展前景向好

餐厨垃圾的特点包括有机物含量高,含水率高,易腐烂变质,易发酵、发臭,主要是采用厌氧消化、好氧堆肥和饲料化工艺等生物法进行处理。其中厌氧消化工艺能最大化回收油脂,无害化程度高,并能够充分地对餐厨垃圾中的有机物进行资源化回收和利用,已经有超过70%的餐厨垃圾处理项目使用这条技术路线,是现阶段的主流工艺路线。

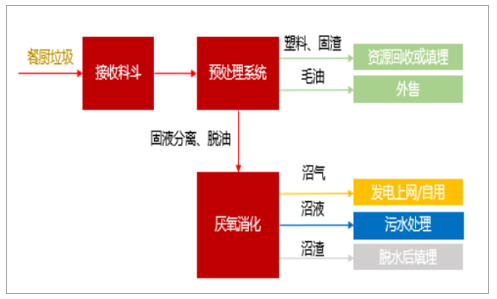

典型的餐厨垃圾厌氧消化工艺:餐厨垃圾经过分选后,提取塑料等杂物进行回收,浆料进行进一步的固液分离并提油,毛油外售,脱油后的料液全部进入厌氧发酵罐进行厌氧消化,产生的沼气用于发电,沼液进入污水处理系统,沼渣则经脱水后外运填埋或焚烧。

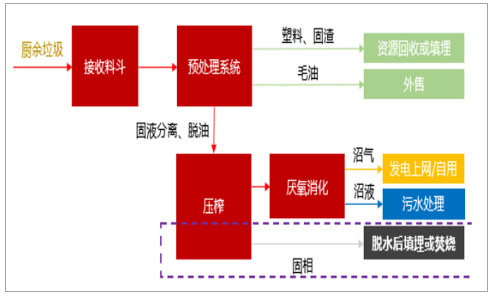

大方向上,厨余垃圾的处理也是采用厌氧消化的技术路线,但是与餐厨垃圾相比,厨余垃圾的含油率低、有机物含量低、含杂率高。因此若完全照搬餐厨垃圾处理的技术路线(除油后全部进入厌氧发酵罐),将大大增加项目投资额(以上海为例,上海每天的餐厨垃圾量约为2500吨,而经过垃圾分类后厨余垃圾的量将超过8000吨),相对较低的有机物含量会降低厌氧发酵的效率,较高的含杂率影响厌氧罐的稳定运行,因此厨余垃圾处理的技术路线会略有差别:经过预处理后,通常会直接压榨,仅有液相进入厌氧消化罐进行厌氧消化,固相不进入厌氧消化系统,直接脱水后焚烧或填埋。厨余垃圾的产气率、提油率较低,而外运处理的固渣(沼渣)较多,因此成本略高于餐厨垃圾。

餐厨垃圾厌氧消化工艺

数据来源:公开资料整理

厨余垃圾厌氧消化工艺

数据来源:公开资料整理

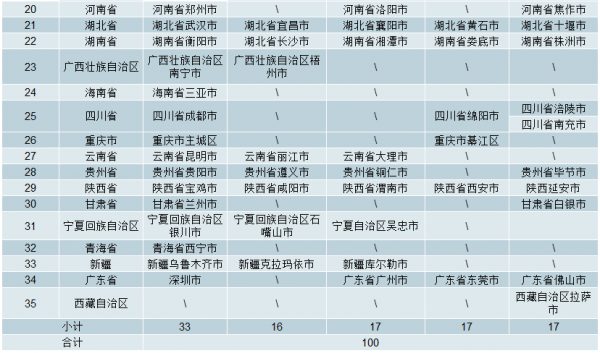

“地沟油”回流整治&非洲猪瘟防控工作加速餐厨垃圾处理行业发展。2010年为加强地沟油整治,国务院办公厅发布了《关于加强地沟油整治和餐厨废弃物管理的意见》,开启了餐厨废弃物管理的序幕。“十二五”期间,发改委、住建部开展了5批共100个餐厨垃圾处理试点城市工作。

《“十二五”全国城镇生活垃圾无害化处理设施建设规划》提出,十二五期间要积极推动设区城市餐厨垃圾分类收运、分类处理,力争达到3万吨/日的处理能力,配套餐厨垃圾专项工程投资109亿元。《“十三五”全国城镇生活垃圾无害化处理设施建设规划》提出,到“十三五”末,力争新增3.44万吨/日餐厨垃圾处理能力,餐厨垃圾专项工程投资183.5亿元。2018年非洲猪瘟疫情爆发,政府部门为做好非洲猪瘟的防控工作,提出“禁止泔水喂猪”,从源头控制餐厨泔水不外流,对集中收集的泔水进行无害化处理,显著改善了之前因餐厨泔水违规饲养生猪导致部分餐厨垃圾处理厂产能利用率不足的困境。

100个餐厨垃圾试点城市

数据来源:公开资料整理

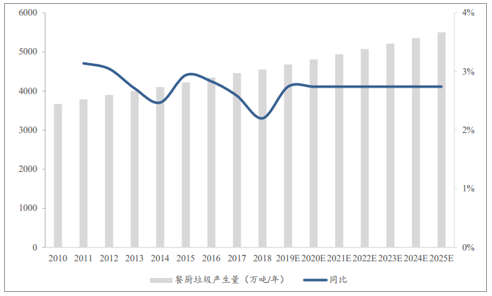

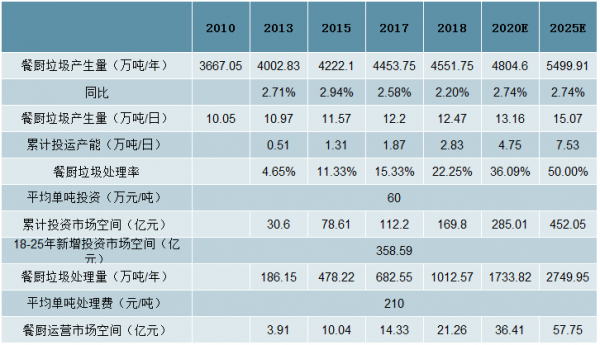

2025年全国餐厨垃圾产能有望达到7.53万吨/日。餐厨垃圾产量方面:按照城镇人口每人每天0.15kg餐厨垃圾产量进行计算,全国餐厨垃圾产量从2010年的3667万吨提升至2018年的4552万吨,复合增速达2.74%,按此增速推算,2025年全国餐厨垃圾产量有望达到5500万吨。餐厨垃圾产能方面:2013年全国餐厨垃圾处理能力0.51万吨/日,截至2017年10月,全国已形成1.87万吨/日的餐厨垃圾处理能力,复合增速达40.35%。然而截至十二五期末,全国的餐厨垃圾处理产能为1.31万吨/日,占十二五政策规划要求的43.38%,假设十三五期间新增3.44万吨/日的产能规划目标能够全额完成,则2020年全国餐厨垃圾处理产能有望达到4.75万吨/日,餐厨垃圾资源利用率有望达到36.09%。对标海外发达国家,据统计2005年起韩国全国的填埋场均不再处理餐厨垃圾,餐厨垃圾循环利用率达到90%;法国对餐厨垃圾进行强制分类,餐厨废油循环利用率超过40%且逐渐上升;英国计划到2025年将餐厨垃圾循环利用率提高到70%。假设我国2025年餐厨垃圾利用率达到50%,则2025年我国餐厨垃圾产能有望达到7.53万吨/日,年运营处理规模有望达到2749.95万吨。

全国餐厨垃圾产量

数据来源:公开资料整理

根据经验数据,每人每天产生的湿垃圾(厨余垃圾)约为0.3-0.5kg,数倍于餐厨垃圾(每人每天产生量约为0.1kg),我们在《垃圾分类:上海模式下市场规模梳理》报告中预测,实行垃圾分类后,上海每天产生的湿垃圾量(厨余垃圾)将超过8000吨,以此类推到全国,仅46个重点城市每天的厨余垃圾清运量就达到13万吨,考虑到我国许多城市餐厨垃圾末端处置尚有缺口,厨余垃圾的处置能力缺口更大,预计投资规模将超650亿元。

重点城市湿垃圾处理投资估算

数据来源:公开资料整理

19-25年投资市场累计新增空间有望达282亿元,2025年运营市场规模有望达到58亿元。目前全国平均餐厨处理厂的单吨投资在60万元左右,按上文估计的餐厨处理产能和运营处理量估算,2019-2025年需要新增4.70万吨/日的处理产能,对应投资市场空间为282.24亿元,平均每年47.04亿元;全国餐厨垃圾平均处理费(含收运)约为210元/吨,对应2025年餐厨垃圾处理运营市场空间为57.75亿元,是2017年运营市场规模的4.03倍。

餐厨垃圾投资及运营市场空间测算

数据来源:公开资料整理

总体来看,餐厨垃圾供需缺口较大,市场需求旺盛。2019年上半年环保财政投入持续加大,节能环保支出3145亿元,同比增长19.7%,支出增幅位居第二。预计“十三五”期间,环保支持力度还将持续加大,环保产业有望收获政策红利。垃圾处理是环保领域的支撑性产业之一,而餐厨垃圾处理又是垃圾处理的重要一环,目前市场缺口明显,潜在需求旺盛,可增长空间显著。未来有望迎来重要发展契机,产业前景向好。

2、垃圾分类加速厨余垃圾治理需求加速释放,或将于2020年大幅提升

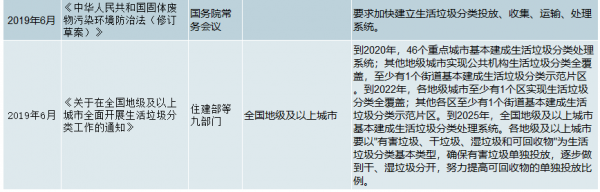

垃圾分类政策开启厨余垃圾处理市场。2000年,北京、上海等8个城市被列为生活垃圾分类试点城市;2015年,26个城市(区)被列为“全国第一批生活垃圾分类示范城市(区)”;2017年,发改委住建部发布《生活垃圾分类制度实施方案》,要求在全国46个城市先行实施生活垃圾强制分类;2019年,《关于在全国地级及以上城市全面开展生活垃圾分类工作的通知》明确提出“有害垃圾、干垃圾、湿垃圾和可回收物”的生活垃圾4分类法则,并将分类范围从原先的46个试点城市推广至293个地级城市。目标明确为,到2025年全国地级及以上城市基本建成生活垃圾分类处理系统。而2017年293个地级及以上城市垃圾清运量为1.76亿吨,是之前46个试点城市垃圾清运量的1.85倍。

垃圾分类政策整理

数据来源:公开资料整理

垃圾分类产业链梳理

数据来源:公开资料整理

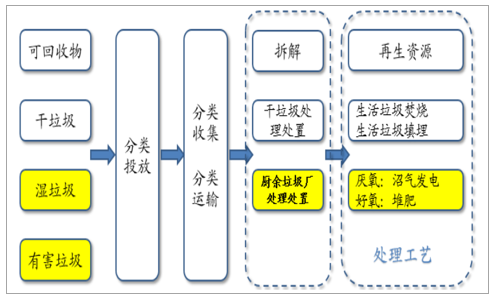

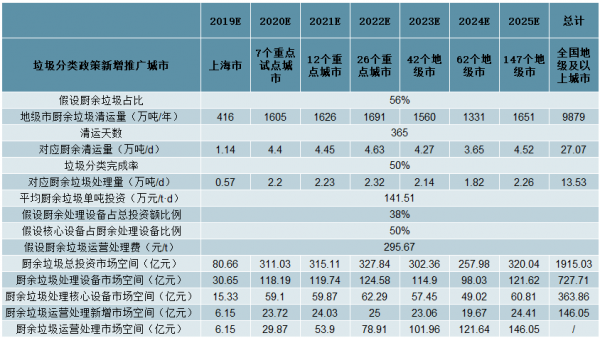

至2025年厨余垃圾投资市场超千亿、运营市场空间可达146亿。2017年全国地级及以上城市生活垃圾清运量为1.76亿吨/年,为全国城市垃圾清运量的81.97%。采用中国再生资源回收利用协会数据,假设厨余垃圾占生活垃圾的比重为56%,则估计全国地级及以上城市厨余垃圾清运量为27.07万吨/日。

以100个餐厨垃圾试点城市的平均餐厨垃圾项目单吨投资额76.6万元/t,处理费197元/t作为合理估计值,可得上海环境松江、上海环境嘉定、海峡环保福州、首创环保宁波(一期)4个项目的平均厨余垃圾单吨投资额为141.5(万元/t)。考虑到厨余垃圾的综合处理费较高,假设厨余垃圾处理费是餐厨垃圾的1.5倍为295.7(元//t•d),以地级及以上城市平均每天产生约27万吨厨余垃圾测算,在中性情景下(即垃圾分类完成率为50%),厨余垃圾总投资额市场空间为1915亿;按厨余垃圾处理设备占总投资额的38%,核心设备占厨余处理设备的50%计算,对应市场空间为364亿;2025年厨余垃圾运营处理市场的空间预计可达146亿元,市场空间广阔。

厨余垃圾投资市场预计蕴藏千亿空间

数据来源:公开资料整理

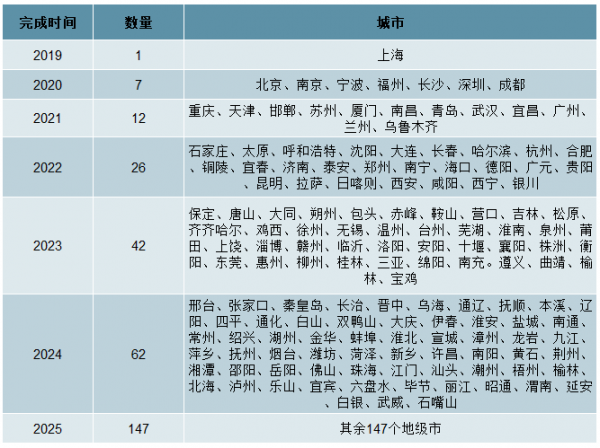

各地级城市垃圾分类推广节奏逐步释放。我们依据各城市已推行的垃圾分类政策及各城市生活垃圾清运量及处置规模等属性推测垃圾分类政策推行进度。考虑到政策实际推行情况,保守假设垃圾分类年化市场释放节奏为:2019年上海;2020年北京/南京/成都/深圳等7个重点城市;2021年重庆/天津/苏州等12个重点城市;2022年46个重点城市中剩余的26个重点城市;2023年保定/大同/吉林等42个地级市;2024年邢台/淮安/九江等62个地级市;2025年剩余的地级市。在空间测算中均以该推广节奏为前提进行测算。

全国地级市及以上城市完成推广节奏

数据来源:公开资料整理

厨余垃圾投资需求于2020年开始大幅释放,之后每年呈稳定趋势。根据测算,厨余垃圾投资需求于2020年同比增长385.59%,此后保持稳定,其中厨余垃圾总投资市场空间每年稳定在305亿左右;厨余垃圾处理设备市场空间每年稳定在116亿左右;厨余垃圾处理核心设备市场空间每年稳定在58亿左右;厨余垃圾运营处理每年新增市场空间稳定在23亿左右,逐年增长至2025年累计达到146亿。

中性情况下年化累计投资额测算

数据来源:公开资料整理

相关报告:智研咨询发布的《2020-2026年中国厨余垃圾处理器行业营销渠道现状及投资战略咨询报告》

文章转载、引用说明:

智研咨询推崇信息资源共享,欢迎各大媒体和行研机构转载引用。但请遵守如下规则:

1.可全文转载,但不得恶意镜像。转载需注明来源(智研咨询)。

2.转载文章内容时不得进行删减或修改。图表和数据可以引用,但不能去除水印和数据来源。

如有违反以上规则,我们将保留追究法律责任的权力。

版权提示:

智研咨询倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。

![2024年全球及中国储热行业发展现状:新能源装机增长催生储能需求井喷,储热技术迎来黄金发展期[图]](http://img.chyxx.com/images/2022/0408/55d853aceb464ffcf6fad7c27bbd7795797b1b5a.png?x-oss-process=style/w320)

![2023年中国招标代理行业发展现状及趋势分析:行业竞争空间压缩,企业丞需快速转型[图]](http://img.chyxx.com/images/2022/0330/d1363a7ee3953fc25ed09e0b79158acce9dc7c22.png?x-oss-process=style/w320)

![2023年中国液碱行业市场竞争格局及趋势分析:行业集中度将进一步提高,供需格局有望持续改善[图]](http://img.chyxx.com/images/2022/0330/b388a599ab8b82a70e79838a8b0d600efa11727f.png?x-oss-process=style/w320)

![2023年中国植物蛋白饮料行业全景速览:乘风健康消费浪潮,行业正迎来前所未有的发展机遇[图]](http://img.chyxx.com/images/2022/0330/6b296592ed87ae76d174b4fbc262ff18a3c189b8.png?x-oss-process=style/w320)

![2024年中国爆米花行业发展形势分析:市场需求稳步上升,市场竞争不断加剧[图]](http://img.chyxx.com/images/2022/0330/920e1a3ff3bb6b7f469fbaa1e9ad45bc470a7578.png?x-oss-process=style/w320)