一、消费成群分析

14岁以下人口占比降至18%、15-64岁占比72%、65岁以上占比升至11%,主要特征:低生育率、老龄化占比提升、8090后成为消费主力。人均可支配收入持续提升,但各省市差异较大,消费分级。

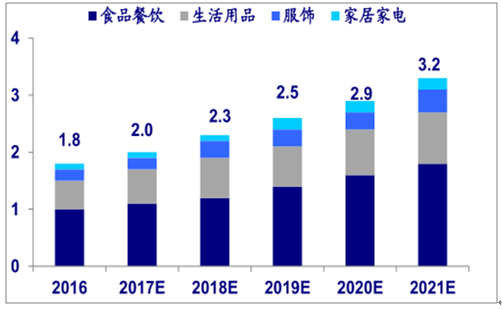

预计,未来老年产品及服务市场将快速增长,2021年总体市场规模达到5.7万亿元,其中日常消费市场3.2万亿元。

更注重购物便利性、高质量服务;互联网渗透率增加,新一代流量洼地;46-55岁新一辈老年人,与55岁以上老一辈相比,更愿意走出家门、追求更丰富多彩的晚年生活(旅游、培养兴趣爱好、从事返聘/志愿工作和体育锻炼)。

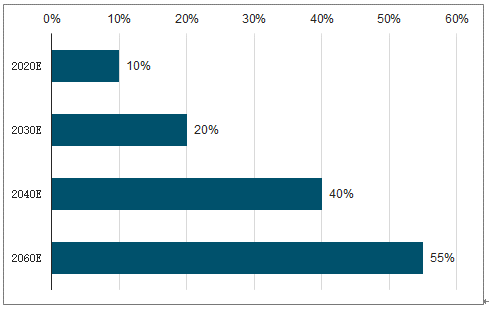

2020E-2060E老年人消费占总消费比重预测,

数据来源:公开资料整理

2016-2021老年日常消费市场规模(万亿元)

数据来源:公开资料整理

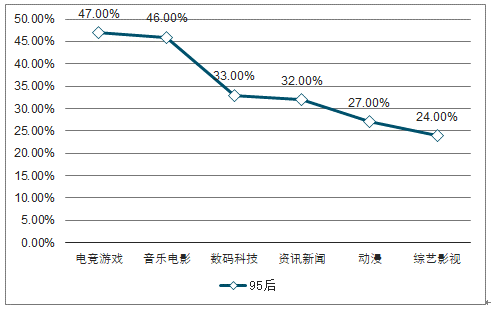

95后正在逐渐成长为消费主力人群,市场广阔,主要消费特征:个性化爱尝鲜,品牌忠诚度不高;粉丝经济盛行,圈子消费、重视口碑;兴趣导向。

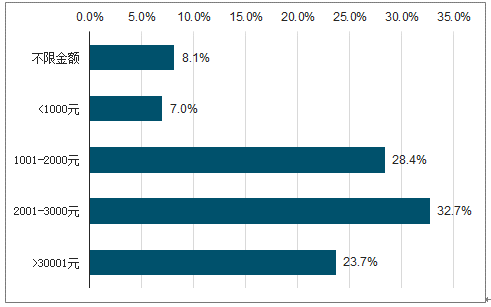

95后使用分期的产品价格

数据来源:公开资料整理

95后人群上网关注的内容

数据来源:公开资料整理

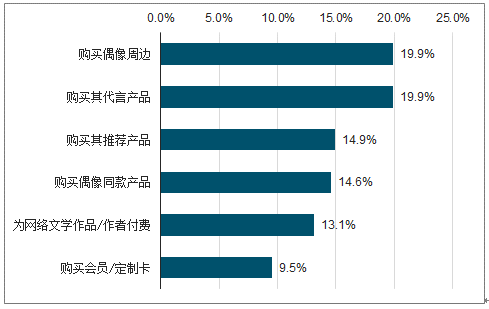

粉丝经济消费类型占比

数据来源:公开资料整理

人口与用户洞察:小镇青年,低线市场迸发强劲消费力,消费特征:价格敏感,追求高性价比,长尾需求客观存在,拼多多等低价电商崛起;更注重熟人网络、社交平台;内容消费,追求娱乐和感官刺激。

二、流量驱动

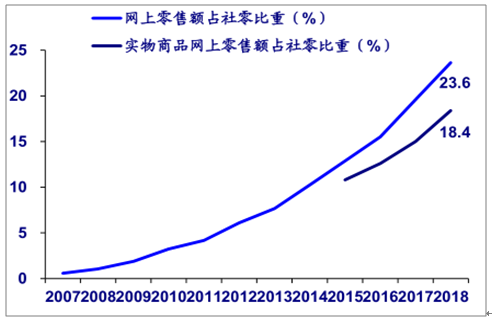

实物商品网上零售额占比社零总额逐年提升至2018年的18.4%;但主要消费品类电商渗透率已高,对实体零售的边际影响弱化。

电商占比社会消费品零售总额趋势

数据来源:公开资料整理

主要零售品类电商渗透率(%)

数据来源:公开资料整理

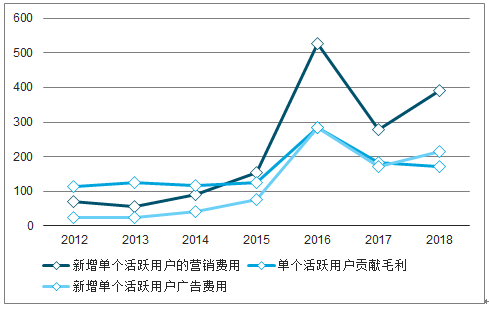

阿里单个活跃用户贡献毛利阿里单个活跃用户贡献毛利VS营销费用(元)

数据来源:公开资料整理

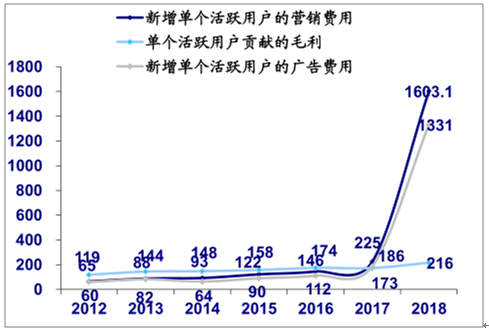

京东单个活跃用户贡献毛利京东单个活跃用户贡献毛利VS营销费用(元)

数据来源:公开资料整理

2019FY天猫GMV为26120亿元增长22.57%,2013-2019FYCAGR达47.56%;占比阿里GMV从2013FY的23.49%升至2019FY的45.61%,体现了中国电商市场从C2C向B2C的结构性变化以及消费升级趋势。

但在高基数与流量碎片化的趋势下,流量平台从传统电商龙头向社交电商、信息流、私域流量分散,天猫增速也在趋缓,而近年拼多多快速崛起。

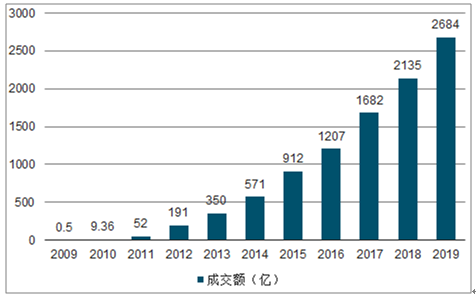

2019-2019年天猫双十一交易额数据趋势

数据来源:公开资料整理

在流量碎片化的趋势下,运营好私区流的核心是人,强调消费人群的确定性和粘性,精准营销、高转化率、高复购率。

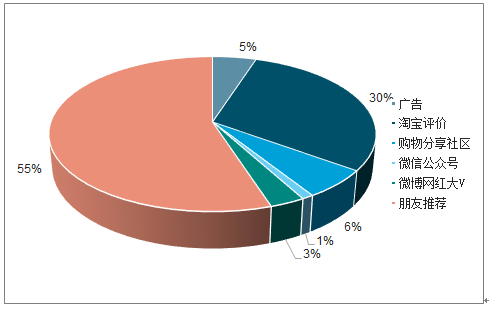

KOL种草成为影响消费的重要因素,社交媒体平台成为获取信息的主要渠道。

95后获取购物信息渠道

数据来源:公开资料整理

三、技术驱动

大数据、云计算,物流基础设施和技术,移动互联网的发展、支付工具发达等使得线下人货场可完全数据化、更加智能化,并衍生出新业态模式。

中国网民规模及手机网民占比中国网民规模及手机网民占比

数据来源:公开资料整理

年双十一订单量及一亿订单配送签收时间历年双十一订单量及一亿订单配送签收时间

数据来源:公开资料整理

阿里巴巴:打造商业操作系统,赋能企业,共创未来。梳理亚马逊和阿里的关键历史事件:两者发展轨迹类似,均以电商起家,随后利用数据、物流、支付和广告等不断夯实护城河,实现从电商到科技型公司的转型。

四、新龙头格局

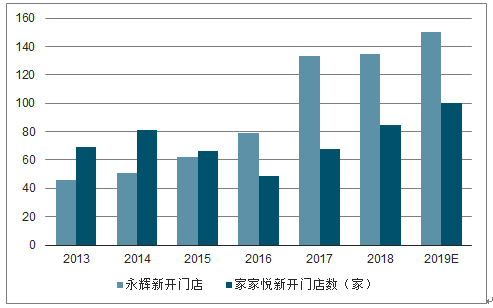

老牌超市、传统卖场加速退出或收缩;新业态新模式涌现;海外新巨头进入中国;永辉、苏宁、物美、家家悦加速拓店&整合。

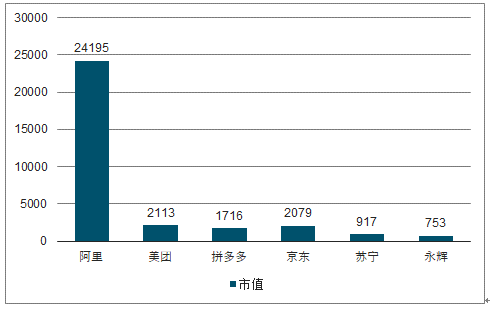

2018主要龙头市值(亿元)

数据来源:公开资料整理

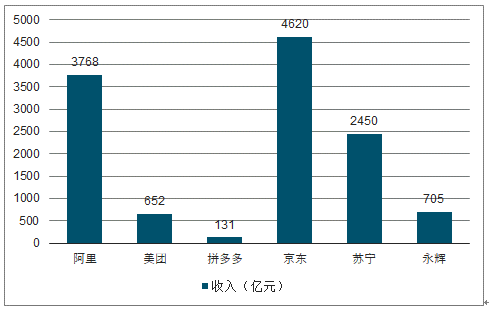

2018年主要龙头收入趋势

数据来源:公开资料整理

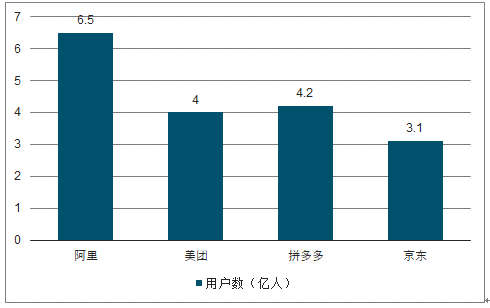

2018年龙头用户数趋势

数据来源:公开资料整理

我国市值最大的电商阿里3.2万亿(约亚马逊1/2),实体零售商均不超1000亿(vs沃尔玛2.4万亿、好市多9213亿);收入,我国实体零售商收入均不超2500亿(vs沃尔玛3.4万亿、好市多9662亿)。

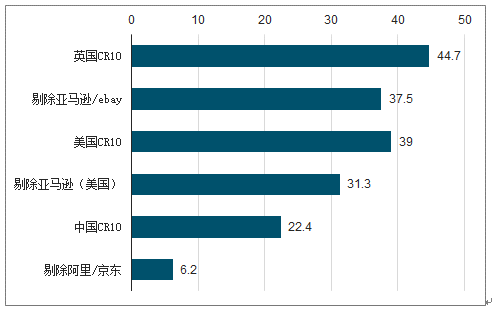

以CR10及剔除主要电商的集中度来看,中国2018年CR10为22.4%,远低于英国的44.7%、美国的39.0%,剔除主要电商企业后,中、英、美CR10各6.2%、37.5%、31.3%。

中/英/美2018年零售行业CR10(%)

数据来源:公开资料整理

中国零售行业中国零售行业CR10(%)

数据来源:公开资料整理

壁垒打破,效率提升,新龙头(阿里等+永辉苏宁等)加速赢得市场,新永辉苏宁等)加速赢得市场,新模式新服务加速涌现,老玩家加速衰落模式新服务加速涌现,老玩家加速衰落or变现——产业新格局加速形成。

五、化妆品

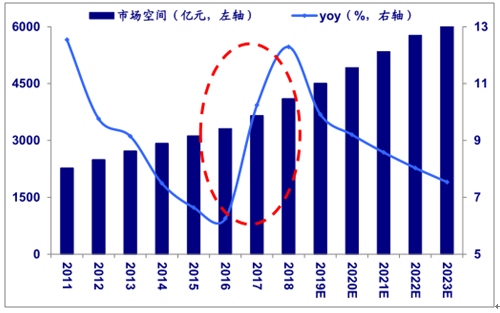

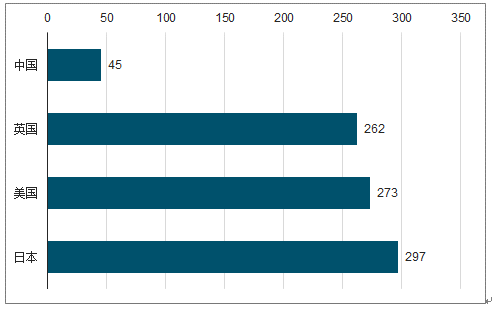

2018年市场规模为4102亿元,同比增长12.3%,预计2023年市场规模达6211亿元,市场空间大。2018年中国人均消费仅45美元,远低于日本(297美元)、美国(273美元)等。

我国化妆品及个护市场规模及增速(2011-2023E)

数据来源:公开资料整理

我国人均化妆品及个护消费金额(美元,2018)

数据来源:公开资料整理

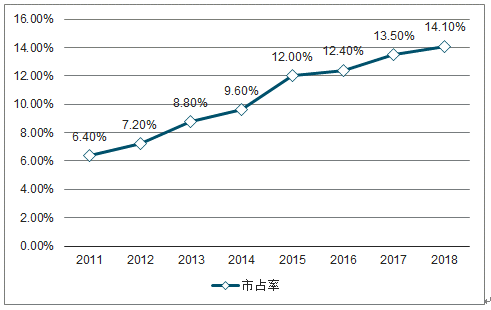

本土品牌发展迅速,规模影响力不断提升。2008年中国市场市占率前30的企业中,本土品牌仅有5家,市占率仅5.1%,2018年本土品牌共10家,市占率增长至14.1%。上海家化、珈蓝集团、珀莱雅等本土品牌的市占率呈现上升趋势。

市占前30中本土品牌个数及市占率(2011-2018)

数据来源:公开资料整理

六、生鲜

中国生鲜以传统农贸市场为主要流通渠道,超市渠道仅占比22%,远低于国外70%以上。对菜市场的存量替代逻辑远远大于几大新模式的短期竞争,这为生鲜供应链优势显著的超市龙头提供了广阔发展空间。

2013-2019年永辉超市和家家悦新开店数量对比

数据来源:公开资料整理

很多互联网企业和创业企业以消费体验为导向,以资本为驱动追求区域流量密度。主要模式:到店、前置仓到家、到店+到家。头部企业引领规模扩张与模式创新。

社区生鲜主要模式

模式 | 优势 | 劣势 | 主要公司 |

到家:前置仓 | 注重用户体验注重用户体验 配送效率更高,损耗率较低;; 降低租金、装修和运营成本; | 初期过度促销损耗毛利率;初期过度促销损耗毛利率; 自建配送团队导致人力成本较高;自建配送团队导致人力成本较高; 供应链能力限制跨区域扩张 | 朴朴超市、生鲜 传奇、叮咚买菜、 美团买菜(试点 |

到店:社区生鲜店 | 最贴近消费者,最后最后1-3公里公里价值高;价值高; 基本款基本款+低价低价,大规模采购质优价低;大规模采购质优价低; 租金成本可控 | 门店运营和管理要求高;门店运营和管理要求高; 依赖供应链与品牌效应,跨区域难度大;跨区域难度大; 无法满足消费者的到家需求 | 生鲜传奇、谊品 生鲜等生鲜等 |

到家+到店: 店仓一体 | 满足到家到店全方位需求;满足到家到店全方位需求; 结合线上线下优势,覆盖面更广更精准 | 线上培育期促销拉低毛利率、配送成本高;配送成本高; 对后台供应链和技术高要求高;对后台供应链和技术高要求高; 租金成本偏高 | 盒马鲜生、永辉 生活等 |

社区拼团 | 基于社区熟人信任交易,降低获客成本; 围绕社区集中采配,降低配送成本;降低配送成本; 模式轻,无开店成本,快速下沉。 | 生鲜供应链较分散,难以支撑品类需求;难以支撑品类需求; 品项增多时,成本将大幅增加,配送效率或降; 过于依赖团长 | 十荟团、你我您、 食享会、邻邻壹、 考拉精选 |

数据来源:公开资料整理

盒马:2019年开始向更小的社区型业态迭代,截至2019/9/30在22个城市门店数170家,经营满1年门店的EBITDA转正。永辉:从大卖场向社区mini店延伸,以mini店+自有APP融合到店与到家。

2018年我国新零售企业分布来看,有285家企业在新电商领域布局,占比达29%,新电商依托于自身积累的流量,将娱乐社交的元素融入企业的运营中,开创社交+电商的新模式,蜜芽、三只松鼠、拼多多等企业通过这种商业模式获得迅速发展。

以线上线下相结合模式运营的企业有218家,占比22.2%,这种模式整合线上线下资源,改变原始线上和线下企业分割的关系,是众多线下餐饮企业和零售便利店等企业转型升级的首要模式。

生鲜企业占比为14%,随着盒马鲜生、超级物种等独角兽企业在生鲜领域的布局,生鲜领域成为各大企业争抢的流量入口;今后,仓储、供应链技术的持续发展,以及人民生活消费水平的提高,将会推动生鲜新零售模式的快速扩张。

高效是当下新零售的主要特征。从复杂的B2B2C到厂家直销,再到入货场重构,无疑大大提升了消费者购物效率以及商家进货、供货效率。目前杂货店的毛利率是40%-50%,沃尔玛的毛利率是20%-30%,超市平均以17%的运营成本把厂家送到消费者手中。如今90后00后成为新消费主力,他们更加看重消费场景以及消费体验,因此高效的供应链系统变得尤其重要。

供应链每个环节的质量把控最终都会影响到消费者的体验,虽然国内新零售企业都在加码供应链基础设施的改造,但冷链物流技术渗透率低、产品损耗大、跨区域设施不完善等问题依然存在,难以满足生鲜产品的仓储配送需求。未来的新零售企业可以通过大数据画像,精准了解消费者的购买需求并进行趋势预测,做到精准营销。

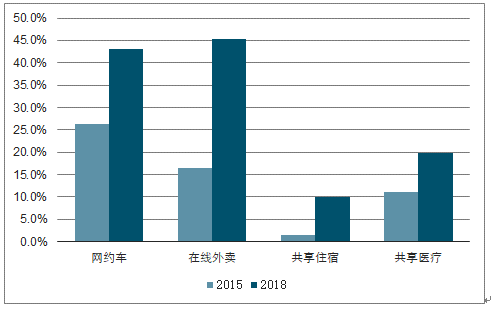

所谓“实体店流量共享”,其一大特色是将共享经济融入新零售,即扩大了共享经济的范围,又为新零售增添了新内容。

2015-2018年中国生活领域共享服务普及率

数据来源:公开资料整理

共享活动对行业增长贡献巨大,尤其是在餐饮、出行等日常消费领域。2015-2018年出行、住宿、餐饮等领域的共享活动对行业增长的拉动作用分别为1.6、2.1和1.6个百分点。

相关报告:智研咨询发布的《2020-2026年中国新零售行业市场现状调研及未来发展前景报告》

智研咨询 - 精品报告

智研咨询 - 精品报告

2024-2030年中国新零售行业市场竞争态势及未来前景分析报告

《2024-2030年中国新零售行业市场竞争态势及未来前景分析报告》共十三章,包含重点企业新零售布局分析,2023年中国新零售领域投资分析,中国新零售行业发展前景及趋势预测等内容。

文章转载、引用说明:

智研咨询推崇信息资源共享,欢迎各大媒体和行研机构转载引用。但请遵守如下规则:

1.可全文转载,但不得恶意镜像。转载需注明来源(智研咨询)。

2.转载文章内容时不得进行删减或修改。图表和数据可以引用,但不能去除水印和数据来源。

如有违反以上规则,我们将保留追究法律责任的权力。

版权提示:

智研咨询倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。

![国货崛起!2021年双十一开启以来,多个国货品牌在1小时内的销售额已超越2020年全天[图]](http://img.chyxx.com/2021/11/X11048Y9B8_m.png?x-oss-process=style/w320)