一、多重手段保障新能源消纳

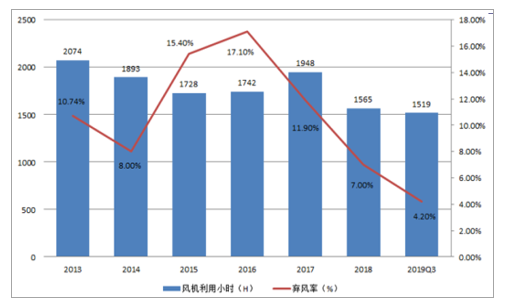

(一)国家保障新能源消纳奏效,弃风率逐年下降

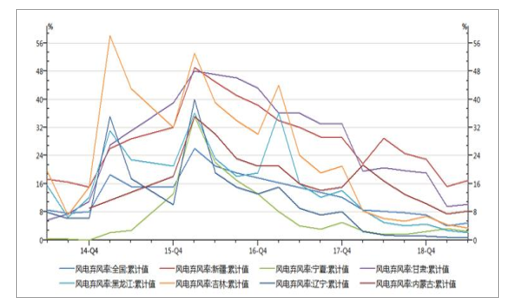

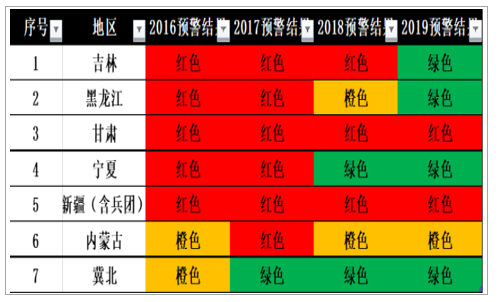

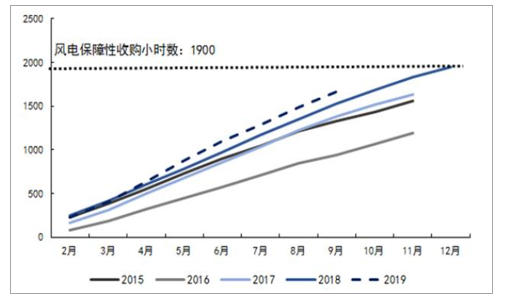

近两年来,我国弃风、弃光率逐步下降。2019年月3月,国家能源局发布《国家能源局关于发布2019年度风电投资监测预警结果的通知》,通知指出:新疆(含兵团)、甘肃为红色预警区域。内蒙古为橙色预警区域,山西北部忻州、朔州、大同,陕西北部榆林以及河北省张家口和承德按照橙色预警管理。其他省(区、市)和地区为绿色预警区域。2019年5月15日,国家发展改革委、国家能源局发布关于建立健全可再生能源电力消纳保障机制的通知,对各省级行政区域设定可再生能源电力消纳责任权重。2019年前三季度,全国风电发电量2914亿kWh,全国风电平均利用小时1519小时。前三季度全国弃风电量为128亿kWh,平均弃风率为4.2%,较去年同期有大幅度改善,同比下降3.5个百分点,尤其是新疆、甘肃和内蒙古,弃风率同比显著下降,新疆弃风率15.4%、甘肃弃风率8.9%、内蒙古弃风率6.6%、同比分别下降9.8、10.1、6.7个百分点。

全国风电平均利用小时数及弃风率

数据来源:公开资料整理

全国及三北地区弃风率

数据来源:公开资料整理

我国风电历年红色、橙色预警区域逐年改善

数据来源:公开资料整理

(二)加快特高压建设,打造新能源输出高速公路

2018年9月,能源局下发《关于加快推进一批输变电重点工程规划建设工作的通知》,为加大基础设施领域补短板力度,发挥重点电网工程在优化投资结构、清洁能源消纳、电力精准扶贫等方面的重要作用,加快推进白鹤滩至江苏、白鹤滩至浙江特高压直流等9项重点输变电工程建设。拟规划建设的工程包括了12条特高压工程,合计输电能力5700万千瓦,其中多条项目和新能源消纳直接相关。

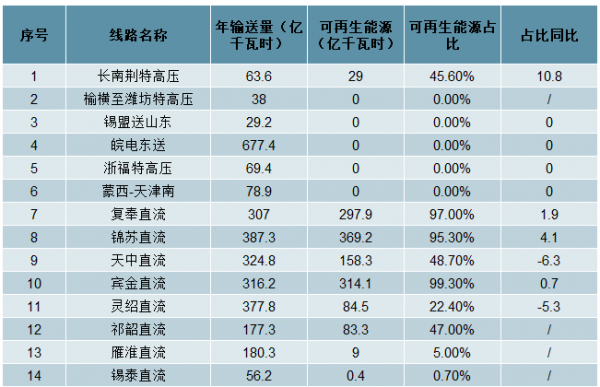

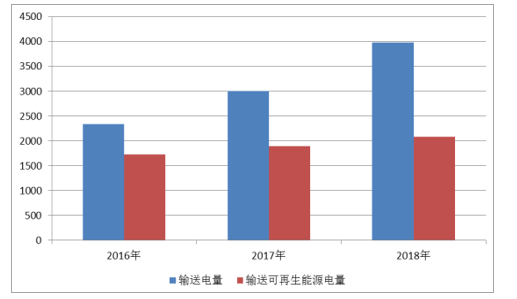

从2018年数据来看,20条特高压线路年输送电量3983亿千瓦时,其中输送可再生能源电量2084亿千瓦时(同比+9.7%),占全部年输送电量的52%。其中,国网覆盖范围内的17条特高压线路输送电量3295亿千瓦时,其中可再生能源电量1396亿千瓦时,占输送电量的42%;南网覆盖范围内的3条特高压线路输送电量688亿千瓦时,全部为可再生能源电量。

2018年特高压线路输送电量情况

数据来源:公开资料整理

近年特高压线路输送电量增长情况

数据来源:公开资料整理

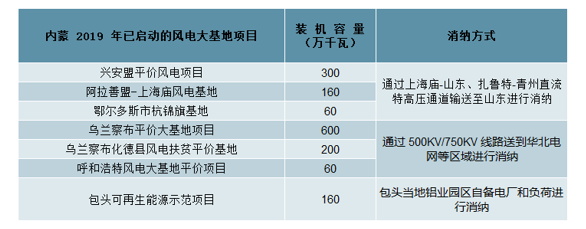

(三)特高压改善风电消纳——内蒙古

2019年1-9月内蒙古风电实现利用小时数1627小时,同比增加55小时;而内蒙I类区最低保障性收购小时数为2000小时(2018年实际利用小时数2204小时已完成),按当前趋势,内蒙2019年利用小时数和弃风率均能达到要求。而内蒙古能够实现从2017年的红色预警退出,并在去年转为橙色,主要得益于特高压的投运。从2019年已启动的七个风电大基地项目中来看,有三个为特高压点对点配套外送项目(兴安盟3GW、阿拉善盟-上海庙1.6GW、杭锦旗0.6GW);三个为500Kv/750Kv线路短距离外送项目;一个则为在当地自备电厂负荷消纳项目。此外,锡盟-泰州特直工程已于2018年7月投运,输送容量达10GW,将再次带动蒙东地区的风光消纳。因此2020年内蒙古地区有望转绿,并在未来两年保持较高的装机增速。

内蒙古风光消纳受益于特高压外送通道建设

数据来源:公开资料整理

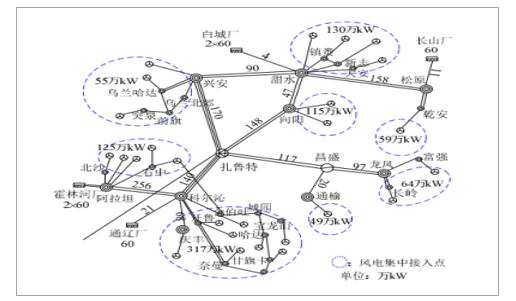

(四)特高压改善风电消纳——吉林

吉林2019年实现了从风电红色预警直接转为绿色,扎青特直工程是重要原因。扎鲁特—青州±800千伏特高压直流工程起点位于内蒙古通辽,终点位于山东潍坊,途经内蒙古、河北、天津、山东4省(自治区、直辖市),线路全长1234千米。实际上,扎青项目是东北电网的第一条跨区特高压直流工程,于2017年底建成投产。作为我国首条电力汇集型直流,定位于送出东北全网清洁能源。吉林风电预警由红转绿受益显著。东北电网风力资源丰富,风电已成为东北电网第二大电源,从2017年底风电装机容量达到约2650万kW来看,约七成风电装机位于扎鲁特换流站近区。根据文献《扎鲁特-青州特高压直流输电工程投运后东北电网的稳定特性及控制措施研究》(《电网技术》中国电力科学研究院于强等,2018年7月),东北电网500kV主网架已覆盖东北地区的绝大部分电源基地和负荷中心,扎青直流工程建成投运后,东北电网成为继西南电网和西北电网后拥有跨区直流的又一个大型送端电网。扎鲁特换流站通过10回500kV线路与东北电网相连,其中3回至蒙东科尔沁变电站,3回至蒙东乌兰浩特(兴安)变电站,2回至吉林向阳变电站,2回至吉林通榆开关站。风电通过特高压输送到山东青州,电场同比去年多发电58%,弃风窝电的问题得到有效缓解。

扎鲁特投运后东北电网网架结构图

数据来源:公开资料整理

扎鲁特换流站近区风电装机情况

数据来源:公开资料整理

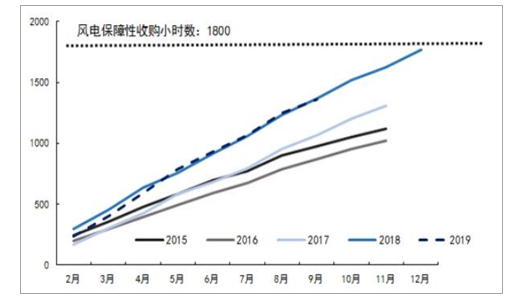

(五)特高压改善风电消纳——甘肃

甘肃省外送电量快速提高,2017与2018年外送电量分别为203、324亿千瓦时,同比增长30%、60%。酒泉-湖南±800kV特直工程已于2017年6月投运,输送容量8GW,有效缓解了甘肃风光窝电现象,此外,目前河西750千伏一、二通道已建成,河西走廊750千伏第三回线加强工程正在建设中。需要指出的是,此前由于配套电源滞后,导致部分特高压直流输电效率、特高压交流联网能力没有完全发挥。酒泉-湖南特直工程因配套常乐电厂火电电源未投运,使得该工程最大输电能力仅为450万千瓦,低于设计能力800万千瓦。实际上,国网已开始严格执行先落实配套电源再启动开工要求,积极推动特高压配套电源全部移出缓建名单,2019年上半年在运9回特高压直流通道平均利用小时同比增加201小时。考虑到常乐电厂1、2号机组有望于2019年11月、2020年2月建成投产,此项工程输电能力有望逐渐恢复,而其配套7GW新能源基地有望得到释放。

2019年甘肃风电利用小时数逐步改善

数据来源:公开资料整理

(六)特高压改善风电消纳——新疆

新疆方面,2019年1-9月新疆风电实现利用小时数1662小时,同比增加131小时。实际上,利用小时数2018年已达成最低保障性收购小时数要求,而弃风率方面,1-9月累计弃风电量57.9亿千瓦时,同比减少35.9%,弃风率15.4%,同比下降10pct(分区域看,阿勒泰地区、昌吉州弃风率仍较高,分别为25.1%、23.6%),9月份的弃风率14.9%,同比下降5pct(分区域看,本月昌吉州风电消纳情况最优,弃风率为2%)。因此按照当前趋势,新疆2019年利用小时数可满足要求,同时弃风率可降至20%以下,有望退出红色区域,释放新增装机需求。

2019年新疆风电利用小时数逐步改善

数据来源:公开资料整理

新疆外送电量也在稳步增长,2017、2018年新疆外送电量分别达441、503亿千瓦时,同比增加21%、14%。当前,除哈密南—郑州±800千伏特直工程(2014年1月投运,输送功率8GW)外,2019年9月底正式投运的“昌吉-古泉”特直工程输送功率高达12GW,将进一步提升昌吉地区的新能源消纳能力。因此,新疆有望退出红色预警,考虑到2017年以来新疆被列为红色预警区域,准东、吐鲁番百里等风电基地暂缓建设,因此2020年已核准的特高压新能源配套项目有望重启。

特高压配套及相关新能源项目丰富

数据来源:公开资料整理

二、补贴退坡,抢装潮来袭

(一)平价上网摆脱补贴依赖

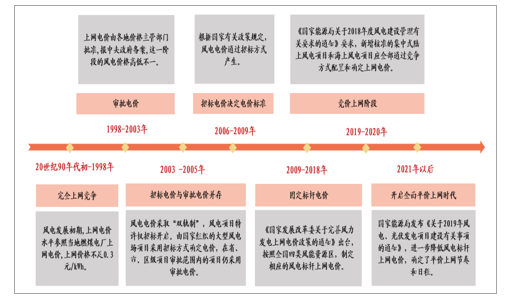

风电行业一直以来最大的影响因素在于政策,而电价政策便是行业发展的指挥棒。我国风电上网电价已经历了六个阶段,从审批制到标杆电价,再到竞价以及平价。随着补贴电价的逐步降低,直到2021年平价,补贴的影响将逐渐减弱,未来对风电项目收益率影响最大的将是上网电价和消纳水平。当前国内陆上风电项目的上网电价具体规则如下:2018年底前核准的陆上风电项目,并于2020年底前完成并网的,执行当年的核准电价;2019年1月1日至2020年底期间核准的陆上项目,须在2021年底前并网,并执行当年核准电价;2021年起,新核准的陆上风电项目全面实行平价,不再给予补贴。

风电电价发展历史

数据来源:公开资料整理

在行业发展从初期逐渐走向成熟的过程中,固定标杆电价政策起到了极为重要的促进作用,因为承诺发电后补贴电价将持续20年不变,风电成为收益率非常具有竞争力的投资项目,吸引了大量资本进入,使得行业能够蓬勃发展,竞争力不断增强。但固定标杆电价政策的缺点也在行业规模快速增长中不断放大,主要是可再生能源附加基金收入已经跟不上补贴需求的增长,补贴缺口不断放大,导致了存量已并网项目收入变成应收账款,现金流不断恶化。行业进一步发展必须要摆脱补贴依赖,平价上网让行业看到了曙光。

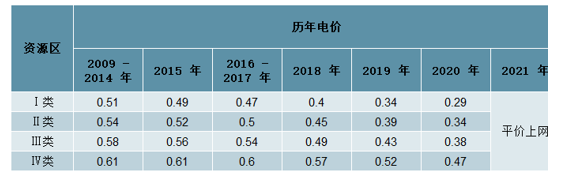

我国陆上风电标杆电价/指导电价(元/kWh)变化情况

数据来源:公开资料整理

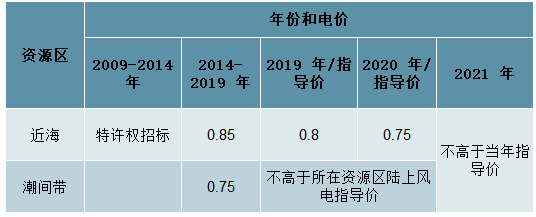

相对陆上风电,海上风电由于发展较晚且空间巨大,仍享有较强的政策支持。根据国家发改委2019年5月发布的《关于完善风电上网电价政策的通知》,国内海上风电项目的上网电价具体规则如下:2018年底前已核准的海上风电项目,2021年底前并网执行核准时的上网电价,2022年及以后并网执行并网年份的指导价。2019年新核准近海风电指导价调整为0.8元/kWh,2020年调整为0.75元/kWh。新核准近海风电项目全部通过竞价确定上网电价,不得高于上述指导价。可再生能源补贴资金缺口是不可忽视的问题,有关部门准备将采取以收定支的方式,确立今后需要补贴的可再生能源建设规模。可能从2022年起,中央将停止对新建海上风电项目发放补贴,转而鼓励地方政府自行补贴,支持本地海上风电项目的建设。

我国海上风电上网电价(元/kwh)变化情况

数据来源:公开资料整理

(二)存量项目巨大,新增装机量有望创新高

抢装预期明显,风电处于景气度上升周期。2019年以来我国风电装机容量继续平稳增长,前三季度全国新增风电并网容量1308万千瓦,同比增长3.7%,累计并网装机容量达到1.98亿千瓦。其中海上风电新增并网容量为106万千瓦,于去年同期相比基本持平。在新增并网容量中,中、东、南部地区占58.7%,布局进一步优化。截至目前,国内已核准尚未开工项目58GW,开发商已宣布开发计划的项目59GW,存量项目开发空间充足。同时,我国风电大基地项目储备丰富,预计总规模超过25GW,未来几年内的陆续开工将加快三北地区装机量复苏。根据最新政策,2020年是陆上风电补贴的最后一年,存量项目抢装意愿浓厚。我们预计2019年的全年吊装量在25-27GW左右,2020年全年吊装量在35GW左右,行业具有明显的增速。

风电存量项目GW

数据来源:公开资料整理

风电大基地项目

数据来源:公开资料整理

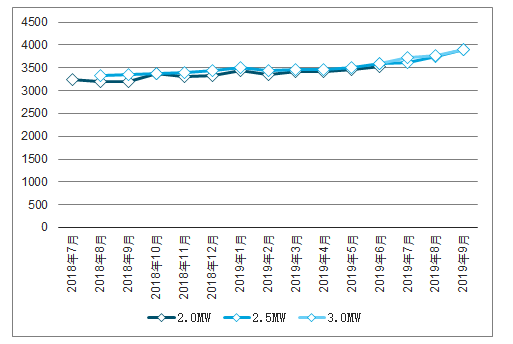

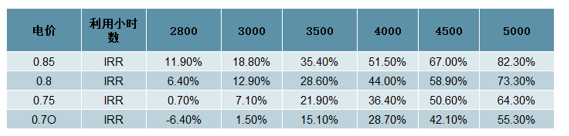

(三)风机招标量创历史新高,投标价格持续回升

2019年1-9月,国内公开招标量达49.9GW,同比增长108.5%,超过以往年份的年度招标总量。分区域看,南方市场招标19.8GW,占比39.7%,北方市场招标30.1GW,占比60.3%。2019年以来,各机组投标均价持续回升,且增幅不断扩大。2019年9月,2.5MW级别机组的投标均价为3,898元/千瓦,比去年8月份的价格低点回升17%。2019年第三季度,3.0MW级别机组的投标均价均在3,700元以上,9月达3,900元/千瓦。

季度公开招标量

数据来源:公开资料整理

月度风机投标价格

数据来源:公开资料整理

(四)制造端基本满产,供应链供给偏紧

2019年以来,由于下游业主强烈的抢装意愿,上游制造端开足马力,满产供应,特别是叶片、铸件、机舱罩等核心零部件。由于目前整体产能不足,再加上扩产周期和扩产难度的限制,供应链短期内还不能满足下游旺盛的需求,风电供应链呈现偏紧的局面。

三、海上风电快速增长,前景广阔

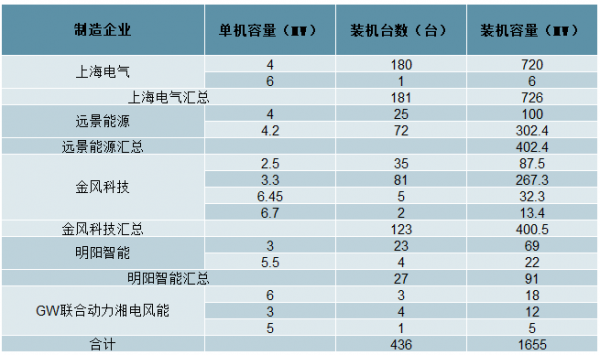

(一)我国海上风电资源丰富,发展迅速

我国可开发利用的风能资源十分丰富,陆地面积约为960万平方千米,海岸线(包括岛屿)达32,000千米,拥有丰富的风能资源。我国5m到25m水深线以内近海区域、海平面以上50m高度可装机容量约2亿千瓦,5m到50m水深、海平面以上70m高度可装机容量约5亿千瓦。2018年中国海上风电发展提速,新增装机436台,装机容量165.5万千瓦,同比增长42.7%。2019年1-9月,我国海上风电新增并网容量为106万千瓦,累计装机达到550.5万千瓦,提前完成国家“十三五”规划目标。

2018年中国海上新增装机容量

数据来源:公开资料整理

中国风电整机企业海上累计装机容量

数据来源:公开资料整理

中国风电海上不同机组累计装机容量MW

数据来源:公开资料整理

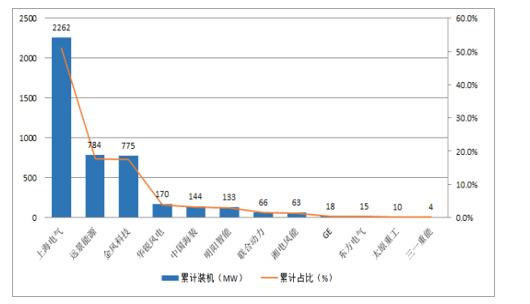

(二)海上风电项目吸引力日益显现

根据最新的政策,2018年前核准项目,在2021年前实现并网将按核准时的电价0.85元/kwh核算,近海2019年和2020年新增核准的项目按0.8元/kwh和0.75元/kwh换算。根据我们的测算,在有补贴的情况下,海上风电的项目收益率是非常具有吸引力的。未来随着陆上风电的补贴取消,海上风电项目的超额收益将会日益凸显,更具竞争力。在现有的投资成本下,新核准的项目年利用小时数达到3000小时以上时,就可获得超过12%的收益率。

海上风电收益率测算

数据来源:公开资料整理

(三)海上风电开工核准创新高,广东、江苏、福建领先

据统计,截止到2019年一季度,我国海上风电开工、核准(含拟核准项目)已逾50GW,其中核准未开工项目21.6GW。海上风电建设力度及进度最快的省份为广东、江苏及福建,其中,广东省项目总量占国内总容量的近62%。这些项目将在未来几年开工,我国海上风电将呈现爆发式增长。

国内海上风电核准情况(截至2019Q1)

数据来源:公开资料整理

国内海上风电核准占比(截至2019Q1)

数据来源:公开资料整理

(四)海上风电平准化电力成本下降潜力大

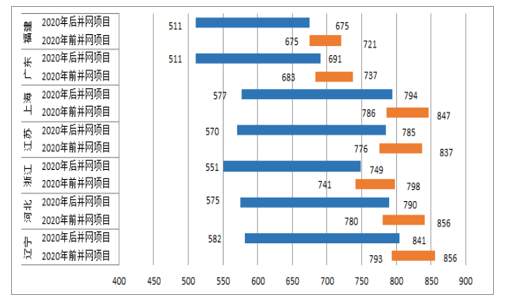

伴随海上风电规模化发展,海上风电建设成本已由2010年的2.1-2.4万元/kW下降至目前的1.3-1.7万元/kW。以全生命周期的平准化电力成本(LCOE)测算,目前海上风电LCOE范围在675-856元/MWh之间,各省差异较大,广东和福建较好风资源地区,其度电成本目前是最低的。考虑到施工、运维成本进一步降低,以及机组等设备的合理降价,2020年后并网的海上风电项目LCOE或将进一步降低,目前来看将有20-35%的降幅空间。

各省海上风电项目平准化电力成本范围预测元/MWH

数据来源:公开资料整理

相关报告:智研咨询发布的《2020-2026年中国风力发电行业市场现状调研及发展趋向分析报告》

智研咨询 - 精品报告

智研咨询 - 精品报告

2024-2030年中国风电行业市场运营格局及未来前景分析报告

《2024-2030年中国风电行业市场运营格局及未来前景分析报告》共九章,包含中国风电行业并网与弃风限电分析,中国风电行业主要企业经营分析,中国风电行业投融资分析等内容。

文章转载、引用说明:

智研咨询推崇信息资源共享,欢迎各大媒体和行研机构转载引用。但请遵守如下规则:

1.可全文转载,但不得恶意镜像。转载需注明来源(智研咨询)。

2.转载文章内容时不得进行删减或修改。图表和数据可以引用,但不能去除水印和数据来源。

如有违反以上规则,我们将保留追究法律责任的权力。

版权提示:

智研咨询倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。