一、原煤产量情况分析

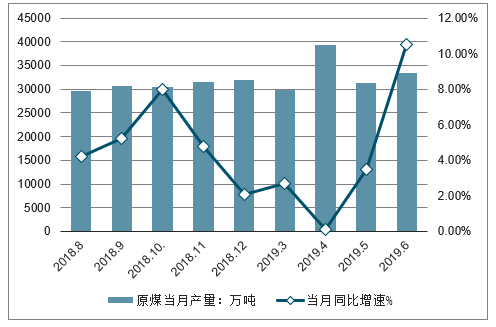

2019年上半年,国民经济运行总体平稳、稳中有进。全国规模以上工业增加值同比增长6.0%,业增加值同比增长3.5%,制造业增长6.4%。为迎峰度夏做好保供增供工作,晋陕蒙等原煤主产区优质产能加快释放,2019年上半年原煤生产加快,产量同比增长2.6%,增速比一季度加快2.2个百分点。

2019年上半年能源消费总量同比增长3.4%,增速比一季度回落0.1个百分点。全国全社会用电量3.4万亿千瓦时,同比增长5.0%。煤炭消费所占比重下降2.1个百分点。

2019年6月份,全国原煤产量3.3亿吨,同比增长10.4%,增速比上月加快6.9个百分点;日均产量1111万吨,比上月增加103万吨。上半年,原煤产量17.6亿吨,同比增长2.6%,比一季度加快2.2个百分点。

6月份,单月原煤产量1000万吨以上的省(自治区)有6个,合计生产原煤28022.6万吨,占全国产量的84.06%,分别为内蒙古、山西、陕西、新疆、贵州、山东。

2018-2019年6月全国原煤产量及增长情况

数据来源:公开资料整理

相关报告:智研咨询发布的《2020-2026年中国煤炭行业市场消费调查及发展战略咨询报告》

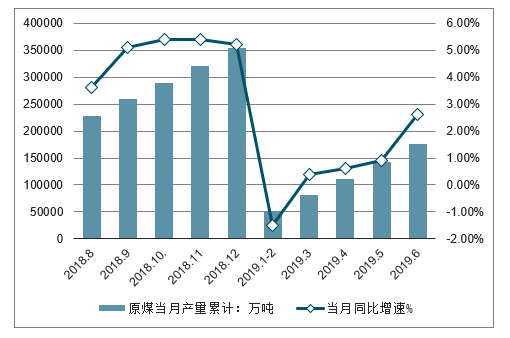

2018-2019年6月全国原煤当月产量累计及增长情况

数据来源:公开资料整理

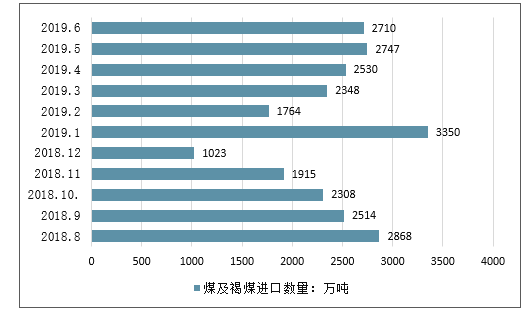

二、煤炭进口保持旺盛

2019年6月份中国进口煤炭2710万吨,同比增长6.4%;上半年进口煤炭1.54亿吨,同比增长5.8%,一季度为下降1.8%。

今年以来,尽管从2月份开始对澳洲煤的进口采取限制措施,但是上半年煤炭进口数量一直保持在较高水平。另外,由于限制煤炭进口措施的"刚性"不足,也没有严格限制煤炭进口数量,因此煤炭进口一直保持稳中有升的态势。

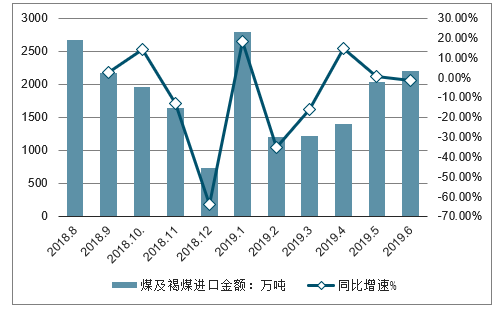

2018-2019年6月中国煤及褐煤进口数量及增长情况

数据来源:公开资料整理

2018-2019年6月中国煤及褐煤进口金额及增长情况

数据来源:公开资料整理

三、煤炭价格及行业分化情况分析

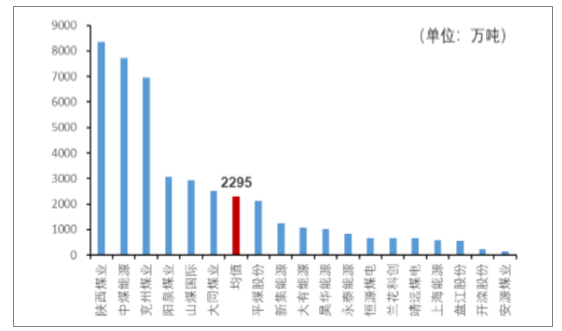

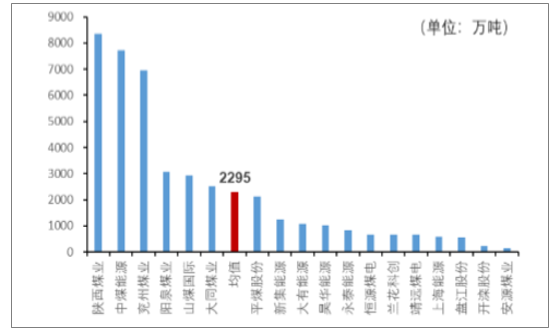

2019年前三季度已公布经营业绩数据的19家上市煤企共生产原煤6.3亿吨,同比增长5.0%;公布经营业绩数据的20家上市煤企销量9.7亿吨,同比增长6.4%。若剔除神华后,18家煤企共生产原煤4.1亿吨,同比增长9.5%;19家煤企销量6.3亿吨,同比增长11.7%。

2019年1-9月煤企原煤产量排行(剔除神华)

数据来源:公开资料整理

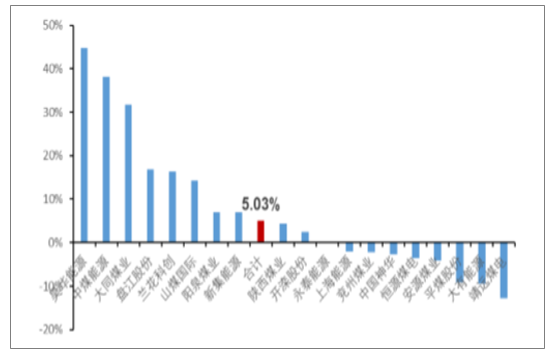

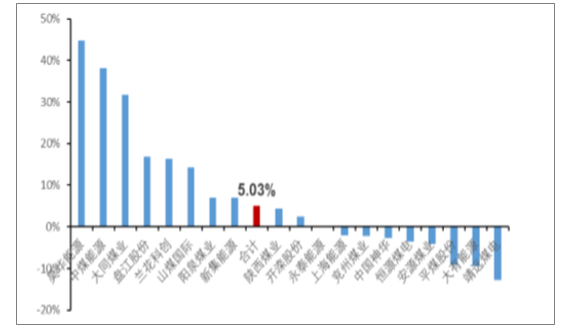

煤企原煤2019(1-9月)产量同比增

数据来源:公开资料整理

成本上涨售价下降,吨煤毛利下降。售价方面,2019年前三季度已公布经营业绩数据的19家上市煤企综合煤炭售价564元/吨,同比下降0.9%;公布经营业绩数据的17家上市煤企单位销售成本333元/吨,同比上涨3.0%;吨煤销售毛利207元/吨,同比下降7.6%。

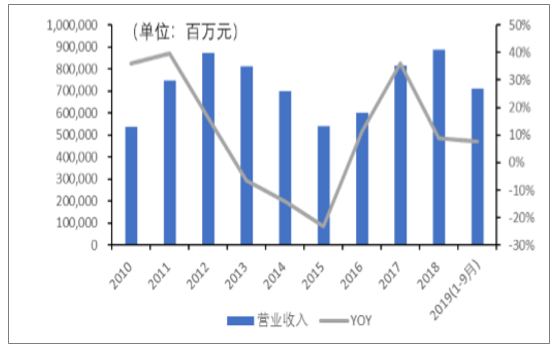

以量补价,煤企业绩进一步增长。统计了煤炭开采及洗选板块的26家上市煤企,前三季度共实现营业收入总额7092.5亿元,同比增长7.5%;实现归母净利润765.0亿元,同比增长8.9%;扣非后归母净利润727.5亿元,同比增长3.7%。若剔除神华后,归母净利润和扣非后归母净利润增速均有所提高,分别为12.7%、8.5%。

2019年1-9月煤企原煤产量排行(剔除神华)

数据来源:公开资料整理

煤企原煤2019(1-9月)产量同比增速

数据来源:公开资料整理

煤企合计营业收入及同比增速

数据来源:公开资料整理

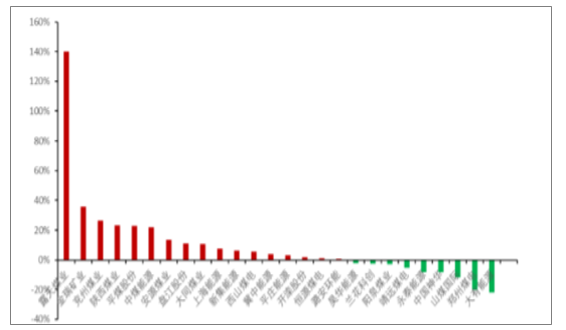

煤企2019(1-9月)营业收入同比增速排行

数据来源:公开资料整理

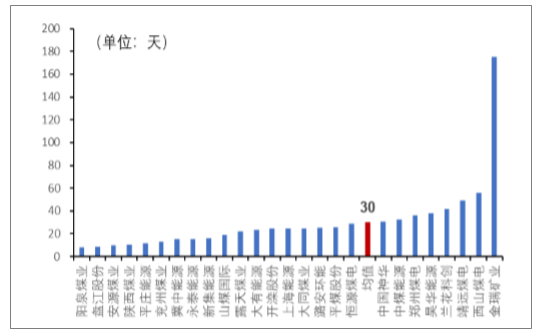

应收账款、存货周转天数均同比下降,资产负债表持续修复。近年来由于煤炭行业形势好转,煤企的市场地位和议价能力逐渐增强,营运持续好转。应收账款方面,2019年前三季度煤企应收账款规模624.9亿元,同比上涨10.1%;应收账款周转天数39天,同比下降12.2%。存货方面,2019年前三季度煤企存货规模460.0亿元,同比上涨8.7%;存货周转天数30天,同比下降7.9%。

2019(1-9月)煤企应收账款周转天数排行

数据来源:公开资料整理

2019(1-9月)煤企存货周转天数排行

数据来源:公开资料整理

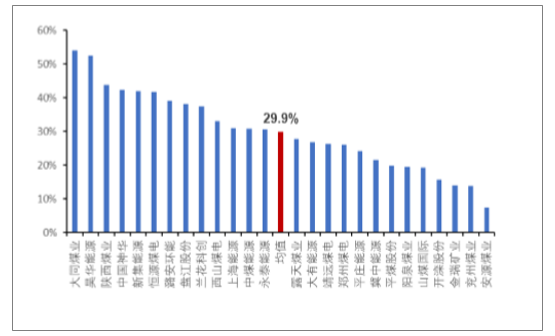

现金流同比下降,盈利能力下滑,行业分化明显。毛利率方面,煤企平均毛利率为29.9%,较去年同期降低3.7个百分点,其中排名前三的分别为大同煤业(54.0%)、昊华能源(52.4%)、陕西煤业(43.7%);净利率方面,煤企平均净利率为9.7%,较去年同期降低2.1个百分点,其中排名前三的分别为新集能源(29.1%)、陕西煤业(25.9%)、中国神华(247%)。

上市煤企平均销售毛利率、ROE历年走势

数据来源:公开资料整理

2019(1-9月)煤企毛利率排行

数据来源:公开资料整理

煤价小幅震荡,行业分化强者愈强。动力煤方面,四季度全国煤炭形势仍将维持紧平衡状态,预计四季度动力煤均价约595~585元/吨,同比变化-3.0%~-1.3%。炼焦煤方面,预计四季度焦煤市场将小幅下调,京唐港主焦煤均价约1600-1650元/吨,同比变化-9.9%~-7.1%。中长期看来,预计行业处于调整期,产能压减执行力度将决定行业未来景气度。在煤炭行业前三季度供需平衡及煤价维持高位运行的背景下,整个行业当下处于分化期初显马太效应,强者愈强将是行业未来的主题。

四、未来分析与展望

从沿海六大电厂电煤消费增幅来看,今年上半年全国主要发电企业的煤炭消费增速明显回落,沿海地区电煤消费则出现显著下降;需要指出的是,沿海地区六大发电企业的电煤消费从2018年已经开始减速,当年全国重点发电企业电煤消费总量为13.7亿吨,同比增长8.0%;

而沿海六大发电企业的电煤消费总量为2.43亿吨,同比仅增长了1.2%;未来,全国特别是沿海地区的电煤消费形势仍难以乐观,沿海地区电煤消费的增速将继续低于全国平均水平,对电煤价格走势不具备支撑能力。

除了电煤以外,下游水泥化工等行业采购需求也较弱,再加上产地供应进一步恢复,优势产能进一步释放,坑口煤价格趋弱。

从库存来看。截至7月5日,沿海六大电库存1835.1万吨,日耗62.7万吨,存煤可用天数29.2天,库存涨幅继续扩大。

进口煤方面,目前澳煤与国内煤有较大价差,且进口煤政策没有明确收紧的消息,未来进口增幅势必进一步扩大,或将拉低国内煤价走势。

智研咨询 - 精品报告

智研咨询 - 精品报告

2024-2030年中国云南省煤炭行业市场研究分析及投资前景评估报告

《2024-2030年中国云南省煤炭行业市场研究分析及投资前景评估报告》共七章,包含2019-2023年云南煤炭的综合开发利用,云南煤炭重点企业发展分析,2024-2030年云南煤炭工业发展前景分析等内容。

文章转载、引用说明:

智研咨询推崇信息资源共享,欢迎各大媒体和行研机构转载引用。但请遵守如下规则:

1.可全文转载,但不得恶意镜像。转载需注明来源(智研咨询)。

2.转载文章内容时不得进行删减或修改。图表和数据可以引用,但不能去除水印和数据来源。

如有违反以上规则,我们将保留追究法律责任的权力。

版权提示:

智研咨询倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。