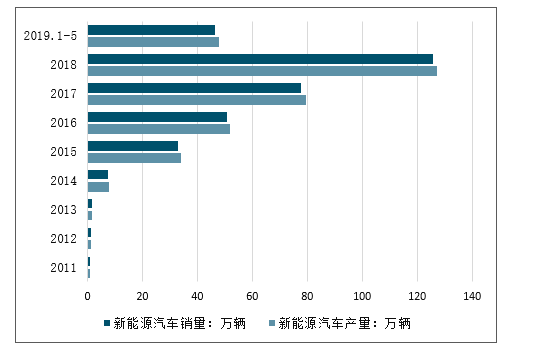

一、新能源汽车产销量分析

2019年5月,我国新能源汽车产销分别完成11.2万辆和10.4万辆,比2018年同期分别增长16.9%和1.8%。1-5月,新能源汽车产销分别完成48.0万辆和46.4万辆,比上年同期分别增长46.0%和41.5%。

2011-2019年中国新能源汽车产销量(单位:万辆)

数据来源:公开资料整理

相关报告:智研咨询发布的《2019-2025年中国新能源汽车行业市场深度评估及市场前景预测报告》

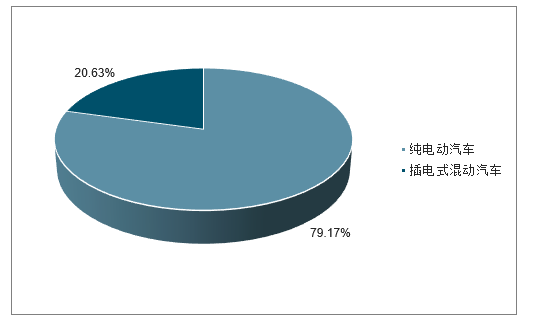

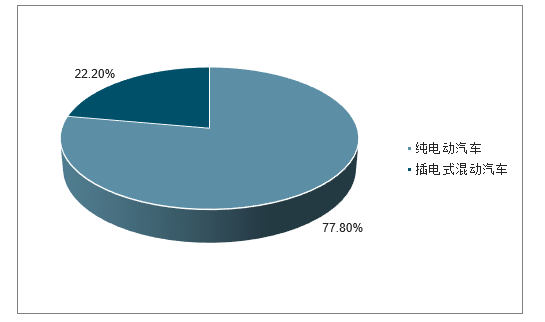

2019年1-5月我国纯电动汽车产销分别完成38.0万辆和36.1万辆,分别占全国新能源汽车产销量的79.17%和77.80%;插电式混合动力汽车产销分别完成9.9万辆和10.3万辆,分贝占比20.63%和22.20%;燃料电池汽车产销分别完成553辆和545辆,比上年同期分别增长476.0%和479.8%,但占比均不足0.2%。

2019年1-5月中国新能源汽车分产品产量占比(单位:%)

数据来源:公开资料整理

2019年1-5月中国新能源汽车分产品销量占比(单位:%)

数据来源:公开资料整理

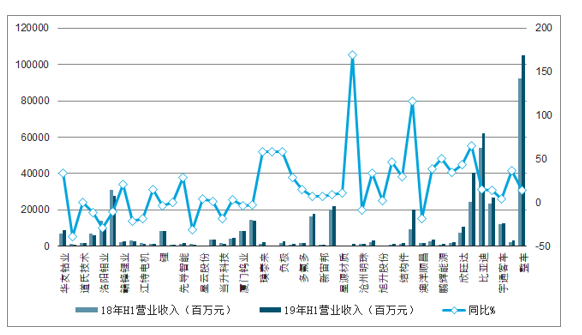

二、2019年上半年新能源汽车行业经济运行情况分析:19年H1收入增长14.39%,归母净利润下滑31.02%

根据新能源汽车上中下游产业链,按照锂、钴、设备、正极材料、负极材料、隔膜、电解液、结构件、锂电池以及新能源汽车整车10大板块对主要企业进行分类汇总。如表1所示:其中钴企业5家,锂企业4家,设备企业4家,正极3家,负极2家,电解液4家,隔膜3家,结构件2家,锂电池企业6家以及整车企业4家,合计共37家新能源汽车产业链上市公司。

新能源汽车产业链37家上市公司19年上半营业收入情况

数据来源:公开资料整理

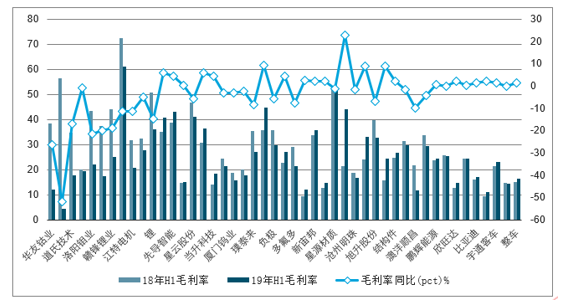

新能源汽车产业链37家上市公司19年上半年毛利率情况

数据来源:公开资料整理

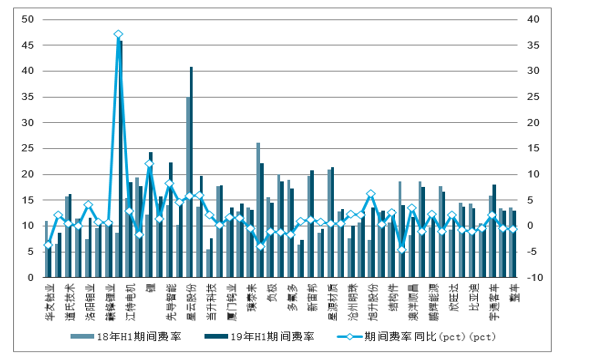

新能源汽车产业链37家上市公司19年上半年期间费率情况

数据来源:公开资料整理

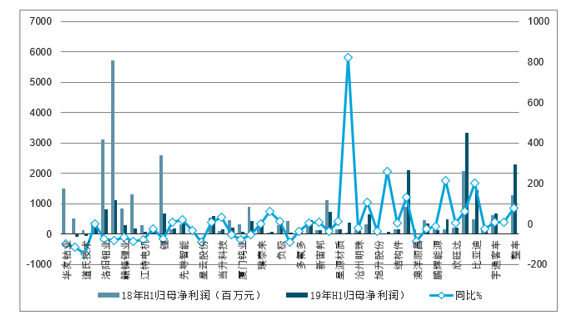

新能源汽车产业链37家上市公司19年上半年期归母净利润情况

数据来源:公开资料整理

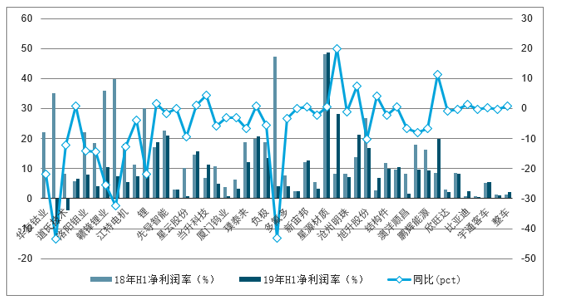

新能源汽车产业链37家上市公司19年上半年净利润率情况

数据来源:公开资料整理

1、营业收入:19年H1新能源汽车板块收入同比增长14.39%

新能源汽车板块37家企业19年上半年合计收入2289.67亿元,同比增长14.39%。

其中锂电池、负极材料及隔膜收入增速较高,锂电池收入高增同上半年新能源汽车销量同比大幅增加有关;19年上半年锂电池板块收入403.07亿元,同比增长65.66%;负极材料收入25.78亿元,同比增长58.03%;隔膜收入31.07亿元,同比增长33.63%。

收入增速较慢的板块为钴、锂及正极材料,这同相关产品价格降幅较大有关,19年上半年钴板块销售收入275.85亿元,同比下滑10.19%;锂板块收入83.43亿元,同比下滑3.6%;正极材料收入141.65亿元,同比下滑2.85%。

2、毛利率:19年H1行业毛利率19.27%,同比下滑2.54个百分点

上述37家企业19年上半年毛利率19.27%,同比下滑2.54个百分点。就各板块分开来看,锂电设备、隔膜、结构件毛利率涨幅居前;其中锂电设备19年H1毛利率36.39%,同比上涨5.85个百分点;隔膜毛利率32.92%,同比上升8.92个百分点,但扣除恩捷股份之外星源材质、沧州明珠上半年毛利率同比均有所下滑;电解液板块毛利率14.68%,同比上升1.98个百分点;锂电池板块毛利率24.51%,同比上升0.26个百分点,其中宁德时代19年H1毛利率29.79%,同比下滑1.49个百分点。

毛利率降幅最大的为钴产品,19年上半年钴板块毛利率17.32%,同比下滑19.90个百分点;其次为锂板块,上半年毛利率35.99%,同比下滑14.67个百分点;再次为负极产品,上半年毛利率29.72%,同比下滑5.83个百分点。

3、净利率:19年H1净利率4.54%,同比下滑2.99个百分点

新能源汽车板块37家企业19年H1净利率4.54%,同比下滑2.99个百分点;分行业看新能源汽车产业链中锂电设备、隔膜、整车净利率有所上升,剩余其他板块均呈现下降态势。其中,19年上半年上游锂板块净利率8.14%,同比下滑21.95个百分点,钴板块3.99%,下滑14.40个百分点。

除此之外,剩余板块之中负极净利率下降较大,19年H1平均净利率13.45%,同比下降5.41个百分点;其次为正极企业上半年净利率3.16%,同比下降3.10个百分点。

4、归母净利润:19年H1行业归母净利润103.84亿元,同比下滑31.02%

19年H1上述37家上市企业合计归母净利润103.84亿元,同比下滑31.02%。

其中上游锂板块上半年归母净利润为6.79亿元,同比下滑73.92%;钴板块归母净利润达11.14亿元,同比下滑80.50%;正极材料板块上半年归母净利润4.47亿元,同比下滑50.96%;锂钴、正极材料板块上半年归母净利润同比下滑较大,这同锂钴行业产品价格下滑有关。

19年上半年新能源整车企业归母净利润22.96亿元,同比增长78.01%;锂电池企业归母净利润33.45亿,同比增长61.17%,增速相对较高;负极材料上半年归母净利润3.47亿元,同比增长12.71%;设备企业上半年归母净利润6.06亿元,同比增长10.19%。

三、未来交易积分或成车企重要盈利来源

“逐年提高新能源车积分比例要求,可以在未来几年持续影响和鼓励新能源产业的发展,尤其在国家财政对新能源汽车补贴逐年退坡的背景下,可以推动新能源汽车产业保持快速发展势头。” 汽车分析师张翔表示。

除了鼓励新能源汽车持续发展,扶持的重点从一味注重新能源汽车到多措并举发展节能减排技术也是《修正案》的一大特点。

“我认为‘双积分’修正最大的变化就在于激励企业提升节能技术,油电混合动力等传统汽车节能技术将有更多机遇。” 能源与交通创新中心清洁交通高级经理康利平指出,除了发展新能源汽车,传统汽车的节能减排同样重要。

对此,一名不愿具名的业内人士也表示认同。其分析指出,政策鼓励低油耗车型发展,未来企业或将加大低油耗车型的研发和生产力度。

业内还普遍认为,新能源正积分的交易价或将随着《修正案》的出台而“水涨船高”,从而达到调节市场的目的。“在提高技术门槛的基础上大幅降低新能源车型的积分,新的‘双积分’政策正在努力扭转新能源积分供大于求及行业平均油耗表现不理想等现状。”汽车分析师沈建斌告诉记者,单车分数下降之后不仅可以避免新能源积分过剩风险,同时也能增加积分的“含金量”,让其更好地发挥对新能源市场的 调节作用。

国信证券的研报则认为,未来交易积分或可接替补贴成为车企重要盈利来源。“一方面,《修正案》意味着未来5年新能源汽车市场依然可期,将带动产业链相关动力电池和四大材料的出货量持续提高;另一方面,双积分从2019年正式开始考核,未来车企不仅可以通过卖车盈利,也可以通过交易积分盈利。”

“双积分政策设立的初衷主要有两个:一是提高汽车能效降低油耗,二是促进新能源汽车的快速发展,实现技术的突破与产业的培育。”康利平坦言,本次《修正案》很好地体现了以上两点初衷。

智研咨询 - 精品报告

智研咨询 - 精品报告

2024-2030年中国新能源汽车线缆行业市场全景调研及发展前景研判报告

《2024-2030年中国新能源汽车线缆行业市场全景调研及发展前景研判报告》共十四章,包含2024-2030年新能源汽车线缆行业投资机会与风险,新能源汽车线缆行业投资战略研究,研究结论及投资建议等内容。

文章转载、引用说明:

智研咨询推崇信息资源共享,欢迎各大媒体和行研机构转载引用。但请遵守如下规则:

1.可全文转载,但不得恶意镜像。转载需注明来源(智研咨询)。

2.转载文章内容时不得进行删减或修改。图表和数据可以引用,但不能去除水印和数据来源。

如有违反以上规则,我们将保留追究法律责任的权力。

版权提示:

智研咨询倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。