一、投行:股权融资规模持续萎缩,同比收入下滑,业务集中度下降

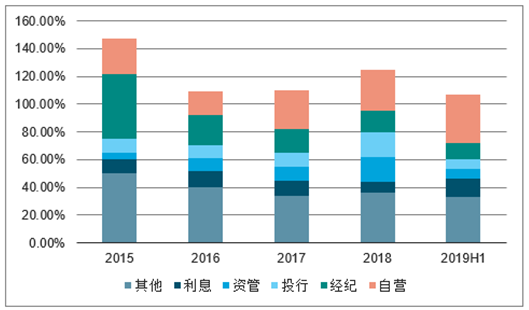

我国证券公司收入来源可分为自营业务、经纪业务、投行业务、资管业务和投资利息及其他。2012-2019年上半年,从我国证券行业收入结构来看,证券公司自营业务持续增长,从2012年的22%增长至35%,其中2019年上半年券商自营投资收入占比大幅提升至2%,为影响券商业绩的最主要业务;受到“去通道”影响,券商资产管理业务规模则持续收缩,2019年上半年,36家上市券商资管业务收入同比下滑3%,但分化明显;经纪业务方面,受到市场宏观环境的影响,经纪业务持续下滑,2019年上半年,券商经纪业务占比缩减至25%。

数据来源:公开资料整理

相关报告:智研咨询发布的《2019-2025年中国券商行业市场调查及发展趋势研究报告》

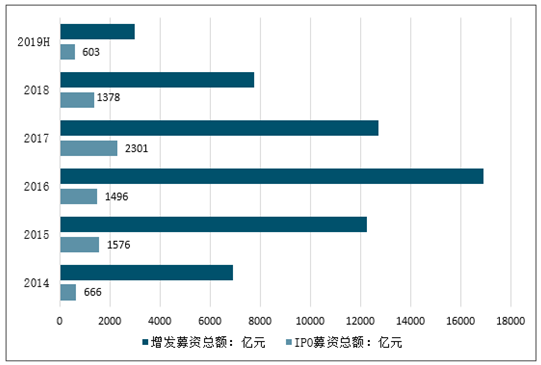

数据显示,2019年上半年,证券业投行业务净收入同比增长21.5%至214.6亿元,36家上市券商投行业务收入同比增长11%至148.8亿元。IPO规模同比下滑35%至603亿元,但同时债承业务规模同比增长59%至31271亿元,对冲了股权承销下滑的影响,支撑行业投行业务收入实现同比增长。

2014-2019年H券商IPO及增发规模情况(单位:亿元,%)

数据来源:公开资料整理

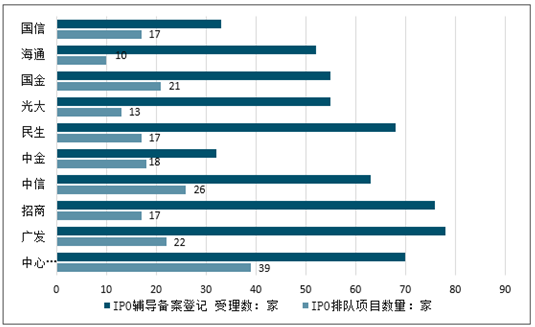

虽然券商IPO规模整体下滑,但龙头券商行业领先地位依旧稳固。2019年上半年,中信证券仍然稳坐投行业务收入第一的宝座,中信建投、海通、国君、招商、广发、华泰证券自2012年以来保持投行业务收入在上市券商中排名前10。

究其原因,盖因龙头券商IPO项目储备丰富,具备领先优势。中信建投排队项目39家位列第一,广发证券22家紧随其后,数量前十券商以综合实力突出的龙头券商为主,排队家数占总家数的49%。

数据来源:公开资料整理

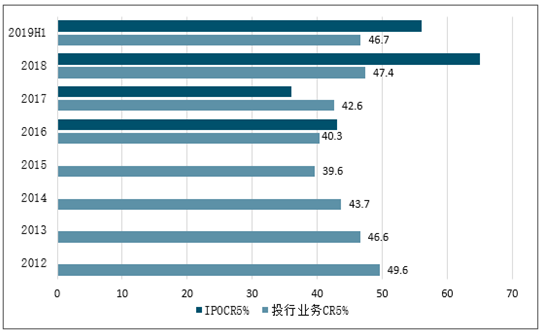

与此同时,券商投行业务行业集中度亦有所下滑。2018年底,投行业务CR5为47.6%,2019年上半年,投行业务收入CR5为46.7%,较2018年下降0.7个百分点,但仍维持在45%以上;2018年底,券商IPO规模CR5为65%,2019H上半年IPO规模CR5为56%,较2018年末下降9%。

2012-2019年上半年投行业务集中度变化情况(单位:%)

数据来源:公开资料整理

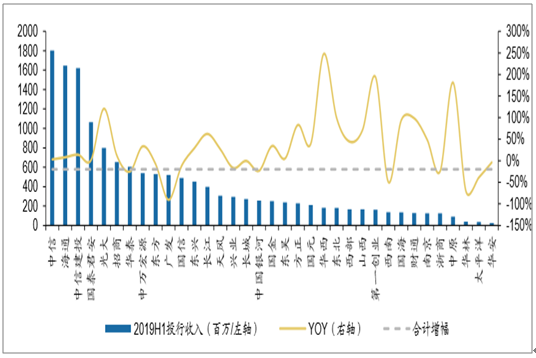

2019年上半年35家上市券商合计实现投行业务净收入148.5亿元,较2018H1同比下降19.7%。投行业务收入规模居前的上市券商分别为中信证券(18.03亿元)、海通证券(16.47亿元)、中信建投(16.21亿元),分别同比变动3%、8%、14.1%。

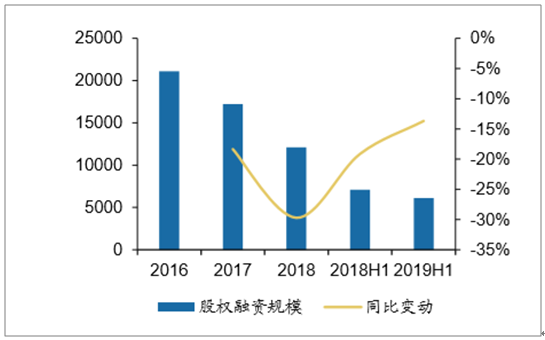

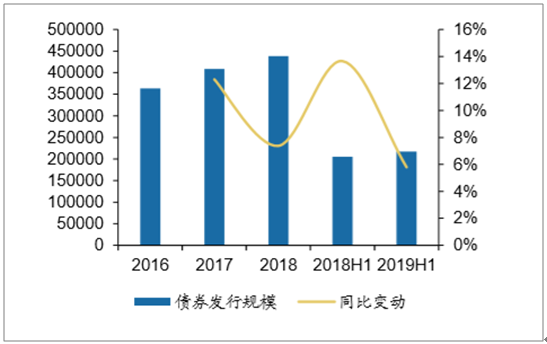

券商投行业务收入的下滑,主要是报告期内IPO、再融资发行放缓,发行规模下降。近年来证监会从严审核IPO项目,券商IPO过会率下滑明显,2018年仅达55.78%,对市场股权融资影响较大。2019H1股权融资规模达6124.7亿元,较2018H1同比下滑13.7%。债券市场发行规模有所提升,2019H1达21.7万亿元,较2018H1同比增长5.79%

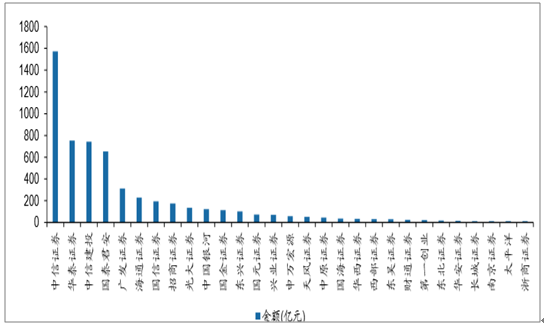

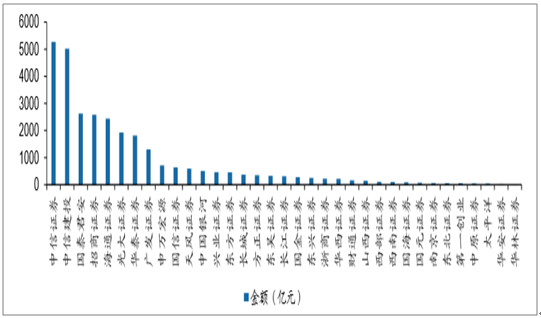

从券商股债承销规模来看,至2019年9月,证券公司股权承销规模排名前列的为中信证券(1573亿元)、华泰证券(754.1亿元)、中信建投(741.9亿元);债券承销规模居前的为中信证券(5276.3亿元)、中信建投(5021.09亿元)、国泰君安(2622.58亿元)。

从券商股债承销规模来看,至2019年9月,证券公司股权承销规模排名前列的为中信证券(1573亿元)、华泰证券(754.1亿元)、中信建投(741.9亿元);债券承销规模居前的为中信证券(5276.3亿元)、中信建投(5021.09亿元)、国泰君安(2622.58亿元)。

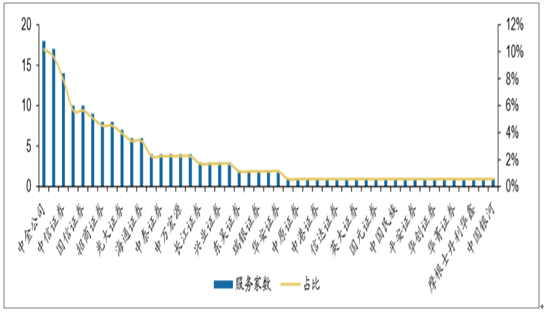

此外,上半年科创板设立后促进券商投行业务发展,各大券商通过保荐承销新上市科创板公司创造利润。参与及担任主要承销方的中外券商共计47家,承销家数排序为,中金公司18家、中信建投17家、中信证券14家、华泰证券10家、国信证券10家。保荐承销共计20.99亿元,投资净收益共计68.26亿元,科创板净利润共计57.49亿元,现有科创板上市公司融资规模达413.37亿元。在资本市场深入改革的大环境下,科创板公司上市所带来的资本增量经过一定时间,形成足够规模后,将对接下来的投行利润有更为明显的增厚作用。

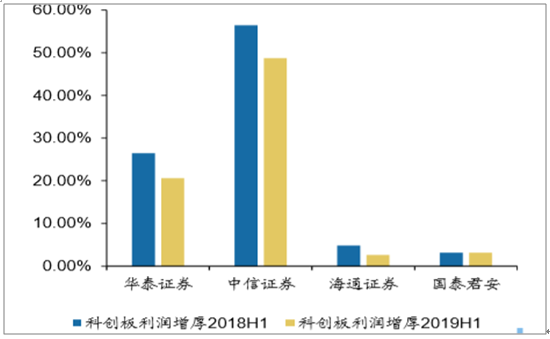

根据科创板利润与往年重点券商的归母净利润测算,几大重点券商受科创板影响的可能利润增厚差异显著,业务进一步向龙头券商集中。2019年第一季度的实际数据中,科创板对中信证券、华泰证券、中信建设可能增厚利润分别为56、26、21个百分点。2018年一季度中,科创板的利润增厚表现同样存在明显差异。原因主要归于券商间的主营与优势业务存在差别,科创板试行的注册制对券商的风控、定价和承销能力要求提高。

2019年上半年35家上市券商投行业务收入(左轴,百万元)与同比增速(右轴)、合计同比增速(右轴)

数据来源:公开资料整理

股权融资规模(左轴,亿元),同比变动(右轴)

数据来源:公开资料整理

债券发行规模(左轴,亿元),同比变动(右轴)

数据来源:公开资料整理

2019年9月上市券商股权承销规模排名(亿元)

数据来源:公开资料整理

2019年9月上市券商债权承销规模排名(亿元)

数据来源:公开资料整理

科创板保荐机构及主承销商业务排行榜

数据来源:公开资料整理

2018与2019年上半年4家重点券商受科创板影响的利润增厚

数据来源:公开资料整理

2018与2019年5家重点券商受科创板影响的利润增厚

数据来源:公开资料整理

二、行业展望:杠杆提升与高ROA业务并举,助推头部券商战略发展

估值方法上,证券行业常用PB法,而PB水平的高低很大程度上取决于ROE的高低。ROE=ROA*经营杠杆。在过往10余年中,由于同质化经营较为普遍,在竞争加剧背景下,ROA水平呈现趋势性下行态势;同时,杠杆水平虽有起伏,但整体处于偏低状态。因此,国内证券行业ROE水平也呈现出趋势性下行状

态,以致行业较难呈现长期投资价值。当下,新的融资工具将赋予证券行业尤其是头部券商加杠杆的机会,行业杠杆水平有望得到提升。

2019年上半年行业整体杠杆小幅提升。2019年上半年35家上市券商中有16家券商扣除客户保护金后的权益乘数较去年同期有所上升,平均杠杆水平为3.31倍,较去年同期的3.26倍提高了1.4%。其中,2019年上半年杠杆水平靠前的券商分别是海通证券(4.35倍)、国海证券(4.21倍)、天风证券(4.10倍)、东方证券(4.01倍)和中信建投(4.01倍);杠杆同比增速靠前的券商分别是南京证券(20.9%)、国泰君安(17.4%)、浙商证券(15.7%)、东北证券(13.6%)和华西证券(13.0%)。一方面,券商受益于行情回暖需求端回升带来的杠杆提升;同时,头部券商受益于短融及金融债释放杠杆倍数,在2019H1,大多数头部券商杠杆倍数均有所提升。

2019H1头部券商扣除客户保证金后的权益乘数(倍)

数据来源:公开资料整理

我国证券行业提升杠杆之路从供给端方面看,短融和金融债打开杠杆提升空间。短融规模扩大、金融债松绑,丰富券商融资渠道。2019年6月22日以来,中信证券、国泰君安、华泰证券、海通证券等多家头部券商接到央行通知提高短期融资券余额上限,合计约3000亿元。提高短融规模,意味着头部券商扩大短融发行额度,不仅能降低融资成本,也拓宽杠杆资金来源,可能带来杠杆提升的效应。

头部券商待偿还短期融资券余额上限调整情况

券商 | 调整时间 | 调整前待偿还短期融资券余额上限(亿元) | 调整后待偿还短期融资券余额上限(亿元) |

中信证券 | 2019/6/22 | 159 | 469 |

国泰君安 | 2019/6/22 | 130 | 508 |

海通证券 | 2019/6/22 | 200 | 397 |

华泰证券 | 2019/6/22 | 216 | 300 |

中信建投 | 2019/6/25 | 163 | 209 |

中国银河 | 2019/6/25 | 368 | - |

招商证券 | 2019/6/25 | 70 | 316 |

申万宏源 | 2019/6/25 | 191 | 298 |

数据来源:公开资料整理

从需求端方面,衍生品发展带来杠杆增量业务。我国金融供给侧改革持续推进下,衍生品等创新业务发展有望拉动券商资金需求,推动杠杆提升。我国目前处在新一轮对外开放进程中,证券公司各业务类型已基本完善,但衍生品业务从发展的深度和广度上,和国际大行相比仍有明显短板,具体来看:内地券商衍生品业务体量较小,主要投向限于固收投资、场外期权,利率产品和大宗商品体量很小。对比而言,外资大行相关FICC业务包括大宗商品、利率产品、货币产品、信用产品和抵押贷款五大类,利率产品、信用产品以及外汇大宗商品等均具有显著收入贡献。从1993年至2016年,美国头部证券公司FICC收入中,信用产品、利率产品以及外汇/新兴市场/大宗商品三者的平均贡献占比约为32%、34%和34%。由于信用债做市受市场环境影响较大,信用产品在FICC中的收入贡献占比波动也最大,在1993年至2016年间,波动幅度从-29%至45%,是唯一出现过负收入贡献的FICC品种。

除了衍生品外,投行资本化业务和财富管理业务也正成为头部券商实现高ROA的重要手段。

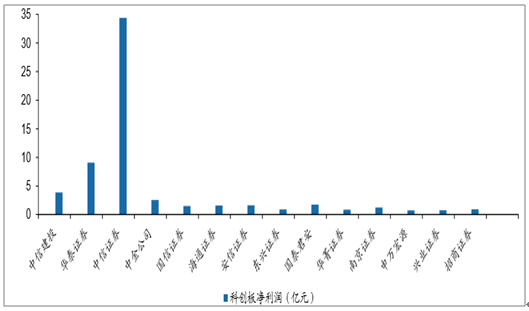

投行资本化是指投行业务与直投、私募股权基金、跟投相结合的综合业务,券商的盈利模式由单纯的承销保荐收入扩展至资本利得。科创板为观察券商投行资本化业务提供了一个视角。截至2019年9月3日,科创板共有28家公司挂牌,合计为券商贡献浮盈约60亿元。其中,“三中一华”位居前列。

2019年上半年券商科创板业务净利润(亿元)

数据来源:公开资料整理

三、投资建议:资本市场改革持续推进,估值低位彰显配置价值

资本市场改革持续推进。金融供给侧改革内涵丰富,对证券行业而言有三条主线:一是提升直接融资占比,推进产业结构优化升级。二是证券行业集中度进一步提升,走向头部化。三是金融行业迎来市场、产品的高水平双向开放。

流动性保持稳健合理有助于推动市场流动性与交易活跃度提升,亦有助于降低券商业务成本。证券业对外开放持续扩大一方面有助于配套制度完善和新业务模式发展,加速我国证券行业的业务空间扩大和服务手段改革;另一方面国际化竞争加剧或有效助力我国证券行业盈利模式变革,加速服务的市场化定价。而借助供给侧与对外开放改革,我国证券行业有望通过衍生品、投行资本化、财富管理等高ROA业务促进券商实现战略发展。从美国经验来看,证券行业的整体盈利能力有望进入提升周期。

文章转载、引用说明:

智研咨询推崇信息资源共享,欢迎各大媒体和行研机构转载引用。但请遵守如下规则:

1.可全文转载,但不得恶意镜像。转载需注明来源(智研咨询)。

2.转载文章内容时不得进行删减或修改。图表和数据可以引用,但不能去除水印和数据来源。

如有违反以上规则,我们将保留追究法律责任的权力。

版权提示:

智研咨询倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。

![2024年中国碳监测行业发展现状分析:碳监测市场正逐渐打开,多家企业布局 [图]](http://img.chyxx.com/images/2022/0408/1ba88a0bac4b4a65439b806124f6fc0f4ab03cad.png?x-oss-process=style/w320)

![2023年中国聚苯胺行业现状分析:行业规模稳步增长,新技术的研发推动行业进一步发展[图]](http://img.chyxx.com/images/2022/0408/55d853aceb464ffcf6fad7c27bbd7795797b1b5a.png?x-oss-process=style/w320)

![2023中国布鞋行业全景速览:定制化、跨界合作将是行业未来重要发展趋势[图]](http://img.chyxx.com/images/2022/0330/d1363a7ee3953fc25ed09e0b79158acce9dc7c22.png?x-oss-process=style/w320)

![2024年中国高强度聚焦超声(HIFU)行业全景洞察:随着技术不断改进和产业链不断完善,行业市场前景广阔[图]](http://img.chyxx.com/images/2022/0330/dd2a6e2dd1963d26c8672c625ba6166e69bd4120.png?x-oss-process=style/w320)

![2023年中国反刍动物饲料行业市场现状:需求推动下行业发展潜力较大,市场份额持续向优势企业集中[图]](http://img.chyxx.com/images/2022/0330/ff5315f651f3e124d0f5a156ac51655e46e5433f.png?x-oss-process=style/w320)

![2023年中国IT培训行业全景速览:传智播客、达内科技等知名品牌优势明显[图]](http://img.chyxx.com/images/2022/0330/6b296592ed87ae76d174b4fbc262ff18a3c189b8.png?x-oss-process=style/w320)