一、特钢行业发展现状与发展趋势:我国高端钢材仍依赖于进口

近年来,虽然我国特钢产业发展成效较好,但我国不少中高端钢材品种(尤其是特殊钢领域)仍依赖于进口。2018年中国特钢出口2624万吨,占我国特钢年产量比重为60%,出口总额为212亿美元。而我国特钢进口404万吨,进口总额达到70亿美元,主要以进口高端钢材为主。

1、我国制造业产业稳步增长

长期以来,中国人口众多,经济落后,人均收入水平很低,农业大国是中国的基本经济国情。经过新中国成立以来60余年的工业化进程,尤其是改革开放以来的30余年的快速工业化进程,中国工业化取得了巨大的成就,经济发展水平得到了极大的提升,中国已经整体步入工业化中期的前半阶段。中国的基本经济国情已从一个农业经济大国转变为工业经济大国。

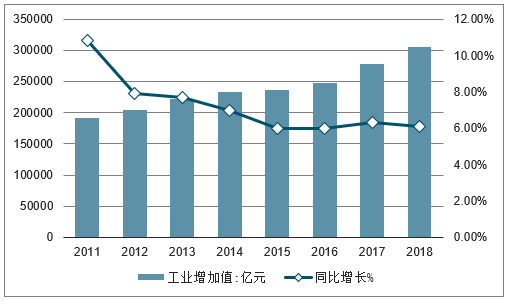

2018年全部工业增加值305160亿元,比上年增长6.1%。规模以上工业增加值增长6.2%。在规模以上工业中,分经济类型看,国有控股企业增加值增长6.2%;股份制企业增长6.6%,外商及港澳台商投资企业增长4.8%;私营企业增长6.2%。分门类看,采矿业增长2.3%,制造业增长6.5%,电力、热力、燃气及水生产和供应业增长9.9%。

2011-2018年中国工业增加值及增速走势

数据来源:公开资料整理

相关报告:智研咨询发布的《2019-2025年中国特钢行业市场运营态势及未来前景预测报告》

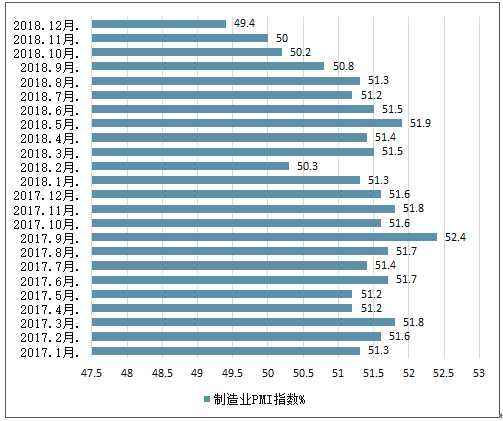

2017-2018年,中国制造业PMI指数呈现出波动下降的趋势。2018年以来,中国制造业PMI指数先增长后下降。2018年1-5月,中国制造业PMI指数由50.3%增长至51.9%。随后开始不断回落,截至2018年12月,中国制造业PMI指数降至49.4%,比11月回落0.6个百分点,为2016年7月以来的新低。

从企业规模看,2018年12月,大型企业PMI为50.1%,比上月回落0.5个百分点,微高于临界点;中、小型企业PMI为48.4%和48.6%,分别比上月下降0.7个和0.6个百分点,均位于临界点以下。

2017-2018年中国制造业PMI指数情况

数据来源:公开资料整理

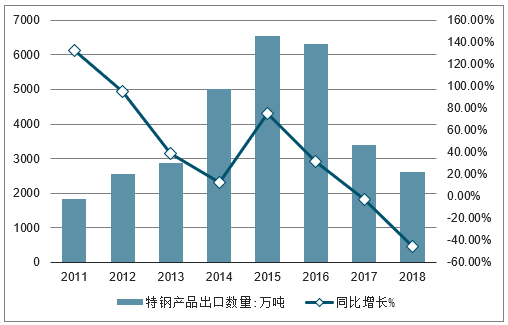

2、我国高端钢材仍依赖于进口

2018年中国特钢出口2624万吨,占我国特钢年产量比重为60%,出口总额为212亿美元。

2011-2018年中国特钢产品出口数量及同比增长走势

数据来源:公开资料整理

从我国特钢的进口来看,2018年我国特钢进口404万吨,占我国特钢年产量的比重约19%,同比增长19%,进口总额达到70亿美元。

2011-2018年中国特钢产品进口数量及同比增长走势

数据来源:公开资料整理

近年来,虽然我国特钢产业发展成效较好,但我国不少中高端钢材品种(尤其是特殊钢领域)仍依赖于进口。另外,即使国内特钢产量在增长,但是在产品质量和服务水平上存在不少瑕疵,如表面质量不稳定,硬度不均匀,成分变动较大,杂质物不均匀,使用寿命低,交货期波动大等。因此,国产特钢产品的附加值和进口产品相比仍有相当大的差距。

数据显示,我国前5家特钢生产企业的特钢产量占比在35%左右,略高于普钢行业,而日本、欧盟等发达国家该数据在70%以上。且我国特钢生产技术相对落后,这与我国特钢行业中小企业多,技术研发投入少有关。

国内特钢生产技术落后于发达国家

随着我国废钢积蓄量的不断增加,废钢回收利用量逐渐提高,钢铁行业取缔“地条钢”也使废钢资源逐步增加。此外,环境限制不断增强,电力价格不断降低,发展电炉炼钢相对优势将会愈发凸显。

目前国内特钢的生产大部分采用电炉钢。我国约70%的特钢及100%的高合金钢由电弧炉产生。电炉钢的原料一般为70%的废钢加上30%的铁水,目前我国电炉钢生产成本大约有55%来自于废钢;而基于冶炼的实际要求,很多高碳、高合金钢种必须通过电炉才能冶炼,因此废钢是决定特钢生产成本的主要因素。

电炉炼钢是依靠电能感应的物理热进行冶炼的,可在炉内熔化大量合金和废钢铁,电炉钢在合金化等方面较转炉炼钢有一定的优越性。但其缺点是冶炼周期长、生产效率低、电价昂贵、成本高和炉容小等。又由于特殊钢产品有合金含量高、多品种、小批量和附加值高等特点,因此早期用电炉冶炼特殊钢达到了扬长避短之目的。

另外,近些年来,国内特钢处于迅速发展阶段,主要体现在技术装备水平大幅提升,不少特钢厂已达到国际20世纪80年代后期的技术装备水平;新产品开发受到政府支持和企业重视,已建立起完整的特钢产品体系,部分产品质量达到国际领先水平。但另一方面,从21世纪国际特钢发展新趋势,即提高特钢产品质量已从洁净钢冶炼转移到对大型夹杂物控制的发展趋势来分析,与国外先进企业的差距进一步增大。

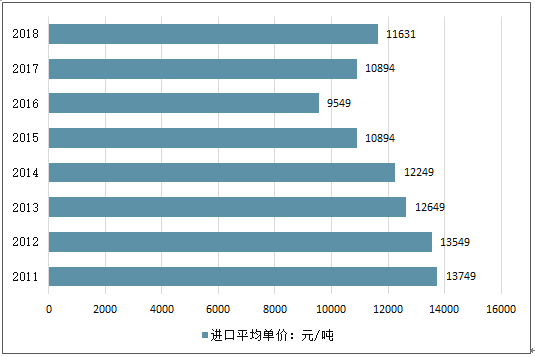

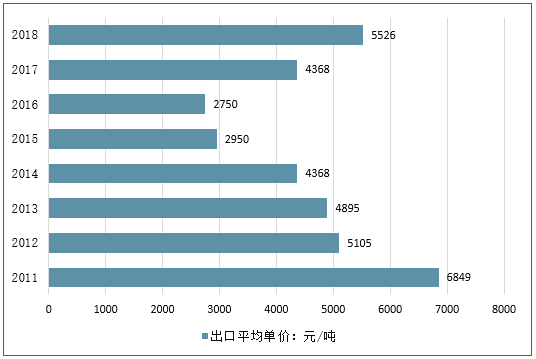

从具体数据上来看,我国特钢的进口单价长期大于出口单价,但近些年,进出口单价有向下的趋势,说明目前国产化替代较前些年有所进步。数据表明,我国高端特钢依赖进口,而出口则以中低端产品为主,进口价格2倍于出口。

2011-2018年中国特钢分品种进口平均单价

数据来源:公开资料整理

2011-2018年中国特钢分品种出口平均单价

数据来源:公开资料整理

二、特钢公司具有高资本投入、创新驱动的属性,能够很好地在产业链上转移成本

对国内A股特钢上市公司进行研究,剔除不拥有炼钢环节的公司,一共五家,包含大冶特钢、沙钢股份、抚顺特钢、西宁特钢、永兴材料。特钢类公司具有产品种类多、客户群宽泛、工艺技术路线复杂的特点。

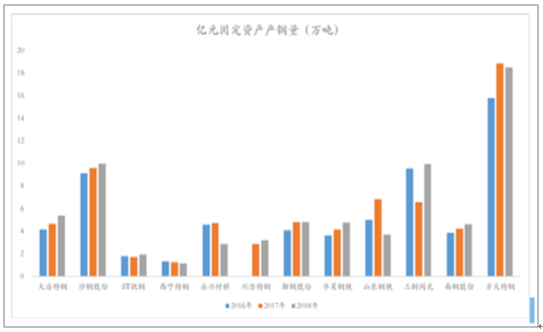

在投入产出上,特钢类公司单位固定资产的实物产出量低于普钢类公司。由于特钢企业产品种类多、客户群宽泛、工艺技术路线复杂,因此在实物的投入产出上低于普钢类企业。

从单位固定资产产钢量来看,2018年大冶特钢5.39万吨、沙钢股份10万吨、ST抚钢1.95、西宁特钢1.95、永兴材料2.83万吨、兴澄特钢3.21万吨;相比较而言,普钢类上市公司的亿元固定资产的产钢量整体高于特钢公司水平,2018年鞍钢股份4.81万吨、华菱钢铁4.78万吨、山东钢铁3.7万吨、三钢闽光9.9万吨、南钢股份4.62万吨、方大特钢18.5万吨。

亿元固定资产产钢量

数据来源:公开资料整理

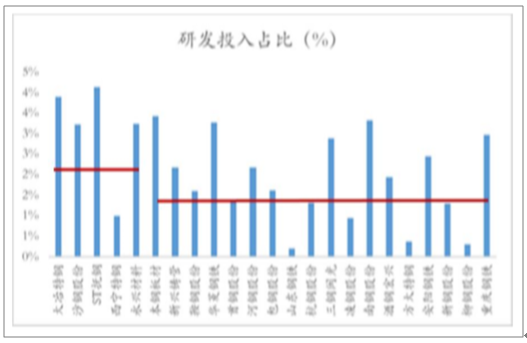

在研发投入上,特钢类公司研发支出占比整体高于同类普钢公司,对创新驱动的路径依赖更强。从2016-2018年特钢类上市公司平均研发支出占比看,大冶特钢3.9%,沙钢股份3.2%,ST抚顺4.1%,西宁特钢1%,永兴材料3.3%。从整体数据来看,同期的特钢类上市公司研发相对投入高于普钢类上市公司,对创新驱动的路径依赖更强。

研发投入占比

数据来源:公开资料整理

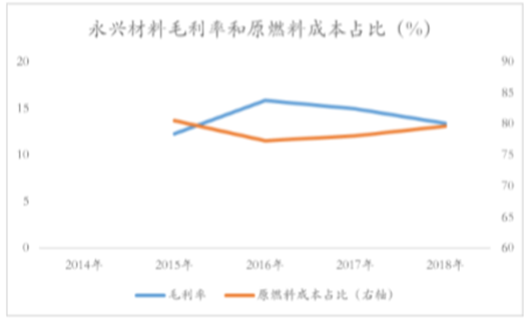

高资本投入和创新驱动的发展模式下,特钢类上市公司都能很好地在产业链上转移成本。研究各家公司的产品单价、原燃料成本,分析其经营策略。其中大冶特钢中单价、中成本,原燃料占单价成本低、且稳定;沙钢股份低单价、低成本,原燃料成本占单价成本低、且变化大;ST抚钢高附加值、中成本,原燃料成本占比低、且稳定;西宁特钢中附加值、中成本,原燃料成本占比高、且波动;永兴材料高附加值、高成本,原燃料成本占比高、且稳定;整体说明特钢类上市公司能够很好地在产业链上转移成本。企业的原燃料成本占产品单价低、且稳定,意味着企业产品附加价值更高,更容易保持较稳定的边际贡献(单价-原燃料成本)。

产品平均单价

数据来源:公开资料整理

产品原燃料成本

数据来源:公开资料整理

原燃料成本占产品单价比重

数据来源:公开资料整理

三、原燃料成本占产品单价比重低、且稳定的上市公司能够很好地应对上游价格上涨对毛利的冲击

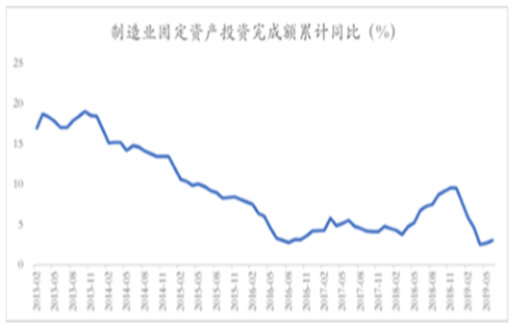

1、下游制造业固定资产投资、汽车、挖掘机、发电设备、造船需求较弱

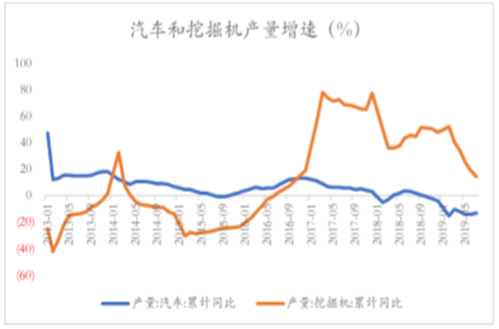

短期特钢面临下游制造业固定资产投资低位、汽车产量持续负增长、挖掘机增速回落、发电设备、造船完工量的持续下滑的影响;截止2019年上半年国内制造业固定资产投资累计同比增速3%,从趋势来看已处在历史地位,同时受国内制造业盈利下滑、贸易战对出口的影响,短期内制造业投资仍将维持在低速;上半年汽车产量1214万辆,同比增速-12.8%,持续9个月负增长;上半年国内挖掘机产量15.99万台,同比增速19.1%,从年初开始增速持续回落;上半年发电设备产量4732.3万千瓦时,累计同比-20.6%,电力及相关行业固定资产投资累计同比-0.5%。上半年民用钢制船舶产量1625.9万载重吨,同比12.2%,但手持船舶订单量8190万载重吨,处在历史低位,未来造船业增速下滑将不可避免。

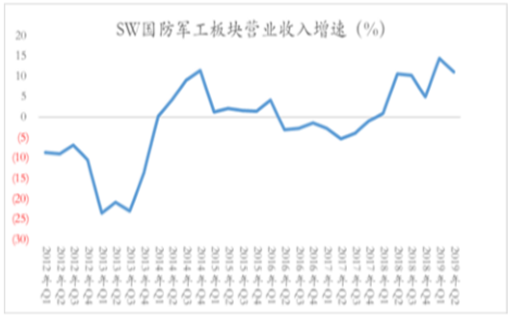

同时军工业务的增长、铁路投资加大将对特钢需求有一定支撑。2019年前二季度国内国防军工业务同比营业收入增长11.1%,处在历史高位,国防军工受海外地区冲突、以及我国国防支出增长的影响,营收将继续保持稳步增长。上半年铁路机车产量582辆,累计同比8.2%,铁路固定资产投资累计同比12.7%;短期来看,受基建加速、铁路投资仍将维持在高位,这对特钢需求有一定的支撑。

制造业固定资产投资完成额

数据来源:公开资料整理

汽车和挖掘机产量增速

数据来源:公开资料整理

造船完工同比及手持订单

数据来源:公开资料整理

发电设备产量及电力投资增

数据来源:公开资料整理

SW国防军工板块营业收入增速

数据来源:公开资料整理

铁路机车及铁路投资增速

数据来源:公开资料整理

2、铁矿、废钢、镍等原燃料价格的上涨,对特钢企业盈利会有一定影响

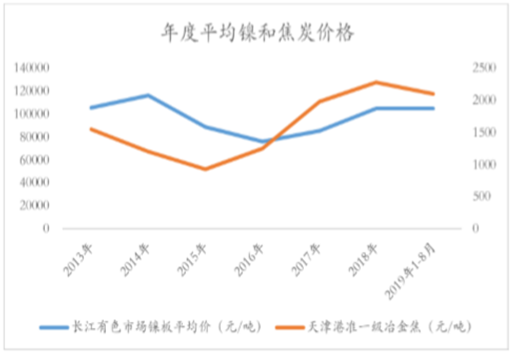

短期铁矿和废钢价格高位,镍价快速上涨,对特钢企业的盈利会有一定影响。2019年铁矿受巴西溃坝供应缩减的影响,进口铁矿价格大幅上涨,累计同比31.3%,尽管铁矿供给逐步恢复,但短期内很难回到去年同期水平。焦炭价格相对比较稳定,天津港准一焦炭平仓价2105元/吨,累计同比0.8%;受山东、山西去产能政策的推进,焦炭价格出现大幅下跌的可能性不大。上半年中钢协废钢价格平均2611元/吨,同比上涨13%,下半年环保对烧结的限产,对废钢需求仍将旺盛,这也导致废钢价格高位回落的概率不大。同时受印尼镍矿出口限制的影响,8月份镍价出现大幅上涨,环比14.8%。从历史趋势来看,铁矿石、废钢、镍价将创近5年新高,对特钢的盈利会有一定侵蚀。

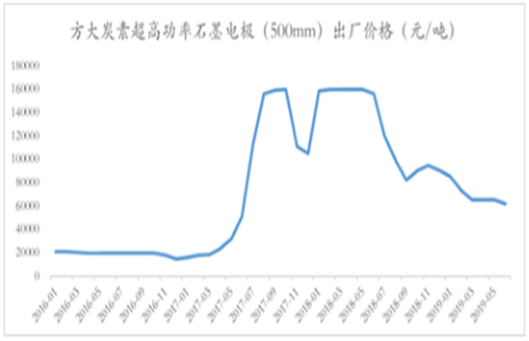

上半年锰矿、铬矿PPI指数101.17%,主要受2018低基数的影响,整体价格较平稳。超高功率石墨电极平均价格价格69377元/吨,大幅下跌,同比-56.3%。

铁矿石期现价格

数据来源:公开资料整理

焦炭期现价格

数据来源:公开资料整理

方大碳素超高功率石墨电极出厂价格

数据来源:公开资料整理

PPI:锰矿、铬矿采

数据来源:公开资料整理

3、原燃料成本占产品单价比重低、且稳定的公司,上游价格上涨对毛利率冲击影响较小

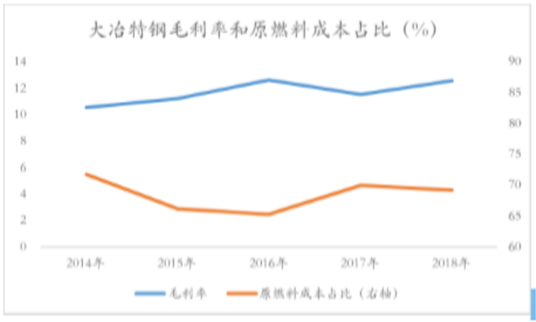

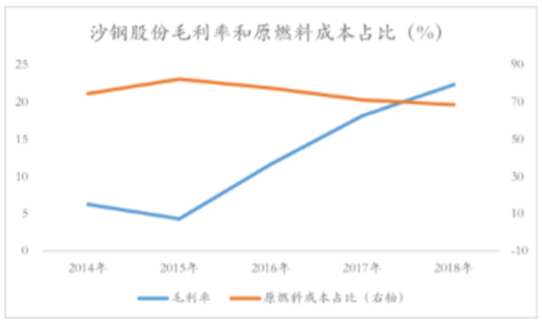

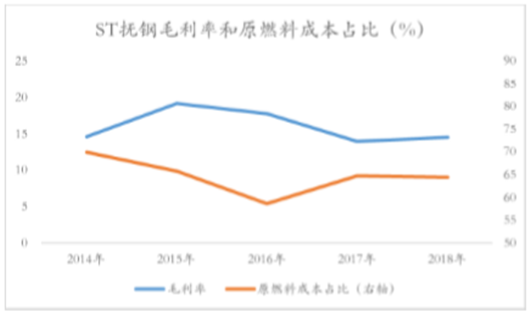

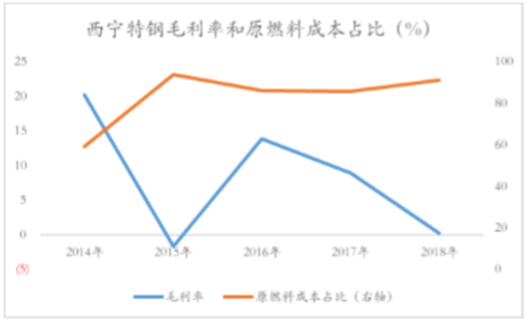

从历史数据来看,原燃料成本占产品单价比重低、且稳定的公司,这类公司产品的附加价值高,原燃料成本上涨对其毛利冲击影响小。从原燃料成本整体占收入的比重与毛利率的走势趋势来看,原燃料成本占比低、且稳定的大冶特钢和ST抚钢的原燃料成本占比较低,且毛利率对原燃料成本敏感度稍低。以大冶特钢为例,近5年原燃料成本占比处在65%-72%,从2016年到2018年,原燃料成本从65%上升到69%,其毛利率仍维持在12.6%。原燃料成本占比波动的公司,如沙钢股份和西宁特钢的原燃料成本占比大、且毛利率对原燃料成本敏感度高,以沙钢股份为例,近5年原燃料成本基本处在68%-84%,从2015年到2018年,原燃料成本占比从82.4%下降到69%,毛利率则从4.3%上升到22.4%。

大冶特钢毛利和原燃料成本占比

数据来源:公开资料整理

沙钢股份毛利和原燃料成本占比

数据来源:公开资料整理

ST抚钢毛利和原燃料成本占比

数据来源:公开资料整理

西宁特钢毛利和原燃料成本占比

数据来源:公开资料整理

永兴材料毛利和原燃料成本占比

数据来源:公开资料整理

基于未来中长期的进口替代和支撑制造业升级是拉动特钢需求的主要动力,综合考虑短期下游需求整体较弱,汽车、造船、工程机械、发电设备等需求回弱,军工业务的增长、铁路投资加大将对特钢需求有一定支撑,同时部分原燃料价格上涨。原燃料成本占产品单价低、且稳定,提高附加价值产品的企业,上游价格上涨对其冲击影响较小;这类公司既复合特钢未来需求方向,也能够创造更好的业绩;这是特钢类上市公司的投资逻辑。

智研咨询 - 精品报告

智研咨询 - 精品报告

2024-2030年中国特钢行业市场调查研究及投资策略研究报告

《2024-2030年中国特钢行业市场调查研究及投资策略研究报告》共十三章,包含特钢重点企业竞争力分析,中国特钢营销战略分析,2024-2030年我国特钢行业发展趋势分析等内容。

文章转载、引用说明:

智研咨询推崇信息资源共享,欢迎各大媒体和行研机构转载引用。但请遵守如下规则:

1.可全文转载,但不得恶意镜像。转载需注明来源(智研咨询)。

2.转载文章内容时不得进行删减或修改。图表和数据可以引用,但不能去除水印和数据来源。

如有违反以上规则,我们将保留追究法律责任的权力。

版权提示:

智研咨询倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。

![2023年中国特钢行业全景速览:低碳发展将成为核心战略导向[图]](http://img.chyxx.com/images/2022/0330/6b296592ed87ae76d174b4fbc262ff18a3c189b8.png?x-oss-process=style/w320)

![2022年中国特钢行业发展格局及重点企业分析:特钢企业营收增势稳定,行业集中度有待提升 [图]](http://img.chyxx.com/images/2022/0330/99d4e8a78387e45474dcca8da0b56041c69dec09.png?x-oss-process=style/w320)

![2022年中国特钢行业产业链分析:汽车行业需求量占比较大[图]](http://img.chyxx.com/images/2022/0330/dd2a6e2dd1963d26c8672c625ba6166e69bd4120.png?x-oss-process=style/w320)