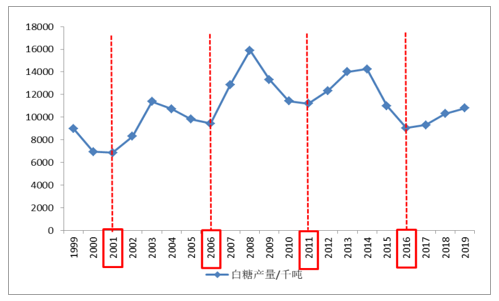

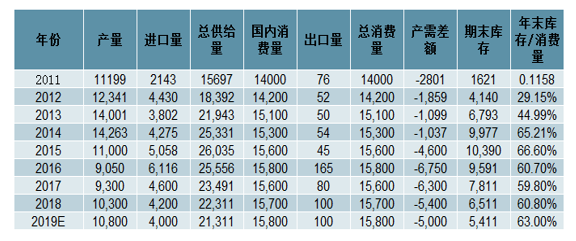

2018年我国国内糖产量占总消费量的66%,其余由进口或走私糖来满足。2019年我国自产糖数量约为1080万吨,同比+4.85%;自2016年开始,我国自产糖产量已连续递增三年。根据以往规律,我国蔗糖产量呈现6年一个周期,该规律主要源于甘蔗宿根生长周期、种植效益、出糖率等方面。与蛛网模型类似,蔗糖生产遵循“涨价——增产——降价——减产——涨价”的量价关系规律。我们认为2019年是产量出现拐点的一年,2020-2021年蔗糖产量将处于减产周期,糖价开启上行趋势。

我国蔗糖产量呈现6年一个周期,2020-2021年将开启减产周期

数据来源:公开资料整理

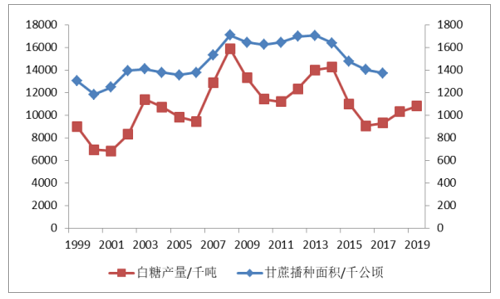

糖料蔗影响糖产量变化,种植收益下滑带动内糖进入减产周期

我国糖产量受甘蔗播种面积、单产情况、出糖率等因素影响,其中糖产量与甘蔗播种面积变动方向基本一致,呈现6年一个周期。本质上来说,推动农户种植甘蔗的动力来源于种植收益,通过甘蔗本身收益情况以及竞争作物收益情况,可以预判未来甘蔗种植规模情况,进而判断糖产量与价格。

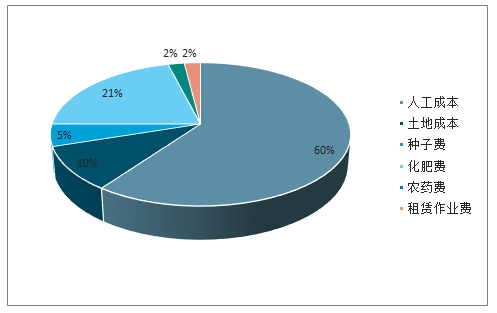

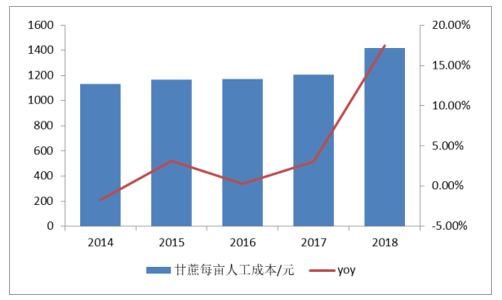

甘蔗每亩净利润与糖产量呈反向关系、与糖价呈正向关系,而每亩净利润受甘蔗收购价与种植成本变化影响。我国广西实行蔗糖价格挂钩联动、二次结算管理办法,每年会根据国内糖价制定最新榨季的最低收购价,制糖企业以不低于上述最低收购价与农户交易;在榨季结束后,根据该榨季实际食糖销售均价,价高则将差价补贴给农户,价低则不再进行二次结算。2018/19榨季广西甘蔗收购价下调10元/吨至490元/吨,经历三年上调后开启下调趋势。2018年广西甘蔗种植成本为2362元/亩,其中人工成本占60%,按照每亩产出甘蔗5.5吨计算,2018年甘蔗每亩净利润约为388元,呈现下行趋势,对应白糖柳州现货价亦掉头向下。

从制糖企业的角度来看,按照甘蔗收购价490元/吨、平均出糖率12%、加工成本1300元/吨计算,我国白糖生产成本约为5382元/吨。2019年4月10日,柳州白糖现货价为5280元/吨,2018H2以来持续处于亏损当中,制糖企业压力较大,对糖料的支付意愿会呈下降趋势。基于此,政府对价格向下调整幅度将加大,对于甘蔗种植农户来说,利润下行或亏损是减少种植面积的主要原因。

此外,相对于甘蔗来说,其竞争作物的种植收益向好会利空甘蔗播种面积。2018年广西木薯、桉树作物种植收益近900元/亩、500元/亩,远高于甘蔗种植收益。基于上述客观数据,我们认为当前在相对收益差距较大的背景下,农户减少甘蔗种植面积成为趋势,进而推断2019/2020我国白糖进入减产周期。

2017年甘蔗播种面积为137万公顷,连跌四年

数据来源:公开资料整理

2018年甘蔗种植成本构成

数据来源:公开资料整理

2014-2018年我国甘蔗种植人工成本变化情况

数据来源:公开资料整理

甘蔗每亩净利润与糖产量呈反向关系,与价格呈正向关系

数据来源:公开资料整理

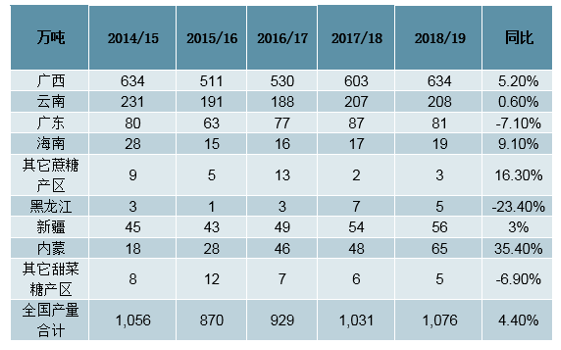

2018/19榨季已经基本定产,全国糖产量同比上升4.4%至1,076万吨,其中广西产量同比增加5.2%至634万吨。向前看, 2019/20榨季全国种植面积增加0.3%,糖产量预估约1088万吨。但重要的一点在于,2018/19榨季中,广西执行490元/吨的收购指导价,依据这一收购价,糖厂吨糖盈利为-663元,对应-13%净利率水平。2019/20榨季中,广西将退出甘蔗收购政府指导价制度,转而实行市场化调节,种植主体直接和制糖企业签订糖料蔗订单合同,按质定价。因此我们判断,待甘蔗市场化收购落地后,糖厂有较大意愿压低甘蔗收购价,蔗农种植意愿也将因此下滑。整体看,当前国内糖产量已经处于增产周期尾声,如甘蔗市场化收购顺利推行,或将压低其后的产量预期。

中国制糖主产区产量

数据来源:公开资料整理

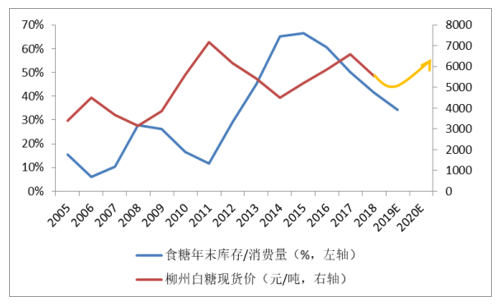

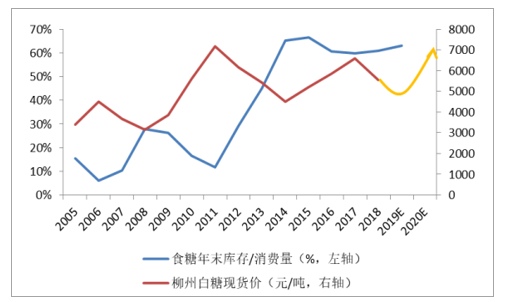

库销比与糖价呈显著反向关系,拐点或于19年出现

近五年,我国食糖消费量基本保持在1550万吨左右,区别于以往逐年基本保持增长的态势,库销比受消费与库存双重影响,近年库销比的年间变化主要受库存影响。从图形关系来看,食糖库销比与价格呈现较显著的反向相关关系;而17年之后关系不显著,我们认为主要是受国家宏观税费调控对食糖进口量的控制(2017年糖进口量同比下降25%),从而压低供给量(期间国内产量是增长状态),库销比呈现政策性下降趋势。食糖进口量自2017年下降以来,目前保持稳定水平;2017-2019年我国糖产量为930万吨、1030万吨、1080万吨,忽略进口量变化,其实际库销比呈上行,因此我们预计全年食糖价格呈现下行趋势。而国内产量受糖料相关因素影响,2019/20榨期将进入减产周期,意味着我国食糖库销比将真正进入下降状态,对应糖价将开启上行趋势。

食糖年末库存/消费量与白糖价格基本呈反向关系

数据来源:公开资料整理

调整后食糖库销比与白糖价格呈反向关系

数据来源:公开资料整理

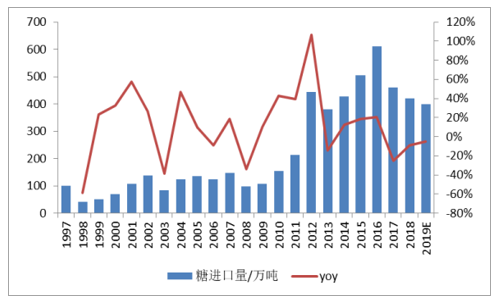

内糖受关税措施保障,进口量呈稳中下行趋势

2019年,美国农业部预计我国糖进口量为400万吨,占糖消费量的25%左右。我国食糖进口分为配额内与配额外,目前配额内进口配额为194.5万吨,其余均为配额外进口。2011-2016年我国糖进口量呈现快速增长趋势,由214.3万吨上升到611.6万吨,增长185.4%。进口量的快速增长,其价格优势对国内制糖行业造成较大的冲击。

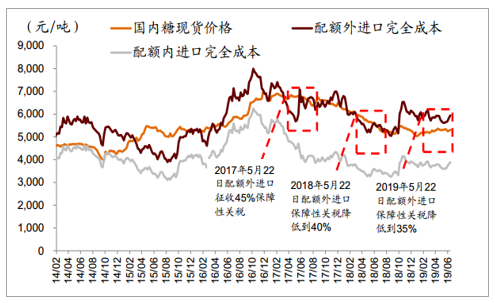

2014年商务部实行进口自动许可制度,加强企业自律;2017年国务院关税税则委员会决定对进口食糖产品实施保障措施,自2017年5月22日至2018年5月21日税率为45%,2018年5月22日至2019年5月21日税率为40%,2019年5月22日至2020年5月21日税率为35%。上述政策对糖进口量有显著约束作用,2017年糖进口量为460万吨,同比下降24.8%,之后呈现稳中下行趋势。

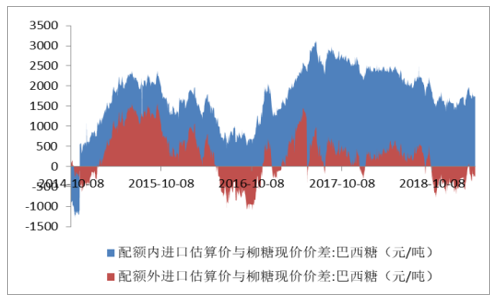

2018年9月开始,配额外进口糖估算价与柳糖现货价价差持续出现负值;对于2020年5月21日保障关税措施取消后,配额外进口糖成本约下降1000元/吨,而前述价差负值的持续可为税率取消提供一定安全边际。另外,考虑到行业自律因素以及国际糖价可能反转的预期,关税保护取消后的影响将得到部分对冲,我们认为2019/20榨季我国糖进口量依旧保持稳中下行趋势。

2017年以后我国糖进口量趋于稳定

数据来源:公开资料整理

中国制糖单月进口量

数据来源:公开资料整理

我国糖进口量占国内消费量比值约25%

数据来源:公开资料整理

进口成本与国内现货价比较

数据来源:公开资料整理

国际与国内糖价情况及其价差

数据来源:公开资料整理

配额内外进口估算价与柳糖现价价差情况

数据来源:公开资料整理

我国食糖供需平衡表(千吨)

数据来源:公开资料整理

相关报告:智研咨询发布的《2019-2025年中国白糖行业市场专项调研及投资前景分析报告》

智研咨询 - 精品报告

智研咨询 - 精品报告

2024-2030年中国白糖行业市场全景评估及发展策略分析报告

《2024-2030年中国白糖行业市场全景评估及发展策略分析报告》共十三章,包含2019-2023年中国白糖原料市场运行局势分析,2024-2030年中国白糖行业发展趋势与前景展望,2024-2030年中国白糖行业投资风险及战略研究等内容。

文章转载、引用说明:

智研咨询推崇信息资源共享,欢迎各大媒体和行研机构转载引用。但请遵守如下规则:

1.可全文转载,但不得恶意镜像。转载需注明来源(智研咨询)。

2.转载文章内容时不得进行删减或修改。图表和数据可以引用,但不能去除水印和数据来源。

如有违反以上规则,我们将保留追究法律责任的权力。

版权提示:

智研咨询倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。