隐蔽工程是指在施工期间将建筑材料或构配件埋于物体之中后被覆盖外表从而无法被看见的实物。在家庭住宅装修装饰(后文简称“家装”)中,隐蔽工程主要包含以下四个大类:水路工程、电路工程、防水工程和暖路工程等。其中,水电改装占家装隐蔽工程的主体,防水工程为次,暖路工程在国内仍属于增量市场,且其市场需求的地域差异性较大,在部分地域的家装市场中并非刚需。

目前,现代家装中以PP-R为代表的塑料给水管道占据主导地位,PVC管大多用于排水。电路工程涉及强电(照明、电器用电等)和弱电(电视、电话、音响设备、网络等)。出于美观、安全和隐蔽性等方面的考虑,电路线一般要求埋暗线,但这就不便于维修,因此线材的合理选择十分重要。防水工程的目的是为了保证建筑物不受水侵蚀、内部空间不受损害,提高建筑物的使用功能、改善人的居住环境,因此,防水工程在家装中同样占有十分重要的地位。

隐蔽工程的主要工艺路径为:水电定位、开槽、水电布线、封槽、防水涂料施工、闭水测试和卫生间沉箱填埋。水路工程与电路工程由于工艺的相似性,在施工过程中同步进行,完成水电改造之后进行防水工程。

家装工程流程中隐蔽工程属于前端

数据来源:公开资料整理

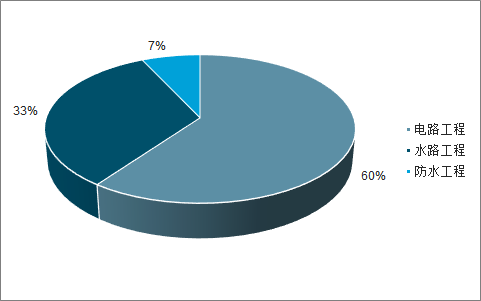

在水路工程中,以PP-R管为主导材料,根据施工经验,100平方米住宅所需PP-R管约为42米左右,结合市价27元/米,得到水路的材料费用约为1134元;电路工程中根据主材和辅材的单价与用量计算得到材料费用约为5795元;考虑水电的人工费用约在35~45元/平方米,最终水电工程合计费用在1.3万元~1.4万元左右。根据单位面积施工成本得到防水工程费用约为950元,最终得到100平方米的住宅的隐蔽工程费用约为1.3万~1.5万元人民币。具体的差异主要来源于不同地域的人工成本水平不同,以及户型的差别。其中,电路工程占据隐蔽工程的绝大部分,其次是水路工程,防水工程占比较少。

水电改造占隐蔽工程主要部分

数据来源:公开资料整理

1、防水工程:竞争格局逐变,防水龙头领跑

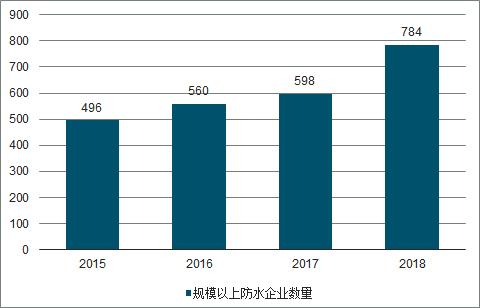

防水行业隶属隐蔽工程行业,其行业在准入门槛以及技术支持方面与隐蔽工程极为相似。由于消费者生活质量提高,行业迅速发展壮大,但由于政策监管不严和门槛准入低,导致行业内众多小企业,小作坊盛行,产品质量堪忧。

防水行业竞争较为激烈

数据来源:公开资料整理

东方雨虹、科顺股份和凯伦股份三家上市公司2018年营业收入中防水卷材和防水涂料营收占比均约80%,我们按照这个比例统计了防水企业卷材和涂料的营业收入。根据2018年各企业营收来看,第一梯队为2018年营收超113亿元的东方雨虹,第二梯队为逐步实现全国扩张的科顺股份、宏源和卓宝,第三梯队为快速发展的潍坊宇虹和大禹,第四梯队为凯伦股份、金雨伞、蜀羊等,第五梯队为营收不足1亿元的众小型防水企业。

防水行业呈现金字塔结构

数据来源:公开资料整理

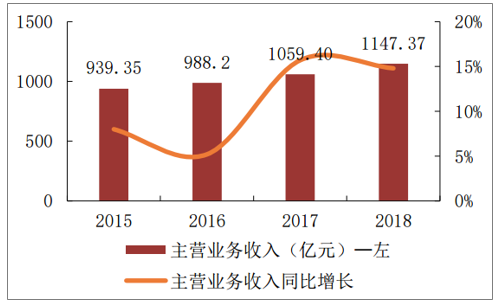

2018年全年784家规模以上(主营业务收入在2000万元以上)防水企业创造的主营业务收入达到1147.37亿元,比2017年同期增长14.8%。

规模以上防水企业稳定增长

数据来源:公开资料整理

规模以上防水企业营收稳定增长

数据来源:公开资料整理

从2015~2019年房地产首选防水企业品牌看,防水行业头部企业的优势逐年加强。2019年东方雨虹、科顺股份、宏源的首选率分别为36%、20%和8%,较15年TOP3首选率提高11%,其中东方雨虹和科顺股份首选率之和超50%,占据房产企业一半以上市场。宏源较2018年19%的首选率下降至8%,在龙头企业逐步扩张的情况下,其他防水企业首选率同样呈现下降趋势,龙头企业优势明显。

2015~2019年房地产企业top500强首选防水材料企业

排名 | 2019 | 2018 | 2017 | 2016 | 2015 | |||||

品牌 | 首选率 | 品牌 | 首选率 | 品牌 | 首选率 | 品牌 | 首选率 | 品牌 | 首选率 | |

1 | 东方雨虹 | 36% | 东方雨虹 | 25% | 东方雨虹 | 32% | 东方雨虹 | 30% | 东方雨虹 | 29% |

2 | 科顺 | 20% | 科顺 | 19% | 科顺 | 20% | 科顺 | 15% | 科顺 | 14% |

3 | 宏源 | 8% | 宏源 | 19% | 宏源 | 14% | 宏源 | 14% | 宏源 | 10% |

4 | 蓝盾 | 8% | 蓝盾 | 9% | 卓宝 | 11% | 卓宝 | 9% | 卓宝 | 9% |

5 | 卓宝 | 8% | 卓宝 | 9% | 蓝盾 | 5% | 蓝盾 | 5% | 德生 | 6% |

6 | 凯伦 | 6% | 大禹 | 7% | 大禹 | 4% | 德生 | 5% | 蓝盾 | 5% |

7 | 大禹 | 6% | 德生 | 4% | 德生 | 3% | 大禹 | 4% | 禹王 | 5% |

8 | 雨中情 | 2% | 凯伦 | 2% | 禹王 | 3% | 禹王 | 4% | 宇虹 | 3% |

9 | 金拇指 | 2% | 蜀羊 | 2% | 宇虹 | 2% | 宇虹 | 3% | 大明 | 3% |

10 | 蜀羊 | 2% | 禹王 | 1% | 蜀羊 | 2% | 大明 | 2% | 金雨伞 | 1% |

11 | 禹王 | 1% | 金拇指 | 1% | 凯伦 | 1% | - | - | - | - |

数据来源:公开资料整理

截止2018年,我国共有规模以上(主营业务收入在2000万元)以上防水企业784家,但上市公司仅3家,3家上市公司在2018年度均维持超30%营收增速,其中凯伦股份营收同比增速达57.11%。上市防水企业作为行业龙头,产品品质稳定,一般都与下游客户建立了良好的长期稳定关系,渠道把控能力强,这是龙头防水企业高营收的根本。

龙头企业市占率稳定提升

数据来源:公开资料整理

营收增速维持高企

数据来源:公开资料整理

2、水路工程:行业集中度较低,各龙头专注细分业务

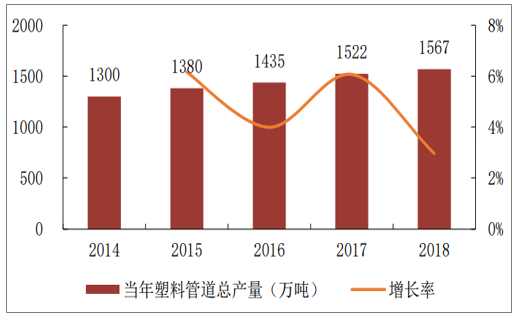

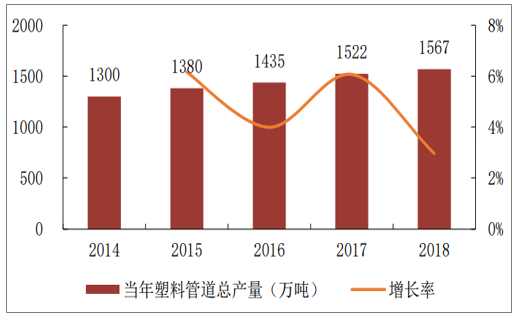

根据《中国塑料管道行业“十三五”期间(2016-2020)发展建议》,“十三五”期间,塑料管道产量将保持约3%左右的年均增速,到2020年中国塑料管道总量将达1600万吨。而2018年全国塑料管道产量已经达到1567万吨,若以3%的增速预测,2019年即可提前达到2020年的目标。

中国塑料管道产量规模变化趋势

数据来源:公开资料整理

按照产品种类来分,塑料管道可大致分为三种细分类型:PP-R管类、PVC管类和PE管类。PP-R管主要应用于家装工程中,以面向C端为主;PVC和PE管更多用于市政工程,以面向B端为主。PP-R管类对应的是聚丙烯制品的管材管道,主要用于家装工程中的供给水。PVC管类对应聚氯乙烯制品的管材管道,主要用于排水和电路工程。PE管类对应聚乙烯制品的管材管道,主要用于市政工程中。目前,从整体市场来看,PVC管的产量占绝对优势,但占比却逐年下降,2014年PVC管产量占比为56.7%,到2018年为45.8%。PE管产量占比从2014年的24%增长到2018年的30.4%离不开国内城市燃气的快速发展,而PP-R管的产量占比从2014年的9.3%逐年增长到2018年的10.2%离不开家装行业的快速发展。

PVC管产量占优但占比下降,PE、PP-R管产量占比上升

数据来源:公开资料整理

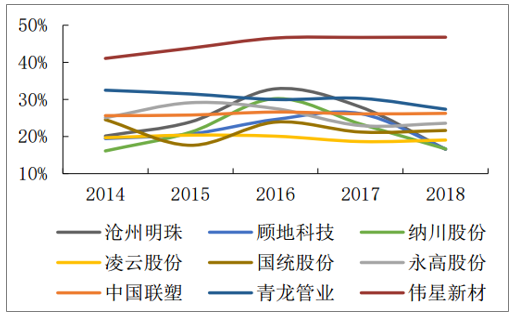

PP-R管大多用于家庭装修,更靠近C端,与B端相比,企业将拥有更高的定价权,获得更高的毛利率。目前国内PP-R市场中,最具规模的上市公司以伟星新材、永高股份和顾地科技为代表。其中,伟星新材的营收结构中PP-R管占据主要部分,而永高股份和顾地科技均以PVC管为主要业务。因此,由于营收结构的不同,伟星新材的毛利率高于永高股份和顾地科技。而以B端为主要业务的中国联塑的2018年毛利率达到26.2%,低于伟星新材的46.77%的毛利率。

2018年PP-R管行业各公司营收结构

数据来源:公开资料整理

2018年塑料管道上市公司毛利率对比

数据来源:公开资料整理

从产品细分来看,各公司主要经营产品有所不同。中国联塑以PVC产品为主,伟星新材PP-R管占主导地位,其PP-R管材市占率维持在7%~8%,永高股份以PE管和PVC管为主要经营内容。从2014~2018年的营业收入来看,中国联塑稳居龙头位置,凌云股份居于次位,永高股份排名第三,伟星新材位居第四。从趋势上来看,行业前五的企业保持逐年增长的营业收入,经营规模持续扩大。部分企业有明显的落后现象,增长乏力。由此预计塑料管道行业集中度将会越来越高。

我国塑料管道行业上市公司管道业务营业收入比较

数据来源:公开资料整理

3、电路工程:电线行业集中度相对较低

电路工程受其作业属性的影响,其材料主要分为两大类,即包括电管和电线两部分组成。电管又属管道管材行业,其行业规模与竞争格局与水管PP-R类管材极为相似。PVC主要供应商有伟星新材、中国联塑、永高股份和凌云股份,青龙管业,顾地科技等。

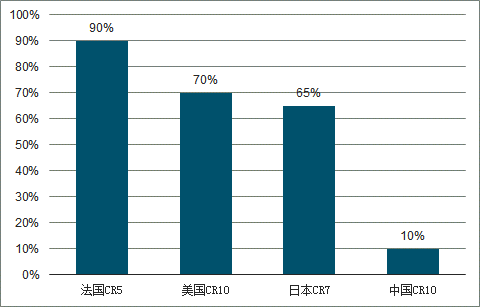

我国电线行业正处于成熟期,产品同质化严重,多以中低端产品为主,行业集中正缓慢进行。头部企业没有明显的技术优势,导致我国电线电缆行业集中度低,整体处于缓慢集中阶段。2013年我国电缆电线行业CR10为15.60%,2017年我国电线电缆行业CR100为19.55%,较2013年增长3.95%,对比欧美等发达国家CR10超65%的行业集中度,我国仍有很大提升空间。

主要发达国家及我国电线电缆行业集中度

数据来源:公开资料整理

隐蔽工程所需电线主要包括BV电线和BVR电线。BV电线主要用于供电、照明、插座和空调,是用于交流电压450/750V以下的动力装置、日用电器、仪表及电信设备用的电缆电线;BVR电线用于配电箱等装置。常用尺寸主要包括1.5平方毫米、2.5平方毫米、4平方毫米和6平方毫米四种。家装市场上所需的电线品牌主要包括有远东电缆、熊猫电线等,各品牌价格差异幅度较小。市场家装电线首选品牌为熊猫电线,其价格为185~768元/100m。

相关报告:智研咨询发布的《2019-2025年中国家装行业市场运行态势及投资战略咨询报告》

智研咨询 - 精品报告

智研咨询 - 精品报告

2024-2030年中国家装(家庭装饰)行业市场运营态势及发展前景研判报告

《2024-2030年中国家装(家庭装饰)行业市场运营态势及发展前景研判报告》共七章,包含家装行业重点省市市场需求分析,中国家装行业领先企业案例分析,中国家装行业前景趋势预测与投资建议等内容。

文章转载、引用说明:

智研咨询推崇信息资源共享,欢迎各大媒体和行研机构转载引用。但请遵守如下规则:

1.可全文转载,但不得恶意镜像。转载需注明来源(智研咨询)。

2.转载文章内容时不得进行删减或修改。图表和数据可以引用,但不能去除水印和数据来源。

如有违反以上规则,我们将保留追究法律责任的权力。

版权提示:

智研咨询倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。

![2022年中国家居家装行业全景速览:政策推动产业智能化、绿色化转型升级,企业业务加速整合 [图]](http://img.chyxx.com/images/2022/0330/6b296592ed87ae76d174b4fbc262ff18a3c189b8.png?x-oss-process=style/w320)