我们认为随着下游应用范围的逐步拓宽及高端化带来的技术壁垒迅速提升,下游客户对于玻纤性能的要求日渐提升,行业逐渐进入差异化时代。供给端而言,尽管2018及2019年新增产能较多,但由于2008至2010年投产产能较多,因此我们预计仍2019年同样也是冷修高峰,供给总体恶化幅度有限。而就需求端而言,主要下游均大多有复苏迹象,因此我们预计2019年玻纤行业供需格局将总体稳定,存低端结构性过剩。在差异化程度加深,供需格局总体稳定的背景下,高端产品占比高的龙头企业将充分享受行业红利,获得量价齐增,而与之相反,小企业有望在下一轮周期中逐渐出清。

全国平均玻纤出厂价及玻纤发展周期

数据来源:公开资料整理

金融危机后,国际企业产能扩张大幅放缓,而我国也于2012年颁布新的玻纤行业准入条件,大幅提高行业进入壁垒,全球产能格局与需求增速基本趋于稳定。与此同时,下游行业的发展则对玻纤性能提出了更高的要求。

首先,随着交通、航空、能源、防腐领域对玻纤的应用要求逐步提高,传统单一的增强材料(如纱、布、毡)已经不能满足新型复合材料的要求;同时,复合材料除满足更高的力学要求外,还必须满足一些特殊功能性要求,这也对玻纤原料,特别是玻纤表面改性处理提出了更高的要求。

其次,热塑材料由于易加工、可回收以及增强后良好的力学和机械特性,在诸多领域(如汽车轻量化)中渗透率逐步提高。2014至2017年,我国热固性复合材料产量从272万吨下降至235万吨,而相反热塑性材料产量则从162万吨上升至209万吨,年复合增长率9%左右。由于热塑性复合材料生产更多需要PPS,PAEK,PEEK等增强高性能型玻纤纱以及性能更加良好的浸润剂,热塑材料渗透率的提高也增加了对玻纤纱性能的要求。

我们认为随着应用领域的拓宽以及应用场景的日益复杂,下游行业对玻纤性能的要求日益提高。技术领先的企业能够开发出更高附加值的产品,在高端市场的竞争中占据有利地位,实现量价齐升的增长,充分享受结构性升级的红利。与之相反,缺乏竞争力的小企业则可能被玻纤需求的结构性升级所淘汰,龙头企业与小企业的差距会进一步扩大。

供给端:产能释放高峰预计叠加冷修高峰,总体恶化幅度有限

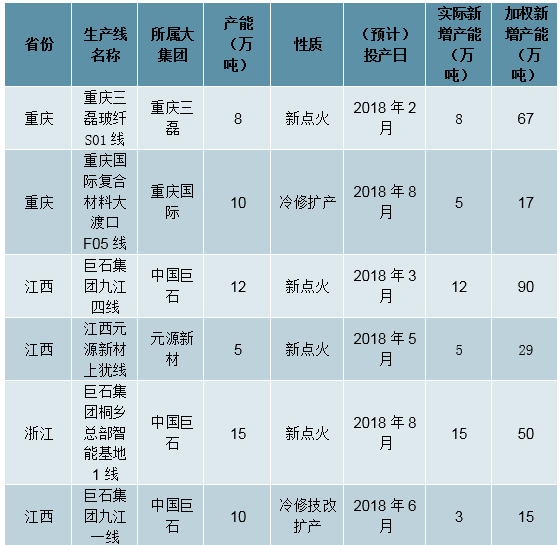

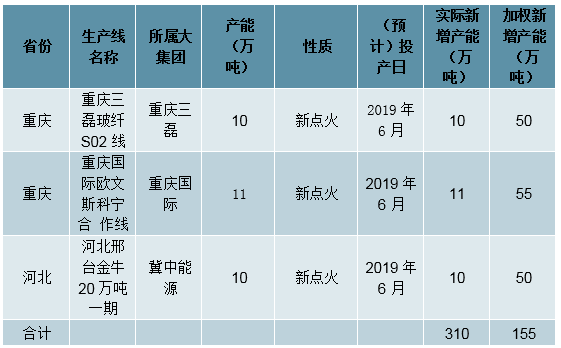

我们认为2018-2019年是新一轮行业投产高峰,合计预计将增加1135万吨/年非电子纱产能(包括冷修扩产产能在内)及14万吨/年电子纱产能。但由于2008-2010年是我国玻纤行业上一轮投产高峰而玻纤产线的冷修周期通常为8-10年,因此我们预计2018-2020年仍有较多产线会投入冷修,供给端总体恶化幅度有限。由于2017年下半年以来玻纤价格的上升,主要企业加快了新建产能投产及冷修扩产的步伐。根据我们统计,2018年非电子纱预计增加产能825万吨/年,增加产量373万吨,2019年预计增加非电子纱产能31万吨,增加产量155万吨。

2018年国内预计投产非电子纱玻纤产能

数据来源:公开资料整理

2019年国内预计投产非电子纱产能

数据来源:公开资料整理

2018-2019年预计投产电子纱产能

数据来源:公开资料整理

尽管新增产能较多,但根据我们统计,2010年我国新增非电子玻纤纱产能63万吨,是仅次于2008年的投产高峰。由于玻纤池窑冷修周期为8-10年,我们预计未来两年冷修高峰仍将持续,因此我们认为行业供给总体恶化幅度有限,结构过剩反映在低端产品层面。

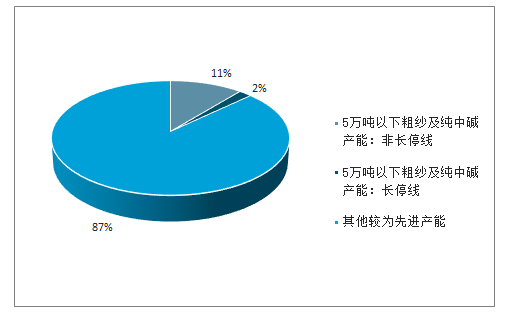

其次,我们认为随着玻纤需求结构性升级,部分小规模粗纱生产线可能由于无法生产高端产品及成本压力而逐步被市场淘汰。根据我们参考2012年新准入条件进行的统计,截止目前5万吨/年以下粗纱及纯中碱纱产能合计约546万吨/年,占我国池窑非电子纱玻纤产能136%。如扣除长停线该部分产能合计约455万吨/年,仍占我国池窑非电子纱玻纤产能113%。这些生产线大多为2012年新规出台前建造,规模小且难以生产高端产品。我们认为如果这部分生产线无法进行改造升级,它们中的多数会因行业的差异化发展以及成本压力而被逐步淘汰,从而进一步改善玻纤行业供需关系。如果考虑到环保力度加强会进一步淘汰坩埚产能及落后池窑产能,则产能出清的力度可能更大。

我国仍有11%左右池窑产能规模较小且产品落后

数据来源:公开资料整理

需求端:主要下游均有复苏迹象,预计保持稳定增长

我们认为2019年世界主要经济体增长将总体趋稳,而玻纤的主要下游建筑、交通、风电、电子均有企稳复苏迹象,因此我们认为2019年玻纤行业需求总体仍将保持稳定增长。我们预计2019年国内玻纤表观消费量将伴随下游需求的恢复以及应用领域的拓宽而增长10%。

我国玻纤下游需求分类

数据来源:公开资料整理

尽管复苏仍然缓慢,但我们认为基建最坏的时刻已经过去。2018年前10月基建投资同比增速37%,增速环比9月上升04个百分点。考虑到国家基建补短板的确定以及PPP清库的结束,我们认为基建最艰难的时刻已经过去,未来将逐渐复苏。

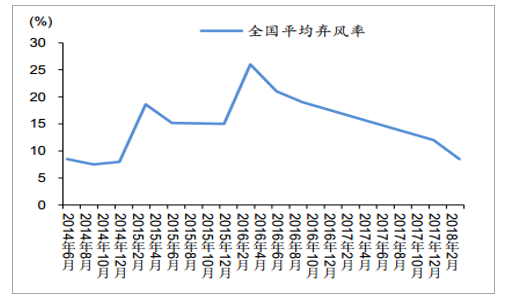

从弃风率及新增建设规模看,我们认为风电行业拐点已现,并且在2020年之前可以保持较高的景气度。根据国家能源局《2017-2020年风电新增建设规模方案》,2018-2020年全国风电新增建设规模分别为2884GW,266GW和2431GW,较2017年的实际建设规模195GW明显增长。同时,截止2017年底,风电已核准待装机容量896GW,而这部分项目如需享受16年标杆电价,则需在2019年底前建设,因此我们认为风电项目将触底反弹,迎来新一轮的开工高峰。2018年前9月,我国累计风电新增建设规模126GW,同比上涨30%,体现了良好的赶工需求。同时,考虑到弃风率下降,部分红六省解禁,国家鼓励分散式及海上风电项目等因素,我们认为这一轮风电景气周期在2020年前可以维持。

2018-2020年风电装机量预计远高于2017年

数据来源:公开资料整理

弃风率拐点已现

数据来源:公开资料整理

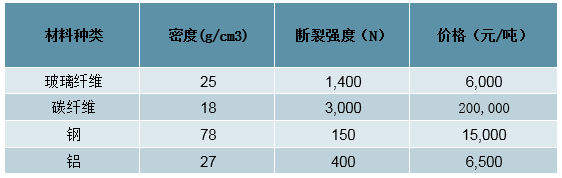

我们看好玻纤在汽车轻量化中的推广。根据工信部2014年颁布的《乘用车燃料消耗量限值》文件,2020年我国生产乘用车油耗需控制在每百公里5升(2017年为6升),而控制油耗最主要的手段就是减轻汽车重量。就综合性价比来看,玻纤抗断裂性好,重量轻,价格相对碳纤维和钢较为低廉,是最佳的金属替代材料,因此我们认为玻纤在汽车轻量化中的应用空间十分广阔。目前我国新能源汽车产量仍然保持高速增长,2018年前三季度累计产量735万辆,同比增长73%,体现了良好的需求,而新能源汽车是玻纤在汽车轻量化中最重要的下游,因此我们看好汽车轻量化趋势带来的玻纤需求增长。

玻纤在汽车轻量化应用中性价比最高

数据来源:公开资料整理

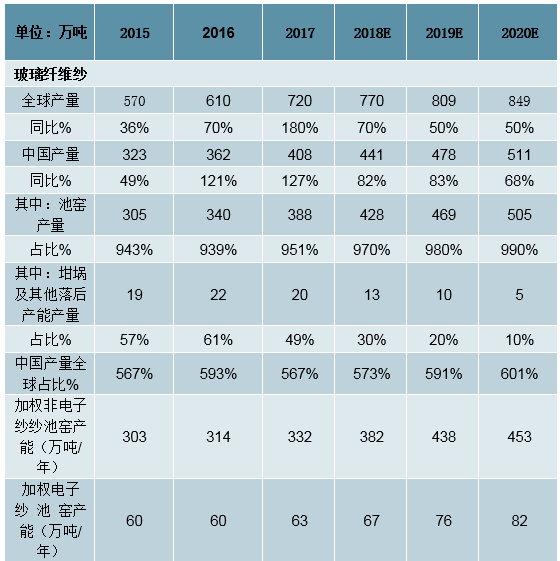

中国玻纤纱供需模型

数据来源:公开资料整理

玻纤行业是我国为数不多的具备全球竞争力的产业,国内玻纤行业龙头企业掌握高端产品核心技术,持续投入研发产品向高端发展,精细化管理与成本管控,具有成本和规模优势;虽有贸易摩擦的不确定性,世界经济整体放缓的影响和新增产能的持续冲击,但我们长期看好龙头企业的价值成长。玻纤行业下游需求领域分布广泛,对其他材料替代性在逐步加强。除传统的建筑和风电领域外,玻纤在交通运输、环保新能源、电子领域都有众多应用,且其优势在不断增强。一方面,下游玻纤复合材料在现代社会中应用日益广泛,主要替代钢、铝等传统材料,玻纤复材的性能更能满足汽车轻量化、风电叶片等新兴领域市场需求;另一方面,玻纤作为钢、铝等材料的竞争者,在2016年以来竞品材料价格的持续大幅上涨背景下,玻纤材料的经济性加强。

玻纤与竞品材料价格对比

数据来源:公开资料整理

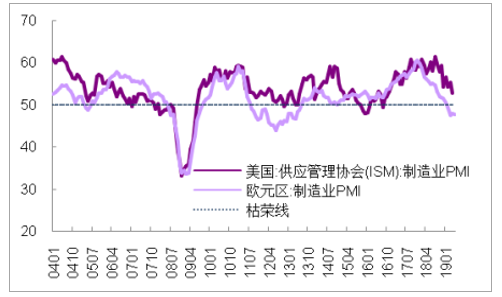

美国及欧元区制造业PMI

数据来源:公开资料整理

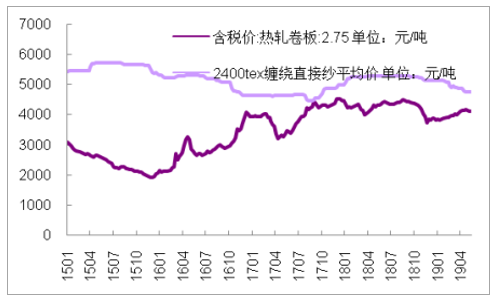

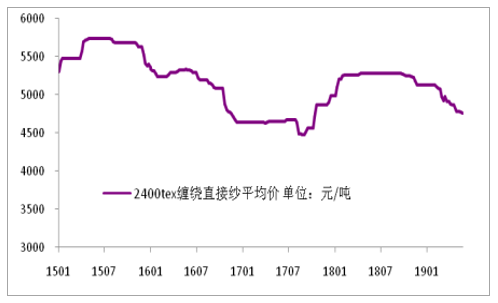

应用领域广泛使得玻纤需求与宏观经济的景气度高度相关。玻纤的全球需求主要分布在欧、美、中、中东、东南亚、印度等发达或新兴经济体地区,其中,欧美的玻纤应用最为广泛和成熟,中国其次。欧美经济放缓和中美贸易摩擦的不确定性增加,直接影响玻纤需求表现。16年至18年上半年欧美经济体呈复苏态势,但自18年下半年以来欧美经济加速放缓,19年欧元区制造业PMI已处于枯荣线下方,美国制造业PMI也正不断接近枯荣线附近。短期看,国内风电市场需求向好,对玻纤需求有所支撑,但世界经济放缓和中美贸易摩擦的不利因素持续显现,叠加行业19年释放的新增产能持续增加,长线看国内玻纤厂商库存上涨已成大概率事件。玻纤价格自2018年四季度以来持续下跌,2019年最新4755元/吨,累计均价较18年同期下跌55%。

玻纤价格走势图

数据来源:公开资料整理

中国巨石存货数据一览

数据来源:公开资料整理

国内玻纤龙头企业在产品研发、技术、生产规模、产能布局、成本管控等优势较为显著。而在行业产能阶段性过剩,玻纤价格承压的周期性过程中,龙头与追随企业间的差距将进一步拉大。

相关报告:智研咨询发布的《2019-2025年中国玻璃盖板制造行业市场潜力现状及投资战略研究报告》

智研咨询 - 精品报告

智研咨询 - 精品报告

2021-2027年中国玻纤产业竞争现状及投资前景分析报告

《2021-2027年中国玻纤产业竞争现状及投资前景分析报告》共十二章,包含2021-2027年玻纤行业投资机会与风险防范, 玻纤行业发展战略研究,研究结论及发展建议等内容。

文章转载、引用说明:

智研咨询推崇信息资源共享,欢迎各大媒体和行研机构转载引用。但请遵守如下规则:

1.可全文转载,但不得恶意镜像。转载需注明来源(智研咨询)。

2.转载文章内容时不得进行删减或修改。图表和数据可以引用,但不能去除水印和数据来源。

如有违反以上规则,我们将保留追究法律责任的权力。

版权提示:

智研咨询倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。

![2023年中国发廊行业全景简析:消费者年龄偏年轻化[图]](http://img.chyxx.com/images/2022/0330/6b296592ed87ae76d174b4fbc262ff18a3c189b8.png?x-oss-process=style/w320)