永磁材料被广泛应用于汽车、家电、能源、机械、医疗、航空航天等行业中的各种电机以及需产生强间隙磁场的元器件中。磁性材料与信息化、自动化、机电一体化、国防、国民经济的方方面面紧密相关,在多个领域具有不可替代的优势。磁性材料一般是Fe,Co,Ni元素及其合金,稀土元素及其合金,以及一些Mn的化合物。磁性材料按照其磁化的难易程度,分为软磁材料及硬磁材料,其中软磁材料是相对于永磁材料而言,其相对易于磁化,也易于退磁,其主要功能是导磁、电磁能量的转换与传输;硬磁材料又称永磁材料,经外磁场磁化以后,即使在相当大的反向磁场作用下,仍能保持一部或大部原磁化方向的磁性,拥有电信号转换、电能-机械能转换功能,被广泛应用于汽车、家电、能源、机械、医疗、航空航天等行业中的各种电机以及需产生强间隙磁场的元器件中。

永磁材料可分为稀土永磁、铁氧体永磁和其他永磁三大类。其中,稀土永磁材料自60年代以来持续高速发展,按其开发应用的时间顺序可分为四代:第一代为以SmCo5为代表的RECo5系材料;第二代是Sm2Co17为代表的RECo17系磁体;第三代是80年代初期开发成功的钕铁硼(NdFeB)系磁性材料,因其是Fe基稀土材料,有着较低价格的特点,并且性能优异,在很多领域较快的取代了RECo17型磁体,是目前应用最为广泛的稀土永磁材料,而第四代为铁氮(Re-Fe-N)系和铁碳(Re-Fe-C)系,尚处于实验开发阶段,或需要数十年的比较长的时间才能实现规模化生产应用。

一、现状

中国是全球钕铁硼磁材主要产地,中国凭借稀土资源优势,经过全球产业转移,中国已然成为全球钕铁硼磁材的主要产地。1)中国稀土资源优势显著:储量位居全球之首,根据调查数据显示,世界稀土基础储量为12,000万吨,储量排名依次为中国、巴西、俄罗斯、印度、澳大利亚,其中,中国占据了37%,产品更是达到了90%以上,拥有大批量供应不同品类稀土产品的能力,号称“稀土王国”。而这样丰厚的稀土资源为下游稀土永磁材料产业的发展,在原料资源方面打下夯实的基础;2)全球钕铁硼磁材产业经历产业格局大调整:在二十世纪80-90年代,钕铁硼磁材成功量产之初,全球产能集中在日本与欧美,尤其是日本与美国掌控高性能钕铁硼磁材生产技术,领先于全球。而进入二十一世纪,中国一方面,在基础工业上快速发展,更为重要的是,在另一方面,凭借稀土资源优势以及较为低廉的人工等成本,不断吸引中低端磁材订单进入中国,而后由于中国对稀土产业进行调控,打击“黑稀土”并且设置配额,稀土价格在10-11年大幅上涨,海外企业面临高价原料成本与原料供给问题,产业格局发生大调整,部分高端磁材订单逐步向国内集聚。行业发展经历到目前为止,海外DM中主要烧结钕铁硼企业仅存4家:德国VAC、日本的日立金属、TDK以及信越化工。产业集中分布在中国与日本,中国已然成为全球钕铁硼磁材主要产地。

中国稀土资源优势显著

数据来源:公开资料整理

钕铁硼市场充分竞争,行业景气两极分化明显,高端磁材拥有较高盈利水平。1、中国钕铁硼磁材行业是一个市场竞争较为充分的行业,2、行业景气两极分化明显。

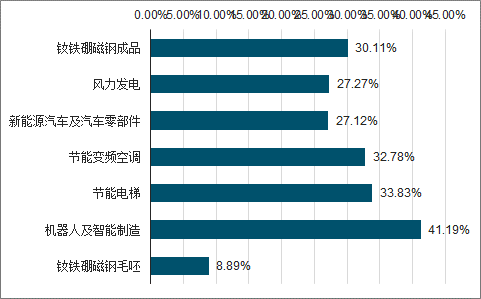

各领域应用产品盈利水平情况

数据来源:公开资料整理

高性能钕铁硼磁材行业领域壁垒高

1、制造工艺壁垒,钕铁硼生产过程涉及熔炼、制粉、成型、烧结、加工及表面处理等众多环节以及多项关键工艺和技术,钕铁硼配方组成的设计、生产设备的改进、系统流程的优化和工艺过程的监控是生产优质钕铁硼产品的关键,企业不仅需要在研发环节经过大量的试验和反复的论证,还需要在生产过程中不断地进行技术改进以提高产品的质量和性能,尤其是高性能产品对于一致性要求很高,因此整个制造工艺流程的开发与持续优化存在较高壁垒。

2、客户认证壁垒,高性能磁材下游客户大多为知名优质企业或其产品配件供应商,这些企业对原材料供应商的选择有着严格的控制程序,从前期接洽到质量体系评审、样品检测、小批量试用再到批量供货、最后形成稳定的战略合作关系,需要一个很长的业务磨合和产品技术认证过程,一般来说,认证周期往往需要2-3年时间,并且,下游客户为保持其产品性能的稳定性,在选定磁性材料供应商并经长期合作认可后,通常不会轻易更换,甚至会产生一定程度的粘性。

3、资金壁垒,高性能磁材行业属于典型资金,主要体现在三个方面:①高性能产线资本开支比较高,1000吨高性能钕铁硼磁材项目对应1-2亿资本开支;②生产所需的钕、镨钕及镝铁等主要原材料价格高,波动较大,企业需要可以随时采购原材料或储备一定量的原材料以应对原材料价格波动幅度较大的风险,这要求企业具备相当的资金实力;③下游高端客户往往凭借其良好的市场形象和较强的市场控制能力,要求原料供应商提供较长时间的货款回笼期,导致企业生产经营周转所需流动资金进一步加大,一般要求3-4个月账期。

4、专利壁垒,以日本日立金属为代表的国际领先企业掌握了多项钕铁硼专利,如果未获得日立金属专利的授权,产品出口到欧美、日韩及东南亚等专利保护区,将存在被其控告侵权的风险。受到专利的影响,大部分国内钕铁硼永磁材料生产企业无法直接向国际市场大规模出口产品。同时,下游客户特别是知名企业出于法律风险的考虑,亦不愿冒险采用无专利授权的钕铁硼磁体及其组件。截至目前,虽然我国有二百多家钕铁硼生产企业,但仅有8家企业获得了专利许可或授权。

高行业壁垒决定未来行业有效供给,多数来自当前行业领先者的扩产,并且呈现出两个特点:1、具备有效供给能力的行业领先者为数不多,2、高壁垒导致高端磁材产量近年复合增速相对较缓。统计国内5家主要生产高性能钕铁硼磁材的公司旗下扩产计划,当前产能合计4.91万吨,2020年底将增加至形成6.17万吨产能,年均复合增长率达到12%,因此,我们在预估未来两年高性能钕铁硼磁材产量增速参照该复合增长率。

二、高端磁材需求

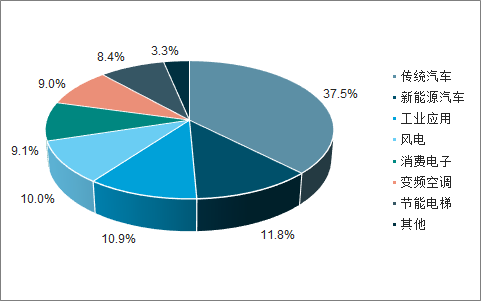

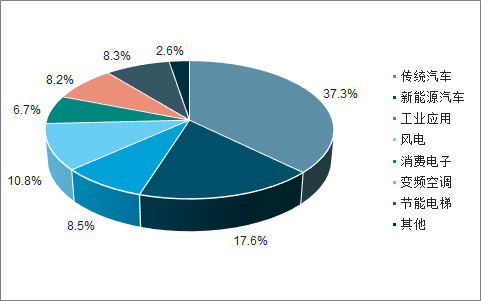

随着电动车加速放量,新能源车领域高性能磁材约需求占比达到约12%。在我们模型测算结果当中,2018年全球高性能钕铁硼需求主要集中在汽车领域,占据“半壁江山”,其中传统汽车保持接近4成份额,而新能源车占比接近12%,高性能磁材的其他消费领域较为分散,诸如风电、消费电子、变频空调、节能电梯领域,占比均在8%-10%区间。未来随着电动车加速放量,高性能磁材需求格局将发生骤变,预估2020年新能源车领域占比将大幅提升(12%→18%)。

2018年下游需求领域占比情况

数据来源:公开资料整理

2020年下游需求领域占比情况

数据来源:公开资料整理

三、电动车领域需求

2018年新能源汽车销量实现约125万辆,比上年同期增长约62%,其中,纯电动车型产销分别完成约98万辆,同比增长约52%,插电式混合动力汽车产销分别实现约27万辆,比上年同期增长约115%。进入2019年,一季度延续快速增长趋势,累计实现销量约28万辆,同比增长88%。

“双积分”政策已经于2018年4月1日开始实施,整体来说,一方面要求传统车企降低油耗,如国内乘用车新车油耗目标为2020年下降至5L/100km左右,另一方面要求提高新能源车产销。

在油耗与新能源车积分压力下,合资车企加速新能源化,在统计样本的2019年42款新上市车型当中,合资品牌达到19款新车型,占比接近50%,而目前在售车型仅仅为10款左右。其中,新上市代表车型,比如说大众朗逸EV,工况续航里程278km,百公里耗电13.2度,系统能量密度105Wh/kg,而朗逸油车版有着不俗表现,1-11月销量约46万辆,累计位于国内轿车排名首位,以电动版朗逸为代表的新车型在2019年的销量同样值得期待,合资品牌出现加速新能源化趋势。

2018年造车新势力凭借强大的资金实力与智能网联等创新技术,逐步走出PPT造车阶段,进入实际交付阶段。

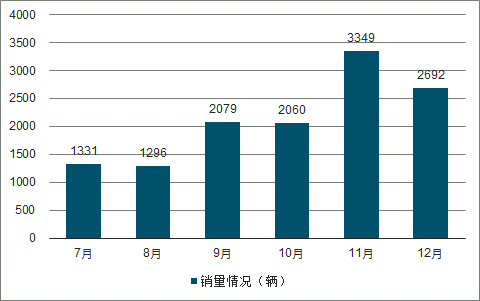

以蔚来、威马以及小鹏等为代表的新势力,有望实现突围:1)蔚来成立于2014年,2017年12月蔚来ES8车型正式上市,截止到2018年11月27日,ES8第1万辆车下线。ES8是一款中大型SUV,工况续航里程355km,百公里耗电21度,系统能量密度135Wh/kg,定位中高端市场,另外,蔚来ES6也备受瞩目与期待;2)威马EX5于2018年4月上市,EX5是一款A级SUV,工况续航300~460公里,目前处于产能爬坡阶段,补贴后价格约20万;3)小鹏汽车G3已经于2018年12月12日上市,补贴后售价13-16万元。

蔚来汽车销量情况

数据来源:公开资料整理

国内消费崛起,政策驱动逐步向市场驱动转变,车型结构大幅改善,A0级及以上车型占比大幅提升,单车带电量显著提升。

2017年,我国新能源乘用车销量55万辆,同比增长67%,但增量主要是来自低端的A00级电动车大幅放量,A00级车销量占比由2016年的30%迅速攀升至2017年的50%以上;而2018年,以荣威Ei5、比亚迪元等代表的中高型车销量提升,A00级车在前11月结构占比在40%以下,车型结构大幅改善,由此带来的是单车带电量的提升,前11月单车带电量在35Kwh以上,特别是在下半年新版补贴政策实行,提升续航里程与能量密度补贴门槛,单车平均带电量进一步提升至40Kwh以上。展望2019年,新上市车型几乎集中在A0及以上车型,车型中高端化趋势明显,在合资品牌、造成新势力发力下,高品质车型大量推出,产品结构有望进一步改善,国内消费崛起,政策驱动继续向市场驱动转变。

2018年以来,海外汽车行业巨头,正在加大对新能源汽车行业的投资,投资规模动辄百亿美元,并且正在积极推动纯电动平台车型,极具成长性,并且爆发在即,是属于长周期的爆发,多数按照上百万辆的生命周期打造,比如,根据EV世纪报道,到2025年,大众汽车集团将有1000万辆基于MEB平台打造的电动汽车。

在传统汽车中,高性能钕铁硼往往应用在微电机与EPS,而在电动车领域,绝大部分电机采用永磁同步电机与感性异步电机,而高性能钕铁硼需求主要来自永磁同步电动机,特斯拉Model3和部分国产电动车应用的便是永磁同步电机,永磁同步电机高性能钕铁硼磁材用量约1.8Kg,考虑到毛坯到成品60%的耗损,该部分用量达到3Kg,另外,EPS和其他零部件用量达到约0.4Kg,因此纯电动单车用量达到约3.4Kg,混动单车用量约2.2Kg。鉴于永磁同步电机能量转换效率比较高、且能耗较低,在同等功率下永磁同步电机的体积更小,效率更高。高性能钕铁硼在电动车中的单车用量存在进一步提升空间。

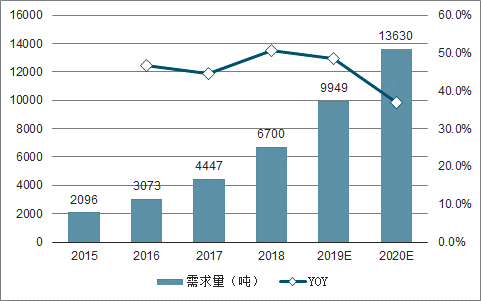

基于国内消费崛起,车企加速布局新能源车,并且车型结构改善,政策驱动逐步向市场驱动转变,国内电动车市场持续高增长,而海外传统巨头亦推出全电动平台,发力新能源车,在全球电动化浪潮下,假设全球2019年电动车销量达到325万辆,同比增速达到47%,其中,纯电动车约233万辆,同比增速达53%,插电混约92万辆,同比增速达32%。2019年电动车领域对高性能磁材需求量将达到约1万吨,同比增达到48.5%,需求占比将接近15%。

2015-2020年汽车应用钕铁硼需求量及预测

数据来源:公开资料整理

四、供需结构趋势

变频空调、节能电梯属于地产后周期需求领域,随着房地产板块一季度销售数据超预期,有利于拉动地产后期领域的磁材消费。

政策端边际放松,在“稳字当头”及“因城施策、分类指导”的主基调下,各地正处加紧制定“一城一策”空窗期,多地相继出现政策松动迹象。叠加土地财政下滑,未来市场条件较为适宜的城市,政策存在进一步放松的可能性;2、资金面持续改善:中央经济工作会议,确定了今年整体货币宽松、财政积极的基调。年初降准等利好政策带来融资环境的相对宽松。龙头房企融资成本优势突显,19年新发信用债利率普遍低于18年发债利率水平。

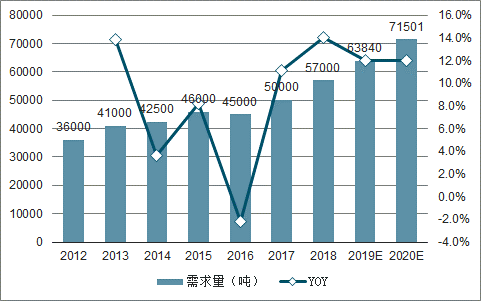

在全球电动汽车加速放量背景下,该领域需求成为拉动高性能磁材需求增长最为快速的增长极,需求量将达到约1万吨,增速达到48.5%,占比将提升至接近15%,叠加汽车需求企稳,地产后周期特征明显、风电抢装等积极因素,其他领域高性能磁材消费保持有望稳健增长。经过我们供需模型梳理,2019-2020年将分别出现约3200吨、6000吨供给缺口,高性能磁材供需结构呈现偏紧趋势。

2012-2020年高性能钕铁硼磁材供需结构及预测

数据来源:公开资料整理

叠加汽车需求企稳,地产后周期特征明显、风电抢装等积极因素,其他领域高性能磁材消费保持有望稳健增长,未来高性能磁材供需结构也将呈现偏紧趋势。

相关报告:智研咨询发布的《2019-2025年中国钕铁硼磁材行业市场专项调研及投资战略研究报告》

智研咨询 - 精品报告

智研咨询 - 精品报告

2023-2029年中国钕铁硼磁材行业市场行情监测及前景战略研判报告

《2023-2029年中国钕铁硼磁材行业市场行情监测及前景战略研判报告》共十章,包含中国钕铁硼永磁体原料透析,2023-2029年中国钕铁硼磁材产业投资机会与风险分析,2023-2029年中国钕铁硼磁材产业趋势预测分析等内容。

文章转载、引用说明:

智研咨询推崇信息资源共享,欢迎各大媒体和行研机构转载引用。但请遵守如下规则:

1.可全文转载,但不得恶意镜像。转载需注明来源(智研咨询)。

2.转载文章内容时不得进行删减或修改。图表和数据可以引用,但不能去除水印和数据来源。

如有违反以上规则,我们将保留追究法律责任的权力。

版权提示:

智研咨询倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。

![2023年中国汽车冷冲压模具行业全景简析:新车型研发、上市加速,推动行业高速发展[图]](http://img.chyxx.com/images/2022/0330/ff5315f651f3e124d0f5a156ac51655e46e5433f.png?x-oss-process=style/w320)

![2024年中国钙钛矿电池行业发展现状分析:光伏企业加快布局钙钛矿,钙钛矿电池产业前景广阔[图]](http://img.chyxx.com/images/2022/0408/1ba88a0bac4b4a65439b806124f6fc0f4ab03cad.png?x-oss-process=style/w320)

![2024年中国制氢电源行业发展现状:政策支持绿氢渗透率提升,制氢电源一片蓝海 [图]](http://img.chyxx.com/images/2022/0408/55d853aceb464ffcf6fad7c27bbd7795797b1b5a.png?x-oss-process=style/w320)

![2023年中国铁路连接器行业竞争格局分析:本土企业快速崛起,产品实现进口突破[图]](http://img.chyxx.com/images/2022/0330/b388a599ab8b82a70e79838a8b0d600efa11727f.png?x-oss-process=style/w320)

![2024年中国云安全行业发展现状及及发展趋势分析:需求随市场扩大而快速增长,未来发展前景广阔 [图]](http://img.chyxx.com/images/2022/0330/d1363a7ee3953fc25ed09e0b79158acce9dc7c22.png?x-oss-process=style/w320)