一、消费十年复盘,精选细分领域穿越周期

1、十年稳定增长,消费终成经济主驱动力

2009-2018年十年间,我国社零总额从2009年的13.3亿元,增长至2018年的超36亿元,十年复合增速达到10.8%。尽管社零总额增速逐渐从2010年最高的18.8%下降至2018年9.1%,限额以上零售额增速从2010年最高的23.2%,下降至2018年的6.1%。但与此同时,最终消费在2018年已经占据了GDP总量的55%以上,并且对GDP增速的贡献率达到76.2%,消费已经成为经济增长的主要拉动力量。

2009-2018社零总额与限额以上增速中枢下移

数据来源:公开资料整理

相关报告:智研咨询发布的《2019-2025年中国社会消费品零售行业市场全景调查及投资方向研究报告》

最终消费占GDP比重逐渐提升

数据来源:公开资料整理

从消费增长的驱动力来看,2009年至2012年,固定资产投资对GDP和消费拉动效应十分显著,消费增速滞后固定资产投资增速3-4个季度;而2013年-2016年,随着三公消费限制等,固定资产投资对消费影响逐渐减少,居民消费随着人均可支配收入提升,逐渐成为消费主要增长动力,消费增速随人均可支配增速、GDP增速平稳下行。2017年以后,消费增速与固定资产投资增速进一步脱钩,居民消费升级带动社零增速回升,同时,消费与经济增速关系也逐渐从此前滞后被拉动,转变为:消费已经成为经济增长的主要动力,而政府政策也逐渐加大鼓励、刺激消费,以此带动经济增长。

消费增长主要驱动力已经从固定资产投资等转变为居民消费提升

数据来源:公开资料整理

从消费结构看,过去十年耐用消费增长明显,化妆品、食品消费占比仍在稳步提升。消费结构从限额以上各品类销售额占限额以上销售整体比重来看,过去十年间:食品类销售占比略有提升,服装和家电占比缓慢下降,化妆品占比略有提升、黄金珠宝占比则先升后降;家具、通讯器材、汽车类耐用消费则长期占比提升。

2009-2018消费结构正发生变化

品类占限额以上比重 | 粮油食品、饮料烟酒类 | 服装鞋帽、针、纺织品类 | 化妆品类 | 金银珠宝类 | 日用品类 | 家用电器和音像器材类 | 家具类 | 通讯器材类 | 汽车类 | 其他 |

2009 | 13.4% | 10.8% | 1.7% | 1.9% | 3.7% | 7.4% | 1.0% | 1.5% | 26.9% | 31.7% |

2010 | 12.6% | 10.1% | 1.5% | 2.2% | 3.5% | 7.0% | 1.2% | 1.4% | 28.7% | 31.8% |

2011 | 13.2% | 10.2% | 1.4% | 2.4% | 3.5% | 6.9% | 1.5% | 1.4% | 26.7% | 32.9% |

2012 | 13.3% | 10.5% | 1.4% | 2.4% | 3.6% | 6.4% | 1.7% | 1.6% | 25.5% | 33.6% |

2013 | 13.4% | 10.3% | 1.5% | 2.7% | 3.6% | 6.3% | 1.8% | 1.8% | 26.1% | 32.6% |

2014 | 13.7% | 10.1% | 1.5% | 2.4% | 3.5% | 6.1% | 1.8% | 2.1% | 26.7% | 32.1% |

2015 | 14.5% | 10.1% | 1.5% | 2.3% | 3.6% | 6.2% | 1.8% | 2.6% | 26.9% | 30.5% |

2016 | 14.8% | 9.9% | 1.5% | 2.1% | 3.8% | 6.2% | 1.9% | 2.7% | 27.8% | 29.2% |

2017 | 14.6% | 9.6% | 1.7% | 2.0% | 3.7% | 6.3% | 1.9% | 2.9% | 28.0% | 29.5% |

2018 | 14.5% | 10.0% | 1.9% | 2.0% | 4.0% | 6.5% | 1.7% | 3.2% | 27.6% | 28.6% |

数据来源:公开资料整理

二、中国摆脱西方零售发展桎梏,弯道超车

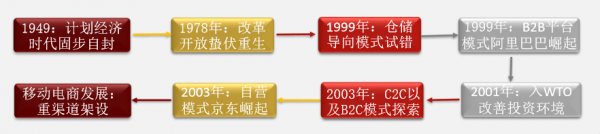

中国电商发展经历自营试错、平台探索、自营模式再探索、渠道架设端争夺四个阶段。1949年:计划经济时代,中国的零售商业批发商被打造成分等级的国营实体,固步自封;1978年:改革开放后,允许外资有条件在特点地区以不超过51%的股权进行投资;

1999年:仓储式导向型互联网经营模式在中国的试错:中华网、8848网、当当、卓越网等,受限于支付、配送以及信任,商业基础过于低效、成本居高不下,B2C模式难以执行。

1999年:B2B免费平台模式——阿里巴巴崛起,摆脱西方零售发展桎梏,实现弯道超车;

2003年:阿里巴巴进入C2C探索,淘宝战胜eBay标志电商重心从美国转移至中国;

2003年:自营B2C导向型回归以及京东的崛起,后在渠道架设方面展开激烈竞争。

国内电商发展历史

数据来源:公开资料整理

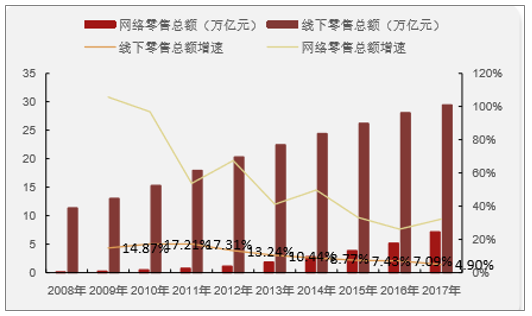

美国线下零售发展较为成熟,2010年,世界十大零售巨头中,美国就有五席,分别是亚马逊、克罗格、Costco、家得宝和Target。反观中国,线下零售总额增速较为缓慢,从2009年开始,增速低于20%。高度发达的线下零售一定程度遏制了电商的发展。

2017年在美零售总额Top5排名中电商只占一个席位

数据来源:公开资料整理

中国线下零售增速低于20%

数据来源:公开资料整理

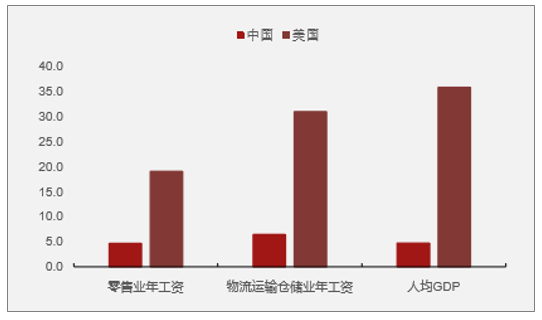

除了快递劳务成本上,中国具备比较优势,中国在人口密集度方面远超美国,人口的密集型导致中国在单次配送上具备规模优势;根据世界银行统计,目前中国人口密度是美国的2.66倍,在干线以及支线配送上具备比较优势。

美国零售行业工资远超中国(万元)

数据来源:公开资料整理

中国人口密度是美国的2.66倍

数据来源:公开资料整理

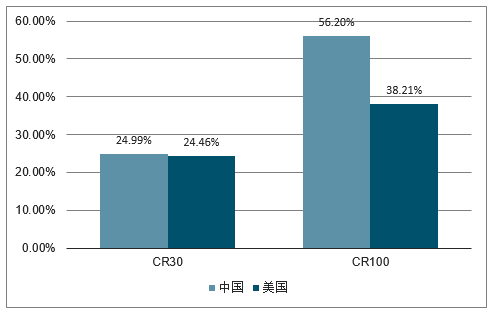

美国前30以及前100城市人口所占比重低于中国

数据来源:公开资料整理

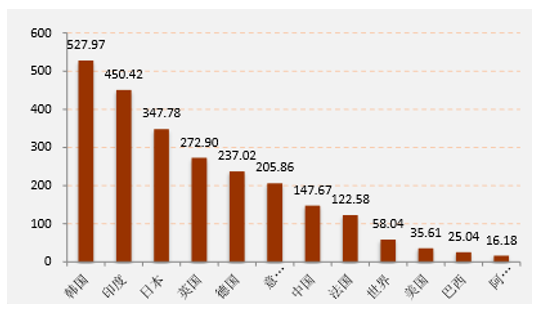

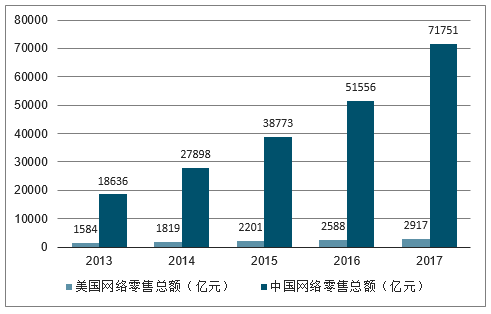

目前中国网络零售交易总额已经远超美国网络零售总额。2017年我国网络零售总额为7.18万亿元,美国零售总额则为2.91万亿元,2017年,我国网络零售交易总额已是美国的2.46倍。并且,中国电商巨头阿里巴巴GMV增速以及总量远超亚马逊。

国内网络零售额Vs美国网络零售额(亿元)

数据来源:公开资料整理

全球电商市场份额估计

数据来源:公开资料整理

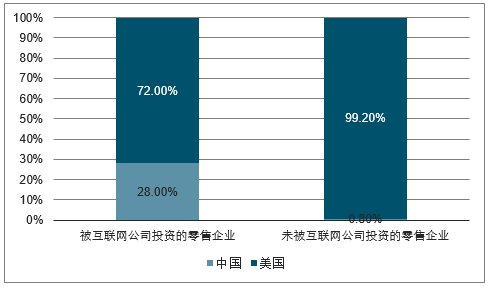

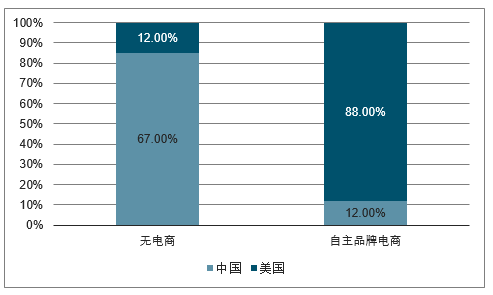

目前我国被互联网投资的百强零售企业占比达到28%,而国外则只有0.8%;国外零售企业大多通过自身积极建设电商发展线上业务,占比达到88%,而中国只有33%。相比美国自下而上的零售发展规律,中国零售呈现“线上带动、自上而下改革、赋能线下”的规律。因此,电商时代也可以称之为是电商的时代。

中国互联网企业对线下实体零售业影响力更大

数据来源:公开资料整理

美国大部分领先实体零售企业积极建设电

数据来源:公开资料整理

三、2019年大消费行业景气向上

1、零售行业:超市、中低端化妆品、黄金饰品2019维持景气

联合大消费:商贸零售、食品饮料、社会服务、纺织服装、轻工造纸、农业、家电、汽车八大行业,共同复盘了过去十年各自行业中细分板块的基本面趋势,找出消费各子板块增长驱动因素,最终对各子版块2019年基本面走势进行展望,并给予2019年趋势进行1-5星级打分:5星代表最看好、3星代表中性、3星以下代表谨慎。

消费子行业及行业增速 | 2009 | 2010 | 2011 | 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | 2018 | 2019E | 2019年行业星级 |

农业-生猪养殖 | 30% | 4% | 155% | 31% | 37% | 27% | 15% | 87% | 79% | 30% | 40% | ☆☆☆☆☆ |

轻工-金属包装 | 2.44% | 5.21% | 5.15% | 11.76% | 12.16% | 4.92% | 3.91% | 1.18% | -8.33% | 2% | 2.5% | ☆☆☆☆☆ |

服装-童装 | 10.4% | 14.4% | 9.9% | 9.9% | 9.2% | 10.2% | 12.2% | 14.3% | 15.2% | 14.3% | ☆☆☆☆ | |

社服-免税 | 4.2% | 58.4% | 32.1% | 27.1% | 8.1% | 14.3% | 6.8% | 5.2% | 26.3% | 60.0% | 19.0% | ☆☆☆☆ |

零售-超市 | 9.80% | 9.70% | 8.20% | 5.80% | 5.10% | 2.30% | 1.20% | 2.10% | 2.00% | 2.20% | 2.40% | ☆☆☆☆ |

零售-黄金珠宝 | 15.90% | 46.00% | 42.10% | 16.00% | 25.80% | 0.00% | 7.30% | 0.00% | 5.60% | 7.40% | 8.0% | ☆☆☆☆ |

农业-禽养殖 | -12% | 38% | 45% | 13% | 5.4% | 36% | 0% | 32% | 4.4% | 40% | 10% | ☆☆☆☆ |

食品-保健品 | 8.8% | 6.5% | 5.1% | 6.9% | 9.5% | 8.1% | 7.8% | 5.9% | 5.6% | 6.0% | 6.2% | ☆☆☆☆ |

家电-白色家电 | 7.4% | 62.5% | 22.4% | -3.6% | 16.8% | 12.0% | -10.2% | 11.6% | 31.1% | 15.7% | 9.9% | ☆☆☆☆ |

汽车-乘用车 | 74.0% | 18.3% | 8.7% | 23.6% | 11.8% | 3.5% | 9.0% | 19.5% | -2.0% | 5.0% | ☆☆☆☆ |

数据来源:公开资料整理

零售行业2009年以来随着百货等传统渠道扩张的完成,叠加线上电商的分流,行业增速逐渐下行,行业增速波动受经济周期影响加大,总体滞后经济1-2个季度。但细分子行业中,超市行业资产轻、业态更新快,尽管整体增速下行,但生鲜超市等新兴业态快速崛起,仍具有较强成长性。化妆品长期受益用户基数增加和消费升级,保持10%以上高增速,从美日经验来看,这一趋势仍将在未来十年内大概率延续。黄金珠宝由于黄金饰品为主,既长期受益于消费升级,又受到金价周期的波动影响,2009年以来经历了高速增长、快速回落、反弹、底部震荡几个时期。

2018年零售行业前高后低,Q1高端消费仍然维持了此前的向上趋势,百货、化妆品均有明显超额表现。但随着经济增速向下、中美贸易对消费信心影响,社零总额增速中枢Q2开始下移,尤其由于汽车、原油等大宗品类影响,Q4社零增速进一步下行至8%附近,全年增速9%(2017年为10.2%)。百货行业同店增速也从Q1的5%以上,下滑至Q4的0%附近;超市行业同店增速受益食品类CPI上行,相对有一定刚性,但仍从Q1的3-4%下降至Q4的1-2%。此外,金银珠宝在Q3的金价格上涨预期带动下,2018年增速7.4%,较2017年提高1.8个百分点。偏可选消费的化妆品在Q4由于高端化妆品增速放缓,预计全年9.6%增速,较2017年下降3.9个百分点。

展望2019年,消费尤其可选消费在上半年仍面临较大压力,重点沿渠道下沉和供给提效两条主线寻找投资机会。零售子行业中:超市、黄金饰品、中低端化妆品有望维持景气

零售子行业中,超市、黄金珠宝2019年景气度有望维持

零售细分子行业行业增速 | 2009 | 2010 | 2011 | 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | 2018 | 2019E | 2019年行业评级 |

超市 | 9.80% | 9.70% | 8.20% | 5.80% | 5.10% | 2.30% | 1.20% | 2.10% | 2.00% | 2.20% | 2.40% | ☆☆☆☆ |

化妆品 | 16.90% | 16.60% | 18.70% | 17.00% | 13.30% | 10.00% | 8.80% | 8.30% | 13.50% | 9.6% | 9.40% | ☆☆☆ |

黄金珠宝 | 15.90% | 46.00% | 42.10% | 16.00% | 25.80% | 0.00% | 7.30% | 0.00% | 5.60% | 7.40% | 8.0% | ☆☆☆☆ |

百货 | 14.99% | 21.65% | 19.40% | 8.21% | 7.96% | 0.61% | -1.40% | -0.25% | 2.87% | 0.72% | 0.50% | ☆☆ |

数据来源:公开资料整理

2、大消费各行业公司盈利预测及估值表(截至2019.1.23)

公司代码 | 公司名称 | 2017AEPS | 2018eEPS | 2019eEPS | 2017APE | 2018ePE | 2019ePE | 评级 |

601933.SH | 永辉超市 | 0.19 | 0.17 | 0.26 | 43.05 | 48.12 | 31.46 | 增持 |

603708.SH | 家家悦 | 0.66 | 0.84 | 1.02 | 31.86 | 25.04 | 20.62 | 增持 |

600612.SH | 老凤祥 | 2.17 | 2.5 | 2.91 | 19.75 | 17.14 | 14.73 | 增持 |

002867.SZ | 周大生 | 1.22 | 1.73 | 2.23 | 22.16 | 15.62 | 12.12 | 增持 |

603605.SH | 珀莱雅 | 1.00 | 1.34 | 1.76 | 45.00 | 33.58 | 25.57 | 增持 |

食品饮料 | - | - | - | - | - | - | - | - |

600872.SH | 中炬高新 | 0.53 | 0.76 | 0.93 | 57.83 | 40.33 | 32.96 | 增持 |

600887.SH | 伊利股份 | 0.99 | 1.06 | 1.21 | 24.68 | 23.05 | 20.19 | 增持 |

300146.SZ | 汤臣倍健 | 0.52 | 0.72 | 0.98 | 34.00 | 24.56 | 18.04 | 增持 |

600332.SH | 白云山 | 1.27 | 2.30 | 2.21 | 28.34 | 15.65 | 16.29 | 增持 |

社会服务 | - | - | -- | - | - | - | - | - |

601888.SH | 中国国旅 | 1.30 | 1.86 | 2.55 | 45.31 | 31.67 | 23.10 | 增持 |

纺织服装 | - | - | - | - | - | - | - | - |

2020.HK | 安踏体育 | 1.17 | 1.55 | 1.94 | 32.95 | 24.87 | 19.87 | 增持 |

002563.SZ | 森马服饰 | 0.42 | 0.60 | 0.73 | 20.83 | 14.58 | 11.99 | 增持 |

002832.SZ | 比音勒芬 | 1.69 | 1.44 | 2.00 | 18.67 | 21.91 | 15.78 | 增持 |

603808.SH | 歌力思 | 0.91 | 1.11 | 1.33 | 17.07 | 13.99 | 11.68 | 增持 |

601339.SH | 百隆东方 | 0.33 | 0.42 | 0.51 | 15.12 | 11.88 | 9.78 | 增持 |

轻工造纸 | ||||||||

002117.SZ | 东港股份 | 0.64 | 0.77 | 0.95 | 20.61 | 17.13 | 13.88 | 增持 |

0906.HK | 中粮包装 | 0.26 | 0.27 | 0.30 | 13.77 | 13.26 | 11.93 | 增持 |

002191.SZ | 劲嘉股份 | 0.38 | 0.48 | 0.58 | 21.34 | 16.90 | 13.98 | 谨慎增持 |

农业行业 | - | - | - | - | - | - | - | - |

300498.SZ | 温氏股份 | 1.27 | 0.79 | 1.80 | 21.11 | 33.95 | 14.90 | 增持 |

002124.SZ | 天邦股份 | 0.23 | 0.21 | 0.28 | 34.86 | 37.52 | 28.14 | 增持 |

002714.SZ | 牧原股份 | 1.13 | 0.73 | 1.01 | 27.87 | 43.32 | 31.31 | 增持 |

000876.SZ | 新希望 | 0.54 | 0.40 | 0.43 | 14.35 | 19.40 | 18.05 | 增持 |

002157.SZ | 正邦科技 | 0.22 | 0.07 | 0.38 | 26.92 | 85.43 | 15.74 | 增持 |

002299.SZ | 圣农发展 | 0.25 | 1.23 | 1.36 | 75.88 | 15.68 | 14.18 | 增持 |

002746.SZ | 仙坛股份 | 0.33 | 0.84 | 1.18 | 47.90 | 18.81 | 13.39 | 增持 |

002311.SZ | 海大集团 | 0.76 | 0.88 | 1.13 | 31.30 | 27.16 | 21.15 | 增持 |

600201.SH | 生物股份 | 0.74 | 0.83 | 0.93 | 20.21 | 18.10 | 16.15 | 增持 |

家电行业 | - | - | - | - | - | - | - | - |

600690.SH | 青岛海尔 | 1.14 | 1.32 | 1.56 | 13.13 | 11.34 | 9.60 | 增持 |

000333.SZ | 美的集团 | 2.68 | 3.01 | 3.58 | 15.41 | 13.72 | 11.54 | 增持 |

000651.SZ | 格力电器 | 3.72 | 5.39 | 6.16 | 10.46 | 7.22 | 6.32 | 增持 |

002032.SZ | 苏泊尔 | 1.59 | 2.01 | 2.83 | 31.45 | 24.88 | 17.67 | 增持 |

汽车行业 | - | - | - | - | - | - | - | - |

600104.SH | 上汽集团 | 2.95 | 3.16 | 3.48 | 8.61 | 8.04 | 7.30 | 增持 |

601238.SH | 广汽集团 | 1.50 | 1.82 | 2.14 | 6.83 | 5.63 | 4.79 | 增持 |

数据来源:公开资料整理

文章转载、引用说明:

智研咨询推崇信息资源共享,欢迎各大媒体和行研机构转载引用。但请遵守如下规则:

1.可全文转载,但不得恶意镜像。转载需注明来源(智研咨询)。

2.转载文章内容时不得进行删减或修改。图表和数据可以引用,但不能去除水印和数据来源。

如有违反以上规则,我们将保留追究法律责任的权力。

版权提示:

智研咨询倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。

![2023年中国汽车冷冲压模具行业全景简析:新车型研发、上市加速,推动行业高速发展[图]](http://img.chyxx.com/images/2022/0330/ff5315f651f3e124d0f5a156ac51655e46e5433f.png?x-oss-process=style/w320)

![2024年中国钙钛矿电池行业发展现状分析:光伏企业加快布局钙钛矿,钙钛矿电池产业前景广阔[图]](http://img.chyxx.com/images/2022/0408/1ba88a0bac4b4a65439b806124f6fc0f4ab03cad.png?x-oss-process=style/w320)

![2024年中国制氢电源行业发展现状:政策支持绿氢渗透率提升,制氢电源一片蓝海 [图]](http://img.chyxx.com/images/2022/0408/55d853aceb464ffcf6fad7c27bbd7795797b1b5a.png?x-oss-process=style/w320)

![2023年中国铁路连接器行业竞争格局分析:本土企业快速崛起,产品实现进口突破[图]](http://img.chyxx.com/images/2022/0330/b388a599ab8b82a70e79838a8b0d600efa11727f.png?x-oss-process=style/w320)

![2024年中国云安全行业发展现状及及发展趋势分析:需求随市场扩大而快速增长,未来发展前景广阔 [图]](http://img.chyxx.com/images/2022/0330/d1363a7ee3953fc25ed09e0b79158acce9dc7c22.png?x-oss-process=style/w320)