纯硝酸是无色透明的发烟液体,一般商品带有微黄色,有刺激性气味,属一级无机酸性腐蚀品。硝酸是用途极广的重要化工原料,主要用于制造硝酸铵、硝酸磷肥等多种复合肥料,也是制造钙、铜、银等硝酸盐的原料;在有机工业用于制造硝基氯化苯、硝基甲烷、硝基乙烷、苯胺等一大类化合物;在染料工业用于对硝基苯甲醚等原料的制造;涂料工业用于制造硝基清漆和硝基瓷漆;在医药和农药的制造中也有广泛的用途。

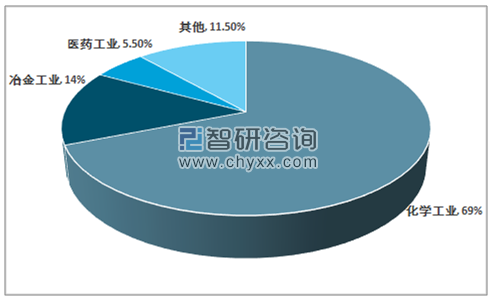

总体而言,硝酸是一种用途极为广泛的基础性化工原料,在国家的化工体系中与乙烯、氯碱工业等等行业一样,具有不可替代的作用。从近几年的硝酸下游的消费需求来看,硝酸依然主要用于化学工业,需求占比达到69%,其次至冶金工业,占比达到14%;医药以及农药中间体领域消费占比约5.5%。

中国硝酸下游消费需求占比

资料来源:公开资料整理

硝酸的工业生产技术历时悠久,技术成熟,目前工业硝酸的生产技术原理为氨氧化法,利用氨和空气的混合气通过催化剂将氨氧化成为NO,NO再氧化与水反应生产稀硝酸。

按照生产流程中是否加压可以分为常压法、中压法和比较先进的单高压法和GP双加压法。总体而言,行业生产技术已经极为成熟,生产能力也极为充沛,硝酸行业已经进入成熟期。

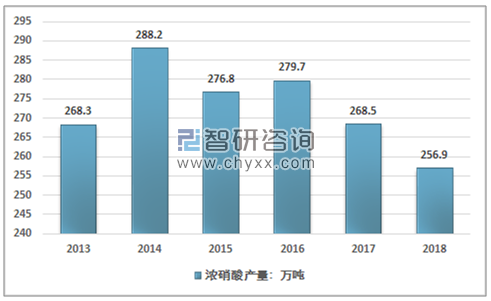

2013年-2018年中国浓硝酸产量呈小幅度波动状态,2016年到2018年由于产能过剩,环保限产,以及液氨价格提升,化肥需求不振等因素影响,国内硝酸产量逐渐走低。2017年中国浓硝酸(折100%)产量为268.5万吨,2018年中国浓硝酸累计产量为256.9万吨,同比下降4.3%。行业近几年产量走势如下图所示:

2013-2018年中国硝酸(折100%)产量走势图

资料来源:智研咨询整理

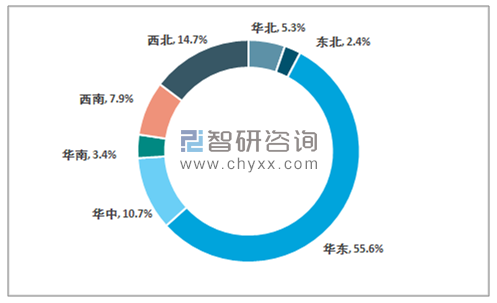

目前我国硝酸产量主要集中在华东地区,占到全国浓硝酸产量一半还多。华东地区浓硝酸的主要产地集中在江苏、安徽、浙江、山东省,其中江苏省浓硝酸2017年总产量为51万吨,居全国之首,安徽省总产量为43.21万吨,位居第二位。华中地区浓硝酸主要集中在河南省,主要企业代表有河南永昌化工、河南晋开集团,2018年河南浓硝酸产量约为26万吨。西南地区浓硝酸总产量为19万吨,主要分布在重庆、四川地区。

2018年中国浓硝酸产量分区域占比

资料来源:中国石油和化学工业联合会、智研咨询整理

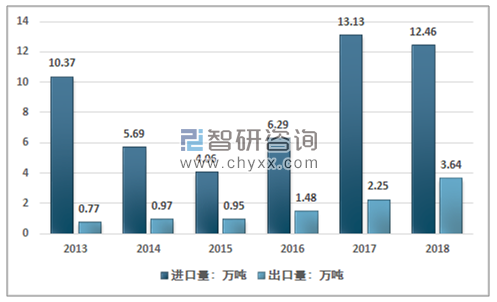

2013-2015年国内浓硝酸产能过剩明显,国内浓硝酸价格保持在历史低位,进口硝酸利润削减严重,港口贸易商转产,国内硝酸进口量逐年递减,随着国内供给侧改革的持续推进,从2016年国庆节之后硝酸行情转暖,进口酸窗口再次打开,2017年进口酸量稳步增加。

2017年硝酸进口量暴增,较2016年上涨259.7%,主要进口来源地为韩国、台湾省、日本等地区。出口量较2016年也有大幅度的增长,2017年出口量为2.25万吨,较2016年增幅70.7%。主要出口到台湾省、越南、马来西亚、泰国等周边国家。2017年浓硝酸表观消费量为279.38万吨,较2016年增长6.7%。2018年国内硝酸进口保持在历史高位,进口量为12.46万吨,国内出口量为3.64万吨,依然保持相对快速的增长,但占产量比重较小。

2013-2018年中国浓硝酸进出口统计

资料来源:中国海关

近几年,由于化工行业的环保限产,以及化肥行业在化肥零增长行动的约束下,需求量逐步滑落,浓硝酸需求量虽然相对稳定,但也呈现较为稳定的下滑态势。2018年中国浓硝酸(折100%)表观消费量约为265.72万吨,较2017年279.38万吨有所下降。

2013-2018年中国浓硝酸(折100%)表观需求量走势

资料来源:中国海关、智研咨询整理

智研咨询发布的《2019-2025年中国浓硝酸行业市场竞争格局及投资前景分析报告》指出:在行业进入成熟期之后,国内浓硝酸行业运行周期完全符合市场规律。

受2008年浓硝酸市场高度景气影响,2009-2010年,受利润驱使,大量资本涌入硝酸市场,2012-2015年间国内浓硝酸行业产能增速空前绝后,平均增长率8.26%。硝酸产能骤然饱和乃至过剩。硝酸行业竞争加剧,市场价格快速降低,利润水平大大缩减。2012-2015年国内浓硝酸行业从成熟期向衰退期转变。

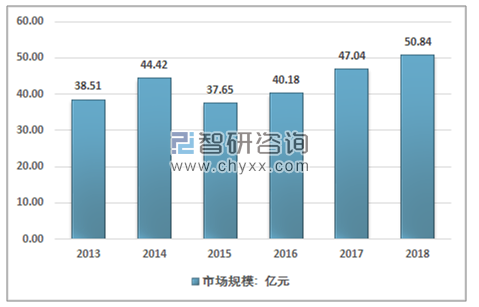

2016年起国家供给侧结构性改革的实施和环保等方面的要求,国内化工行业的生产需求受和宏观经济,以及安全生产要求的影响,大量落后产能被淘汰,浓硝酸产能逐步缩减。2016-2017年逐步转向恢复期,市场规模和价格逐渐提升。2018年中国浓硝酸市场规模约为50.84亿元,行业近几年市场规模走势如下图所示:

2013-2018年中国硝酸市场规模走势

资料来源:智研咨询整理

随着供给侧结构性改革进程加快,浓硝酸市场产能压缩的同时,产量增加,刚需能力提升,工厂成本缩减,盈利能力明显扩大,预示着硝酸行业良性发展道路铺开。目前硝酸行业亦正在朝着从粗放型向集约型的转变,产业链模式的运行优势日渐突出。

但值得注意的是,浓硝酸产能过剩问题仍为得到有效化解,目前国内浓硝酸企业总产能在443.5万吨/年,年内有效产能约386万吨。其中低端的常压法,高压法产能占比逐渐减小,但占比依然较大。

从生产工艺来看,按目前合成氨的制造成本,落后的常压法、高压法工艺与先进的双加压法工艺之间的成本差价在每吨220~250元,也就是说,只有当浓硝酸市场的价格降至每吨1500~1550元时,高压和常压法的落后工艺装置才能无生存空间。当市场价格上涨过快时,低端产能复产现象突出,产量迅速上升,价格上涨的阻力较大。

2018年1月国内硝酸企业月度开工率在58.35%%,较上年12月开工率环比增幅4.35%,与2017年同期水平增幅11.35%。由于国内浓硝酸产能过剩的格局并未得根本性的改变,开工率的提升导致市场供给相对充分,行业市场价格掉头向下。2018年一月国内浓硝酸价格下跌幅度高达20%,进入2月份国内浓硝酸工厂稳定市场秩序,部分工厂表示停车或者减量生产,整体开工率压缩至5成附近运行。

有独无偶的是,随着2018年化工行业需求逐步回升,2018年四季度,国内浓硝酸价格开始上升,开工率回升,但下游需求逐步回落,进入2019年,由于春节假期影响,浓硝酸企业出现了一定的胀库现象。市场价格迅速下跌。到截止至2019年四月,行业市场均价下降至1550元每吨。下降幅度约为15%左右。

总体而言,浓硝酸市场价格2017-2018年的跌宕起伏,随着供给侧结构改革的持续推进,浓硝酸市场产能、产量、表观消费量逐步向合理区间靠拢,部分产业链模式企业优势明显,硝酸利润水平提升,硝酸行业逐步进入良性恢复期。

随着硝酸市场波动增加,行业的洗牌进程的加速,一方面是淘汰了一些经营能力较弱规模较小的企业,行业供需结构有所好转,在一定程度上净化了市场环境,一方面则是促进了市场份额向较大规模的企业集中,行业内大企业的盈利能力有所好转,行业在市场价格的变化中逐渐走向了上升通道。落后产能在未来几年将会快速出清,随着产业链条逐渐完善,硝酸行业仍将延续良性恢复态势。前期市场价格波动对企业生产运行起到了显著的作用。

智研咨询 - 精品报告

智研咨询 - 精品报告

2024-2030年中国浓硝酸行业市场现状调查及发展前景研判报告

《2024-2030年中国浓硝酸行业市场现状调查及发展前景研判报告 》共十一章,包含中国浓硝酸行业竞争对手分析,2024-2030年中国浓硝酸行业发展趋势预测分析,2024-2030年中国浓硝酸产业投资机会与风险分析等内容。

文章转载、引用说明:

智研咨询推崇信息资源共享,欢迎各大媒体和行研机构转载引用。但请遵守如下规则:

1.可全文转载,但不得恶意镜像。转载需注明来源(智研咨询)。

2.转载文章内容时不得进行删减或修改。图表和数据可以引用,但不能去除水印和数据来源。

如有违反以上规则,我们将保留追究法律责任的权力。

版权提示:

智研咨询倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。

![2024年中国电饭煲行业全景速览:美的、苏泊尔、九阳龙头优势明显[图]](http://img.chyxx.com/images/2022/0330/6b296592ed87ae76d174b4fbc262ff18a3c189b8.png?x-oss-process=style/w320)