2019年3月26日,财政部发布2019年度新能源汽车补贴政策。新能源乘用车国家补贴减少50%左右,叠加技术要求提高,补贴系数下降,实际降幅超过50%。过渡期后,地方补贴取消,转而支持充电设施和相关配套建设。

根据新补贴政策对新能源乘用车的要求来看,国家续航补贴基准降低约50%,同时系统能量密度和百公里电耗优化补贴系数也有所降低,叠加取消地方补贴,2019年新能源乘用车补贴整体降幅过超过70%。车企单纯通过提高带电量获得高补贴已经不再现实,需要从提高能量密度和优化百公里电耗来提升补贴系数。单车最高补贴仅2.75万元,最高补贴要求为:续航大于400公里、电池系统能量密度大于160Wh/Kg;百公里电耗水平优于门槛值35%,最后一项难度较大,过渡期后最高补贴仅2.5万元。

对比2018年补贴后售价来看,2019年理论售价均有较大幅度的上涨,这15款车型涨幅区间15.4%-88.2%,其中江淮iEV由于价格较低,调整后涨幅最高,为88.2%;蔚来es8售价基数较高,涨幅最低,为15.4%。上述15款车算术平均涨幅46%,加权平均涨幅38%。假设按理论售价出售,那么A00车将上探到8-10万区间;A0轿车将上探15万左右,A0SUV上探至18万左右;A级车普遍超过20万,如北汽EU52018年补贴后售价16.19万元,2019年理论售价超过22万。

同级别的不同车型理论涨幅不同,这是由于车型定位的区别,预计2019年新能源汽车升级将出现结构性分化。

A00级车定锁定250-300公里续航区间,通过更换磷酸铁锂电池降低成本。A00级车平均补贴下降约3万元,通过提升带电量和优化能耗,A00级车续航必须超过250公里,保证拿到1.8万元基础补贴;通过更换磷酸铁锂电池,整车可降低6000元成本,相比其他车型仍具有很高价格优势,A00级车销量不会受到影响。

A0级锁定300-400公里,击部分车型有冲击400公里提升单车售价的需求。A0级补贴基准1.8万元,降幅4-5万元,提升带电量达到400公里,电池成本提升1万元,但可以提升1.5-2万的单车售价,此外,多款A0车能耗优化比值在30%-35%之间,接近35%,未来,通过继续优化,进入35%区间,可以额外获得1800元补贴系数增加额。

A级车可直接降价空间有限,通过搭载高镍三元提升能量密度,降低车重,优化能耗系数;通过加大电量提升续航获得整车溢价。A级车补贴下降5-7万元,理论价格直接进入20万以上,2019年将承受较大销售压力,续航400公里是A级车标配,保证拿到2.5万补贴基准额。19年续航主流将进入500公里,搭载超160Wh/Kg的高镍三元获得1倍能量密度补贴系数,通过减重优化百公里能耗,获得1.1倍能耗系数;通过提升续航,获得单车售价提升。

B+级车价格基数高,受影响较低,未来升级方向是品质和能耗改善。

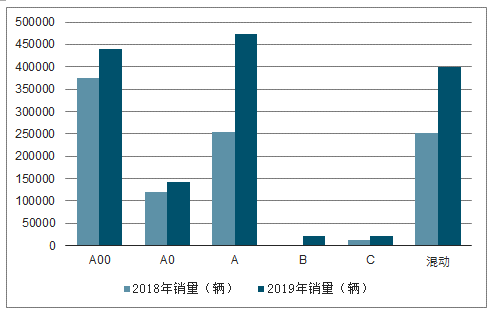

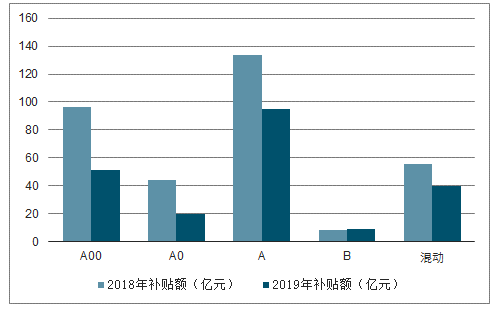

2019年新能源乘用车国家到补贴将下降到215亿元,较去年减少124亿元。2018年,新能源乘用车销量102万辆,根据单车补贴金额测算,A00到B&C级车,平均补贴分别为2.6/3.7/5.3和5.5万元,预计全年乘用车补贴在339亿元左右。2019年,由于补贴大幅下滑,从A00到B&C级车,新能源乘用车平均单车补贴分别降到1.2/1.4/2.0/2.1万元,预计乘用车补贴将下降到215亿元,较去年减少124亿元。

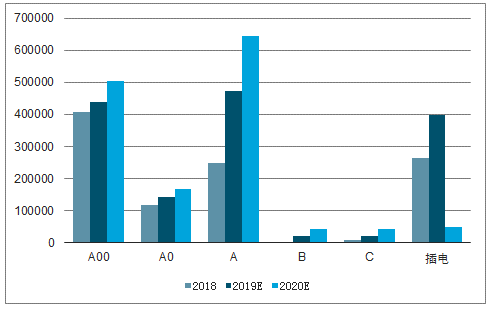

2018-2019年新能源乘用车销量及预测

数据来源:公开资料整理

2018-2019年新能源乘用车补贴总额及预测

数据来源:公开资料整理

一、新能源车

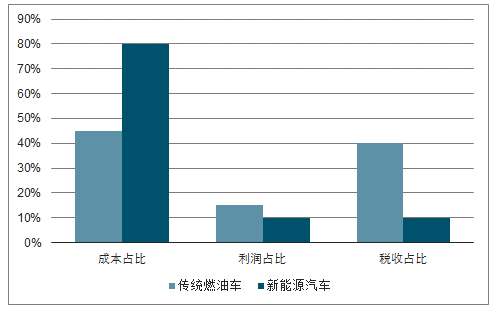

传统燃油车售价中,成本、利润和税费占比为4.5:1.5:4。在新能源汽车中,由于纯电动乘用车免征消费税和增值税,同时消费者购买纯电动车免征购置税和车船费,因此三者的分布约为8:1:1。以售价20万的车来计算,传统燃油车的制造成本为9万元,而新能源乘用车的成本在16万左右。

新能源汽车和燃油车售价构成

数据来源:公开资料整理

售价20万的新能源汽车制造成本分布

数据来源:公开资料整理

其中电池占比约40%,较过去几年有所下滑;电机电控系统技术成熟度逐渐提升,近几年价格迅速下降,占比由15%下降到7%,2018年底纯电乘用车配套电机电控整套成本在1万元左右。新能源汽车整车电气化程度较高,到汽车电子占比较传统燃油车提升到20%。其他成本则包括动力电池包配套零部件、BMS、电气连接以及车漆、灯光等组件。对比燃油车,三大件是发动机、变速箱和底盘,合计占制造成本的40%,其中发动机占比最高为20%。车身,底盘和内饰在两种类型的车上成本基本一致。

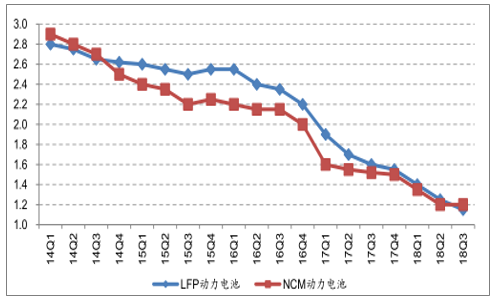

二、动力电池

2014年以来,动力电池以每年15%-20%的速度下降,2018年底,电池组价格为1200元/KWh。赛迪智库预计,到2020年和2025年,电池组价格将下降到900和600元/KWh,实际上,电池组价格下降速度超过预测,当前电池价格约1100元/KWh,预计2019年,价格下降20%。

国内动力锂电池组价格(元/Wh)

数据来源:公开资料整理

2018年以来,由于上游供给端产能迅速提升,未来两年钴和锂将处于供给过剩的状态,硫酸钴和碳酸锂价格从高位持续回落。同时,随着高镍电池占比提升,单位GWh电池所需四大材料均有所下降,尤其对成本占比较高的硫酸钴依赖程度会降低。我们预计降材料价格回落和高镍占比提升将推动电池成本下降10%-15%。此外,由于对电动车安全要求提升,新车必须对电池包加装防撞、阻燃和热失控组件,PACK成本占比有所提升。如某R车企款纯电车型必须加装热失控组件,成本在200-300元左右。

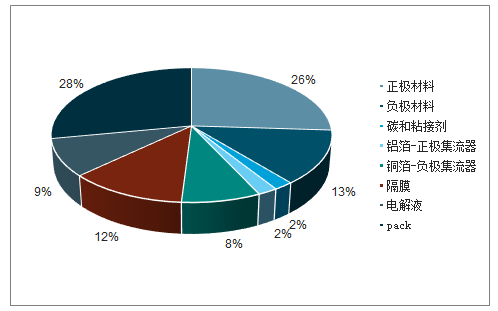

动力电池组成本构成

数据来源:公开资料整理

2019年,在补贴大幅退坡压力下,车企要求电池价格下降预期强烈。如某S车企要求C企业电池降到900元/KWh附近。当前所有在售车型,从A00到C级纯电动车单车平均带电量区间为25-81KWh。假设2019年电池价格下降20%,对不同级别的纯电动乘用车节约成本区间为0.6-1.9万元。

2018-2019年不同车型级别电池价格

数据来源:公开资料整理

功能配置是车辆可享受的溢价部分,改款车型通过调整相应配置降低成本,维持终端价格小幅波动,也可以通过加配提升终端销售溢价。按照车辆不同的功能属性,汽车可以分为车身、底盘、座椅、动力系统、外部配置、内部配置、安全配置、驾驶辅助和信息娱乐9大功能类别,车身、底盘成本基本固定;另外七大功能类别均有一定的调整空间。

电池系统零部件研发成本下降:车企开发新能源汽车初期,与动力系统有关的定制型零部件成本较高,规模起来和技术成熟后,零部件成本显著降低。如某集团下属J电池系统公司X型结构件2017年量产成本在1000元左右,2018年底,该结构件成本已经下降到500元左右。

三、动力系统

驱动电机系统是新能源汽车的“心脏”,主要由电动机、功率转换器、控制器以及各种检测传感器等模块,其中控制器是动力系统的控制中心,主要包含IGBT功率半导体模块及其关联电路以及软件部分。一辆车的电机电控成本占比是1:1的关系。

随着技术和工艺不断成熟迭代,电机电控价格下降速度非常快,2016年两者成本占整车比重超过20%;2018年底成本占比已经下降到7%,单车整套价格1万元左右。电机构成中永磁铁、定子和壳体原材料是钢、铜和钕铁硼等,原材料成本随大宗商品价格波动,巴克莱预计2019年铜价较2018年跌幅达5.14%;兰格钢铁预计2019年国内钢材均价将略有下移。同时,电机电控良品率提升,制造成本继续下降,毛利率下降到20%,反映在价格上,预计2019年均价下探至8000元/套,可节约成本2000元。

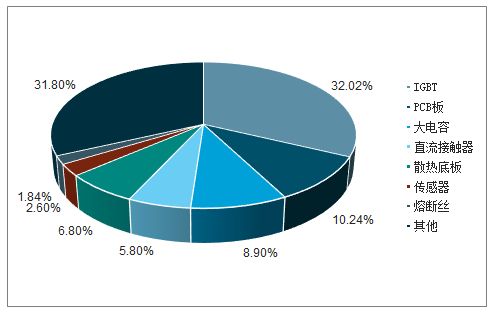

电控系统成本构成情况

数据来源:公开资料整理

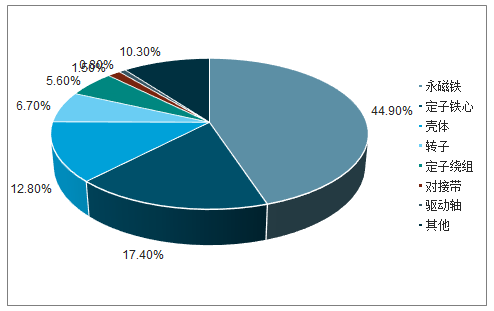

永磁同步电机成本构成情况

数据来源:公开资料整理

四、双积分

根据双积分政策的实施方案,NEV正积分企业可以通过交易新能源积分获取额外收入,传统车企面临积分不达标的惩罚压力,也有动力布局新能源汽车。初步估算,2020年NEV积分比例达到12%对应当年200万辆的新能源汽车销量。通过调整不同车型的分值、NEV积分比例等方式,双积分政策可以作为一项长效机制来推动新能源汽车销售占比的提升。

对于新能源车企来说,正积分可以看成是企业的额外收入,平均到单车收入上,有助于提升公司盈利能力。符合标准条件(m≤1000时,Y≤0.014×m+0.5;1000<m≤1600时,Y≤0.012×m+2.5;m>1600时,Y≤0.005×m+13.7;m为整车质量)的系数权重为1;符合超标准条件(m≤1000时,Y≤0.0098×m+0.35;1000<m≤1600时,Y≤0.0084×m+1.75;m>1600时,Y≤0.0035×m+9.59)系数权重为1.2;不符合上述两种标准条件的系数权重为0.5;插电混动车型积分为2。

根据2018年实际交易情况来看,118家乘用车企业共完成了107笔积分交易,交易金额达到七亿余元人民币,积分交易均价在300-500元之间。单车收入最高仅2500元,由此可见,双积分奖惩的额度过小,远不足以弥补退补损失,但作为一种额外收入,对新能源车企具有一定的激励作用。

4月9日公式了2018年度双积分情况。全行业油耗积分负分约299万分,油耗正积分约987万分,新能源汽车正积分约399万分。油耗负积分企业依靠关联企业转让正积分抵偿之后,仍需要购买新能源汽车积分,新一轮交易开启。

五、新能源汽车趋势

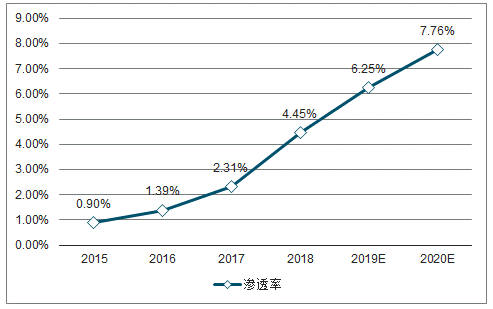

根据调查数据显示,2018年,中国新能源乘用车销量达到101.9万辆,同比增长69%;其中,纯电动乘用车78.8万辆,同比增长64.6%;插电式混合动力汽车26.5万辆,同比增长91%。电动乘用车渗透率达到4.5%。

2015-2020年中国新能源乘用车渗透率及预测

数据来源:公开资料整理

在规模加速扩大和技术成熟度递增的驱动下,新能源乘用车整体成本下降速度贴合补贴退坡幅度,因此2019年新能源乘用车销量并不会受补贴退坡影响,预计全年实现150万辆销售,纯电动乘用车110万辆,插电混动乘用车40万辆;2020年新能源乘用车达到190万辆,渗透率进一步提升到7.76%。

2019-2020年中国新能源乘用车销量及预测

数据来源:公开资料整理

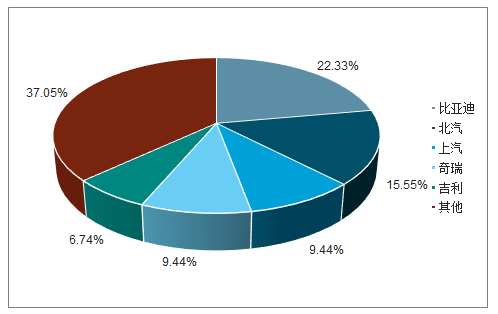

2017-2018年新能源乘用车销售格局变化来看,国内头部企业top5由销量占比由60%提升至62.95%,其中比亚迪以22.74万辆/22.33%的市场占有率稳居国内榜首;北汽、上汽站稳前三位置,排在第五名的吉利汽车仅比第六的江淮汽车高出5000辆。Top5车企或有变化,但市场份额仍将进一步提升。

2018年新能源乘用车销量top5占比

数据来源:公开资料整理

从2018年新能源乘用车销量前十的车型来看,销售主力车型呈现出三大特点:性价比高、高续航和高品质。

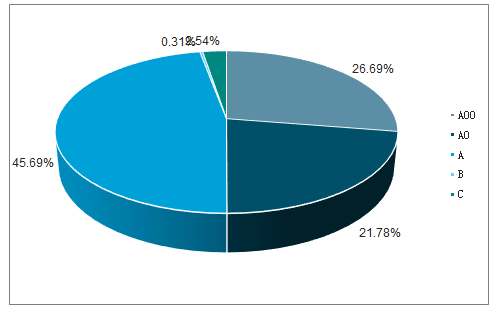

2019年1月纯电动乘用车车型销量占比

数据来源:公开资料整理

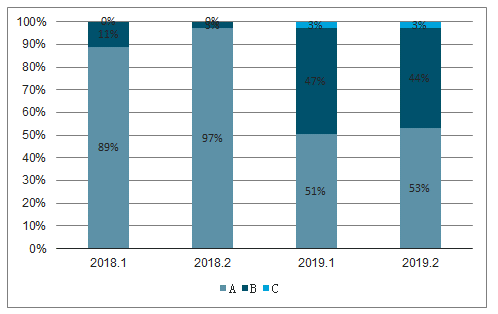

从插电混动乘用车车型来看,2019年1-2月累计销量达到3.1万辆,占乘用车比例为21.8%,其中B级插混销量占比较2018年1-2月大幅提升,分别达到47%和44%,C级插混也实现从无到有,达到3%的份额。

2018-2019年插电混动乘用车升级明显

数据来源:公开资料整理

补贴退坡引发产业链格局重塑,影响最大的仍是整车和电池环节。整车端通过各种方式降本后,终端价格将迎来普遍的0.5-2万元价格上涨,不同车型涨价幅度不同将引起整车企业盈利分化,A级及中高端车型甚至可以牺牲合理毛利率来维持原价。整车消费的品质将非常明显,体现在A级及以上车型占比提升,A00车占比降低,从而提升整个新能源乘用车市场的盈利规模,市场集中度有望进一步提升。

新补贴政策推出后,车企将加快新款和改款车型上市速度,重心将更多放在满足消费者需求上,弱化追求补贴最大化的力度,整车电池配套结构调整有利于磷酸铁锂电池产业链。

相关报告:智研咨询发布的《2019-2025年中国新能源车市场全景调查及发展前景预测报告》

智研咨询 - 精品报告

智研咨询 - 精品报告

2023-2029年中国新能源车电机驱动系统行业市场研究分析及未来前景分析报告

《2023-2029年中国新能源车电机驱动系统行业市场研究分析及未来前景分析报告》共十一章,包含新能源车电机驱动系统行业发展趋势分析,2023-2029年中国新能源车电机驱动系统的投资风险与投资建议,研究结论及发展建议等内容。

文章转载、引用说明:

智研咨询推崇信息资源共享,欢迎各大媒体和行研机构转载引用。但请遵守如下规则:

1.可全文转载,但不得恶意镜像。转载需注明来源(智研咨询)。

2.转载文章内容时不得进行删减或修改。图表和数据可以引用,但不能去除水印和数据来源。

如有违反以上规则,我们将保留追究法律责任的权力。

版权提示:

智研咨询倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。

![电动车史上最大订单,特斯拉成首家市值突破1万亿美元大关的汽车企业[图]](http://img.chyxx.com/2021/10/89128XGGZD_m.jpg?x-oss-process=style/w320)