预计2019年乘用车销量实现1.4%左右增长。分季度来看,明年增速预计前低后高,上半年销量平稳过渡,下半年有望实现增长。1)需求端来看,2018年上半年实现良好开门红使得销量基数较高,下半年起受多重因素扰动使得销量基数较低;2)车企批发端来看,当前经销商库存压力较高,预计去库存将延续到明年上半年,下半年开始需求复苏+低位库存有望推动批发销量实现快速反弹。

- | 19Q1 | 19Q2 | 19Q3 | 19Q4 | 2019E |

乘用车销量 | 560.9 | 550.3 | 573.4 | 710.0 | 2394.7 |

同比 | -8.0% | -3.1% | 5.4% | 11.2% | 1.4% |

轿车 | 271.9 | 269.0 | 285.8 | 346.3 | 1173.0 |

同比 | -5.0% | -5.0% | 5.0% | 10.0% | 1.4% |

SUV | 239.0 | 230.9 | 241.1 | 309.2 | 1020.3 |

同比 | -10.0% | 0.0% | 7.5% | 15.0% | 3.1% |

MPV | 40.46 | 38.475 | 37.3 | 44.7 | 160.9 |

同比 | -15.0% | -5.0% | 0.0% | 0.0% | -5.4% |

数据来源:公开资料整理

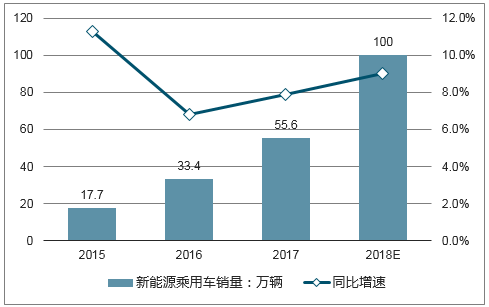

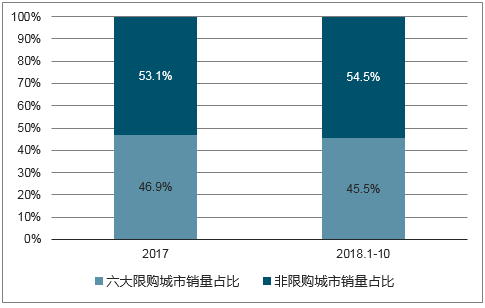

2018年为新能源汽车消费崛起元年,2018年前11月新能源乘用车累计销量达到85.9万辆,同比增长87.6%,表现优异。分市场看,根据交强险数据,2018年前10月非限购地区新能源乘用车终端销量28.8万辆,占比达到54.5%,相比2017年占比53.1%有所提升,表明优质的新能源乘用车产品在逐步打开非限购地区市场需求。

2018年新能源乘用车销量将达100万辆

数据来源:公开资料整理

非限购城市新能源乘用车销量占比逐步提升

数据来源:公开资料整理

相关报告:智研咨询发布的《2019-2025年中国新能源汽车控制器行业市场发展模式调研及投资趋势分析研究报告》

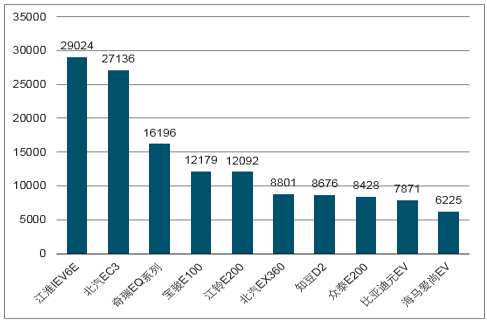

根据交强险数据,非限购地区(北京、上海、深圳、杭州、天津、广州以外地区)2018年前10月非运营(也即私人消费)上牌量前十纯电车型主要为江淮iEV6E、北汽EC3等A00级车型,此外北汽新能源EX360、比亚迪元EV等A0级SUV销量排名靠前;插电混车型方面,2018年前10月非运营(也即私人消费)上牌量前十插电混车型主要为比亚迪唐DM、宋DM、秦DM、宝马530Le等优质车型。

2018年前10月非限购城市非运营上牌量前十纯电车型(单位:辆)

数据来源:公开资料整理

2018年前10月非限购城市非运营上牌量前十插电车型(单位:辆)

数据来源:公开资料整理

展望2019年,限购城市新能源乘用车需求将更多释放,私人消费销量有望小幅增长至38万辆;A00级电动车替代低速车、优质车型供给有望进一步打开非限购地区市场需求,私人消费销量有望大幅增长至65万辆;网约车新能源化加速,以及各地出租车逐步电动化,共同助力运营销量增长至37万辆。综上,预计2019年新能源乘用车销量有望达到140万辆,同比增长40%。

预计2019年新能源乘用车总销量达到140万辆

单位:万辆 | 限购地区纯私人消费 | 非限购地区纯私人消费 | 运营 | 合计 |

2018E | 34 | 46 | 20 | 100 |

其中A00级销量 | 6 | 30 | 3 | 39 |

A00级以上销量 | 28 | 16 | 17 | 61 |

2019E | 38 | 65 | 37 | 140 |

其中A00级销量 | 5 | 37 | 5 | 47 |

A00级以上销量 | 33 | 28 | 32 | 93 |

驱动因素 | 私人购车需求增加 | 私人购车需求增加 | 网约车采购量增加 | |

数据来源:公开资料整理

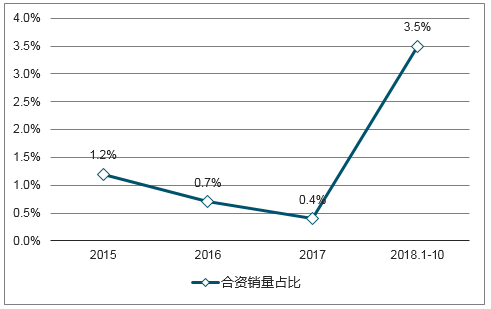

2018年前10月合资品牌新能源乘用车销量仅2.5万辆,占全市场比例3.5%,远低于燃油车销量占比。双积分政策明确2019年开始考核新能源汽车积分(NEV积分),2019年和2020年的新能源汽车积分比例要求分别为10%、12%,以上汽大众为例,假设2019年产量约200万辆,则2019年NEV积分要求达到20万分,约合4-10万新能源汽车产量。

合资品牌目前新能源乘用车销量占比极低

数据来源:公开资料整理

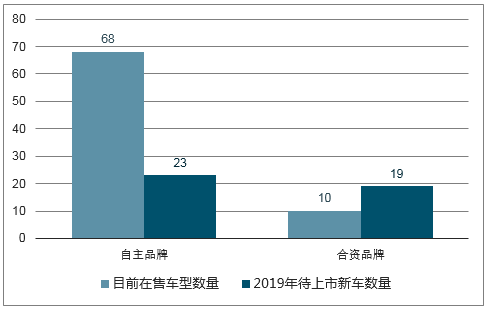

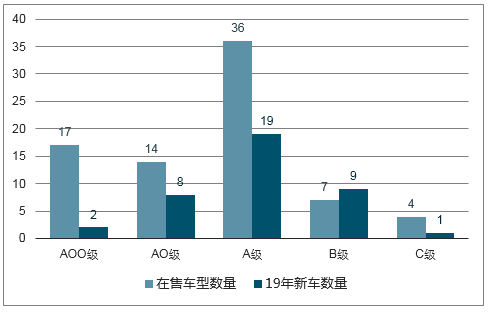

根据我们的不完全统计,2019年将至少有42款全新或换代车型上市,包括27款纯电动车型和15款插电式混合动力车型。展望2019年,各大车企将至少有42款全新或换代车型上市,其中低端的A00级新车仅2款,A0级、A级、B级新车分别有8款、19款、9款,车型高端化趋势明显。

2019年合资品牌加大新能源车型投放力度(单位:款)

数据来源:公开资料整理

2019年新能源汽车新车型以中高端的A0级、A级、B级为主

数据来源:公开资料整理

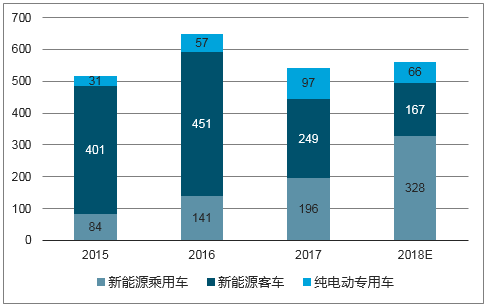

根据我们测算,2018年新能源乘用车补贴金额将由2017年196亿大幅增长至328亿,也使得2018年新能源汽车补贴总金额达到561亿,超过2017年水平。

2018年新能源乘用车总补贴金额大幅增长(单位:亿元)

数据来源:公开资料整理

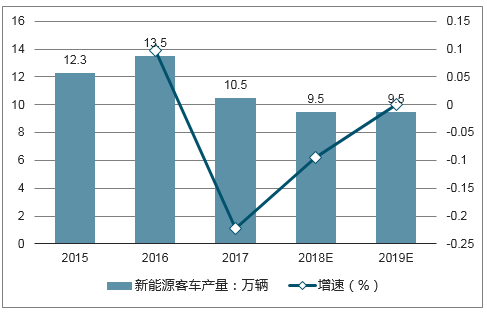

预计2018年新能源客车产量9.5万辆,同比下滑10%。预计2019年全年新能源客车产量与2018年持平,影响需求的因素主要有两方面:1)经济下行压力加大导致各地对新能源公交车购置的支持力度减弱;2)国务院《打赢蓝天保卫战三年行动计划》要求2020年底前,重点区域的直辖市、省会城市、计划单列市建成区公交车全部更换为新能源汽车,对于未来两年行业总量有一定支撑。

预计2019年新能源客车产量与2018年持平

数据来源:公开资料整理

随着2018年新能源物流车购置补贴快速退坡,新能源物流车采购价格有一定程度上涨,新能源物流车的经济性相较于传统燃油车的优势有所减弱,深圳市运营补贴的出台有助于当地电动物流车推广。作为全国首先出台电动物流车运营补贴的城市,深圳此举有望形成示范效应。

2018年新能源专用车补贴标准(单位:元/kWh)

车辆类型 | 电池度数 | 2017 | 2018过渡期 | 2018正式期 | 补贴下调幅度 |

新能源专用车 | 30(含)kWh以下部分 | 1500 | 600 | 850 | -43% |

30~50(含)kWh部分 | 1200 | 480 | 50 | -38% | |

50kWh以上部分 | 1000 | 400 | 650 | -35% | |

注:1)2018年2月12日至2018年6月11日为过渡期,过渡期期间补贴为2017年补贴的0.4倍。2)2018年中央财政单车补贴上限为10万元,相比2017年15万元的单车补贴上限下调幅度为33%。 | |||||

数据来源:公开资料整理

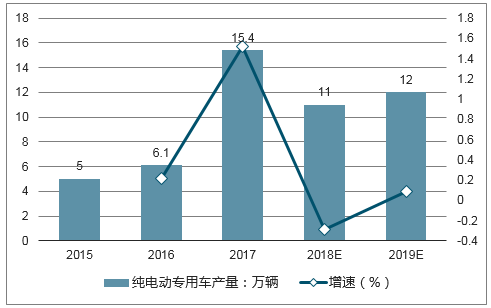

由于2018年购置补贴大幅下滑,以及往年购买的电动物流车出现较多闲置,今年电动物流车放量受到压制,6月起产量连续同比下滑。预计2019年纯电动专用车产量有望小幅提升至12万辆,同比增长9%。长期看电动物流车发展前景依然广阔:1)路权是驱动电动物流车发展的核心动力,国家对于符合标准的新能源配送车辆给予通行便利,竞争优势非常明显。2)相较于传统燃油车,电动物流车充电费远小于燃油费,用车成本低。

预计2019年纯电动专用车产量12万辆

数据来源:公开资料整理

双积分政策下车企全面发力新能源,优质车型的投放逐步打开非限购地区市场化需求,叠加网约车新能源化加速,新能源乘用车总量有望维持高增长。预计2019年新能源汽车产销规模达162万辆(+34%),其中新能源乘用车140万辆(+40%),新能源客车9.5万辆(0%),纯电动专用车12万辆(+9%)。

预计2019年新能源汽车行业维持较高景气

- | 影响主因 | 19年预计产量/万辆 | 19年预计增速 | 2018-2019的变化 |

新能源汽车行业 | —— | 162 | 34% | 补贴政策或调整 |

新能源乘用车 | 购置补贴车型成熟度 | 140 | 40% | 考核NEV计分 |

新能源客车 | 购置补贴政策要求 | 9.5 | 0% | 行业加速洗牌 |

纯电动专用车 | 购置补贴 | 12 | 9% | 供给逐步改善 |

数据来源:公开资料整理

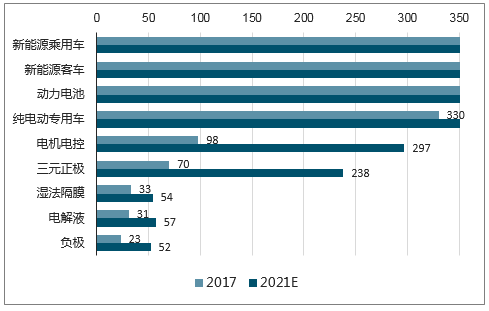

新能源汽车产业链来看,根据我们对于各环节的测算,综合考虑市场规模水平和未来成长空间两个维度,新能源乘用车和动力电池两个环节投资价值最高。新能源乘用车收入增长空间最大,预计将由2017年的778亿元增长至2021年的3180亿元,增幅309%,位于各个环节之首。

新能源汽车产业链各环节2017年、2021年(预测)收入规模对比(单位:亿元)

数据来源:公开资料整理

根据国家统计局数据,随着国内汽车市场迅速扩大,同期汽车销量复合增速为16.9%,零部件的成长性优于汽车行业整体。从零部件上市公司国内收入来看,2009年到2017年复合增速为18.0%,2017年零部件上市公司的国内总收入为4880亿,在行业整体产值占比约为13.4%(2017年零部件产值约为3万亿元),侧面反映了国内上市零部件公司仍有较大成长空间。

零部件上市公司国内收入快速增长

数据来源:公开资料整理

从各零部件产品的国产化率来看,中国仅有少部分零部件的国产化率已经达到较高的水平,如汽车玻璃,但大部分零部件的国产化率仍然较低,未来有较大的提升空间。

大部分零部件国产化率仍然较低

数据来源:公开资料整理

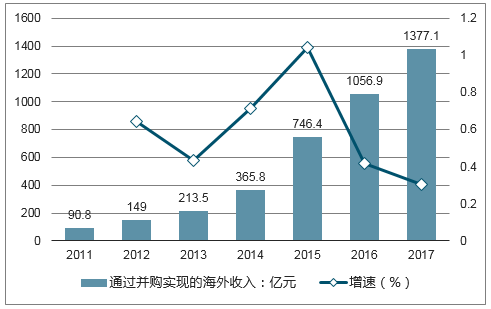

在全球化配套背景下逐步走向海外,海外并购更加速海外扩张。2017年,汽车零部件上市公司的海外业务收入达到1786.5亿元,同比增长28.1%。从2011-2017年,海外业务收入复合增长率40.2%,远高于零部件行业总营收CAGR17.8%(与海外业务收入同口径,未剔除当年新股且包含华域汽车和潍柴动力);海外收入占总营业收入比重从9.4%上升至26.8%。

零部件上市公司海外收入占总营收比例持续提升

数据来源:公开资料整理

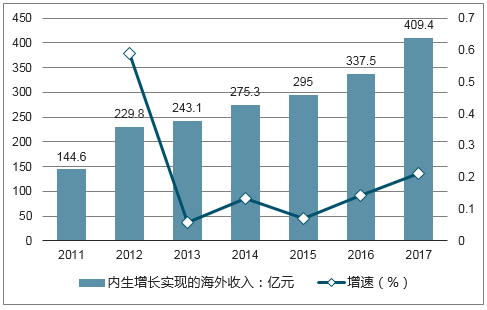

大部分零部件公司是靠海外独资建厂、合资建厂、增加国外销售来扩大海外收入,依靠内生发展的零部件公司海外收入复合增速18.9%。

依靠并购的零部件公司(如均胜电子)海外收入提升较快

数据来源:公开资料整理

依靠内生发展的零部件公司(如福耀玻璃)海外收入增长稳健

数据来源:公开资料整理

汽车智能化的快速升级,传感器、执行机构和智能驾驶控制器迎来需求快速增长,预计到2020年市场规模约为478亿。智能车机和LED车灯配置持续升级,预计到2020年市场规模约为260亿和156亿,复合增速为20.1%和22.9%。新能源汽车销量快速提升,电机电控、热管理与轻量化增量明显,预计2020年市场规模将分别达到150亿、72亿和2328亿,复合增速为26.5%、48.5%和18.2%。

智能化与电动化带来增量部件

- | - | 2017年(亿元) | 2020年(亿元) | CAGR |

智能化 | ADAS | 95 | 478.8 | 49.9% |

前装智能车机 | 150 | 260 | 20.1% | |

LED车灯 | 84 | 156 | 22.9% | |

电动化 | 电机电控 | 74 | 150 | 26.5% |

热管理 | 22 | 72 | 48.5% | |

铝合金轻量化 | 1411 | 2328 | 18.2% |

从收入结构来看,传统部件占比下降,新兴部件占比上升。通过梳理2012-2017年,汽车零部件上市公司(剔除华域、潍柴)的主营产品收入结构,可以发现,传统部件如轮毂、通用件等占比下降,且收入增速较慢,2012-2017年CAGR分别为2.7%、11.2%;新兴部件增长较快,如汽车电子、轻量化、热管理部件,增速分别为25.6%、54.4%和33.5%,占比零部件上市公司收入从2012年的11.7%提高到了2017年的19.8%。变速箱、内外饰在明显的进口替代和自主崛起趋势下,收入增速也较高,分别为29.3%和25.3%。

新兴零部件收入CAGR较快

数据来源:公开资料整理

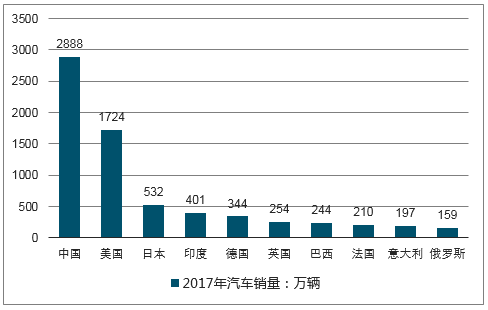

从2005年到2017年,中国汽车销量从576万辆增长至2888万辆,占全球市场比例从9%增长至30%,已经连续9年成为全球第一大市场。从2017年全年销量来看,中国汽车销量2888万辆,美国市场销量为1724万辆,仅为中国销量的60%,日本、德国、英国汽车销量分别为532、344和254万辆,不到中国销量的1/5。

中国销量占全球的比例持续上升

数据来源:公开资料整理

2017年主要国家的销量对比

数据来源:公开资料整理

中国零部件企业实力持续提升,客户的质量也随之提高,从自主走向合资标志着中国零部件走向一线配套体系。

智研咨询 - 精品报告

智研咨询 - 精品报告

2021-2027年中国新能源乘用车行业竞争格局分析及发展趋势预测报告

《2021-2027年中国新能源乘用车行业竞争格局分析及发展趋势预测报告》共十一章,包含车用替代燃料的发展,新能源乘用车电池技术的研发,2021-2027年新能源乘用车产业前景趋势预测等内容。

文章转载、引用说明:

智研咨询推崇信息资源共享,欢迎各大媒体和行研机构转载引用。但请遵守如下规则:

1.可全文转载,但不得恶意镜像。转载需注明来源(智研咨询)。

2.转载文章内容时不得进行删减或修改。图表和数据可以引用,但不能去除水印和数据来源。

如有违反以上规则,我们将保留追究法律责任的权力。

版权提示:

智研咨询倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。

![2021年中国新能源乘用车市场发展分析:乘联会预测全年批发销量将达240万辆[图]](http://img.chyxx.com/2021/06/20210617130051.jpg?x-oss-process=style/w320)

![2020-2021年中国新能源乘用车上险量、私人上险量占比、造车新势力上险量TOP10品牌及TOP10城市分析[图]](http://img.chyxx.com/2021/05/20210511133944.jpg?x-oss-process=style/w320)