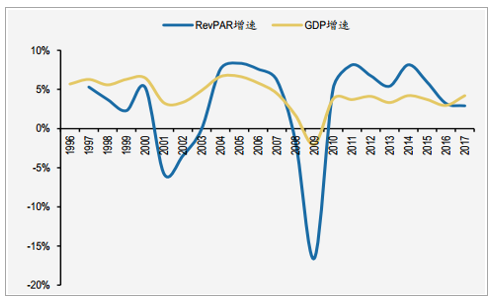

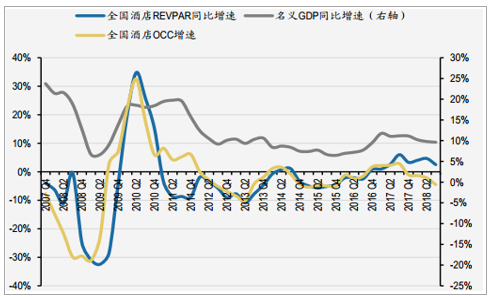

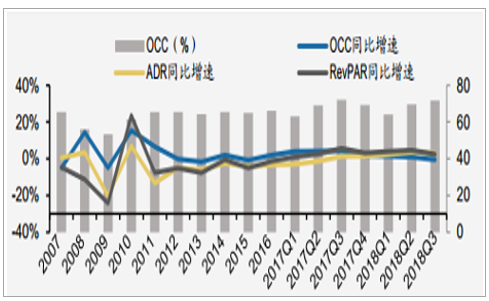

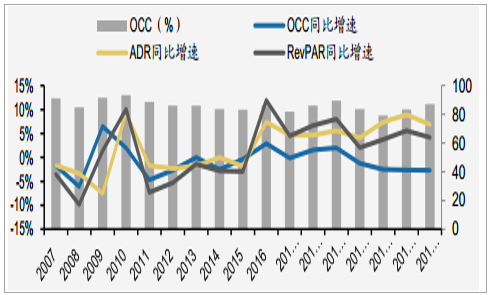

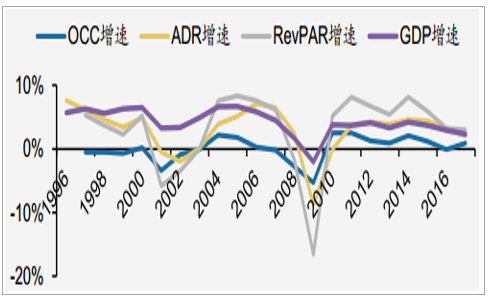

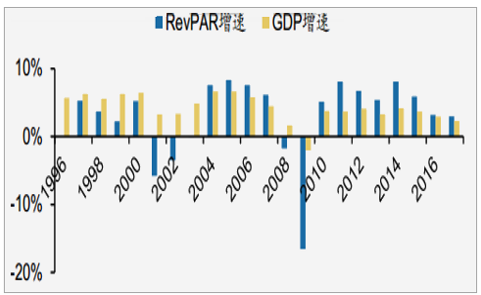

酒店行业是类周期品种, RevPAR增速相比GDP增速弹性高于1。 由于美国酒店行业数据周期较长, 参照美国数据, 美国酒店行业RevPAR增速受宏观环境影响较为显著, 1997年至2017年美国GDP年平均增速为4.4%, 酒店业Revpar平均增速为3.1%(复合增速为2.7%) 。 过去20年Revpar连续增长一般达4年以上, RevPAR增速平均约为GDP增速的1.3倍, 弹性高于GDP增速。酒店行业:宏观经济和政策环境带来两轮下行周期。 国内酒店行业周期也受到宏观经济影响, 08-09年和11-15年经历下行: (1) 08和09年受金融危机影响全国RevPAR同比分别下降11.3%和24.3%;入住率同比分别上升14.30%和下降5.10%; (2) 而11年以后受宏观回落及成本上升等因素影响, 11-13年RevPAR分别下降7.7%、 5.3%和7.7%;平均房价分别下降6.2%、 5.1%和13.3%, 入住率分别下降1.7%、 0.2%和上升6.5%。 16年以来行业有所回暖, 16和17年RevPAR同比分别增长-1.4%和3.5%, 入住率同比分别增长3.6%和2.0%。

美国酒店行业REVPAR增速与宏观经济高度相关

数据来源:公开资料整理

酒店REVPAR增速和名义GDP增速存在一定相关性

数据来源:公开资料整理

国内酒店行业利润增速略有回升,但全行业利润率维持低位水平: 16年以来全国住宿业平均利润增速回升至10-12%的高位水平,不过从收入增长、利润率和EBITDA率看回升并不明显,其中16年和17年EBITDA率相比14-15年低点4.6%分别回升至7.8%和6.2%水平,销售利润率甚至低于02-03年水平,表明酒店行业仅有结构性回升,整体盈利仍较差。

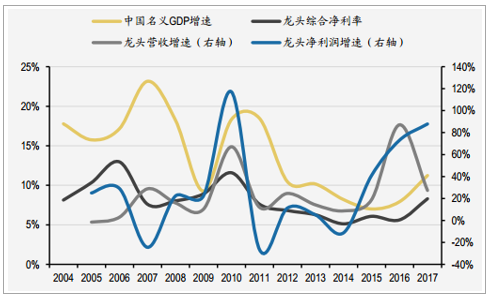

龙头公司盈利增长和盈利能力显著高于行业水平: 近年来受到规模扩张,并购整合影响加大。三大龙头酒店收入、净利润和净利率表现远高于行业水平。 15年以来龙头酒店集团营收和净利润水平高速增长, 2015-2017年三大龙头营收合计增速分别为18.8%、 87.0%和27.3%,净利润增速分别为40.9%、 73.1%和87.9%。盈利能力方面:首旅和华住净利率在最近一轮下行周期(14-15)中不降反升,并未受到明显冲击。 17年锦江、华住和首旅净利率分别为7.3%、 7.8%和15.1%, 18年前三季度分别为9.0%、 13.1%和15.5%。

全国住宿业和宏观经济周期走势

数据来源:公开资料整理

国内酒店龙头营收利润和宏观经济周期走势

数据来源:公开资料整理

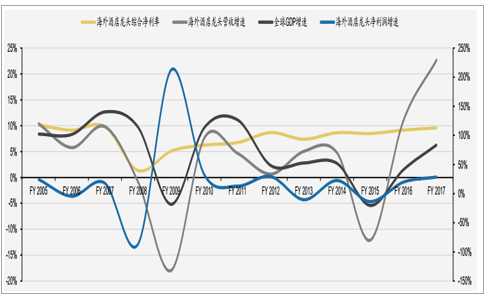

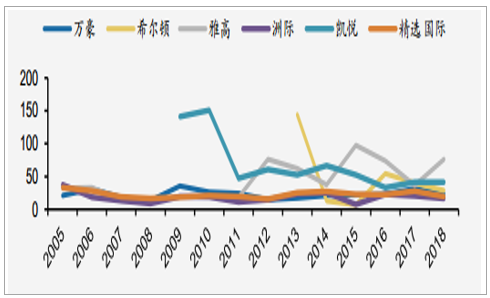

海外酒店龙头方面, 大型酒店集团营收和全球GDP增速存在一定相关性, 08年金融危机期间营收均受到较大冲击。 14/15年的下行周期对雅高、希尔顿等龙头也带来一定影响。 17年随着全球经济回暖,酒店龙头营收均有所回升,万豪、希尔顿、雅高17年营收同比分别为34.1%、 23.8%和17.7%,增速领先。净利润方面,龙头净利润波动较大, 2014-2015年,万豪、雅高和洲际等龙头净利润均受到宏观经济下行冲击。

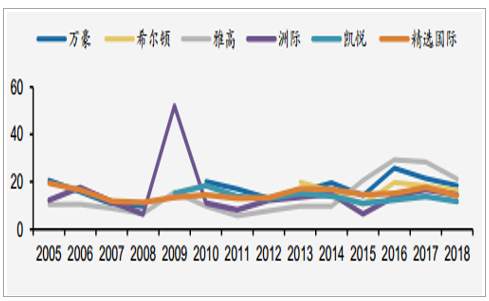

从盈利能力角度看, 海外酒店龙头净利率受14-15年宏观经济下行影响不明显,其中雅高和希尔顿净利率下滑和宏观经济周期下行存在一定滞后。营收增速较快,规模持续扩张的酒店盈利能力受宏观经济周期波动冲击较弱,其中万豪和精品2013-17营收复合增速分别为15.7%和8.6%,增速领先其他海外酒店龙头,而万豪和精品净利润也较为平稳。

海外酒店龙头业绩和宏观经济关系(万豪、香格里拉、雅高、精品、洲际、温德姆)

数据来源:公开资料整理

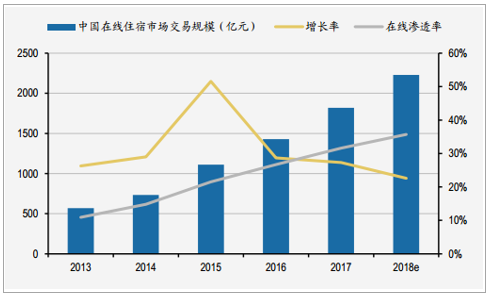

在线住宿市场交易规模逐年递增, 在线渗透率不断提高, 但增速也开始下降。 2017年, 中国在线住宿市场交易规模达到1819.4亿元, 比2016年增长27.3%, 预计在2018年年末交易规模达到2230亿元; 2017年住宿市场的在线渗透率达到31.6%, 预计2018年在线渗透率达到35.7%。 我国在线住宿市场交易规模和在线渗透率不断提高, 不过从增速上看近几年的高增长已有下降, 增速已从30%以上增长下滑至约20-25%的水平。

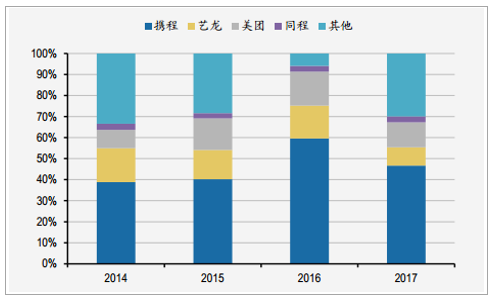

在线住宿市场中龙头企业市场份额稳定增长, 市场竞争激烈。 2017年中国在线住宿企业中携程、 美团和艺龙、 同程共占有61.4%的市场份额, 市场份额集中。 在2014-2017年期间, OTA龙头企业携程、 美团、 同程、 艺龙的市场份额不断提升, 而行业内其他规模较小的企业的市场份额总和在不断下降, 市场集中度将会进一步提升。

在线住宿市场交易规模逐年增加,在线渗透率提升

数据来源:公开资料整理

14-17年在线住宿市场中,龙头企业市场份额稳定增长

数据来源:公开资料整理

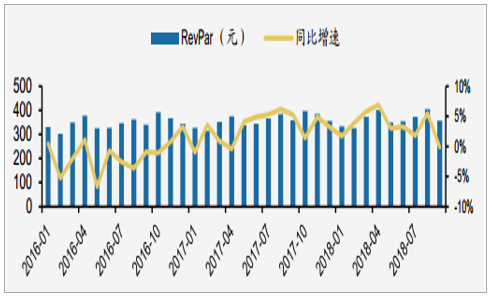

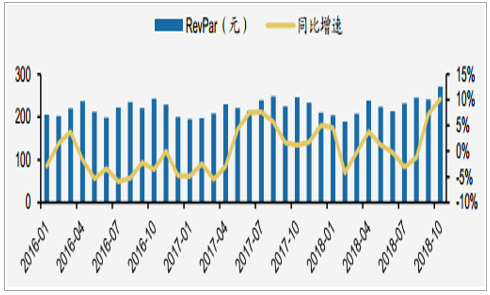

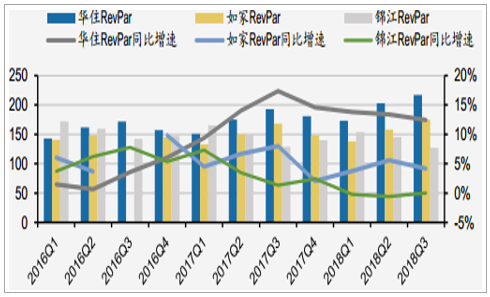

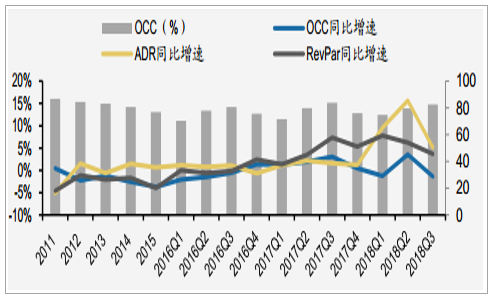

16、 17年酒店业经营指标显著好转,旺季RevPar同比增速更高, 18年以来行业延续上升趋势,但从5月开始增速相比前期有所放缓,加上宏观经济预期悲观,市场对酒店行业情绪从乐观转向悲观。全国酒店: 17年Q3增速达到峰值, 18年有所放缓, 18年Q2、 Q3Revpar分别增长4.6%、 2.5%,上年同期分别为2.6%、 5.6%。酒店集团: RevPar增速超过行业, 18年三季度华住、锦江、如家RevPar分别同比增长12.4%、 3.7%、 4.2%。行业复苏的支撑核心是周期性供需调整。 12年以后全国住宿业固定资产增速呈逐年下降趋势, 16年全国住宿业固定资产投资额同比下降11.5%。供给侧持续出清改善了行业的供需关系,是支撑酒店业复苏的核心逻辑。

近几月STR数据增速有所放缓,但仍保持较高增速

数据来源:公开资料整理

星级酒店RevPar小幅波动,但并未明显恶化

数据来源:公开资料整理

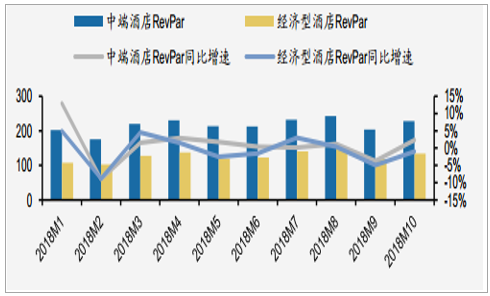

锦江境内中端和经济型酒店月度RevPar增速维持稳健增速

数据来源:公开资料整理

三大酒店集团RevPar增速总体保持稳定

数据来源:公开资料整理

2018年酒店增长结构发生变化, 17年酒店市场出租率和平均房价均有上涨, 18年在出租率高位的背景下酒店出租率整体小幅回落,平均房价持续上行成为驱动RevPar向好的主要动力。

2018年国内酒店出租率较上年增长放缓,但平均房价呈现加速上涨趋势。 18年1-7月酒店出租率增长0.9pct,相比17年全年增速3.6pct有显著下降,平均房价增速达到3.2%,较17年全年-0.1%(剔除营改增因素约1.5%增长)明显提升。

华住: 2018年以来房价上涨更为明显,出租率在去年高基数基础上仅有小幅下降。其中, 18年Q1、 Q2、 Q3出租率分别下降-0.2%、-0.5%和-2.5%,而平均房价同上升13.7%、 13.6%、 9.6%。

锦江: 18年8、 9、 10月锦江境内酒店平均房价分别增长9.2%、 8.7%、 8.6%,出租率则分别下滑2.8pct、 6.4pct和1.6pct。

全国酒店业经营指标

数据来源:公开资料整理

华住经营指标

数据来源:公开资料整理

锦江经营指标

数据来源:公开资料整理

如家经营指标

数据来源:公开资料整理

从重点省市来看,北京星级饭店2018年10 月平均房价553.00 元,同比上涨 9.20%,平均出租率为 72.60%,同比上升 5.10 个百分点。综合来看 10 月北京星级酒店 RevPAR 值 401.48 元,同比上涨 14.78%。从 1-10月累计值来看,平均房价 537.10 元,同比上涨 6.80%,平均出租率为 70.60%,较去年同期上升 4.30 个百分点。综合来看 1-10 月北京 RevPAR 值 379.19 元,同比上涨 11.33%。

上海星级饭店 9 月平均房价 751.88 元,同比上涨 3.80%,当月星级饭店平均出租率为 67.12%,同比下滑 2.93 个百分点。综合来看 9 月上海星级酒店 RevPAR值 504.66 元,同比下降 0.54%。从 1-9 月累计值来看,上海市星级饭店平均房价 731.35 元,同比上涨 3.36%,平均出租率为 66.68%,同比下滑 1.52 个百分点。综合来看 1-9 月上海 RevPAR 值 487.66 元,同比上涨 1.05%。

北京及上海星级酒店 RevPAR 走势

数据来源:公开资料整理

北京及上海五星级酒店 RevPAR 走势

数据来源:公开资料整理

五星级酒店方面,北京五星级饭店 10 月平均房价 911.40 元,同比上涨 8.67%,对应出租率为 73.80%,同比上涨 6.80 个百分点。综合来看 10 月北京五星级RevPAR 值 672.61 元,同比上涨 19.70%。从 1-10 月累计值来看,平均房价871.70 元,同比上涨 4.55%,对应出租率为 70.40%,同比上涨 1.60 个百分点。综合来看 1-10 月北京五星级酒店 RevPAR 值 613.68 元,同比上涨 6.98%。上海五星级饭店 9 月平均房价 987.42 元,同比上涨 1.44%,对应出租率为68.27%,较去年同期下滑 3.69 个百分点。综合来看 9 月上海五星级 RevPAR值 674.11 元,同比下降 3.76%。从 1-9 月累计值来看,平均房价 961.41 元,同比上涨 1.10%,对应出租率为 69.09%,较去年同期下滑 1.83 个百分点。综合来看 1-9 月上海五星级酒店 RevPAR 值 664.24 元,同比下降 1.51%。

三大酒店集团盈利能力显著提升。华住截至18年Q3,华住实现净利润11.3亿元,同比增长13.3%,净利率达到15.31%。 锦江自15年来维持较快增长,截至18年Q3,实现净利润8.7亿元,同比增长22.5%,净利率为7.96%。 首旅酒店截至18年Q3实现净利润8.0亿元,同比增长45.6%,净利率为12.58%。

三大酒店集团财务数据

- | 2010 | 2011 | 2012 | 2013 | 2014 | 2015 | 2016 | 2017Q1 | 2017Q2 | 2017Q3 | 2017Q4 | 2018Q1 | 2018Q2 | 2018Q3 | |

华住 | 营业收入 | 17.4 | 22.5 | 32.2 | 41.7 | 49.6 | 57.7 | 65.4 | 16.1 | 19.9 | 23.9 | 22.3 | 20.9 | 25.2 | 27.7 |

yoy | - | 29.40% | 43.30% | 29.30% | 19.10% | 16.30% | 13.20% | 6.20% | 18.30% | 35.40% | 33.30% | 29.60% | 26.70% | 15.90% | |

直营收入 | 17.1 | 21.7 | 30.7 | 38.7 | 45.2 | 49.9 | 52.1 | 12.3 | 15.4 | 18.5 | 17.2 | 15.8 | 19 | 20.5 | |

占营收比重 | 98% | 97% | 95% | 93% | 91% | 86% | 80% | 76% | 78% | 78% | 77% | 75% | 75% | 74% | |

加盟收入 | 1.3 | 2.1 | 3.5 | 5.5 | 7.4 | 11.2 | 14.1 | 3.8 | 4.4 | 5.3 | 5 | 5.1 | 6.2 | 7 | |

占营收比重 | 8% | 9% | 11% | 13% | 15% | 19% | 22% | 23% | 22% | 22% | 22% | 24% | 24% | 25% | |

净利润 | 2.2 | 1.1 | 1.7 | 2.8 | 3.1 | 4.4 | 8 | 1.5 | 3.9 | 4.6 | 2.3 | 1.3 | 3.4 | 6.7 | |

yoy | - | -46.80% | 52.30% | 60.00% | 9.80% | 42.10% | 84.30% | 113.40% | 23.50% | 57.80% | 79.30% | -13.20% | -13.10% | 44.00% | |

净利率 | 12.40% | 5.10% | 5.40% | 6.70% | 6.20% | 7.60% | 12.30% | 9.20% | 19.60% | 19.40% | 10.10% | 6.10% | 13.40% | 24.10% | |

锦江 | 营业收入 | - | 17.6 | 19.6 | 22.6 | 24.7 | 55.6 | 106.4 | - | 61.6 | - | 32.5 | 36.9 | 40.2 | |

yoy | - | - | 11.30% | 15.50% | 9.20% | 91.00% | 91.20% | - | - | - | - | 14.50% | 6.90% | 7.40% | |

直营收入 | - | 16.1 | 17.3 | 19.7 | 21.3 | 43.6 | 82.5 | - | 42.6 | - | - | - | - | - | |

占营收比重 | - | 91% | 88% | 87% | 86% | 82% | 80% | - | 69% | - | - | - | - | - | |

加盟收入 | - | 1.5 | 2.3 | 2.9 | 3.4 | 9.4 | 21.3 | - | 18.6 | - | - | - | - | - | |

占营收比重 | - | 9% | 12% | 13% | 14% | 18% | 21% | - | 30% | - | - | - | - | - | |

净利润 | - | 3.7 | 4.4 | 4.7 | 6.3 | 6.4 | 7 | - | 4.4 | - | - | 2.3 | 2.7 | 3.7 | |

yoy | - | - | 20.90% | 5.60% | 35.00% | 30.90% | 8.90% | - | - | - | - | 15.80% | 27.90% | 23.10% | |

净利率 | - | 20.90% | 22.70% | 20.80% | 25.70% | 11.50% | 6.50% | - | 7.10% | - | - | 7.10% | 7.40% | 9.20% | |

如家 | 营业收入 | 31.7 | 39.6 | 57.7 | 63.5 | 66.8 | 13.3 | 65.2 | 15.5 | 17.8 | 19.7 | 18.4 | 19.2 | 20.8 | 23.7 |

yoy | - | 25.00% | 45.70% | 10.10% | 5.20% | -52.20% | 389.40% | 5.00% | 5.70% | 6.10% | 8.90% | 0.60% | 0.10% | 1.80% | |

直营收入 | 29.1 | 35.6 | 51.6 | 55.9 | 57.4 | 56.3 | 51.9 | 13.2 | 14.8 | 16.7 | 15.4 | - | - | - | |

占营收比重 | 92% | 90% | 90% | 88% | 86% | 84% | 80% | 85% | 83% | 85% | 84% | - | - | - | |

加盟收入 | 2.6 | 4 | 6 | 7.7 | 9.4 | 10.4 | 9.6 | 2.2 | 2.5 | 2.9 | 3 | - | - | - | |

占营收比重 | 8% | 10% | 10% | 12% | 14% | 16% | 15% | 14% | 14% | 15% | 16% | - | - | - | |

净利润 | 5.1 | 5.3 | 1.1 | 4 | 7.5 | 1 | 2.1 | 0.4 | 2.1 | 3.2 | 0 | 0.8 | 2.6 | 4.6 | |

yoy | - | 4.00% | -78.40% | 254.80% | 86.30% | -11.00% | 110.70% | - | 60.50% | 64.40% | - | 116.60% | 28.50% | 49.00% | |

净利率 | 16.00% | 13.30% | 2.00% | 6.30% | 11.20% | 7.50% | 3.20% | 2.60% | 11.50% | 16.40% | 0.00% | 3.90% | 12.70% | 19.50% | |

数据来源:公开资料整理

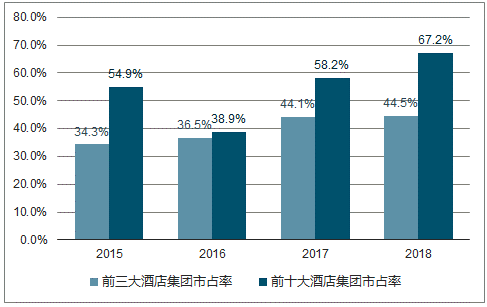

行业增长放缓趋势下,酒店龙头更加具备竞争优势,行业集中度不断提升。 2018年三大酒店集团客房数占有率分别为21.0%、11.9%和11.7%,合计占比为44.5%,而2016年则为13.1%、 12.4%和10.7%。前十大中端酒店品牌客房数和门店数不断扩张,16、 17和18年的市占率分别达到51.25%、 64.77%和66.88%。

酒店龙头的护城河:品牌、会员、成本。品牌:龙头酒店集团在物业资源、会员导流、市场推广等方面占据规模优势,更加擅长品牌的塑造和推广会员:酒店集团的会员忠诚度高,无需向OTA支付高昂佣金,会员体系强化了龙头的竞争优势。成本:酒店集团通过规模效应降低了装修、采购成本,并以精细化管理降低人工成本。

2015-2018年十大酒店集团

2015十大酒店集团 | 2016十大酒店集团 | 2017十大酒店集团 | 2018十大酒店集团 | ||||||||||||

酒店品牌 | 客房数 | 门店数 | 市占率 | 酒店品牌 | 客房数 | 门店数 | 市占率 | 酒店品牌 | 客房数 | 门店数 | 市占率 | 酒店品牌 | 客房数 | 门店数 | 市占率 |

如家 | 296075 | 2609 | 13.77% | 锦江国际 | 341666 | 2783 | 13.14% | 锦江国际 | 602363 | 5977 | 20.31% | 锦江国际 | 680000 | 6794 | 20.95% |

锦江国际 | 231033 | 1520 | 10.74% | 如家 | 321802 | 2922 | 12.38% | 首旅如家 | 373560 | 3402 | 12.59% | 首旅如家 | 384743 | 3712 | 11.86% |

华住 | 209955 | 1995 | 9.76% | 华住 | 278843 | 2763 | 10.73% | 华住 | 331347 | 3269 | 11.17% | 华住 | 379675 | 3746 | 11.70% |

铂涛 | 195976 | 2112 | 9.11% | 铂涛 | 238519 | 2662 | 9.18% | 格林豪泰 | 148872 | 1712 | 5.02% | 海航 | 218660 | 1349 | 6.74% |

格林豪泰 | 108458 | 1219 | 5.04% | 格林豪泰 | 134164 | 1521 | 5.16% | 东呈 | 63169 | 733 | 2.13% | 格美 | 190807 | 2289 | 5.88% |

首旅京伦 | 40512 | 155 | 1.88% | 维也纳 | 48001 | 295 | 1.85% | 尚美 | 62349 | 1107 | 2.10% | 尚美 | 97518 | 1870 | 3.00% |

维也纳 | 30409 | 182 | 1.41% | 尚客优 | 46961 | 822 | 1.81% | 都市 | 55439 | 1126 | 1.87% | 东呈 | 82378 | 906 | 2.54% |

尚客优 | 24075 | 257 | 1.11% | 东呈 | 41929 | 453 | 1.61% | 住友 | 33492 | 504 | 1.13% | 都市 | 78504 | 1368 | 2.42% |

东呈 | 23813 | 428 | 1.08% | 首旅 | 41904 | 173 | 1.61% | 万达 | 27521 | 92 | 0.93% | 港中旅 | 34977 | 139 | 1.08% |

玖玖 | 22287 | 387 | 1.04% | 杭州住友 | 29597 | 436 | 1.14% | 恭胜 | 26699 | 493 | 0.90% | 住友 | 33069 | 499 | 1.02% |

合计 | 1182593 | 10864 | 54.94% | 合计 | 1523386 | 14830 | 58.61% | 合计 | 201222 | 18415 | 58.15% | 合计 | 2180331 | 22672 | 67.19% |

数据来源:公开资料整理

有限服务酒店行业市占率更加向三大酒店集团集中

数据来源:公开资料整理

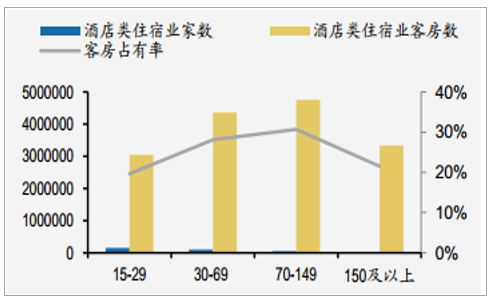

全国酒店类住宿业物业门店和客房数量情况

数据来源:公开资料整理

2016年、 2018年全国十大中端酒店品牌

中端酒店品牌规模前十 | |||

2016年 | 市占率 | 2018年 | 市占率 |

维也纳酒店 | 17.84% | 维也纳酒店 | 28.14% |

全季酒店 | 10.39% | 全季酒店 | 13.15% |

星程酒店 | 4.58% | 麓枫酒店 | 6.37% |

和颐酒店 | 3.75% | 星程酒店 | 4.19% |

亚朵酒店 | 2.88% | 如家精选 | 4.17% |

麓枫酒店 | 2.76% | 桔子精选 | 3.14% |

南苑e家 | 2.63% | 山水时尚 | 2.14% |

山水时尚 | 2.18% | 喆啡酒店 | 2.03% |

桔子精选 | 2.17% | 雅斯特酒店 | 1.86% |

富驿时尚 | 2.07% | 如家商旅 | 1.69% |

合计 | 51.25% | 合计 | 66.88% |

数据来源:公开资料整理

三大酒店集团保持高速扩张,远超行业约3%的增速。 锦江18年1-10月净增535家门店,总数达到7193家。华住18年积极扩张, 1-9月已净增309家,总数达4055家。首旅18年前9个月分别净增304家,总数3858家。三大集团的增长速度约为8-10%左右,远高于行业约3%的扩张速度。中高端酒店扩张速度更快,龙头旗下门店结构不断优化。 截至2018年9月30日,华住旗下中高端酒店达到1197家,占比29.5%,较年初提升8.9个百分点。 18年10月末锦江的中端酒店达到2248家,占比31.1%,较年初提升8.4个百分点。首旅如家18年9月中高端酒店516家,占比13.9%,较年初提升2.5个百分点。

三大酒店旗下门店数量(家)

数据来源:公开资料整理

三大酒店集团历年门店净增数量(家)

时间 | 华住 | 如家 | 锦江 |

2011 | 201 | 608 | 137 |

2012 | 396 | 346 | 136 |

2013 | 390 | 408 | 138 |

2014 | 570 | 429 | 140 |

2015 | 768 | 313 | 1255 |

2016 | 506 | 480 | 3645 |

2017Q1 | 67 | 1 | 236 |

2017Q2 | 205 | 69 | 193 |

2017Q3 | 115 | 71 | 206 |

2017Q4 | 90 | 169 | 191 |

2018Q1 | 71 | 21 | 164 |

2018Q2 | 86 | 55 | 177 |

2018Q3 | 152 | 70 | 158 |

数据来源:公开资料整理

华住酒店和首旅如家中高端酒店客房占比

数据来源:公开资料整理

三大酒店集团门店情况

- | 华住 | 首旅如家 | 锦江 | ||||||||

- | 门店总数 | 加盟比 | 中高端占比 | 客房总数 | 门店总数 | 加盟比 | 中高端占比 | 客房总数 | 门店总数 | 直营店 | 中高端酒店 |

2010 | 438 | 44.50% | 50438 | 818 | 44.50% | 417 | 65.50% | - | - | - | |

2011 | 639 | 46.20% | 3.40% | 71621 | 1426 | 51.10% | - | - | 554 | 69.10% | - |

2012 | 1035 | 55.10% | 9.40% | 113650 | 1772 | 54.70% | 0.40% | - | 690 | 72.20% | - |

2013 | 1425 | 60.40% | 8.10% | 152879 | 2180 | 60.00% | 0.80% | - | 828 | 71.10% | - |

2014 | 1995 | 69.40% | 8.80% | 209955 | 2609 | 65.00% | 1.60% | - | 968 | 72.40% | 0.50% |

2015 | 2763 | 77.70% | 11.20% | 227542 | 2922 | 68.20% | 4.10% | - | 2223 | 76.10% | 3.00% |

2016 | 3269 | 80.90% | 13.90% | 331347 | 3402 | 67.30% | 9.30% | 373560 | 5868 | 81.40% | 17.70% |

2017Q1 | 3336 | 81.40% | 14.50% | 335900 | 3403 | 71.10% | 9.60% | 371279 | 6104 | 82.10% | 19.00% |

2017Q2 | 3541 | 80.60% | 18.30% | 359530 | 3472 | 72.00% | 10.20% | 374939 | 6297 | 82.90% | 20.80% |

2017Q3 | 3656 | 81.30% | 19.60% | 372464 | 3543 | 72.60% | 10.90% | 376720 | 6503 | 83.60% | 22.90% |

2017Q4 | 3746 | 82.10% | 20.60% | 379876 | 3712 | 74.10% | 13.60% | 384743 | 6694 | 84.20% | 22.70% |

2018Q1 | 3817 | 76.80% | 25.00% | 384959 | 3733 | 74.70% | 14.10% | 383545 | 6858 | 84.80% | 26.40% |

2018Q2 | 3903 | 82.80% | 26.80% | 393417 | 3788 | 75.20% | 15.10% | 383396 | 7035 | 85.40% | 28.20% |

2018Q3 | 4055 | 82.80% | 29.50% | 409516 | 3858 | 75.60% | 16.90% | 387251 | 7193 | 85.90% | 30.50% |

数据来源:公开资料整理

加盟酒店占比持续提升,受宏观经济影响也在下降。 2012年之前国内酒店集团均以直营店为主,近年来出于成本管控考虑,三大酒店集团均控制直营酒店数量,重点发展加盟酒店模式。截至2018年3月,华住、锦江和如家的加盟比分别达到了历年以来的最高点82.97%、 85.88%和75.64%。从收入构成上看,当前国内酒店集团营业收入以直营收入为主,从增长趋势上看,加盟模式增速更快,将成为未来酒店营收的主要增量,受宏观经济的影响也相对较小。 2017年华住、锦江、首旅的加盟收入占营业收入的比重分别为21.9%、 24.2%、 15.4%,较以前年度有所提升。

三大酒店集团历年门店结构情况

酒店集团 | 经营模式 | 2010 | 2011 | 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | 2018Q1 | 2018Q2 | 2018Q3 |

华住酒店 | 直营(家) | 243 | 344 | 165 | 565 | 611 | 616 | 624 | 671 | 673 | 673 | 698 |

加盟(家) | 195 | 295 | 570 | 860 | 1384 | 2147 | 2645 | 3075 | 3144 | 3230 | 3357 | |

加盟比 | 44.50% | 46.20% | 77.60% | 60.40% | 69.40% | 77.70% | 80.90% | 82.10% | 82.40% | 82.80% | 82.80% | |

锦江股份 | 直营(家) | 144 | 171 | 192 | 239 | 267 | 531 | 1093 | 1055 | 1045 | 1025 | 1016 |

加盟(家) | 273 | 383 | 498 | 589 | 701 | 1692 | 4775 | 5639 | 5813 | 6010 | 6177 | |

加盟比 | 65.50% | 69.10% | 72.20% | 71.10% | 72.40% | 76.10% | 81.40% | 84.20% | 84.80% | 85.40% | 85.90% | |

首旅酒店 | 直营(家) | 454 | 698 | 803 | 872 | 914 | 929 | 988 | 1104 | 963 | 939 | 940 |

加盟(家) | 364 | 728 | 969 | 1308 | 1695 | 1993 | 2414 | 2608 | 2749 | 2849 | 2918 | |

加盟比 | 44.50% | 51.10% | 54.70% | 60.00% | 65.00% | 68.20% | 70.90% | 70.30% | 74.60% | 75.20% | 75.60% |

数据来源:公开资料整理

三大酒店集团历年直营收入占比情况

- | 酒店集团 | 2010 | 2011 | 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | 2018Q1 | 2018Q2 | 2018Q3 |

直营收入 | 华住酒店 | 17.1 | 21.7 | 30.7 | 38.7 | 45.2 | 49.9 | 52.1 | 63.4 | 15.8 | 19 | 20.5 |

锦江股份 | - | 16.1 | 17.3 | 19.7 | 21.3 | 43.6 | 82.5 | 99.4 | - | - | - | |

首旅酒店 | 29.1 | 35.6 | 51.6 | 55.9 | 57.4 | 56.3 | 51.9 | 66.8 | - | - | - | |

直营占比 | 华住酒店 | 98.20% | 96.60% | 95.20% | 92.90% | 91.10% | 86.40% | 79.70% | 77.60% | 75.60% | 75.50% | 74.60% |

锦江股份 | - | 91.40% | 88.20% | 87.10% | 86.30% | 82.30% | 79.50% | 74.00% | - | - | - | |

首旅酒店 | 91.90% | 89.90% | 89.50% | 88.00% | 85.90% | 84.40% | 79.60% | 83.80% | - | - | - | |

加盟收入 | 华住酒店 | 1.3 | 2.1 | 3.5 | 5.5 | 7.4 | 11.2 | 14.1 | 17.9 | 5.1 | 6.2 | 7 |

锦江股份 | - | 1.5 | 2.3 | 2.9 | 3.4 | 9.4 | 21.3 | 34.9 | - | - | - | |

首旅酒店 | 2.6 | 4 | 6 | 7.7 | 9.4 | 10.4 | 9.6 | 13 | - | - | - | |

RevPar | 华住酒店 | 183 | 165 | 168 | 163 | 159 | 153 | 157 | 180 | 173 | 203 | 217 |

锦江股份 | 162 | 154 | 153 | 150 | 147 | 141 | - | 131 | 142 | 160 | 172 | |

首旅酒店 | 164 | 152 | 144 | 142 | 138 | 134 | 150 | 150 | 138 | 158 | 175 |

数据来源:公开资料整理

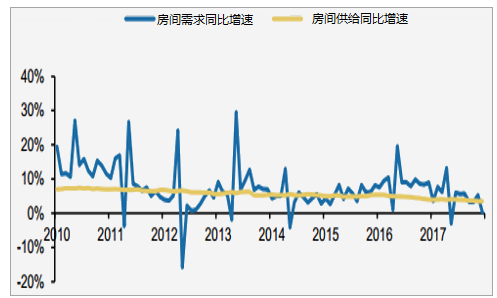

房价提升驱动力一:行业供需向好,支撑复苏持续性。 12年以前国内酒店处于扩张期,大量同质化供给增加造成行业供大于求局面,酒店之间竞争激烈,盈利能力持续承压。 12-15年行业景气度下行,新增酒店供给放缓,同时大量经营不善酒店退出市场。16年供需拐点出现,需求端增速超过供给端增速。预计未来酒店供给保持低增长,需求长期看好。

房价提升驱动力二:供给结构改善,驱动平均房价进入上行周期。 国内酒店市场供给增长13年以来显著放缓, 04-12年住宿和餐饮业(住宿业占比约80%)固定资产投资增速平均达到35%以上, 13年增速下行至5%以下, 17年行业整体回升,但17年和18年1-7月固投增速也仅约3.9%和0.7%,维持低位。

16年酒店供需拐点出现,行业供需关系向好

数据来源:公开资料整理

国内住宿业和餐饮业固定资产完成额与航空客运量增速对比

数据来源:公开资料整理

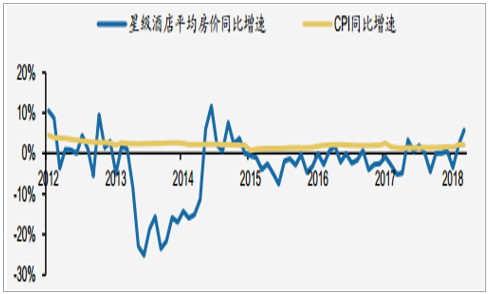

星级酒店平均房价同比增速近期跑输CPI增速

数据来源:公开资料整理

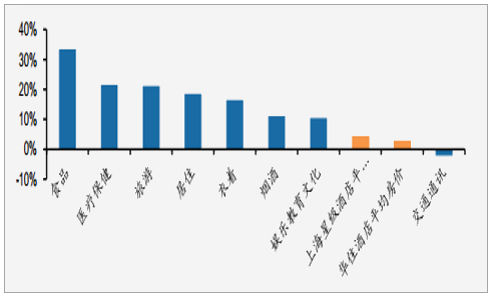

2010年以来各个主要消费品行业价格增幅

数据来源:公开资料整理

美国酒店行业RevPar增长随经济周期变化,属于典型β行业。美国酒店行业RevPAR增速受宏观环境影响较为显著, 1997年至2017年美国GDP年平均增速为4.4%,酒店业Revpar平均增速为3.1%(复合增速为2.7%)。过去20年Revpar连续增长一般达4年以上, RevPAR增速平均约为GDP增速的1.3倍,弹性高于GDP增速。国际酒店龙头之间的PE估值差异较大,历史波动也较大,而EV/EBITDA的波动较小,行业均值维持在15倍左右。目前美国酒店平均PE和EV/EBITDA(TTM)分别为29倍和18倍。

美国酒店经营数据和GDP高度相关

数据来源:公开资料整理

美国酒店RevPar相较GDP增长弹性较高

数据来源:公开资料整理

2005-2018主要国际酒店集团PE(TTM)

数据来源:公开资料整理

2005-2018主要国际酒店集团EV/EBITDA

数据来源:公开资料整理

考虑国内酒店的增速正在提升,锦江股份和首旅酒店目前处于价值洼地。 目前美国酒店平均PE和EV/EBITDA(TTM)分别为29倍和18倍,华住酒店18年动态PE和EV/EBITDA(TTM)分别为44倍和25倍,格林酒店为31倍和23倍,美股给华住和格林较高估值是由于看好中国酒店市场的竞争格局利于龙头成长,而国内A股的锦江和首旅的PE(TTM)分别为21、 19倍, EV/EBITDA(TTM)分别为11、 9倍。

国内主要酒店集团估值、财务、经营指标对比

指标 | 华住酒店 | 锦江股份 | 首旅酒店 | 格林酒店 | |

估值指标 | 市值(亿元) | 605 | 206 | 172 | 103 |

PE(TTM) | 44.32 | 21.04 | 19.48 | 31.29 | |

EV/EBITDA | 24.63 | 10.72 | 9.03 | 22.73 | |

经营指标 | 门店数(间) | 4055 | 7193 | 3858 | 2558 |

—中高端(间) | 1197 | 2193 | 610 | - | |

—经济型(间) | 2858 | 5000 | 3001 | - | |

RevPar(元/晚) | 217 | 172 | 175 | 146 | |

会员数量(亿人) | 1.18 | 1.59 | 1.04 | 0.26 | |

财务指标 | 营业收入(亿元) | 73.8 | 108.24 | 63.24 | 6.95 |

归母净利润(亿元) | 11.35 | 8.72 | 8.02 | 3.4 | |

净利率 | 15.38% | 8.06% | 12.67% | 48.94% | |

资产负债率(%) | 68.35 | 65.55 | 50.59 | 37.97 | |

ROE(%) | 16.63 | 6.8 | 10.39 | 27.66 | |

数据来源:公开资料整理

相关报告:智研咨询网发布的《2019-2025年中国酒店市场评估及未来发展趋势研究报告》

智研咨询 - 精品报告

智研咨询 - 精品报告

2024-2030年中国酒店行业市场运行格局及战略咨询研究报告

《2024-2030年中国酒店行业市场运行格局及战略咨询研究报告》共二十二章,包含2024-2030年中国酒店业投资战略探讨,2024-2030年的中国酒店企业经营管理策略,2024-2030年中国酒店信息化策略解读等内容。

文章转载、引用说明:

智研咨询推崇信息资源共享,欢迎各大媒体和行研机构转载引用。但请遵守如下规则:

1.可全文转载,但不得恶意镜像。转载需注明来源(智研咨询)。

2.转载文章内容时不得进行删减或修改。图表和数据可以引用,但不能去除水印和数据来源。

如有违反以上规则,我们将保留追究法律责任的权力。

版权提示:

智研咨询倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。

![2023年中国酒店业发展现状分析:行业加快高端化转型,新型主题酒店有望得到进一步发展[图]](http://img.chyxx.com/images/2022/0408/55d853aceb464ffcf6fad7c27bbd7795797b1b5a.png?x-oss-process=style/w320)

![2022年中国酒店行业全景速览:行业景气度有所回升,未来需求规模将持续扩张[图]](http://img.chyxx.com/images/2023/0110/e6c9a3844a29aa2eb0765a47b622829074db662b.jpg?x-oss-process=style/w320)

![2022年中国酒店行业重点企业(锦江酒店vs首旅酒店)对比分析:休闲游及商务差旅消费需求明显释放[图]](http://img.chyxx.com/images/2022/0330/99d4e8a78387e45474dcca8da0b56041c69dec09.png?x-oss-process=style/w320)