一、乙醇行业发展现状分析

2018年对于整体乙醇产业来说是最具突破的一年。去年国家15部委联合下发2020年将在全国范围推广乙醇汽油方案,今年天津作为首个落地执行的地区,释放的30万吨燃料需求,让早已进入瓶颈期的乙醇产业迈向了新的篇章。乙醇行业面临重新洗牌,传统行业规律在今年被颠覆,在一系列热点问题刺激下,乙醇与燃料乙醇之间的界定越来越明显。

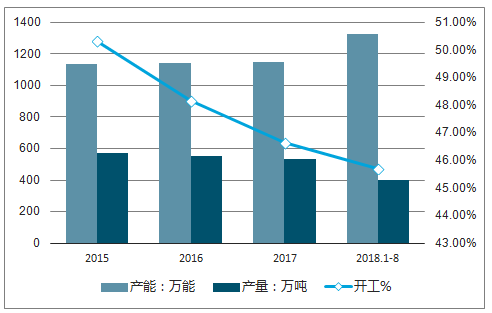

2015-2018年国内乙醇产能、产量、开工统计

数据来源:公开资料整理

相关报告:智研咨询网发布的《2019-2025年中国燃料油行业市场专项调研及投资前景预测报告》

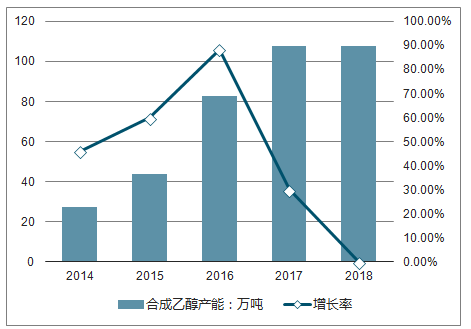

2014-2018年国内合成乙醇产能及增长率走势

数据来源:公开资料整理

传统乙醇在今年产能扩张明显,累计170多万吨,且主要集中在东北。国家拥有2亿多吨的陈化粮待消化,因此玉米深加工企业势在必行,东北玉米酒精得益于产粮基地优势,酒精企业相对规模化发展,原料地域及政策优势多重推动,产能在东北的扩张创近几年整体最高。今年乙醇市场多表现为以原料为基础的地域性竞争,今年东北在陈粮价格优势及年初几个月新粮补贴,成本较木薯有很大空间操作,至关内的大量外销,直接导致华东木薯酒精因亏损压力装置近乎全线被逼停,历史罕见。至年末情况来看,木薯酒精仍在亏损,华东、华南已有个别大型企业转向玉米法生产,因此后期酒精供应格局必将发生转变。木薯酒精在今年经历了节节败退的局面,甚至苏南有几家小型酒精厂直接淘汰。煤质及合成气无水乙醇在今年因甲醇、醋酸价格的暴涨,成本相对较高,生产较生物质乙醇无优势,今年全线停机。

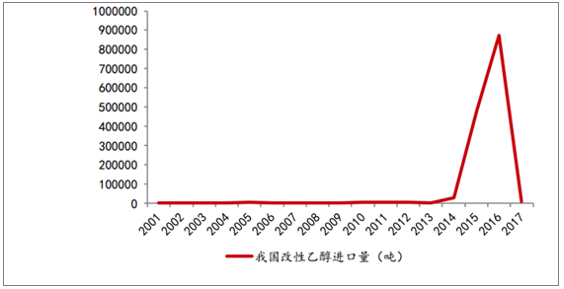

再看燃料乙醇方面,今年天津率先之后,国务院会议又提出今年除东三省11个省份推广乙醇汽油外,在京津冀等15个省份继续推广,燃料乙醇推行节奏加快,而国内燃料乙醇产业也迈向新篇章,截止今年我国有生产资质且正式运行的燃料乙醇产业规模达到401万吨,但今年进口燃料乙醇对国产燃料乙醇压制较明显。前期因美国货占据优势,后期随着美国改性燃料乙醇关税提高至70%,至国内机会消失,但截至二、三季度进口来看,仍不乏到港听闻,据不完全统计今年进口燃料乙醇数量将达到90万吨,价格优势下对国货造成冲击,因此后期随着乙醇汽油逐步落地执行,国产货与进口货市场之争也将成为必然。

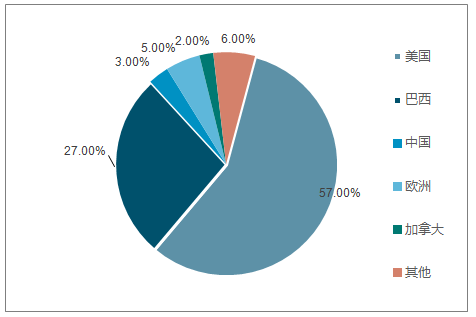

燃料乙醇作为全球最成功的生物质能源替代品种,在美国、巴西、欧盟等国家和地区都已形成新的能源产业。我国燃料乙醇产业始于“十五”期间,经过十多年发展,燃料乙醇产量和应用范围不断扩大,市场成长空间进一步打开。目前中国已成为继美国和巴西之后,全球生物燃料乙醇的第三大生产国和使用国。

几种燃料作物的乙醇产量、产率对比

数据来源:公开资料整理

二、燃料乙醇行业发展情况分析

(一)、 全球燃料乙醇行业发展分析

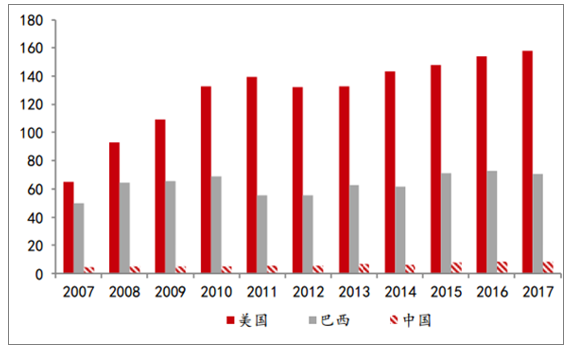

燃料乙醇是指以淀粉质(玉米、木薯等)、糖质(甘蔗、甜菜、甜高粱等)和木质纤维素(木材、农作物秸秆等)为原料,经预处理(粉碎、蒸煮)、糖化、发酵、蒸馏、脱水后制得的 99.5%以上的无水乙醇。 将燃料乙醇按照一定比例加入汽油中,具备增加汽油辛烷值、改善尾气排放、提升油品燃烧性能等优点。研究表明,相较普通国四 93#汽油,乙醇汽油(E10)排放的尾气中,CO/HC/CO2分别降低了 1.8%/ 12.9%/2.4%。 此外, 生物质能属可再生能源, 利于减少对石油等化石燃料的依赖。球燃料乙醇快速发展,我国暂居全球第三。 2000年-2016 年,全球燃料乙醇的总产量由 170 亿升提高到 986 亿升, CAGR 高达 11.6%。美国、巴西分列前两大生产国, 2017 年燃料乙醇产量分别为 158.18亿加仑和 70.60 亿加仑,两国燃料乙醇合计产量约占全球总产量的 85%。我国虽位列全球第三大燃料乙醇生产国, 2017 年产量达到 8.75 亿加仑(仅占全球总产量的 3%), 在产量、生产效率上与美、巴两国仍有显著差距。

全球燃料乙醇产量占比情况

数据来源:公开资料整理

美国、巴西、中国燃料乙醇产量情况

数据来源:公开资料整理

根据美国、 巴西两国燃料乙醇的发展经验, 充分利用自身资源优势+适当的政策扶持是两国燃料乙醇产业得到迅猛发展的关键原因。 巴西以甘蔗为原料,美国使用玉米,泰国使用木薯和甘蔗,法国使用甜菜和蜜饯,我国使用玉米、小麦和木薯。

1)、巴西: 能源安全为初衷,高掺混比奠定乙醇需求

能源安全是巴西发力燃料乙醇的重要考量。 上世纪 70 年代的两次石油危机给快速发展的巴西经济造成了沉重打击, 倒逼巴西成为全球第一个发展燃料乙醇的国家。原材料方面, 巴西庞大的甘蔗产业为其发展燃料乙醇提供了充足、便宜的原料, 助其在生产、使用燃料方面积累了丰富经验。 政策引导上,巴西以燃料乙醇在汽油中的乙醇掺混比作为核心考量,对乙醇汽油的混合比例确立硬性高标准; 在税收上,巴西免除生物燃料产业链上所有产品的赋税,同时根据乙醇汽油混合比例的不同征收不同比例的税收,以此鼓励对燃料乙醇的消费。现在巴西燃料乙醇产业高度成熟,已形成两类车用乙醇提供模式,一种是含量85%-100%的纯乙醇, 另一种是乙醇掺混比为 20%-27%的乙醇汽油。所产出的燃料乙醇中, 90%用于国内替代石油燃料(成功替代 40%-50%的国内汽油需求), 10%用于出口。

2)、美国: 转基因玉米优势大,扶持政策覆盖多维度

美国的生物燃料兴起于上世纪 70 年代的第二次石油危机,略晚于巴西,但受益转基因玉米的大规模种植与相关政策扶持,美国燃料乙醇产销量均迅速增长,其产量于 2006 年超越巴西问鼎全球, 2017 年出口量高达 13.79 亿加仑。 美国转基因玉米技术与生产均领跑全球,廉价的转基因玉米成为了生产燃料乙醇的主要原料。相关统计显示,全美约 40%的玉米用于乙醇生产,玉米乙醇的产能利用率常年稳定在 90%左右。 政策引导方面,美国通过联邦/州立法给予财税优惠、对产业链上下游提供各种形式补助,全方位、多维度大力推动燃料乙醇产业的发展。 美国政府对乙醇汽油的财税开始于 1978 年, 优惠政策主要表现为减免消费税(联邦政府征收) 和减免销售税(州政府征收),同时对燃料乙醇生产企业给予所得税优惠、直接补助、财政补助、减少税负等优惠。

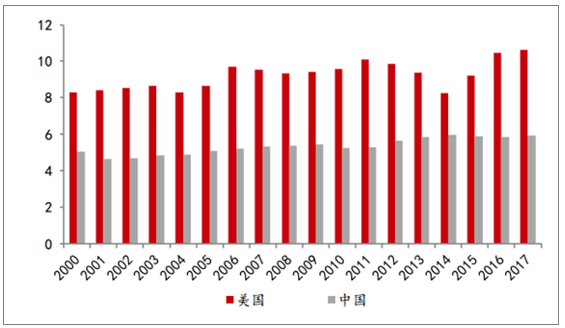

中美玉米单产情况对比

数据来源:公开资料整理

中美玉米产量情况对比

数据来源:公开资料整理

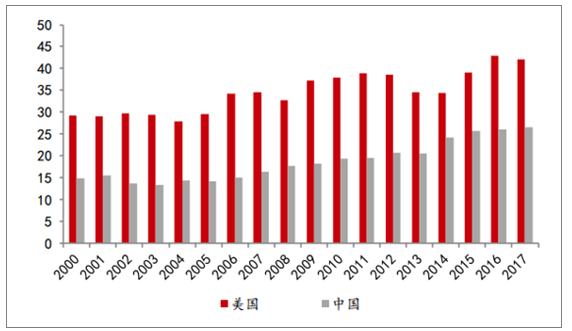

美国玉米燃料乙醇出口量情况

数据来源:公开资料整理

(二)、中国燃料乙醇行业发展分析

1、我国生物质乙醇生产工艺

我国生物质乙醇生产工艺主要分三代技术:

1) 第 1 代技术以玉米、小麦等粮食作物作为原料, 经生物酶发酵后,由淀粉转化为乙醇,在经提纯分离后得到可以与汽油掺混的燃料乙醇。 其中玉米深加工又可分为全粒法、干法提胚、湿法提胚。 美国大部分玉米乙醇加工企业使用干法提胚,而我国大型国企则以湿法为主。

玉米乙醇生产工艺对比

数据来源:公开资料整理

2) 第 1.5 代技术以木薯、甘蔗、高粱等非粮作物为原料。 非粮作物中, 木薯的经济效益相对较高,酒精产率达到 180 升/吨,适宜东南亚地区以及我国南部地区种植,因此我国 1.5 代乙醇加工企业多以木薯作为主要原料。

不同原料的生物质含量

原料名称 | 蛋白质 | 脂肪 | 碳水化合物 | 纤维 |

小麦 | 11.4 | 2 | 70.6 | 2.2 |

玉米 | 8-9 | 5-7 | 65-73 | 1.3 |

甘薯 | 0.6 | 0.5 | 75 | 0.2 |

薯 | 2.64 | 0.86 | 70.1 | 3.55 |

数据来源:公开资料整理

3) 第 2 代生物质乙醇主要以农作物秸秆、玉米芯等木质纤维素为原料, 生产工艺包括前处理、预处理、糖化、发酵、纯化、废水处理等步骤。目前美国的生产技术较为成熟,我国仍处在发展初期,面临技术瓶颈、成本难以控制等问题。

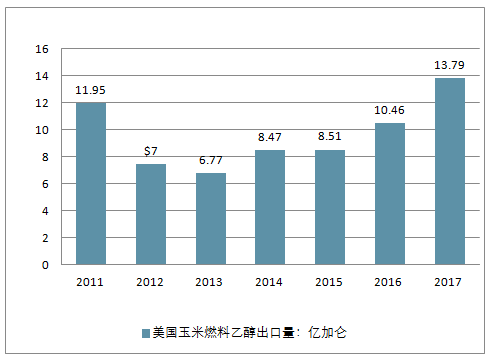

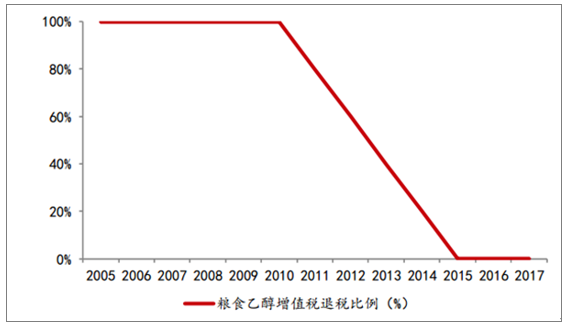

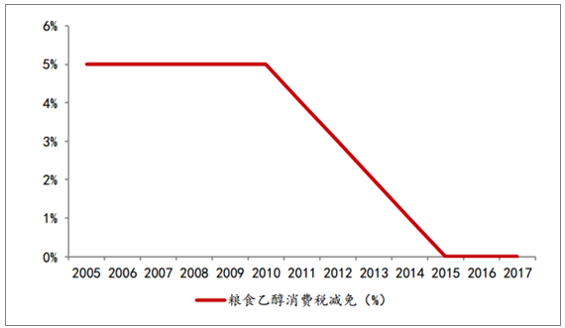

我国燃料乙醇的发展受政策主导明显, 适当引导技术迭代。 解决陈粮问题、减少汽车尾气排放是我国发展生物质燃料乙醇的初衷。“十五”期间批准吉林、黑龙江、河南、安徽四地定点生产,均采用第 1 代技术,消化陈粮。 2006 年后, 陈粮问题基本解决,第 1 代技术“与人争粮”的问题日益突出, 我国通过降低粮食乙醇生产补贴标准、调低税收优惠力度,引导企业因地制宜、发展非粮乙醇。但第 1.5 代非粮乙醇生产技术同样存在“与粮争地”的弊端,非粮作物(木薯)成本往往远高于东南亚进口价格。第 2 代纤维素乙醇较前两代乙醇在原料端优势明显,充分利用农作物的废料, 颇受青睐。 据最新规划, 2020 年我国将建成 5 万吨纤维素乙醇示范线, 2025 年实现更大规模量产。鉴于近年陈粮问题再现,第 1 代粮食乙醇的产能仍不可或缺,大概率保持稳中有升态势;我国第 2 代工艺虽然存在明显技术短板、 有待着力攻克, 但凭借其原料端的优势, 有望成为未来的重点发展方向。

一代粮食乙醇补帖标准情况

数据来源:公开资料整理

粮食乙醇增值税退税比例

数据来源:公开资料整理

粮食乙醇消费税减免情况

数据来源:公开资料整理

2、燃料乙醇行业市场集中度分析

我国燃料乙醇行业实行严格的行业准入制度,定点生产、定向销售、封闭流通、政府定价,生产企业需经国家批准、获得定点采购资格后才能向中国石油天然气集团(中石油)和中国石油化工集团(中石化)两大石油公司供货。定点采购限定于生物质燃料乙醇,国内现阶段仅 8 家定点生产企业,分别为安徽中粮生化、吉林燃料乙醇、肇东中粮生化、河南天冠、国投广东生物质、广西中粮生物质、内蒙古中兴能源、山东龙力生物,各家企业均有限定的销售区域,行业高度集中。

截至 2017 年末,我国燃料乙醇合计产能 288 万吨/年, 年表观消费量约 260 万吨。 目前, E10 乙醇汽油已在黑龙江、吉林、辽宁、河南、安徽和广西等 6 省(区)全封闭销售,在江苏、山东、湖北、河北、广东和内蒙古等 6 省(区)的 30 个市半封闭销售。

截至2017年底我国燃料乙醇产能分布情况

数据来源:公开资料整理

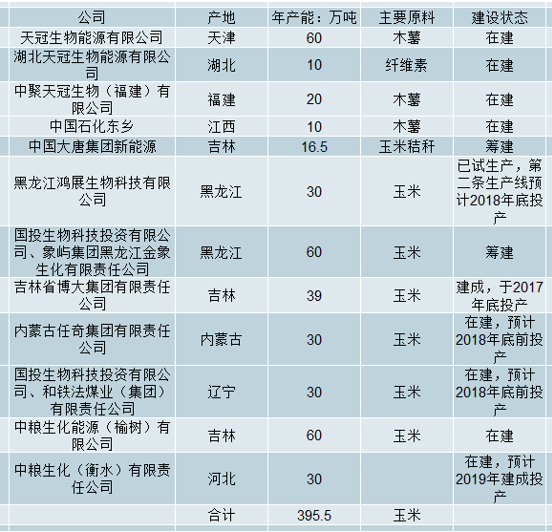

3、燃料乙醇行业供需情况分析

1)、需求层面看, 2017 年我国汽油表观消费量 1.22 亿吨,若按规划实现 E10 乙醇汽油(90%普通汽油+10%燃料乙醇)的全国范围推广, 预计未来每年对燃料乙醇的需求量将超过 1200 万吨。 8 月 22 日, 国常会决议要求在原有 11 个试点省份基础上,今年进一步在北京、天津、河北等 15 个省份推广,对车用乙醇汽油的推广进一步提速。 供给层面看, 截至 2017 年末, 全国合计产能仅 288 万吨; 据不完全统计, 目前全国正在推进中的燃料乙醇项目产能规模达 395.5 万吨。 理论上, 2020 年我国实现乙醇汽油全覆盖后,国内燃料乙醇的供需缺口将超过 500 万吨/年。

正在推进中的燃料乙醇项目一览

数据来源:公开资料整理

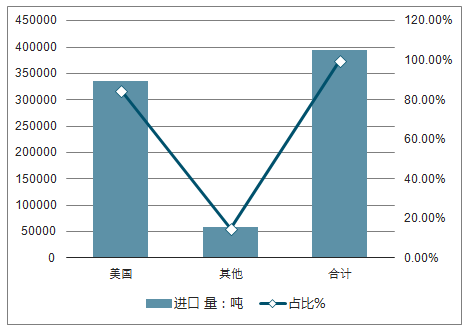

2014 年以来,我国改性乙醇进口量暴增, 其中进口地以美国为主,约占总进口量的 80%。 进口量增加的主要原因系国内燃料乙醇生产成本较高,甚至高于进口价格。以第一代玉米乙醇为例, 2016 年全国玉米均价 1621 元/吨, 按 3 吨玉米产出 1 吨燃料乙醇测算, 附加约 500 元/吨的其他成本,燃料乙醇直接生产成本已达 5363 元/吨,高于自美进口的改性乙醇,价差约 1500 元/吨, 国产成本端劣势凸显。

2014-2017年中国改性乙醇进口量走势

数据来源:公开资料整理

测算,2018 年 7 月 31 日的自美进口改性乙醇完税价将高达 7920 元/吨, 较今年一季度均价 5434 元/吨提高了 45.75%,同样显著高于当前国内燃料乙醇的生产成本。 今年一季度我国从美国进口改性乙醇 33.49 万吨,占进口总量的 85%。预计,新关税制度实施后,自美进口燃料乙醇的价格优势将转变为价格劣势, 或进一步扩大国内燃料乙醇的供需缺口

2018Q1中国改性乙醇进口量及占比

数据来源:公开资料整理

自美国进口改性乙醇完税价测算

数据来源:公开资料整理

2)、燃料乙醇行业价格分析:玉米价格低位、 油价持续上涨

燃料乙醇的利润水平受原材料价格、石油价格、技术水平、政府扶持力度等因素影响。

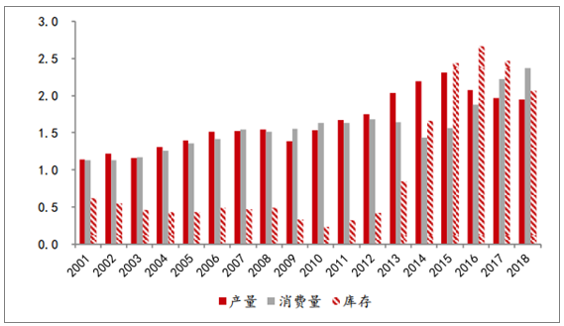

玉米价格维持低位, 陈粮贡献廉价原材料玉米乙醇作为玉米深加工的一部分,成本端受玉米价格影响较大。2016 年 3 月, 我国将东北地区临储粮政策调整为市场化收购,玉米价格下行、回归合理区间, 2016 年至今,玉米价格维持相对低位。 截至 2017 年底我国玉米库存高达 2.07 亿吨,临储玉米库存高企,陈粮问题再现。

2001-2018年我国玉米库存情况

数据来源:公开资料整理

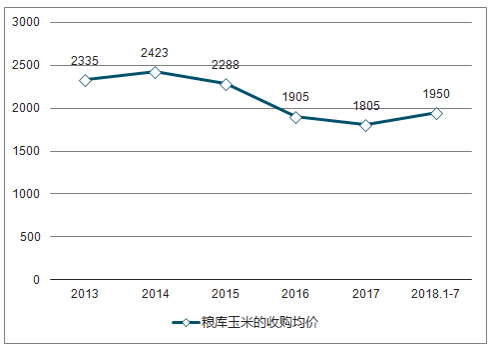

2013-2018年全国粮库玉米的收购均价走势

数据来源:公开资料整理

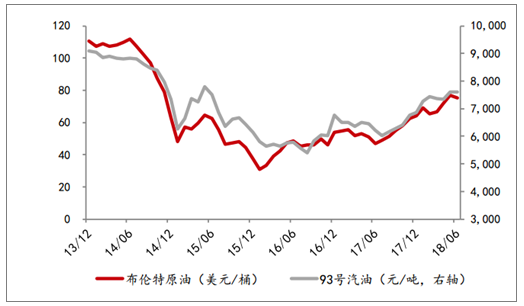

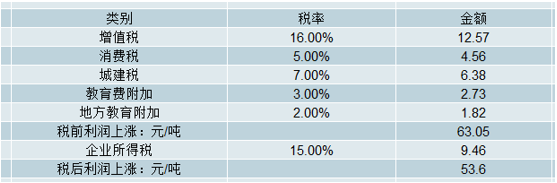

布伦特原油现货价格自 2016 年 1 月低点以来持续反弹,今年 1月至 7 月均价已回升至 71 美元/桶,较 2017 年均价上涨 17 美元/桶; 93 号汽油价格从 2017 年的 6422 元/吨上涨至今年前 7 月的 7471 元/吨,涨幅超过1000 元/吨。判断未来油价大概率将继续上行, 推高燃料乙醇汽油价格,对公司燃料乙醇汽油业的业绩增厚作用明显。经测算,国内 93 号汽油价格每上涨 100 元/吨,将增厚玉米乙醇企业税后净利润 53.60 元/吨。

国内93号汽油价格与耍滑价格相关性情况

数据来源:公开资料整理

93号汽油每上涨100元/吨,乙醇生产企业的利润弹性测算

数据来源:公开资料整理

三、燃料乙醇行业发展趋势分析

1、预计2020年全国范围内基本实现车用乙醇汽油全覆盖

2017年9月13日,国家发展改革委、国家能源局、财政部等十五部门联合印发《关于扩大生物燃料乙醇生产和推广使用车用乙醇汽油的实施方案》。根据方案,到2020年全国范围内将基本实现车用乙醇汽油全覆盖。到 2020 年,在全国范围内推广使用车用乙醇汽油,基本实现全覆盖,市场化运行机制初步建立,先进生物液体燃料创新体系初步构建,纤维素燃料乙醇 5 万吨级装置实现示范运行,生物燃料乙醇产业发展整体达到国际先进水平;到 2025 年,力争纤维素乙醇实现规模化生产,先进生物液体燃料技术、装备和产业整体达到国际领先水平,形成更加完善的市场化运行机制。意味着,我国生物燃料乙醇产业已由试点阶段正式进入面向全面推广的扩大试点阶段,产业快速发展的局面正在形成。

2、燃料乙醇有望迎来井喷放量,国内缺口巨大

2016年全球燃料乙醇产量达到7500万吨,其中美国和巴西的产量分别达到4422万吨和2118万吨,两国的产量累计占世界总量的八成以上。而国内燃料乙醇目前年产量仅为260万吨,去年全国汽油产量约1.3亿吨,假设添加比例为10%,则到2020年对应燃料乙醇需求将超过1300万吨,缺口将超过80%,市场空间巨大。

3、国内煤制乙醇技术已经取得重大突破

目前国内生产无水乙醇主要采用传统发酵工艺,相较于美国巴西,国内开发煤制乙醇技术因其良好经济性以及不消耗粮食的天然优势具备推广价值。延长集团自2012年开始与大连化物所联合研发煤制乙醇技术,采用二甲醚羟基化工艺,2016年已经完成10万吨工艺包设计及建设,产品纯度超过99%,目前50万吨级工业化装置正在设计建设,一旦投产将具备显著经济性与社会效益。

未来,生物燃料乙醇产业将进一步契合国家战略需求,发挥更大的作用。

一是,有效优化能源结构。随着国民经济平稳较快发展,城乡居民消费结构升级,能源消费长期保持增长趋势,资源约束矛盾日益突出。生物燃料乙醇是可再生液体燃料和绿色、优质汽油组分。推广使用车用乙醇汽油,符合我国建设清洁低碳、安全高效的现代能源体系的要求,不但可以提高交通运输业液体燃料的非化石能源比重,推进绿色低碳发展,而且可以替代部分石油,升级油品质量,提高能源自给能力和安全水平。根据统计,试点以来,我国生产和消费的生物燃料乙醇相当于减少国内原油进口 5,000 多万吨。同时,累计推广车用乙醇汽油 2 亿多吨,车用乙醇汽油消费量已占同期全国汽油消费总量的五分之一左右,一定程度上促进了国内能源结构的优化。

二是,有效改善生态环境。我国温室气体减排任务艰巨,大气污染防治形势严峻。国内外的多项研究表明,推广使用车用乙醇汽油,不仅可以减少二氧化碳排放,也可以减少尾气中的颗粒物、一氧化碳、碳氢化合物等有害物质的排放。发展生物燃料乙醇,也是解决秸秆等农林废弃物焚烧问题、改善大气环境质量的重要战略选择。

三是,有效调控粮食市场。发展生物燃料乙醇,不仅可以提高我国对粮食生产、库存和价格的调控能力,也可以为大宗农产品建立长期、稳定、可控的加工转化调节渠道,促进粮食供求平衡,形成粮食生产和消费良性循环发展的局面。同时,生物燃料乙醇产业也是处置超期超标粮食和霉变、重金属超标等人畜不能食用粮食的有效途径,有利于提高粮食质量安全水平,在减轻国家财政负担的同时,一定程度上为我国粮食质量安全保障水平的提高做出了重要贡献。

四是,有效促进农业农村发展。发展生物燃料乙醇,使粮食由农作物向经济作物转化,提高农产品深加工水平,有利于缓解“卖粮难”、“谷贱伤农”问题,稳定农业生产,增加蛋白饲料供应,进一步夯实粮食主产区地位,并推动农作物秸秆高值利用和高端转化,实现“农头工尾”,为农民开辟新的增收渠道,带动农业增效和农村经济繁荣。

五是,有效促进区域经济发展。党中央、国务院为全面振兴东北地区等老工业基地作出了战略部署。东北等生物质资源丰富地区具有发展生物燃料乙醇的原料比较优势和较好产业基础。加快发展生物燃料乙醇,既可以缓解当前及未来一段时期东北地区库存玉米等面临的超期超标问题,减轻国家财政负担,又可以加快培育绿色经济增长点,促进新旧动能接续转换,推进产业结构调整。

智研咨询 - 精品报告

智研咨询 - 精品报告

2024-2030年中国燃料乙醇行业发展前景分析及市场需求预测报告

《2024-2030年中国燃料乙醇行业发展前景分析及市场需求预测报告》共十章,包含中国燃料乙醇行业重点企业经营分析,2019-2023年中国燃料乙醇行业投资分析,燃料乙醇行业发展前景分析等内容。

文章转载、引用说明:

智研咨询推崇信息资源共享,欢迎各大媒体和行研机构转载引用。但请遵守如下规则:

1.可全文转载,但不得恶意镜像。转载需注明来源(智研咨询)。

2.转载文章内容时不得进行删减或修改。图表和数据可以引用,但不能去除水印和数据来源。

如有违反以上规则,我们将保留追究法律责任的权力。

版权提示:

智研咨询倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。

![2023年中国燃料乙醇行业全景速览:政策加持,市场前景广阔[图]](http://img.chyxx.com/images/2022/0330/6b296592ed87ae76d174b4fbc262ff18a3c189b8.png?x-oss-process=style/w320)

![2022年中国燃料乙醇产业链分析:燃料乙醇是未来能源发展趋势,中国燃料乙醇市场缺口巨大 [图]](http://img.chyxx.com/images/2022/0330/dd2a6e2dd1963d26c8672c625ba6166e69bd4120.png?x-oss-process=style/w320)