肉鸡产业是一个由若干密切相关的以纵向血缘关系为纽带的多元的代际畜禽产业,从曾祖代肉种鸡、祖代肉种鸡、父母代肉种鸡、商品代肉鸡到鸡肉产品。

在我国,肉鸡主要包括两大类:黄羽肉鸡和白羽肉鸡。黄羽肉鸡是含有地方鸡种血统的本土品种,通常有比较强的地域特征,价格较白羽肉鸡偏高。黄羽肉鸡养殖企业主要面临区域性竞争。而白羽肉鸡则全部为进口品种,价格较低,养殖企业面临国际市场的竞争。

1、白羽肉鸡

白羽肉鸡属于快大型肉鸡, 毛色多为白色。 与黄羽肉鸡相比,其特点是生长速度快、饲料转化率较高、产肉量多,适合工业规模化生产,但是口感欠佳。2016年, AA+引进了 19.33 万套,占全部引进量的 29.80%;罗斯 308 引进了 23.48万套,占全部引进量的 36.20%;科宝艾维茵引进了 13.15 万套,占全部引进量的20.27%;哈伯德引进了 8.9 万套,占全部引进量的 13.72%。白羽肉鸡是我国肉鸡产品重要组成部分,也是肉鸡屠宰加工企业的主要原料。

我国白羽肉鸡祖代种鸡养殖企业主要从国外引进祖代肉种鸡苗,繁育父母代肉种鸡苗出售给父母代肉种鸡养殖企业,父母代肉种鸡产蛋孵化出商品代雏鸡销售给代养户,商品代肉鸡经屠宰加工后成为鸡肉产品。白羽肉鸡的目标客户主要是肯德基、麦当劳等快餐消费及分割产品出口。

2016 年,全国祖代白羽肉种鸡总存栏量为 112.49 万套;父母代白羽肉种鸡年平均存栏 4,447.36万套;出栏商品代白羽肉鸡 43.31 亿只;年产白羽肉鸡产品产量约为(按全净膛率 75%折算)772 万吨。 2016 年,父母代雏鸡平均价格 43.25 元/套(成本 15.84元/套),商品代肉雏鸡的平均价格为 3.06 元/羽(成本价 2.27 元/羽)。 2016 年,白羽肉鸡行业的效益呈现“哑铃型”,种鸡场效益丰厚,屠宰场也有盈利,中间养殖环节效益不佳。

2、黄羽肉鸡

黄羽肉鸡是由我国优良的地方品种杂交培育而成的优质肉鸡品类, 国产率近100%。黄羽肉鸡主要包含了黄羽、麻羽和其他有色羽的肉鸡。广东和广西地区黄羽肉鸡发展比较早,在行业内具有鲜明的地域代表性。黄羽肉鸡与白羽肉鸡相比,具有体重较小、生长周期长、抗病能力强、肉质鲜美等特点,体型外貌符合我国消费者的喜好及消费习惯,比较适合活鸡销售,特别适用于中式烹饪。由于黄羽肉鸡的自身特点,不适合向肯德基、麦当劳等快餐连锁企业销售。黄羽肉鸡前市场上快速型黄羽肉鸡市场占有率近 50%,其余的为中速型和慢速型。

2016 年全国祖代黄羽肉种鸡年平均存栏为 128.70 万套。自 2009 年以来,祖代黄羽肉种鸡的存栏始终稳定在 130-140 万套之间,上下变动幅度不大。 2016 年度祖代种鸡存栏量为 2009 年以来最低水平,但其绝对存栏量仍然不低。 2016 年全国商品代黄羽肉鸡出栏量约为 39.07 亿羽,按照其平均出栏体重为 1.5 公斤/羽测算,可产黄羽肉鸡约 381 万吨(按全净膛率 65%折算)。

2016 年快速型黄羽肉毛鸡的销售价格为 9.72 元/公斤,比 2015 年的 10.42 元/公斤,同比下降了6.66%,毛鸡盈利水平在-2.05 至 1.88 元/羽之间,平均盈利 0.23 元/羽;中速型优质肉毛鸡的销售价格为 12.11 元/公斤,比 2015 年的 13.10 元/公斤同比小幅下降了 7.58%,毛鸡盈利水平在-1.65 至 2.92 元/羽之间,平均盈利 0.50 元/羽;慢速型优质肉毛鸡的销售价格为 17.15 元/公斤,比 2015 年的 18.91 元/公斤下降了 9.30%,毛鸡盈利水平在-1.74 至 4.02 元/羽之间,平均盈利 1.06 元/羽。由于黄羽肉鸡品类繁多,地域特征明显,因此业内对黄羽肉鸡价格的准确统计难度较大,以上数据存在地域价差。

3、市场供求状况及变动原因

(1)市场供求状况

人类对鸡肉制品的生产与消费有着悠久的历史。由于具有高蛋白、低胆固醇、低脂肪和低热量等特点, 鸡肉已成为世界各地消费者普遍接受的优质动物蛋白质来源。与猪、牛相比,肉鸡具有饲养周期短、饲料转化率高、饲养及加工自动化程度高等优点,也是最经济的动物蛋白质来源。

1)世界鸡肉生产与消费情况

近年来,鸡肉产量、销量呈快速上升趋势。世界鸡肉生产量保持稳定增长,从 2006 年的 6,555 万吨,增长到 2017 年的 9,018万吨,年均复合增长率为 3.24%。世界鸡肉消费量从 2006 年的 7,195 万吨,增长到 2017 年的 9,921 万吨,年均复合增长率达 3.27%。

世界鸡肉产量及消费量走势图

资料来源:公开资料整理

相关报告:智研咨询网发布的《2018-2024年中国肉鸡行业市场全景调研及发展趋势研究报告》

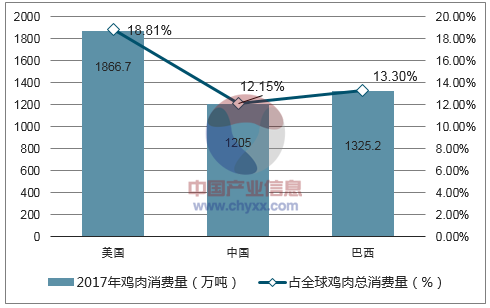

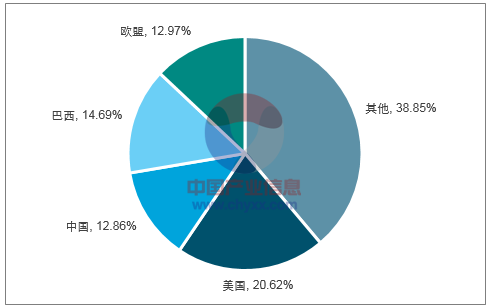

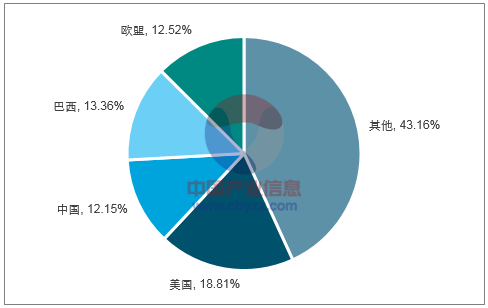

从地区分布上看,世界前三大鸡肉生产和消费国家为美国、中国和巴西。美国为世界鸡肉第一大生产国。2017 年,美国鸡肉生产量达 1,859.60 万吨,占全球鸡肉生产量的 20.62%;中国鸡肉生产量达1,160.00 万吨,占全球鸡肉生产量的 12.86%;巴西鸡肉生产量达 1,325.00 万吨,占全球鸡肉生产量的 14.69%。巴西自 2016 年鸡肉产量已超过中国,成为第二大鸡肉生产国。 2017 年,美国、中国和巴西的鸡肉消费量分别为 1,866.70万吨、1,205.00 万吨和 1,325.20 万吨,占全球鸡肉总消费量的 18.81%、12.15%、13.36%。

资料来源:公开资料整理

图: 2017 年世界主要鸡肉生产国/消费国鸡肉产量/消费占比

资料来源:公开资料整理

资料来源:公开资料整理

2009 年至 2012 年鸡肉产量及消费量年均增长约 4%, 但 2013年以来全球鸡肉产量及消费量增速降至 2%以下。疫病尤其是 H7N9 疫情仍然是抑制鸡肉产量及消费量增长的重要因素。

2)我国鸡肉生产与消费情况

2012年,我国鸡肉年产量及消费量持续增长,2013 年以来受疫情、中央八项规定等因素的影响,鸡肉年产销量略有下降,但始终保持在 1,300 万吨以上的水平。鸡肉产量从 2007 年的 1,129.10 万吨增长至 2017 年的 1,160.00 万吨;鸡肉消费量从 2007 年的 1,177.30 万吨增长至 2017 年的 1,205.00 万吨。2016 年全国商品代黄羽肉鸡出栏量约为 39.07 亿羽,按照其平均出栏体重为 1.5 公斤/羽测算,可产黄羽鸡肉约 381 万吨(按全净膛率 65%折算)。

图:我国鸡肉产量及消费量走势图

资料来源:公开资料整理

黄羽肉鸡活鸡出栏量的增速在2001年、2004年、 2006年和2009年分别经历了不同程度的下降,鸡肉价格在这几个阶段分别经历了23.33%、35.21%、72.22%和 37.23%的涨幅,鸡肉供给的减少会带来鸡肉价格的上升。在 H7N9 疫情的重创下。

智研咨询 - 精品报告

智研咨询 - 精品报告

2024-2030年中国肉鸡行业市场竞争格局及前景战略研判报告

《2024-2030年中国肉鸡行业市场竞争格局及前景战略研判报告》共八章,包含中国肉鸡产业链全景梳理及布局状况分析,中国肉鸡行业重点企业布局案例研究,中国肉鸡行业市场及战略布局策略建议等内容。

文章转载、引用说明:

智研咨询推崇信息资源共享,欢迎各大媒体和行研机构转载引用。但请遵守如下规则:

1.可全文转载,但不得恶意镜像。转载需注明来源(智研咨询)。

2.转载文章内容时不得进行删减或修改。图表和数据可以引用,但不能去除水印和数据来源。

如有违反以上规则,我们将保留追究法律责任的权力。

版权提示:

智研咨询倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。

![2021全球及中国肉鸡市场供需及进出口贸易情况分析:全球肉鸡产量达9990.1万吨[图]](http://img.chyxx.com/images/2022/0330/7cb5c70f3a54c426c21dce90a0a5a6386f870908.png?x-oss-process=style/w320)