“十二五”期间,我国铁路建设速度再次加快,营运里程和路网密度大幅提升。“十三五”期间,我国铁路行业依旧保持高速发展。铁路改革同样为该阶段一大亮点,铁道部于2013年改制成立中国铁路总公司,中国铁路在运价、货运组织、土地开发等多方面进行了较大变革。

一、中国铁路营业里程

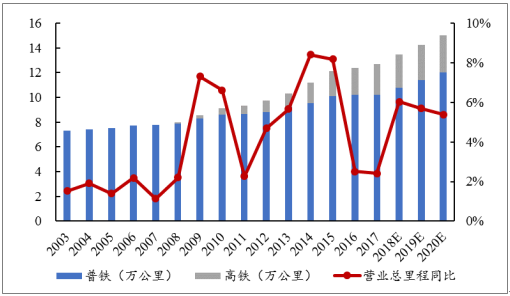

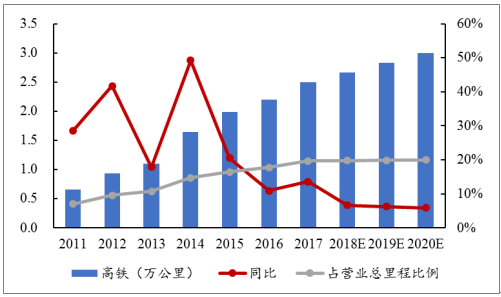

截至2017年底,中国铁路营业里程达12.70万公里,7年年均增加营运里程5124公里,7年复合增速4.8%。其中,普铁总里程达到10.20万公里,年均增加营业里程2286公里,7年复合增长率2.47%。高铁营业里程达2.5万公里,年均增加营业里程2838公里,7年复合增长率25.38%。高速铁路营业里程占铁路营业里程的比重也由2011年的7.08%提高到2017年的19.69%,主要是因为新增铁路里程中高铁占比较高。

2016年7月出台的《中长期铁路网规划》指出,到2020年,我国铁路网规模达到15万公里,其中高速铁路3万公里,覆盖80%以上的大城市;到2025年,铁路网规模达到17.5万公里左右,其中高速铁路3.8万公里左右;到2030年,基本实现内外互联互通、区际多路畅通、省会高铁连通、地市快速通达、县域基本覆盖的铁路网络。

2003-2020E铁路营业里程及同比增速

数据来源:公开资料整理

2011-20120E高铁营业里程及同比增速

数据来源:公开资料整理

相关报告:智研咨询发布的《2017-2022年中国铁路运输行业深度调研及投资战略研究报告》

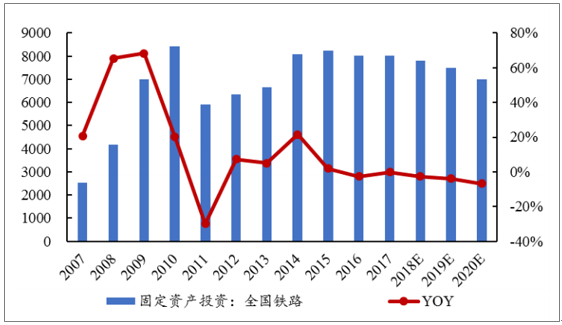

二、未来铁路固定资产投资额维持高位

全国铁路固定资产投资额整体呈快速上升的趋势,近10年复合增速达12.26%。2008-2010年,高铁建设带动整个铁路行业投资规模快速上升,全国铁路固定资产年投资额一度达到8233亿元。2011年,温州动车组事故导致高铁建设被叫停,固定资产投资额同比大幅下降29.91%,其后几年逐渐恢复增长。2017年,全国铁路固定资产投资额为8010亿元,同比下降0.06%。

根据十三五规划,2016-2020年铁路固定资产投资规模在3.5万亿到4万亿之间,还需建设2.3万公里铁路,其中高速铁路还需建设0.5万公里。按照当前铁路建设成本计算,2021-2025年铁路固定资产投资规模将在维持在3万亿左右,铁路总里程将增加2.5万公里,其中高速铁路里程将增加0.8万公里。我们预计,未来铁路建设速度将随着铁路网逐渐完善而放缓,2018-2020年,全国铁路固定资产投资规模将逐步小幅下降至7000亿元左右的水平,“十四五”期间年均投资规模在6000亿元左右。

全国铁路固定资产投资完成额及同比增速(亿元)

数据来源:公开资料整理

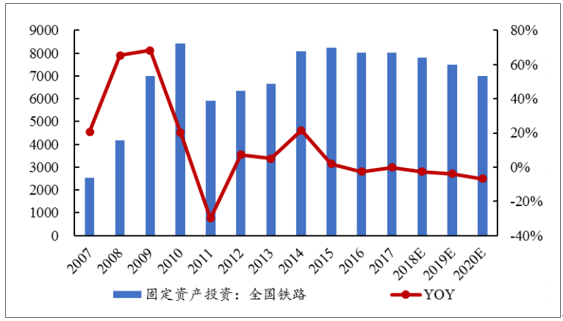

全国铁路固定资产投资额整体呈快速上升的趋势,近10年复合增速达12.26%。2008-2010年,高铁建设带动整个铁路行业投资规模快速上升,全国铁路固定资产年投资额一度达到8233亿元。2011年,温州动车组事故导致高铁建设被叫停,固定资产投资额同比大幅下降29.91%,其后几年逐渐恢复增长。2017年,全国铁路固定资产投资额为8010亿元,同比下降0.06%。

根据十三五规划,2016-2020年铁路固定资产投资规模在3.5万亿到4万亿之间,还需建设2.3万公里铁路,其中高速铁路还需建设0.5万公里。按照当前铁路建设成本计算,2021-2025年铁路固定资产投资规模将在维持在3万亿左右,铁路总里程将增加2.5万公里,其中高速铁路里程将增加0.8万公里。我们预计,未来铁路建设速度将随着铁路网逐渐完善而放缓,2018-2020年,全国铁路固定资产投资规模将逐步小幅下降至7000亿元左右的水平,“十四五”期间年均投资规模在6000亿元左右。

全国铁路固定资产投资完成额及同比增速(亿元)

数据来源:公开资料整理

2017年随着石济高铁正式运营通车,国家“四横四纵”高铁骨干网络的最后一横完美收官。2016年发布的《中长期铁路网规划》提出了“八纵八横”高铁网主框架及城际铁路的相关规划。目前,“八纵”中的京哈-京港通道已接近成型,兰(西)广通道已全线开工建设,沿海通道、京港(台)通道、京昆通道基本完成规划开工建设,京沪通道、呼南通道和包(银)海通道有待进一步规划。“八横”部分,沪昆通道已基本通车成型,绥满通道、陆桥通道、京兰通道已完成规划开工建设,青银通道、厦渝通道、广昆通道、沿江通道部分线路还在规划中。

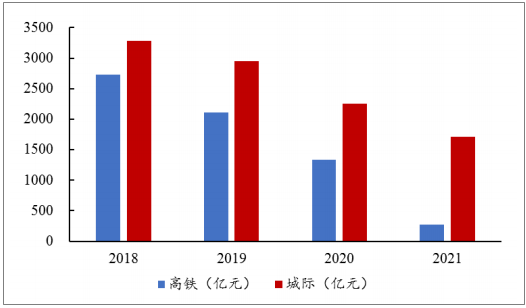

高铁在建项目未来投资规模将超6000亿,“十三五”建设任务或将超额完成。据不完全统计,目前在建且尚未通车的高铁里程约8272公里,基本在2018-2020年建设完成。其中,2018-2020年中国高铁新增里程分别为1524公里、2187公里和3643公里,三年合计7354公里,预期将超过“十三五”剩余5000公里的建设任务。我们通过对各项目建设进度分析,预计2018-2020年高铁建设投资规模分别为2733亿元、2113亿元、和1330亿元,2021年以后投资规模为277亿元。需要特别说明的是,随着高速铁路建设规划不断新增,2-3年后投资规模和里程有望增加。

随着“八纵八横”主干线路将逐步完成,中长期铁路建设增量将集中在城际铁路方面,未来投资总额超过1万亿。经初步统计,2018年以后通车的城际铁路线路总里程约8500公里,其中,2018-2010年新增里程分别为1151公里、1580公里和2687公里,2021年以后通车里程达到3102公里。我们通过对各项目建设进度分析,预计2018-2020年城际铁路投资规模分别3282亿元、2946亿元和2257亿元。城际铁路2021年以后投资规模为1706亿元,远期规划投资规模及通车里程远高于高速铁路,间接表明未来投资重心向城际铁路转移。同样需要说明的是,随着高速铁路建设规划不断新增,2-3年后投资规模和里程有望增加。

2018-2021年高铁及城际铁路通车里程

数据来源:公开资料整理

2018-2021年高铁及城际铁路投资规模

数据来源:公开资料整理

三、货运及客运价格分析

2014年以前,铁路运价每年由发改委统一定价、调价。2015年,发改委发布《关于调整铁路货运价格进一步完善价格形成机制的通知》(以下简称“《通知》”),发改委将定价权下放铁总。《通知》将国家铁路货物统一运价率提高到15.51分/吨公里,并作为基准价,允许上浮不超过10%,下浮不限。在上述浮动范围内,铁路运输企业可以根据市场供求状况自主确定具体运价水平,铁路货运价格改革已基本完成。

2017年12月,国家发改委发布《关于深化铁路货运价格市场化改革等有关问题的通知》,标志着铁路货运市场化改革再进一步。一方面,更多品类的运输产品实行市场化调节运价、可由企业自主定价;另一方面,实行政府指导价的货品,运价上浮的空间加大,此前最高定价为基准价格上浮10%,此次改为允许基准价格上浮15%。

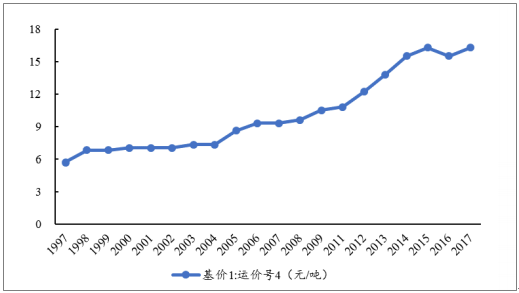

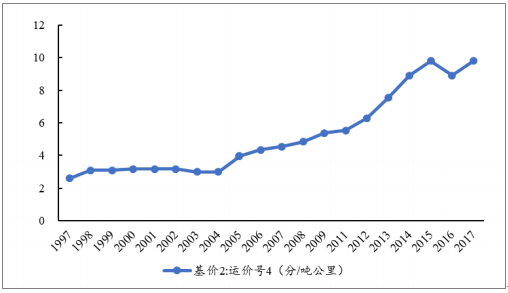

运价方面,铁路货运价格市场化已基本实现。由于运输成本上涨,2012年-2015年连续4次上调,基准价达到15.51分/吨公里。2016年一季度受宏观经济影响铁路货运量下滑明显,铁路平均运价下调1分/吨公里。2017年一季度,随着经济向好、铁路运量回暖,货运价格恢复至2015年的水平。

运价费率变化图(基价1:运价号4)

数据来源:公开资料整理

运价费率变化图(基价2:运价号4)

数据来源:公开资料整理

自1995年铁路普客调价后,20多年内从未上调价格,旅客票价基价率仅为约0.06元/公里,普快和特快列车硬座客公里票价约0.11元和0.14元。动车及高铁方面,动车一等座、二等座客公里票价分别约为0.5元和0.3元,高铁一等座、二等座客公里票价分别约为0.73元和0.45元。随着铁路运营成本提升,铁路客运提价大势所趋。

高铁定价权下方至铁总,并允许浮动票价。2015年12月发改委发布《关于改革完善高铁动车组旅客票价政策的通知》,其主要内容为:1)高铁动车组列车一、二等座票价,由铁路运输企业自主制定;2)商务座、特等座、动卧等票价,继续根据市场供求及竞争情况实行市场调节;3)可制定一、二等座无折扣的公布票价,可根据市场变化实行一定折扣。

东南沿海铁路提价,迎来高铁运价市场化开端。2017年1月海南环岛铁路东线(三亚-海口)提价,二等座由83.5元上调至100元,提价幅度19.8%,一等座由99.5元上调至160元,提价幅度60.8%。东南沿海铁路(宁波-深圳段)于2017年4月起提价,其中一等座普遍涨幅超50%,二等座涨幅则在16%-20%之间。高铁运营已经进入市场化阶段,未来高铁价格有望实现浮动票价,同时其他动车、普铁可能跟进提价。

普客成本核算基本完成,调价方案进行时。2016年12月,国家发改委对外发布《铁路普通旅客列车运输定价成本监审办法(试行)》(下称《办法》),普铁调价已提上日程。《办法》首次明确了铁路普客的定价成本核定机制,为铁路总公司重新核定普客成本提供了依据。截至2017年6月,各路局已上报普客运营成本摸底情况至铁总,我们预计下一步铁总有望根据汇总材料,统一制定提价方案。

2018年铁路客运改革将继续深化,客运方面主要的方向包括:1)普客提价进入实质性方案落地、实施阶段,我们预计可能的提价幅度在30%-50%左右。2)高铁提速提价、行程市场化浮动运价可能将全面铺开,高铁资产的盈利能力有所提升,将更好的吸引民营资本投资建设铁路行业、也有利于优质高铁资产的资产证券化,推进混合所有制改革。

四、货运量及客运量分析

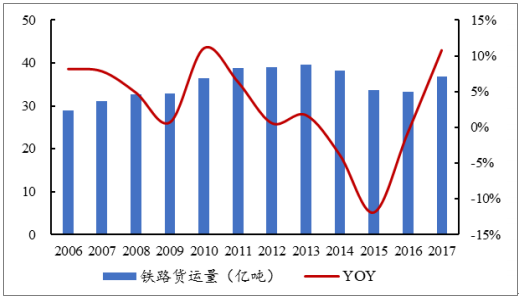

货运方面,经济向好,铁路货运量强劲反弹。2015-2016年,宏观经济持续颓靡,铁路货运量萎缩,同比分别下降11.92%和0.8%。2017年,受宏观经济向好、大宗商品运输需求提升,受公路治理超载、环保限制汽运煤等多因素影响,铁路货运量呈现较快上涨趋势。2017年,铁路完成货运量36.89亿吨,同比增速较2016年增加11.53个百分点,达到10.73%。

主要大宗商品货运量(煤炭、钢铁及有色金属、金属矿石、石油及粮食等)占铁路货运量比重较大,其中,煤炭为最主要产品。但近几年该比重有小幅下跌的趋势,2006-2016年从73.83%下降至68.58%。未来,我国铁路将大力发展集装箱运输、商品汽车、冷链运输、快云服务和多式联运等业务,大宗商品货运占比可能进一步下降。

2006-2017铁路货运量及同比增速

数据来源:公开资料整理

主要大宗商品占铁路货运量比重近70%

数据来源:公开资料整理

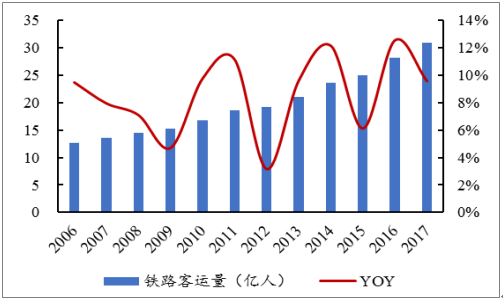

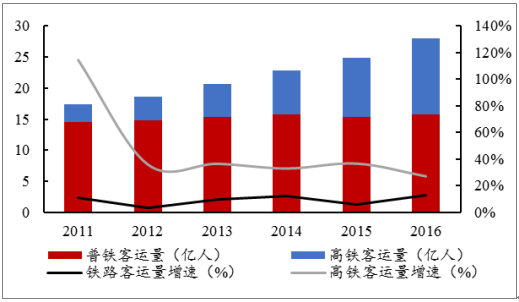

高铁网络完善进一步提升客流量。2017年完成铁路客运量30.84亿人次,同比上升9.56%。铁路客运量持续增长的主要原因是高铁网络的逐渐贯通,铁路出行便捷性逐步凸显。2011年至2016年,高铁客运量占铁路客运量的比重由2008年的0.50%增长到2016年的43.39%,五年新增高铁客运量增量占新增铁路客运总量的97.95%。我们预计未来几年铁路客运量依旧会保持较快增长。

2006-2017铁路客运量及同比增速

数据来源:公开资料整理

2011-2016新增铁路客运总量主要来源于高铁

数据来源:公开资料整理

智研咨询 - 精品报告

智研咨询 - 精品报告

2024-2030年中国铁路运输行业市场竞争状况及发展趋向分析报告

《2024-2030年中国铁路运输行业市场竞争状况及发展趋向分析报告》共十三章,包含铁路运输替代行业,铁路运输竞争格局,铁路运输发展前景等内容。

文章转载、引用说明:

智研咨询推崇信息资源共享,欢迎各大媒体和行研机构转载引用。但请遵守如下规则:

1.可全文转载,但不得恶意镜像。转载需注明来源(智研咨询)。

2.转载文章内容时不得进行删减或修改。图表和数据可以引用,但不能去除水印和数据来源。

如有违反以上规则,我们将保留追究法律责任的权力。

版权提示:

智研咨询倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。

![2023年中国铁路运输行业全景速览:货运规模持续提升,数字化趋势明显[图]](http://img.chyxx.com/images/2023/0707/7d853cc6d2ebcf980b28db26e6577db477ee3ba5.jpg?x-oss-process=style/w320)