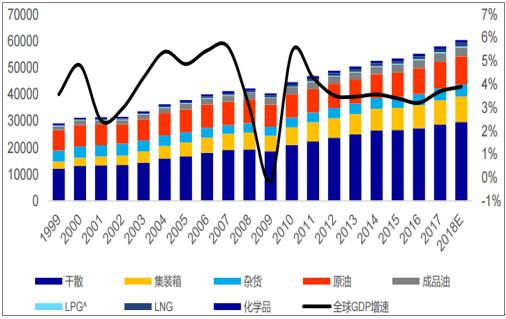

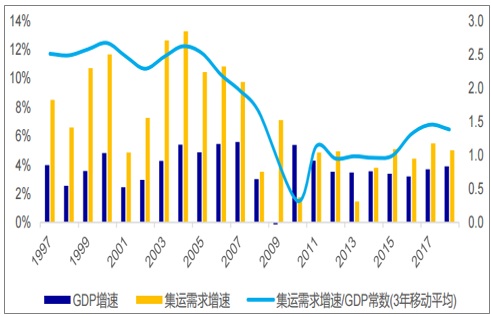

海运贸易量自身的韧性较强,历史上来看,贸易摩擦从未逆转全球海运贸易量的增长。除1973、1979年石油危机带来的海运贸易量下滑外,其余年份海运贸易两均保持正增长。两次石油危机后,全球海运贸易量快速反弹,整体看全球海运贸易量总趋势呈现正增长。其中1990-2000、2000-2010、2010-2018年全球海运贸易量复合增速为3.9%、3.7%、3.5%。

集装箱海运贸易量的韧性高于其余货种,1981年至今,全球集装箱海运量除2009年外均为正增长。1980-1990、1990-2000、2000-2010、2010-2018年集运需求复合增长率为9.2、9.8%、7.8%、5.1%。增速快于全球海运贸易总量。历史上看无论是美国过去的301条款,还是其他方式的贸易摩擦,对海运贸易量没有明显影响,影响集运贸易量的主要因素还是全球宏观经济情况。

全球海运贸易量增速情况

符合增长率 | 干散 | 集装箱 | 杂货 | 原油 | 成品油 | LPG | LNG | 化学品 | 总计 |

1990-2000 | 3.4% | 9.8% | 2.7% | 4.0% | 3.1% | 3.2% | 5.9% | 4.3% | 3.9% |

2000-2010 | 4.9% | 7.8% | -1.3% | 1.1% | 4.6% | 2.1% | 8.0% | 4.1% | 3.7% |

2010-2018 | 4.0% | 4.0% | 2.9% | 1.2% | 3.1% | 6.8% | 5.1% | 3.7% | 3.5% |

数据来源:公开资料整理

相关报告:智研咨询发布的《2018-2024年中国国际海运行业发展现状分析及市场前景预测报告》

全球海运贸易量1999-2018(百亿吨海里)

数据来源:公开资料整理

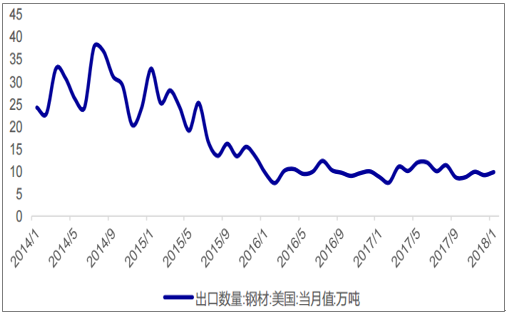

2017年我国直接出口美国钢材占出口总量1.57%。由于钢铁去产能,加上美国长期对我国钢材产品进行贸易调查,我国出口至美国的钢材持续呈现下降的态势。去年我国出口钢材7524万吨,其中出口至美国118万吨,仅占我国钢材出口总量的1.57%。排名第18。加税难以改变我国钢铁生产趋势,对上游铁矿石进口影响不大,对干散货航运板块的冲击有限。

对美钢材出口呈现持续下滑趋势

数据来源:公开资料整理

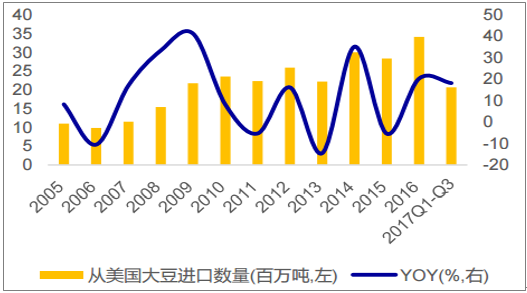

中国如果对美国大豆实施制裁,可以认为是贸易战全面升级的标志。粮食是国际大宗商品运输的重要一部分,近十年来在干散货运输中占比保持在14-16%。美国是中国主要的粮食进口来源地,2017前三季度出口中国2068万吨大豆,占全球粮食海运量的11%。若中国采取反制措施,提高进口关税,美国大豆进口将大幅下降。考虑到美国大豆出口占全球比例较高,巴西阿根廷无法有效满足中国的需求,大豆价格上涨进一步抑制贸易量,全球粮食海运需求将受较大影响,承运粮食的巴拿马,大灵便型船租金将承压。

粮食占散运比重示意图

数据来源:公开资料整理

中国进口美国大豆柱状图

数据来源:公开资料整理

美国将对中国大规模征税,涉税产品规模或达到600亿美元。美国正式签署所谓针对中国“经济侵略行为”的总统备忘录,依据“301调查”结果,将对从中国进口的商品大规模征收关税,并限制中国企业对美投资并购。航空产品、现代铁路,新能源汽车和高科技等1300个产品类别将受到关税影响,总规模可达600亿美元。美国贸易代表处将在15天内公布针对的商品清单,并公示30天。

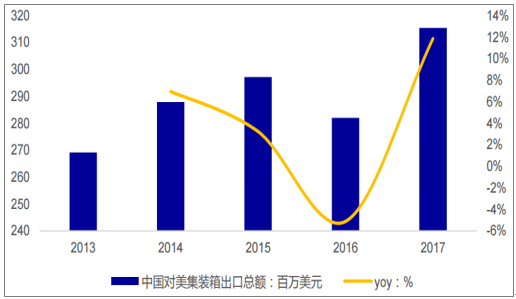

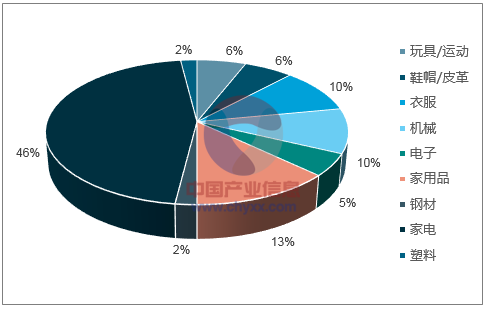

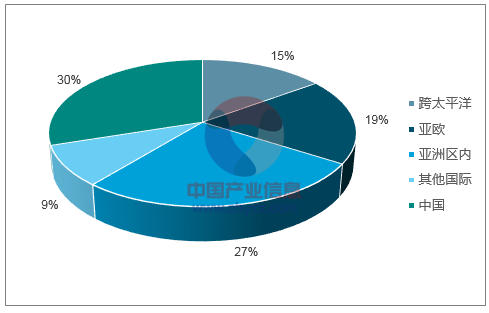

从货物价值流向来看,从我国出口集装箱主要运输至美国、欧盟、日韩、东盟、非洲、拉丁美洲和其他亚洲国家,其中中美航线占比最高,2017年占总额26%。对美集运出口货物中,较低附加值产品如白货、衣服、家用品及机械产品占比较高,累计达到78%,而高附加值产品如电子占比仅为5%。受“301调查”影响的航空产品、现代铁路,新能源汽车和高科技产品均为高附加值产品,占比低总体影响有限。但如果贸易战进一步激化,美国可以忍受日用品价格大规模上涨,将征收关税对象的产品清单向低附加值货物扩展,将给集运公司带来运量和运价的双重压力。

中国对美国集装箱出口总额示意图

数据来源:公开资料整理

2017年中国对美国集运出口产品类别

数据来源:公开资料整理

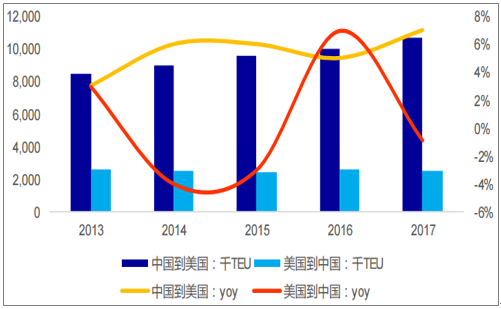

根据海关总署统计,去年中美贸易总额为3.95万亿元人民币,占我国进出口总值的14.2%。而以美元计算,中国对美国出口金额为5055.97亿美元。若美国对从中国进口的600亿美元价值的产品加税,则涉税产品相对金额占比仅11.87%。根据统计,预计2017全年中国到美国集装箱出口量达1100万TEU,保守假设涉税高附加值产品平均单价为其他产品3倍,则涉税货品44万TEU的货物,从全球来看2017年跨太平洋东行航线运量为1750万TEU,则涉税货物量占太平洋东行航线比例仅2.5%,占全球集装箱海运量比例0.23%。

2017年美西线SCFI运价均值为1485美元/TEU,接近我们估算的盈亏平衡线,运价变动对供需边际影响较敏感。克拉克森预计2018年美线供需增速均在4%左右,整体处于紧平衡状态,当前涉税货物占比较少,影响有限。极端情况下,假设涉税货物进口全部停止,或贸易战进一步升级,美线仍有较大压力。

中美集运贸易体量和增速示意图

数据来源:公开资料整理

若以2017年前三季度业务来统计,中远海控跨太平洋航线共运228.07万箱,运量占比仅14.72%,跨太平洋航线收入166.65亿元,收入占比也仅28.16%。17前三季度,中远海控欧线、美线合计运量525.56万箱,若按全球欧线、美线海运同比例计算,涉税货品约为7.57万箱,仅占中远海控运量的0.5%左右。17年美线总体约盈亏平衡,但如果贸易战进一步升级,美线供需矛盾加剧,对业绩仍将产生较大影响。

2017前三季度中远海控美线运量占15%

数据来源:公开资料整理

2017前三季度海控美线收入占28%

数据来源:公开资料整理

集运需求与GDP增速弹性

数据来源:公开资料整理

受OPEC限产,叠加油价远期贴水储油船释放,高油价抑制原油进口国补库存,17、18年VLCC新船集中交付共同影响下,当前油运周期处于绝对底部。美国石油海运出口约占全球3.6%,当前基数较低,并受港口基础设施限制,但增速较快。中美石油贸易航距较长,关注中国是否会通过增加美国石油进口缩小美国贸易逆差,有望一定程度缓和油轮的供需矛盾。

自1976年以来,美国对外贸易出现逆差,此后除经济危机时期以外,贸易逆差逐步扩大,2011年以来贸易逆差一直维持在7000亿美元以上,2017年美国对外贸易逆差更是达到了8112亿美元。同时美国对中国贸易逆差也是高居不下,2017年高达1304亿美元,占其总贸易逆差的16%。

美国贸易逆差逐年扩大(年度数据)

数据来源:公开资料整理

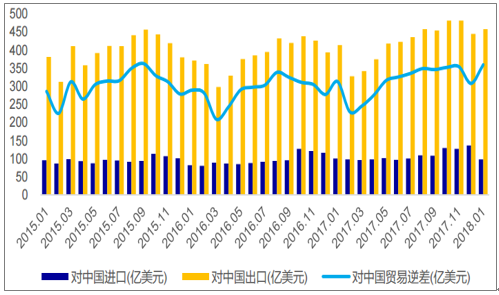

美国对中国贸易逆差逐年扩大(月度数据)

数据来源:公开资料整理

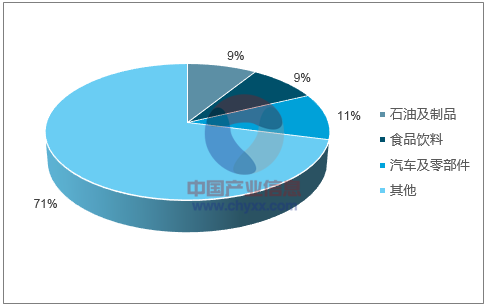

对于美国贸易逆差,一方面提税进行贸易保护,另一方面或将增大其出口。美国出口产品中从金额来看,汽车及零部件占比达11%,食品饮料占比达9%,石油及其制品出口占比达9%。若从增大出口方面分析,汽车及汽车配件以及食品饮料需求拉动因素较强,难以在制造端扩大出口;而石油以其高需求及供需分布不均衡的特性,生产出口量弹性相对较大,2017年美国石油出口全球占比仅2.24%,同时Clarksons基于油运预计美国2018年石油出口占比有望达3.63%,但考虑到当前情况,仍有加速出口可能,或将带来油运需求增长。

美国各类商品出口结构

数据来源:公开资料整理

美国出口石油量在全球占比迅速上升

数据来源:公开资料整理

智研咨询 - 精品报告

智研咨询 - 精品报告

2022-2028年中国海运贸易产业竞争现状及投资战略规划报告

《2022-2028年中国海运贸易产业竞争现状及投资战略规划报告》共十四章,包含2022-2028年中国海运贸易行业投资分析与风险规避,2022-2028年中国海运贸易行业盈利模式与投资战略规划分析,研究结论及建议等内容。

文章转载、引用说明:

智研咨询推崇信息资源共享,欢迎各大媒体和行研机构转载引用。但请遵守如下规则:

1.可全文转载,但不得恶意镜像。转载需注明来源(智研咨询)。

2.转载文章内容时不得进行删减或修改。图表和数据可以引用,但不能去除水印和数据来源。

如有违反以上规则,我们将保留追究法律责任的权力。

版权提示:

智研咨询倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。

![2024年中国电饭煲行业全景速览:美的、苏泊尔、九阳龙头优势明显[图]](http://img.chyxx.com/images/2022/0330/6b296592ed87ae76d174b4fbc262ff18a3c189b8.png?x-oss-process=style/w320)

![2024年中国激光直接成像(LDI)设备行业发展全景浅析:市场规模持续稳定增长,行业将迎来更多的发展机遇[图]](http://img.chyxx.com/images/2022/0330/ce25a2275c336b52d58303ed80fb7924b3fd1022.png?x-oss-process=style/w320)

![2024年中国碳监测行业发展现状分析:碳监测市场正逐渐打开,多家企业布局 [图]](http://img.chyxx.com/images/2022/0408/1ba88a0bac4b4a65439b806124f6fc0f4ab03cad.png?x-oss-process=style/w320)

![2023年中国聚苯胺行业现状分析:行业规模稳步增长,新技术的研发推动行业进一步发展[图]](http://img.chyxx.com/images/2022/0408/55d853aceb464ffcf6fad7c27bbd7795797b1b5a.png?x-oss-process=style/w320)

![2023中国布鞋行业全景速览:定制化、跨界合作将是行业未来重要发展趋势[图]](http://img.chyxx.com/images/2022/0330/d1363a7ee3953fc25ed09e0b79158acce9dc7c22.png?x-oss-process=style/w320)