中国环保行业现状

1、2017年环保板块估值中枢下移

2017年,环保板块(申万II级环保工程与服务指数)全年收跌-2.31%。从全年趋势来看,总体跑赢创业板指,然而仅4-7月雄安事件引领环保板块性行情时跑赢上证指数。

估值中枢下移至15-20倍:环保行业估值中枢由2017年初的20-30倍,快速下移至15-20倍,达到历史最低水平。部分标的即使业绩实现快速增长,但股价并没有显著变化。

估值中枢下移原因:一方面,与创业板整体走势低迷相关,与市场风格显著偏好龙头白马。另一方面,由于PPP监管趋于规范化,且业务内容与建筑工程企业趋同加剧,行业估值快速向建筑工程拉近。

环保板块2017年整体走势回顾

资料来源:公开资料整理

相关报告:智研咨询网发布的《2018-2024年中国环保服务行业竞争现状及投资前景分析报告》

2、2017年环保主要子版块表现回顾

2017年环保各子板块中,危废(+7.41%)、环保PPP(+6.56%)及清洁能源(+0.49%)、烟气治理(-0.14%)子版块表现强于环保指数(-2.31%);工业环保、煤改气、节能子版块有过明显涨幅但回落。

环保各个主要子版块2017年走势回顾

资料来源:公开资料整理

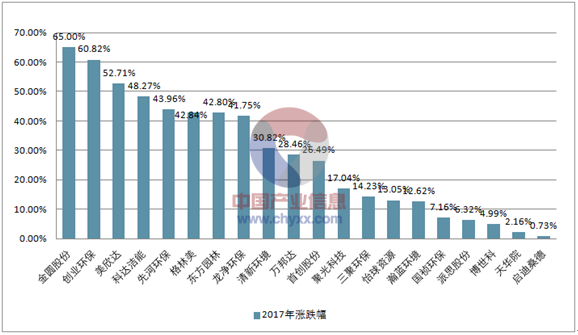

3、2017年环保个股涨跌幅回顾

剔除次新股后,2017年涨幅最高的前五名公司分别:金圆股份( + 65.00%)、创业环保( + 60.82%)、美欣达(+52.71%)、科达洁能(+48.27%)、先河环保(+43.96%)。但随着2017年快报发布,这一排序发生了显著变化

2017年涨幅前20名的环保公司

资料来源:公开资料整理

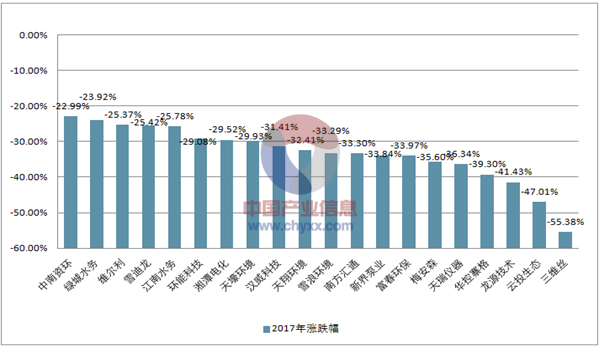

2017年跌幅后20名的环保公司

资料来源:公开资料整理

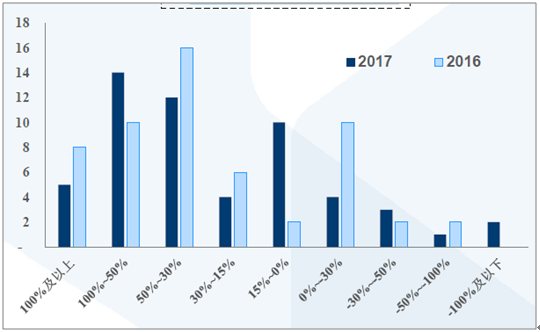

4、2017年环保公司业绩增速统计

由于在17年四季度-18年一季度,部分高关注度标的,陆续出现业绩不达预期、治理结构、商业模式恶化等因素,对板块情绪有所打压。但通过对环保公司业绩增速区间的统计可以发现,各个区间中,除了增速0-15%区间公司显著增多,-30%-0区间显著公司显著减少外,并无显著变化。

尽管部分公司出现业绩恶化,但同时其他公司出现业绩改善。

业绩表现的交替改善与恶化,打击了市场对于公司稳健成长的预期,因此打压行业估值的,并非业绩增速本身,而是对于企业稳定成长预期出现动摇。

环保公司2017年业绩增速区间统计

资料来源:公开资料整理

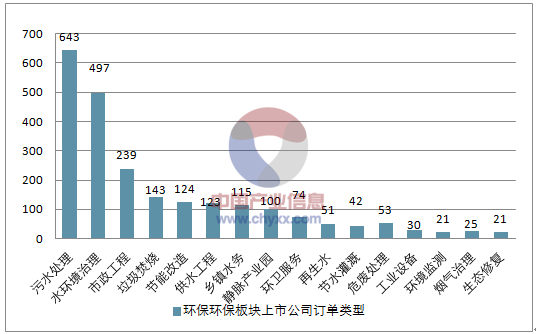

5、2017年环保上市公司订单总额回顾

2017年环保板块上市公司,新增订单2267亿元:

按照行业划分,高景气度板块为:

1 | 污水处理类订单631亿元,占比28%。 |

2 | 水环境治理类占比最高,达到497亿元,占比22%。 |

3 | 市政工程类订单239亿元,占比10%。 |

资料来源:公开资料整理

PPP类项目的占比,与入库率显著提升:

1 | 其中PPP模式占比达到68%,同比增加14pct。 |

2 | PPP项目中,入财政部库PPP项目占比64%。同比增加12pct。 |

资料来源:公开资料整理

2017年环保环保板块上市公司订单类型

资料来源:公开资料整理

2017年环保环保板块上市公司订单类型占比

资料来源:公开资料整理

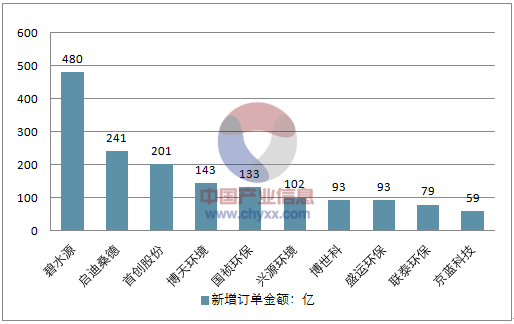

2017年环保板块新增订单金额前十名分别为

资料来源:公开资料整理

2017年环保环保板块上市公司订单总额排序

资料来源:公开资料整理

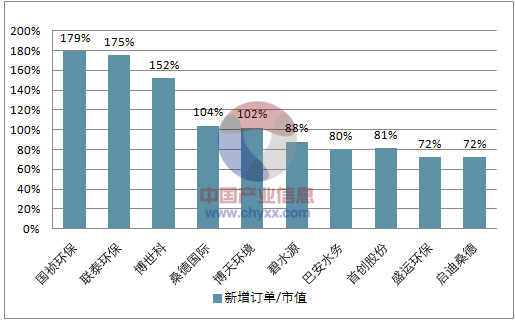

2017年环保板块新增订单/市值,前十名分别为:

资料来源:公开资料整理

2017年环保环保板块上市公司订单/市值排序

资料来源:公开资料整理

二、环保行业的碎片化趋势

1、环保行业碎片化趋势具有必然性

环保行业本质:环保行业由业务内容相关度较弱的多个子版块构成,不同板块之间的协同性较弱,驱动行业不断成长的逻辑不是技术的迭代或需求的升级,而是政策指挥棒下,政府投资或监管重点,在不同子板块之间的单方向转移。

环保监管边界不断拓宽,子版块必将层出不穷:由于我国多年工业粗放发展与环保监管不严,我国的环保问题解决仍旧任重而道远,因此,随着监管边界不断拓宽,政策覆盖范围逐步全面,未来环保子版块不断涌现,将成为行业常态。

2、子行业生命周期由10年缩短至3-5年

A股环保板块,始于城市污水处理与垃圾焚烧行业,两大板块的10年周期,孕育了大量上市公司,在2015年出现需求饱和信号。随后尽管环保政策逐年加强,新兴子行业不断涌现,但生命周期普遍在3-5年之间。

由于缺乏市场空间足够大、产业周期足够长的新机遇,即使环保企业出现业绩高增长,市场对其持续成长预期仍有质疑。且质疑情绪,随着企业业绩扩大而提升,因此大型环保企业往往出现市值天花板。直接表现为2015年后板块估值中枢不断下移。

3、并购实现混业经营——多数公司的成长路径

02与行业的碎片化格局相对应,由于环保单个子版块的市场空间较小,不足以维持企业长期稳定业绩增长,多数环保企业尝试通过并购,完成向新业务板块的扩张,并以每1-2年新增一次并购的方式,实现稳步增长。

“双轮驱动”、“三足鼎立”、“一体两翼”、“1+N”等名词成为过去几年描述环保企业战略时最常用的词语。

“并购增厚红利”性价比降低:目前环保行业普遍并购估值在PE=10水平,而随着A股环保板块估值中枢降至15-20倍,并购增厚的“一二级剪刀差”逐步消失,如果并购后无法协同共振,将削弱“并购增厚红利”的“性价比”。

公司成长驱动模糊不清,市场难以形成稳定成长预期:“无主题”型扩张中,不同板块协同性较弱,难以培养企业内生动力,通过技术攻关或市场开拓,应对市场风险,寻找新市场机遇的能力逐渐削弱。企业无法建立可清晰识别的核心竞争力,市场难以对公司形成稳定成长预期,并购增厚变为简单数字游戏。

警惕“无主题”并购战略风险

企业通过并购完成快速战略性扩张,本无可厚非。但由于环保行业碎片化特征,往往导致并购无协同效应,业绩简单加和后,呈现“无主题”型并购战略特点,类似发展模式的风险值得关注。

综上,“无主题”并购战略,将在未来几年逐步失去竞争力。市场将更加关注通过慎重战略布局、充分发挥内生动力而成长的企业,通过建立稳定的成长预期而被投资者长期持有。简单的估值倍数比较逻辑将弱化。

智研咨询 - 精品报告

智研咨询 - 精品报告

2024-2030年中国广东省环保行业市场专项调查及投资前景分析报告

《2024-2030年中国广东省环保行业市场专项调查及投资前景分析报告》共十章,包含2019-2023年广东省环保产业政策法规分析,广东省环保产业投资分析,广东省环保产业前景趋势分析等内容。

文章转载、引用说明:

智研咨询推崇信息资源共享,欢迎各大媒体和行研机构转载引用。但请遵守如下规则:

1.可全文转载,但不得恶意镜像。转载需注明来源(智研咨询)。

2.转载文章内容时不得进行删减或修改。图表和数据可以引用,但不能去除水印和数据来源。

如有违反以上规则,我们将保留追究法律责任的权力。

版权提示:

智研咨询倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。